Избранное трейдера sMart-lab

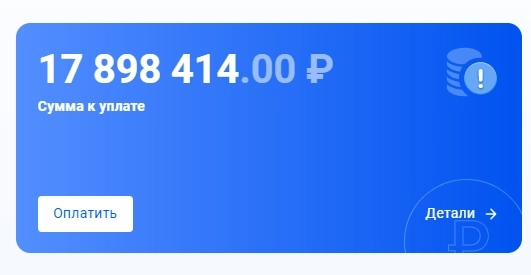

Налоговая начислила 18 млн. руб налога по декларации itinvest (D8 capital)

- 22 марта 2024, 14:02

- |

По сути у меня счет itinvest около 3.5 млн + заморозка от февраля 22. Торговые обороты в день — около 1 млн. руб. Прибыль за 2023 у них была примерно 0.6 млн. руб.

С неё был удержан ими налог примерно 74 т.р. Что примерно и соответствует действительности.

Сама 2-НДФЛ, скачанная с сайта налоговой по itinvest:

( Читать дальше )

- комментировать

- ★35

- Комментарии ( 141 )

Лучший индикатор для трейдинга - VWAP

- 09 марта 2023, 16:20

- |

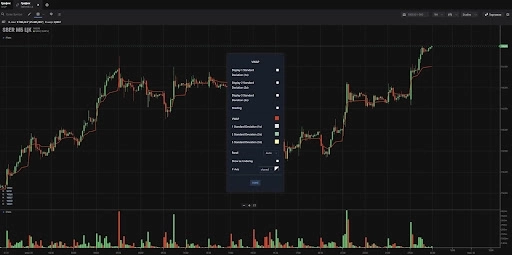

Всем привет! Сегодня хочу поделиться с вами, одним из лучших индикаторов, который часто использую сам и которым пользуются многие скальперы, дейтрейдеры, свингтрейдры.

Индикатор VWAP (Volume-Weighted Average Price) показывает среднюю цену, взвешенную по объему за определенный период.

На этот уровень обращают внимание крупные институциональные инвесторы и HFT-алгоритмы. Кроме того, этот индикатор используют проп-трейдинговые фирмы для оценки силы или слабости конкретного инструмента.

Индикатор есть не во всех торговых терминалах, по этому приходиться ставить дополнительное ПО. Как вы знаете я сейчас перешел на платформу Go Invest, там индикатор присутствует и веб терминале и в pro терминале.

При установке на график я отключаю все лишнее, оставляя только среднюю линию.

После отображения индикатора на графике не вооруженным взглядом становиться понятно в каком направлении сегодня работать и где лучше заходить в позицию.

Индикатор всегда отлично отрабатывается на множестве активов, но должны быть учтены реальные объемы, по этому и активы должны быть соответствующие, а не производные.

( Читать дальше )

5 лучших свинг трейд стратегий

- 16 февраля 2023, 19:04

- |

1. Стратегия импульс после пробоя

Одна из моих любых стратегий, о ней не раз уже писал в своем блоге на смарт-лабе. Есть у меня ряд инструментов по данной стратегии, на которых запущен робот. Так же торгую ее руками, когда на рынке есть волатильность. Я не верю в большинство методов технического анализа, но в данной стратегии есть логическая фундаментальная подоплека. Основное преимущество тут заключается в том, что под и над локальными максимумами и минимумами находится большое количество стоп ордеров, при срабатывании, которых происходит краткосрочный импульс, это дает неплохое преимущество входа в сделку стоп ордером в сторону пробоя с минимальным — близким стопом. А при хорошем импульсе, стоп можно быстро перенести в безубыток. Вторым важным фактором является объем. Истинные пробои с перспективой продолжения роста цены происходят на больших объемах. Кстати сейчас очень удобно смотреть пробои и объемы в торговом терминале

( Читать дальше )

Спутник V готовится к IPO

- 23 ноября 2021, 12:39

- |

«Биннофарм Групп» — фармацевтическая дочка “АФК-Системы”. Широкой общественности известна как первый производитель вакцины Спутник V.

19 ноября компания разместила дебютный выпуск облигаций на Мосбирже.

При этом Биннофарм не то чтобы остро нуждается в кэше — чистый долг по последней отчётности 8,5 млрд, при этом денег на балансе 2 млрд + 5,1 млрд. невыбранных кредитных линий.

Да и выпуск довольно скромный по сумме (3 млрд рублей) и короткий (2 года). Вероятно, через выпуск бондов компания создаёт свою публичную историю, готовясь к IPO.

Проанализировал будущую ракету русской фармы.

Чем занимается

Биннофарм объединяет пять производственных площадок в разных регионах России, которые выпускают лекарства, медицинские изделия и ветеринарные препараты.

Портфель компании:

450+ препаратов

200 фармакологических групп

( Читать дальше )

📈ЕМС вырос на 3% после объявления дивидендов

- 27 августа 2021, 16:00

- |

Совет директоров Компании рекомендовал распределить окончательные дивиденды за год, закончившийся 31 декабря 2020, в объеме 76 млн евро из расчета 0,84444 евро на одну акцию(73.52 руб., див.дох. 7.35%)🤑

Данная рекомендация полностью соответствует ранее озвученным планам Компании о выплате гарантированных дивидендов в размере 114 млн евро в 2021 году. Вторая выплата будет рекомендована Советом директоров во третьем/четвертом квартале 2021 года.

Мое мнение по рынку нефти. Ураган Ида.

- 27 августа 2021, 14:08

- |

Многие эксперты считаю: Левченок, Шишкин, Виски Трейдер — старый друг Верникова который шортит Нефть, что нефть, в их понимании, должна пойти вниз.

Торговые дома, и их оценки, часто пересматриваются, и для многих, цена нефти, по 80$, является мифом.

Я ставлю на рост нефти к 100$. Поясняю. Долгосрочно.

Слишком много нефтяных акций сегодня торгуются по 2,0-2,5x EV / CF, (Капитализация / Денежный поток (EV/CF) при этом доходность свободного денежного потока составляет 10-15%, что свидетельствует о том, что рынок готов увеличивать стоимость акций. Исторически такие показатели подтверждали устойчивую инфляцию и рост акций.

Недавняя коррекция по рынкам нефти, также была очень быстро выкуплена, так как среда спроса, на самом деле выглядит очень стабильной, но штам-Дельта вероятно вносит свои коррективы.

( Читать дальше )

Рэй Далио про Китай

- 03 августа 2021, 16:28

- |

Увидел тут пост Рэя Далио про Китай на линкедине, думаю вольный перевод может быть интересен акционерам китайских компаний, особенно всяких TALов. В комментах отписалось много представителей КНР (в т.ч. профессора разных институтов) — так же в конце перевел один интересный комментарий.

«Понимание недавних шагов Китая на рынках капитала (Рэй Далио)

Недавние шаги китайской политики, связанные с:

1) листингом DiDi и контролем над использованием данных;

2) преобразованием китайских образовательных компаний в некоммерческие организации;

Вызвали много сомнений в отношении капитализма и рынков капитала в Китае, поэтому я хотел бы помочь прояснить, что там происходит.

С тех пор, как я приехал в Китай 36 лет назад, я обнаружил, что большинство западных людей, которые не имеют прямого контакта с политиками, как правило, не верят, что Коммунистическая партия Китая (КПК) использует рынки капитала для содействия развития экономики страны. Тенденция за последние 40 лет была настолько сильной в направлении развития рыночной экономики, что множество предпринимателей стали очень богатыми. В результате КПК упустила из виду то, что происходит в Китае, и, вероятно, будет продолжать упускать.

Недавно политики дали понять DiDi, что, возможно, не стоит делать листинг в США, пока не решена проблема конфиденциальности данных. В случае образовательных репетиторских компаний КПК хочет уменьшить образовательное неравенство и финансовое бремя для тех, кто отчаянно хочет, чтобы их дети имели эти услуги, но не могут себе их позволить, сделав их широко доступными. Они считают, что эти вещи лучше для страны, даже если акционерам это не нравится.

Я помню ряд подобных неправильных толкований. Например, я помню, как лопнул пузырь китайских розничных инвесторов, что привело к покупке акций государством, а затем правительство пыталось некоторое время манипулировать рынком. Кроме того, я помню падение китайской валюты в 2015-16 годах в результате расширения диапазона НБК и то, как это привело к тому, что многие инвесторы указали на эти события как на свидетельство того, что политики отворачиваются от развивающихся рынков капитала. Некоторые скептически настроенные инвесторы рассматривали эти шаги как неуместные антирыночные интервенции, хотя эти же шаги происходили много раз на многих капиталистических рынках и даже несмотря на то, что фискальные и денежно-кредитные интервенции в США и других развитых рынках затмевают вмешательство китайского правительства на своих рынках. Благодаря этому все китайские политики успешно справились с последствиями и преследовали свои цели; т.е. направление их действий никогда не менялось.

Это была поддержка быстрого и устойчивого развития рынков капитала, предпринимательства и открытости для инвестиций для иностранных инвесторов. Поэтому я призываю вас смотреть на тенденции, а не чрезмерно сосредотачиваться на колебаниях фондового рынка.

Чтобы понять, что происходит, вам нужно понять, что Китай является системой с госкапитализмом, что означает, что государство управляет капитализмом, чтобы служить интересам большинства людей, и что политики не позволят богатым людям, стоять на пути того, что, по их мнению, лучше для большинства людей страны. Скорее, те, кто находится на рынках капитала должны понимать свое место в системе, иначе они будут страдать от последствий своих ошибок. Например, им не нужно путать свое богатство с властью.

Вы также должны понимать, что в этой быстро развивающейся среде рынков капитала китайские регуляторы выясняют соответствующие правила, поэтому, когда они быстро меняются, это вызывает такого рода путаницу, которая может быть неправильно истолкована как антикапиталистические шаги.

Также нужно понимать, что изменение глобальной геополитической среды приводит к некоторым изменениям. Вы можете видеть, что это отражено в политических изменениях правительства США, таких как:

а) изменение политики в отношении листинга китайских компаний в США;

б) угрозы запретить американским пенсионным фондам инвестировать в Китай.

Предположим, что такие вещи произойдут в будущем, учитывайте это в своих инвестициях. Но не стоит неправильно интерпретировать эти искажения как изменения в тенденциях и не ожидайте, что этот китайский государственный капитализм будет точно таким же, как западный капитализм.

Единственное, я думаю, что это прискорбно, что китайские политики не сообщают публично о причинах своих шагов более четко.

Что касается инвестиций, то, на мой взгляд, американская и китайская системы и рынки имеют возможности и риски и, скорее всего, будут конкурировать друг с другом и диверсифицировать друг друга. Следовательно, их обоих следует рассматривать как важные части своего портфеля. Я призываю вас не интерпретировать такого рода шаги как разворот тенденций, которые существовали в течение последних нескольких десятилетий, и позволить этому отпугнуть вас.

Комментариq Ии Ван к посту Рея Далио:

»Многие иностранные инвесторы, а также часть отечественных, не до конца осознали, что действия Китая определенно не направлены против рыночной экономики / рынков капитала. Вместо этого они согласуются с очень базовой национальной политикой, которая является основой долгосрочного стабильного развития Китая. Кроме того, оглядываясь на последние годы, реформа в сфере недвижимости и финансовой системы уже показала твердую решимость правительства отстаивать интересы людей. Тем не менее, я понимаю, что многие иностранные инвесторы чувствуют разочарование и замешательство прямо сейчас, и некоторым из них может потребоваться некоторое время, чтобы восстановить свою веру в рынки капитала Китая из-за культурных и идеологических различий".

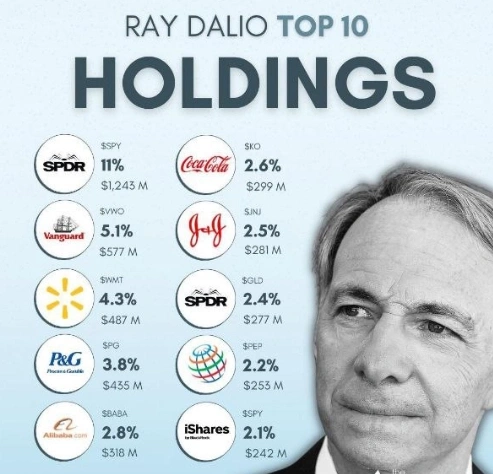

Естественно этому товарищу с принципами не верим, смотрим состав акций его хедж фонда Bridgewater:

Нас интересуют китайские компании (крупные позы):

— Alibaba 2.8%, 318 млн баксов;

— IShares MSCI EM 2.13%, 240 млн баксов (индекс развивающихся рынков, косвенный Китай);

- Ishares China Large-Cap Etf 1.55%, 155 млн баксов;

— Pinduoduo 1.31%, 150 млн баксов;

- iShares MSCI China ETF 1.28%, 146 млн баксов;

— JD.com 0.92%, 100 млн баксов

— Baidu 0.7%, 78 млн баксов

и еще куча позиций в китайских компаниях до 60 млн баксов. Итого китайских компаний в хеджфонде Рея Далио- больше 1 млрд долларов (и почти 10% от СЧА).

Выводы каждый делает сам.

ситуация на текущий момент

- 02 августа 2021, 06:49

- |

Необходимо авторизоваться.

Операционные результаты по рос. компаниям

- 20 июля 2021, 19:00

- |

🏗 Самолет – отличные операционные результаты за 1 полугодие 2021 г. Объем продаж вырос +78% г/г, выручка увеличилась +81% г/г, EBITDA выросла на 169% г/г, количество контрактов увеличилось на +108% г/г. Средняя цена кв. метра +40% г/г.

⛏ Норникель – операционные результаты за 1 полугодие 2021 г. Производство никеля -26% г/г, производство меди -28% г/г, производство палладия и платины +3% и -1% г/г соответственно. Рудник «Таймырский» достиг 80% мощности, полное восстановление ожидается до конца ноября.

⚡️ РусГидро – негативные операционные результаты за 2 кв. 2021 г. Общая выработка электроэнергии -1,9% г/г. Выработка тепловых станций -6,5% г/г. Отпуск теплоэнергии +1,3% г/г. Общий полезный отпуск энергосбытовых компаний +3,1% г/г.

СКАЗКА ПРО ОПЦИОНЫ

- 07 апреля 2021, 12:29

- |

Посвящается моему читателю со стандартным комментарием к моим постам: «Них… чего» не понял, но очень интересно!"

Пост ДОПИСАН 20.03.21, несколько графиков обновлены на актуальные сегодня.

Раздумывал несколько дней: «а надо ли публиковать здесь такое, когда такие страсти кипят на Смартлабе??»

Ну ладно, иду на риск! Всё как в трейдинге — исход изначально неизвестен :))

Наверно сегодня не совсем подходящий день для такого, но полистай потом на досуге — может найдёшь чё.

АТТЕНШН!

Это «вэри биг лонгрид» = очень-очень длинная сказка с большим количеством красочных иллюстраций.

(Нет, на самом деле — скучное чтиво, т.к. в основном это выдержки из дневника. Поэтому и разбавляю шуточками, хотя до «Виктора Петрова» мне ещё далеко).

РЕМАРКА №0 (только для взрослых = 5+ лет опыта на рынке)

Прошла квартальная экспирация.

«Мой друг» с путами 72250 на Si (код Si072250BO1) потерял все вложенные средства (предполагаю как и раньше, что он просто покупатель опциона). Вход был по 950, объём 60000к, т.е.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал