Избранное трейдера Dmitryy

Опционная КОЛЕСНИЦА для успешного трейдинга

- 09 августа 2023, 13:40

- |

В последние годы на Западе обрела особую популярность THE WHEEL STRATEGY, или «колесо».

Ее полюбили как начинающие инвесторы, так и активные трейдеры.

На нашем рынке она, по личному опыту (Si, NG, юань, фьючерсы на Сбербанк, Газпром, ВТБ) также работает очень хорошо и заслуживает пристального внимания.

Итак, в чем суть данной стратегии.

Регулярно продается некое количество опционов ПУТ определенного страйка в расчете на получение временной стоимости (тэты).

Но при этом инвестор готов получить БА в том случае, если экспирация опциона ПУТ пройдет ниже цены страйка.

После того, как на счете появился БА, инвестор начинает продавать опционы колл в количестве эквивалентном этому БА.

Причем важно, чтобы страйк продаваемого опциона колл был равен или выше цены поставки БА.

Если проданные опционы колл истекают вне зоны прибыли, то инвестор вновь продает их, и так до тех пор, пока цена БА не войдет в зону прибыли.

( Читать дальше )

- комментировать

- ★23

- Комментарии ( 165 )

Вомма или Волга?

- 09 июня 2022, 12:17

- |

Всем привет. Продолжаю вести свой дневник по торговле опционами на биткоин на игровом контуре AE Game. Сегодня хочу порассуждать о том, почему продажа или покупка волатильности интересна вблизи центрального страйка.

В самом начале изучения опционов у многих трейдеров, и у меня в том числе, появляется соблазн продажи дальних опционов. Вроде как всё безопасно, вероятность того что рынок пробьет какой либо из страйков нашего стрэнгла невелик. Плюс всегда можно отроллировать опасную ногу конструкции. Ещё можно добавить сюда, что все греки имеют максимальное значение на центре и можно тихо собирать временной распад вдалеке от рынка и не знать себе беды. И это действительно так, максимальные значения практически все греки имеют на страйке ATM. Но есть исключение — это грек Волга, ещё по другому её называют Вомма. О ней сегодня и пойдёт речь.

Вомма это грек второго порядка и является производной веги опциона по волатильности. Вомма характеризует чувствительность опциона к росту или же снижению волатильности и показывает на сколько изменится вега опциона при изменении IV на 1%. Исключительность Воммы заключается в том, что у опцона ATM страйка она практически равна 0, а своих максимальных значений достигает у опционов OTM с дельтой 0.15 — 0.25. Вомма имеет тот же знак, что и вега. Проданная вомма отрицательна, соответственно купленная вомма положительна. Вот так выглядит её график.

( Читать дальше )

Аналитик Виктора Фатеева OptionFVV и его новый дом

- 26 августа 2021, 13:09

- |

Чтобы отличать мою версию от версии Виктора — назвала его в честь Виктора красиво — OptionVictory. Так победим )

Пользуйтесь, кому актуально. По мере сил подпиливаю по просьбам трудящихся. Сразу напомню — торговые возможности включены не будут ни по чьим просьбам. Все донейшены и благодарности — Виктору. А нам вот сайтик и софт.

https://tashik.github.io/OptionVictory/

Что мы узнали об инвестициях через краудлендинговую платформу Jetlend?

- 10 июня 2021, 16:07

- |

Изначально я был настроен скептически и с недоверием, потому что всё новое у меня априори вызывает недоверие. Но Роману удалось развеять мой скепсис.

Краудлендинг — тема новая. По сути, ты сам себе банк, можешь кредитовать юриков на выбор, но только тех, которые прошли на платформу через жесткий отбор по качеству. Идея в том, чтобы собрать заявки с множества физических лиц-инвесторов с одной стороны и свести их с заявками компаний-заемщиков с другой стороны.

✅Для физиков доходность выше чем облигации, фактически забирают себе маржу банковского кредитования при строгом контроле рисков со стороны платформы

✅Для заёмщиков, которые прошли фильтр, возможность привлечь кредитные деньги быстрее, чем у банка или через облигации

Интересно конечно, как оно пойдет в будущем. Но для простого обывателя она конечно не слишком впечатляющая. Мы прекрасно с вами знаем, что обыватель скорее отнесет все свои деньги в доходность 70% с дефолтностью 100%, чем отдаст под 15% с дефолтностью 5%. На платформе JetLend доходности очень спокойные, чуть выше облигационных, поэтому наверное, такой продукт привлечет больше внимания у тех, кто имеет опыт работы с облигациями и понимает какие ставки доходности реалистичны, а какие предлагают мошенники.

Итак, что нового/интересного я для себя узнал?

Доходность краудлендинга

👉Роман Хорошев говорит, что средневзвешенная доходность на платформе 20%👉После дефолтов остается 15-16% годовых (такая доходность была в 2019 и 2021)

👉Даже в очень плохом 2020 доходность была 10-11%

👉Частота выплат инвестору выбирается заемщиком, обычно это 1 раз в месяц

👉Все заёмщики поделены в платформе на 3 класса (по доходности-риску)

👉В 2021 году профинансировали бизнес на 0,5 млрд, план на весь год 1,5 млрд рублей.

👉Весь рынок кредитования РФ 2 трлн рублей, потенциал роста огромный.

На сайте JetLend объясняется откуда берется такая доходность:

Надежность JetLend

👉JetLend — №3 краудлендинг в России👉Деятельность лицензируется и жестко контролируется ЦБ, проверки регулярные, в том числе выездные, поэтому всё чисто.

👉Основатели — серьезные ребята, выходцы из инвестбанкинга (Sber CIB и Oliver Wyman)

👉Средства инвесторов отделены от средств платформы и находятся на отдельном «номинальном» счете. Например, в случае банкротства платформы средства инвесторов никак не затрагиваются.

👉Проект развивается на деньги 4 венчурных инвесторов, раунд финансирования закрыли осенью 2020, сейчас деньги не нужны, доли в компании не продаются.

👉Со-инвестор на платформе — это МСП Банк.

( Читать дальше )

Новое Обновление

- 18 апреля 2021, 20:39

- |

Дистрибутивы доступны по старым ссылкам, описание внутри.

Connector, основное :

Ошибочные возвраты заменены на пустые значения (nil), для простоты использования.

Исправлен Critical Error Access Violation при чтении несуществующих переменных серды MatLab.

В целом, и без того прекрасно работает, но за компанию решил отладить.

Пересобрал проект через исключительно внутренние ссылки, все лишнее и ненужное для статической линковки удалено.

AutoLogin, основное :

Добавлен AutoClose, завершающий работу всех экземпляров QUIK.

Убрана зависимость от настроек OS Windows — реестра и умолчаний, наличия окна приветствия и выбора учетной записи при запуске и т.д.

Всем профитов!

Любите опционы.

С уважением, Кот-Бегемот.

ТЕПЛОВАЯ КАРТА ОПЦИОНОВ И ДРУГИЕ ПОЛЕЗНОСТИ

- 21 февраля 2021, 11:51

- |

Сегодня будет мало слов и много картинок.

Реклама:

Живёт на свете человек и… боится опционов. Не бойся!

Можно попробовать покупки в день экспирации. Понятно, что жестко и очень резко, но зато понимание придёт намного быстрее. Самое главное — риск ограничен премией! Что бы не случилось — больше премии потерять невозможно! (Это тебе не отрицательные цены на нефть).

Пример: RI145000BN1, т.е. 145-й пут на РТС

В день экспирации если фьючерс не снизится ниже 145000, то опцион будет в итоге стоить 0.

В последний час торгов в четверг 18.02.2021 фьючерс ныряет ниже цены страйк (см. вставку с ФЬЮЧом) и опцион начинает резко дорожать. Кратно! Можно было купить по 70-200, а продать по 500-750. НО! Надо успеть скинуть вовремя, ибо опцион теряет стоимость очень быстро на обратном движении.

( Читать дальше )

ЛЧИ 2020. Торгуем как Старый Бес.

- 18 января 2021, 20:55

- |

Сегодня под лупой нашего пристального внимания окажется опционный трейдер Старый бес и его сделки на ЛЧИ 2020. Сразу скажу, что по моему скромному мнению СБ является одним из лучших опционщиков, засветившихся на СмартЛабе. Чтобы проигрывание сделок было не просто красивой картинкой, настоятельно рекомендую помедитировать над конспектом мыслей СБ, заботливо составленным tashik.

Результатом торговли является вот такая шикарная эквити.

Ну а теперь за дело. Старый Бес в основном торгует двумя инструментами: RI и Si. Поэтому в сегодняшнем выпуске будет целых два видео.

( Читать дальше )

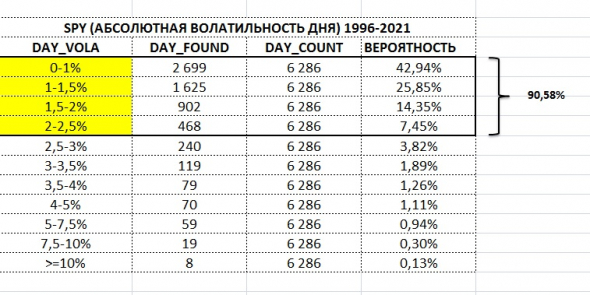

Нормализованная дневная волатильность S&P500 (SPY) 1996-2021

- 18 января 2021, 16:07

- |

Вероятность того, что дневной диапазон (HIGH-LOW) по SPY не выйдет за рамки 2,5% составляет 90,58%.

А вот кривая этого распределения:

( Читать дальше )

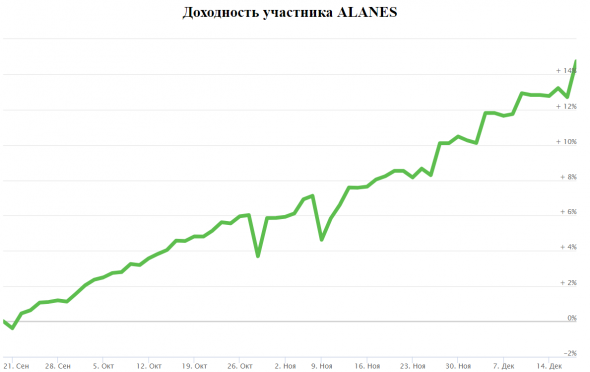

ЛЧИ 2020. Торгуем как Alanes.

- 16 января 2021, 20:13

- |

Смартлабовская опционная тусовка достаточно узкая, интересных участников, способных продемонстрировать свои торговые подходы и результаты по сделкам ещё меньше. Одним из этих участников является ALANES. На последнем ЛЧИ 2020 он продемонстрировал практически образцово показательную эквити, как и в раннее проводимом местном конкурсе Игры Разума.

Есть обоснованное предположение, что Аланес получил сильного лося на мартовском падении рынка. Несмотря на это, способность генерить хороший профит в спокойные времена подталкивает детальнее разобраться в его торговле и постараться понять что можно в ней улучшить.

Коллега KarL$oH уже делал пост по разбору торговых подходов Аланеса в

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал