Избранное трейдера Сергей Викторович

Долгосрочные ОФЗ для получения ежемесячных выплат

- 04 мая 2024, 09:39

- |

Обновил подборку длинных ОФЗ, которая составлена таким образом, чтобы можно было ежемесячно получать купоны и реинвестировать их для большей доходности. Большинство облигаций имеет срок погашения от 10 лет, следовательно, при вероятном снижении доходности в будущем, есть возможность дополнительно заработать на переоценке самого тела облигации.

( Читать дальше )

- комментировать

- ★37

- Комментарии ( 84 )

Сколько планирую заработать на дальних ОФЗ. Моя тактика

- 28 апреля 2024, 10:23

- |

Позавчера наш ЦБ в очередной раз сохранил ключевую ставку на локальном пике — 16%. И на вопросы населения — «А собственно, доколе?» — отвечает уклончиво: «Посмотрим, мол, граждане, не волнуйтесь. К осени будет видно».

🎯В период высоких ставок новыми красками начинают играть облигации, и особенно — дальний хвост кривой государственных бумаг («длинные ОФЗ»). Расскажу сегодня подробнее, на какой результат по дальним ОФЗ я рассчитываю, какой срок закладываю и какие подводные камни могут подстерегать по пути.

Ещё больше свежей аналитики по самым актуальным инвестиционным инструментам — в телеграм-канале. Подписывайтесь!

⏳Про идею с дальними ОФЗ я вещаю на канале с осени 2023 года. Ещё в октябре выходил пост "ТОП-5 лучших ОФЗ, чтобы купить на повышении ставки", где я призывал готовиться к окну возможностей в ОФЗ с большой дюрацией и давал список из 5 средних и долгосрочных бумаг.

🤔Почему сейчас может быть выгодно покупать длинные ОФЗ

📉Сейчас мы почти наверняка на пике ставок (но это не точно), и через несколько месяцев начнется снижение. Когда ставки снижаются, облигации с фиксированным купоном растут в цене.

( Читать дальше )

40 уроков 35-летним

- 27 апреля 2024, 11:53

- |

Скоро мне исполнится 44 года. Сорокалетним мне советы давать рановато, а вот если вам около 35 — пожалуй, самое время. Напомню, чтобы скрыть пафос: советы я даю самому себе. Хотя, наверное, я бы не со всем тогда согласился, а на что-то вообще не обратил бы внимания. А вы — обратите! Вам-то повезло!

Порядок не имеет значения — а то боюсь, что на сортировку уйдёт слишком много времени. Тем не менее, самое важное — в конце. Некоторые из советов похожи, ну и пусть, на второй раз будет понятнее, да и после тридцатого пункта стало тяжелее формулировать мысли. Некоторые советы почти противоположны. Это чтобы вы написали что-нибудь в комментариях.

1. Советы не работают. Не надо никому ничего советовать, если вас не просили специально. А если спросили — пусть заплатят за это денег, чтобы не пропустить мимо ушей. Но чаще всего нужно пережить провал на собственной шкуре, чтобы что-то понять в этой жизни. Советы тут не помогут.

2. Читайте биографии. Следовало бы начать это делать раньше, но до 35 я сильно увлекался художественной литературой.

( Читать дальше )

Разумный инвестор 2024

- 06 января 2024, 23:13

- |

«В жизни может быть пять-шесть раз, когда вы знаете, что правы, вы знаете, что у вас есть что-то, что действительно чудесно сработает, и у вас есть шанс сделать это. Люди, которые сделают это два или три раза слишком рано, они все разоряются, потому что думают, что это легко. На самом деле это очень тяжело и встречается редко», Чарльз Мангер

Перед тем как подводить итоги 2023 года я как обычно перечитал, что писал ровно год назад.

https://vk.com/@shadrininvest-razumnyi-investor-2023

Кроме этого, можно посмотреть посты внутри года, есть все в блоге на Аленке и в моей группе ВК. Интересно перечитать свои записи. Рекомендую.

В 2023 году рынок рос и рос счет.

( Читать дальше )

Подборка выгодных накопительных счетов (со ставкой 14%-16%)

- 12 декабря 2023, 12:41

- |

Продолжаю мониторить банковские предложения.

Сегодня обновленная и более расширенная версия. Включены продукты с дополнительными условиями и для новичков, как многие просили.

Накопительные счета с начислением процентов на ежедневный остаток

▪️ Хоум Кредит «Накопительный счет. 16% годовых при тратах от 100 т.р./мес на сумму до 1,5 млн р. для клиентов с подпиской Хоум+.

▪️ ВТБ «Накопительный ВТБ-Счет. 15% годовых на 3 месяца для клиентов с остатками на накопительных и вкладах ниже 1 000 руб за последние 90 дней.

▪️ ИТБ. «Приветственный». 15% годовых на сумму до 1 млн р. на первые 2 мес. Клиентам без вкладов и НС с сентября 2023 г.

▪️ Хоум Кредит «Накопительный счет». 15% годовых на 3 месяца при тратах от 20 т.р./мес на сумму до 1,5 млн р. для клиентов с остатками на накопительных ниже 1 000 руб после 1 апреля 2023 г.

▪️ Открытие «Копилка». 14% годовых для новых и клиентов с остатками менее 50 т.р. в течение 90 дней. Ставка фиксируется на месяц открытия + 2 месяца.

( Читать дальше )

Первые доходы эксперимента «Капитал с кредиток». Сколько удалось заработать?

- 11 декабря 2023, 13:15

- |

Пошел третий месяц эксперименту, в котором зарабатываю деньги полностью на заемные деньги.

Для этого завел несколько кредитных карт с беспроцентным (грейс) периодом. На время его действия снимаю деньги с карточки и размещаю на накопительных счетах в банках с высокими ставками.

В сентябре я только завел первую в жизни кредитку.

В октябре получил еще парочку. В итоге получилось четыре источника кредитных денег.

В ноябре деньги прокрутились в течение целого месяца.

Какой итог?

Заработал около 3 500 руб. за ноябрь и 6 500 всего. Кому-то жемчуг мелким покажется, но стоит еще раз напомнить, что это халявные заемные деньги. Равняется дневному заработку специалиста с зарплатой в 100 000 руб.

И не забываем про сложный процент: доход остается на счете и начинает генерировать новый заработок! На это основной расчет.

Доход складывается из нескольких параметров. Давайте их разберем.

1️⃣ Общий кредитный лимит, доступный для снятия

( Читать дальше )

Ключевая ставка ЦБ снова поднялась. 13% → 15%. Что это значит?

- 28 октября 2023, 07:36

- |

27 октября Набиуллина не просто представила новую ключевую ставку ЦБ, но и повысила прогноз на следующий год. Ориентир — 12,5–14,4% (в сентябре прогноз был 11,5–12,5%). Это значит, что времена очень дорогих денег закончились. Начались времена безумно дорогих денег. Как и на ком это всё отразится?

Стоит вспомнить, что буквально за день–два до повышения консенсус-прогноз был 14%. Повышения-то ждали почти все, но не сразу до 15%. Но логика понятна. Инфляция не притормозилась, доллар вообще от ставки не зависит, народ продолжает брать кредиты как не в себя (а скоро ведь распродажи и праздники). Не поднять ЦБ не мог, поднять сильнее уже бессмысленно — выглядит со стороны как-то примерно так. А теперь поразмышляем, что означает повышение ставки для инвесторов и как это отразится на акциях, облигациях, рубле и недвижимости, а также на гражданах.

Облигации

Бизнес получил очередной удар в виде более дорогих долгов. 15%, особенно в долгосрочной перспективе — это крайне мощно.

( Читать дальше )

ОФЗ-ПД часть 3. Я всё ещё жив или... Кто не рискует тот не пьёт шампанского

- 05 октября 2023, 17:38

- |

Итак, три с лишним месяца назад я, как не в себя, начал набирать длинные ОФЗ, мысленно смеясь над дурачками, раздающими купонную доходность 11% при ставке ЦБ 7.5%. В итоге дурачком оказался я, не поверив словам корифеев биржи: «Облигационный рынок самый умный, сынок!».

Как результат — повторил прошлогодний подвиг с Газпромом, только теперь в ОФЗ: минус 500.000р за три месяца без учёта НКД, с учётом — 650.000р.

За эти три месяца случилось многое: поход «Емельяна Пугачёва» на Москву, прилёты вражеских беспилотников в разные уголки нашей страны, и нависшая (но уже вроде как миновавшая) угроза второй волны мобилизации. На все эти события ОФЗ почти не реагировали, в отличие от рынка акций. Я много раз порывался продать ОФЗ и начать спекуляции и каждый раз останавливал себя словами: «Угомонись, щенок! Держать строй, не сдаваться!». Глядя на графики некоторых папир задним числом, мечтаю, как мог бы сделать состояние, но понимаю, что в реале обнулил бы счёт и вышел в окно.

( Читать дальше )

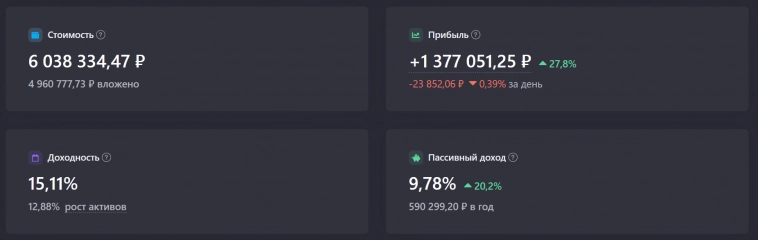

Итоги 5 лет инвестиций. Часть 1: Российские акции

- 05 октября 2023, 16:16

- |

Я уже пять лет в режиме полной открытости рассказываю о том, как я формирую свой собственный «мини-пенсионный фонд».

Будет ещё две части: вторая будет посвящена облигациям, а третья — иностранным акциям и совокупным итогам.

Что вы писали в этот день в прошлом? - Смарт-Лаб предлагает мне прочитать мой пост годичной давности. Год назад российские акции были на дне. Была объявлена мобилизация. Люди массово покидали страну, сфера услуг испытывала не самые лучшие времена. Некоторые мои знакомые, пережившие февральскую шоковую терапию, распродали свои акции в конце сентября 2022 года, фактически сделав ставку на смерть российского фондового рынка. Тогда мой портфель российских акций стоил 2,3 млн ₽ (при вложенных 3 млн ₽), результат составлял почти -700 тысяч или -23%. Что изменилось за год с того времени и за 5 лет с начала существования этого портфеля? Сейчас всё расскажу.

Прирост +3,72 млн ₽ за 1 год. На самом деле, никакого финансового гения здесь нет. Секрет такого результат простой — вложено +1,93 млн ₽ новых средств (из них 328 тыс. ₽ реинвестированных дивидендов и 1,6 млн ₽ своих).

( Читать дальше )

Котировки Смартлаба и таблицы по акциям и другим ценным бумагам

- 18 сентября 2023, 11:24

- |

Пока рынок мерзко растёт, решил я продолжить тему полезных сервисов на Смартлабе. Как помните, внизу лайк, подписка, донат, комментарий...

Остановились мы с вами на меню и пронумеровали места, по которым продолжим сейчас идти. Напоминаю предыдущие посты:

Предыдущие посты:

- smart-lab.ru/blog/925718.php

- Чем полезен Смартлаб: календарь

- Чем полезен Смартлаб: блоги

- Польза Смартлаба: меню

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал