Блог компании Иволга Капитал |19 января стартует размещение облигаций ООО «Обувь России» (BBB (RU), 1,5 млрд.р., 11,0%/11,57%)

- 13 января 2021, 08:30

- |

19 января, предварительно, стартует размещение облигаций ООО «Обувь России»

Основные предварительные параметры выпуска:

- Размер: 1 500 млн.р.

- Ориентир купона/доходности: 11%/11,57% годовых, выплата ежемесячно

- Срок до погашения: 4 года с амортизацией в течение 10 последних купонных периодов

- Рейтинг эмитента: BBB (RU)

- Организатор: ИК «Иволга Капитал»

Для подачи заявки на участие в первичном размещении, пожалуйста, направьте организатору: Ваше имя, сумму покупки, наименование Вашего брокера.

Контакты ИК «Иволга Капитал»:

— Екатерина Захарова: @ekaterina_zakharovaa, [email protected], +7 916 645-44-68

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 16 )

Блог компании Иволга Капитал |Дополнительный выпуск облигаций "Лизинг-Трейд" (BB+(RU), 200 млн.р., YTM 11,15%)

- 09 декабря 2020, 12:42

- |

На 16 декабря намечено начало размещения дополнительного выпуска облигаций «Лизинг-Трейд». Размер допвыпуска 200 млн.р., купон 10,8%, эффективная доходность 11,15%, дата погашения 1.10.2024, равномерная амортизация в течение последнего года обращения.

Это не новый выпуск, это увеличение объема уже торгующегося выпуска Лизинг-Трейд 001P-02 (с 300 до 500 млн.р.). Допразмещение, по плану, замет около месяца.

Допразмещение – наша инициатива. Объясню ее причины, тем более, случай, скорее всего, останется уникальным.

Эмитент еще в начале года обозначал план двух размещений облигаций в этом году на общую сумму 1 млрд.р. Облигации должны, в итоге, составлять около трети портфеля заимствований «Лизинг-Трейда» (сейчас этот уровень – 20-22%).

Первое размещение, на 500 млн.р. прошло в январе. Второе размещение выпало на октябрь. Мы получили одобрение от Московской биржи также на 500 млн.р., но в октябре рубль и фондовый рынок показывали минимумы, и мы сообща решили не рисковать, уменьшили объем выпуска до 300 млн.р. Предполагалось, что еще около 300 млн.р. эмитент привлечет через новый выпуск уже в первом квартале.

( Читать дальше )

Блог компании Иволга Капитал |Предварительный план по выпуску облигаций от "Иволги Капитал"

- 23 октября 2020, 08:05

- |

Предварительный план по облигационным эмиссиям от «Иволги Капитал» на четвертый квартал. Что-то может немного переехать по сроку. Что-то может добавиться. Но примерная дорожная карта такая. Мы продолжаем осваивать более крупные бизнес-кейсы, переходить к более скромным облигационным ставкам. Которые, впрочем, пока не сказываются на доходности основного облигационного портфеля. Возможно, и не скажутся. Поскольку ставка делается на развитие компании-эмитента, на переход его в более высокий облигационный эшелон и на понижение доходности его облигаций. Соответственно, на среднесрочный спекулятивный выигрыш от этого понижения. Переработка облигационной позиции в портфелях PRObonds будет продолжительной и активной, и не столько в плане замен одних имен на другие, сколько в росте качества инвестиций.

@AndreyHohrin

( Читать дальше )

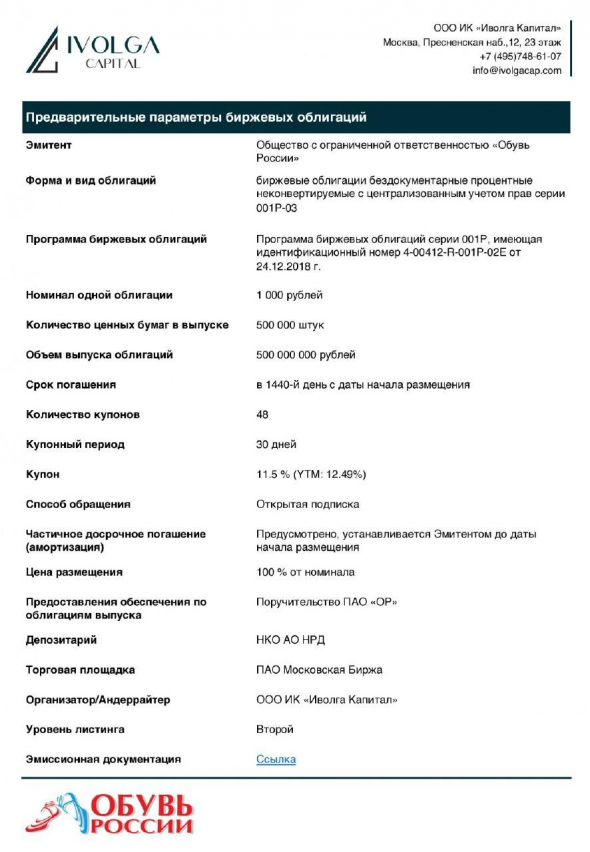

Блог компании Иволга Капитал |Новый выпуск облигаций "Обуви России". 500 м.р., купон 11,5%, 2 уровень листинга

- 03 августа 2020, 14:00

- |

18 августа состоится размещение облигаций Обувь России 001P-03. Небольшой комментарий на тему.

Зачем «Обуви России» новый облигационный выпуск на 500 млн.р.? Во-первых, для финансирования портфеля рассрочки. Портфель рассрочки просел в период пандемии, поскольку компания развернула денежный поток на обеспечение оперативных нужд бизнеса. Заем несколько снизит налоговую нагрузку, либо не увеличит ее. 500 млн.р., поскольку деньги, привлеченные в августе и пущенные на финансирование рассрочки, обернутся до конца года и должны принести около 360 млн.р. EBITDA (данные компании).

Во-вторых, выпуск усиливает переговорную позицию компании в отношениях с банками. Компания может привлекать деньги на открытом рынке и снижать их стоимость. Это важно для более продуктивного стратегического сотрудничества с основными кредиторами (Сбербанк, ВТБ и Промсвязьбанк). Сейчас

( Читать дальше )

Блог им. andreihohrin |ПАО «ЧЗПСН-Профнастил» выходит на рынок с новым облигационным выпуском

- 12 мая 2020, 15:28

- |

Основные предварительные параметры – 500 млн.р., 5 лет до погашения, купонная ставка – 12% (YTM 12,55%), дата размещения – 14 мая 2020.

Основные предварительные параметры – 500 млн.р., 5 лет до погашения, купонная ставка – 12% (YTM 12,55%), дата размещения – 14 мая 2020.ПАО «ЧЗПСН-Профнастил» выходит на рынок с новым облигационным выпуском. Основные предварительные параметры – 500 млн.р., 5 лет до погашения, купонная ставка – 12% (YTM 12,55%), дата размещения – 14 мая 2020.

«ЧЗПСН-Профнастил» входит в промышленно-инжиниринговую группу «Стройсистема». По информации агентства “INFOLine”, группа в 2019 году заняла первое место в России по производству сэндвич-панелей. В портфелях PRObonds 5% от активов приходится на одно из предприятий группы – ООО «Электрощит-Стройсистема».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал