Андрей Х.

Индексы IPO. Торможение как закономерность

- 09 мая 2024, 07:53

- |

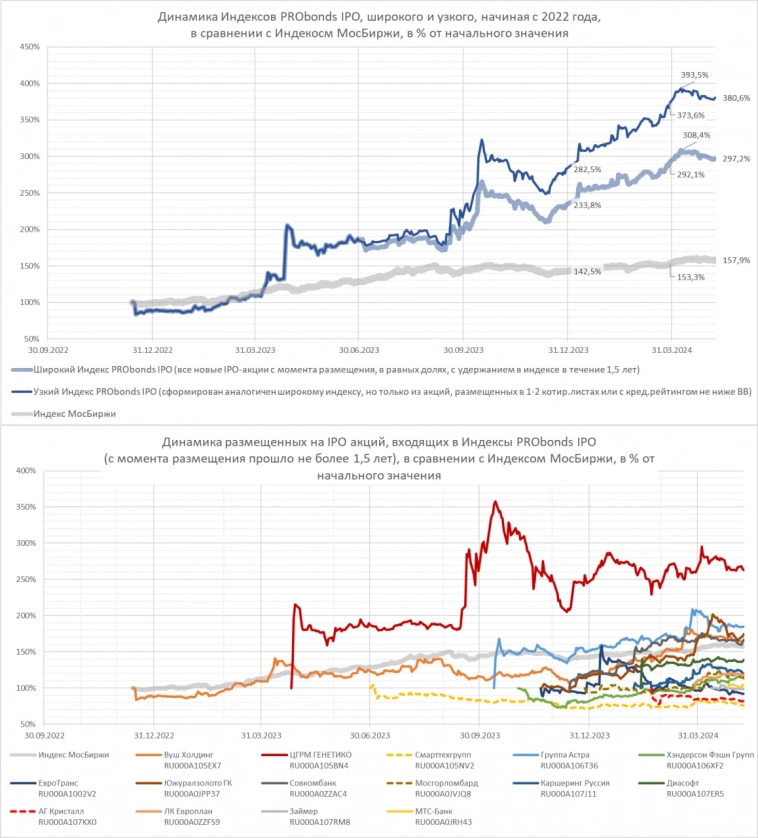

Обычно наши публикации индексов PRObonds IPO – это перечисление %% прироста.

Сегодня ограничимся графиками. С начала года, как и за предыдущие 12 месяцев прирост у каждого из индексов есть и значительный. Непосредственное участие в первичных размещениях дает результат выше, чем покупка IPO-акций после начала торгов с рынка (индексы вторичного рынка заметно менее доходны). Исключение из покупок акций с кредитными рейтингами ниже ВВ и размещенных в 3 листе МосБиржи тоже положительно влияет на результат (сравните узкие индексы IPO, где это исключение соблюдено, с широкими, в которые входят все IPO-акции подряд).

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Особенности совершения сделок на Бирже с бумагами, у которых дата окончания купонного периода приходится на 9 мая — 13 мая

- 08 мая 2024, 11:23

- |

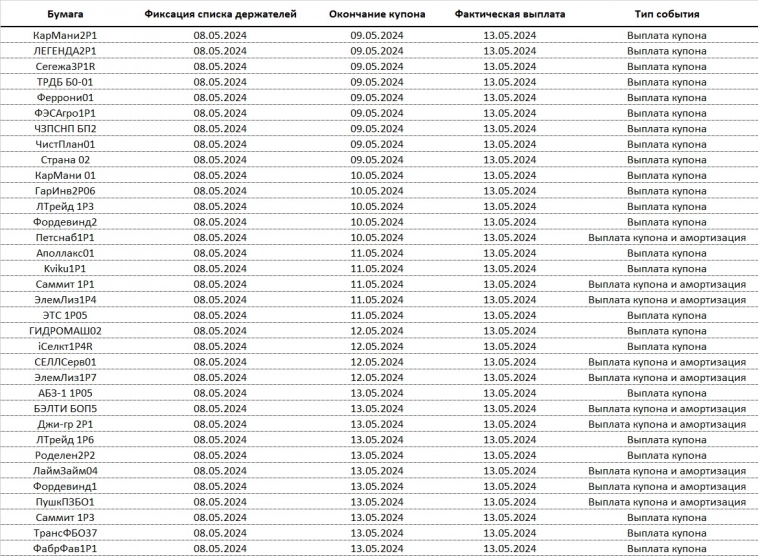

Из-за выходных дней в НРД, но торговых на Московской бирже, при покупке некоторых бумаг 8 и 10 мая могут возникнуть проблемы с корректным учётом совершённых сделок.

По бумагам, окончание купонного периода по которым приходится на 09.05 — 13.05, фиксация списка держателей произойдёт 08.05 (фактическая выплата будет 13.05). При этом 8 и 10 мая торги по этим бумагам будут доступны. Покупка таких бумаг может привести к тому, что вам может быть не выплачен купон.

Полный список таких бумаг по ссылке, в приложении к посту выбрали наиболее встречающиеся у инвесторов бумаги

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

РКК. Продолжение эпопеи. И намерение кредитора требовать банкротства эмитента

- 08 мая 2024, 09:37

- |

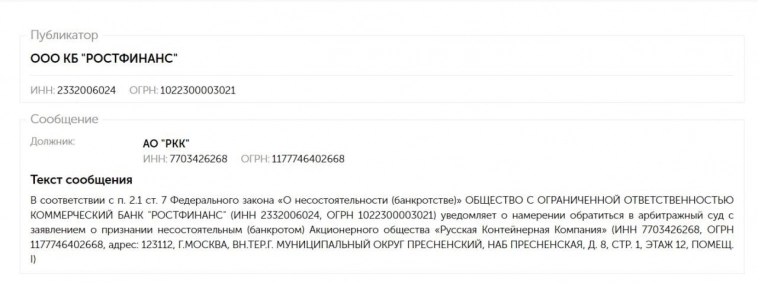

КБ «РостФинанс» (один из кредиторов РКК, судя по серверу раскрытия информации) намерен обратиться в суд с требованием о банкротстве эмитента, следует из сообщения на Федресурсе:

https://fedresurs.ru/sfactmessage/808BCEB791CB41F2A1CD706C801562CF

В конце 2023 года РКК уходил в технический дефолт по погашению выпуска коммерческих облигаций, однако через несколько дней задолженность была закрыта, и в 2024 году обслуживание долга идет по графику

В обращении находится три выпуска биржевых облигаций РКК совокупным объемом 1 млрд рублей

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Портфель Акции / Деньги (22,5% за 12 мес.). Не в пользу акций

- 08 мая 2024, 08:39

- |

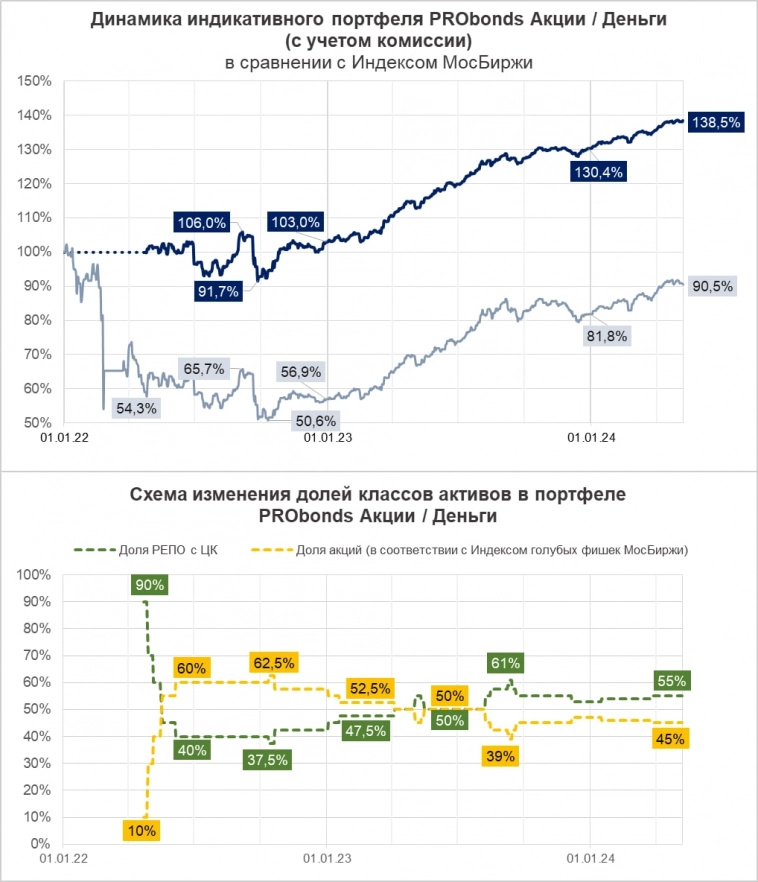

Портфель PRObonds Акции / Деньги имеет 22,5% за 12 месяцев.

Индекс МосБиржи за это же время — +35,1%. Т.е. портфель вобрал в себя почти 2/3 роста рынка. С той оговоркой, что за эти 12 месяцев максимальна просадка портфеля составила менее 2,5%. Тогда как снижение Индекса МосБиржи, хоть оно тоже было сдержанным, достигало 8%, втрое больше. По соотношению доходности / риска (или доходности / волатильности) портфель оказался эффективнее.

Напомним, портфель PRObonds Акции / Деньги формируется из корзины акций в соответствии с Индексом голубых фишек (+чуть-чуть акций Займера) и из денег, размещаемых в РЕПО с ЦК (они же денежный рынок). РЕПО на сегодня дает эффективные ~17% годовых (с учетом реинвестирования однодневного дохода). И, как можно видеть на графике результатов отдельных составляющих портфеля, деньги в последние месяцы дают портфелю больше, чем акции.

( Читать дальше )

Лайм-Займ в вопросах-ответах (из материала РБК)

- 07 мая 2024, 08:39

- |

Лайм-Займ в вопросах-ответах от Дмитрия Александрова (Иволга) и Олеси Киселевой (Лайм) в материале РБК / PRObonds.

Источник: https://companies.rbc.ru/news/s5jX8mbHzj/mfk-lajm-zajm-novyie-rekordyi-v-dostizhenii-tselej/

Самое интересное — на слайдах 👇👇👇

( Читать дальше )

Как Сегежа сделала рынок (первичный рынок ВДО в апреле, 16,6 млрд р.)

- 07 мая 2024, 06:56

- |

Апрель на рынке первичных размещений высокодоходных облигаций уложился в сюжет «Сегежа и всё-все-все».

В декабре ПАО Сегежа откатилось в кредитном рейтинге со ступени А- до ВВВ. А в апреле вернулась на рынок облигаций. Теперь в статусе ВДО-эмитента (к высокодоходным облигациям мы относим розничные выпуски с рейтингами не выше ВВВ).

И одного 10-миллиардного выпуска Сегежи хватило, чтобы собрать почти 2/3 кассы размещений ВДО-сегмента за месяц. А сам сегмент ВДО по такому случаю поставил месячный рекорд (16,6 млрд р. размещений за месяц). Который еще не скоро повторит. Если только какого-то из крупных эмитентов не постигнет судьба Сегежи.

( Читать дальше )

теги блога Андрей Х.

- Brent

- EUR|USD

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- МосБиржа

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

- Электрощит-Стройсистема

Новости тг-канал

Новости тг-канал