Блог компании Иволга Капитал | Портфель ВДО. 24% за год. Сделки и доверительное управление

- 02 марта 2023, 07:32

- |

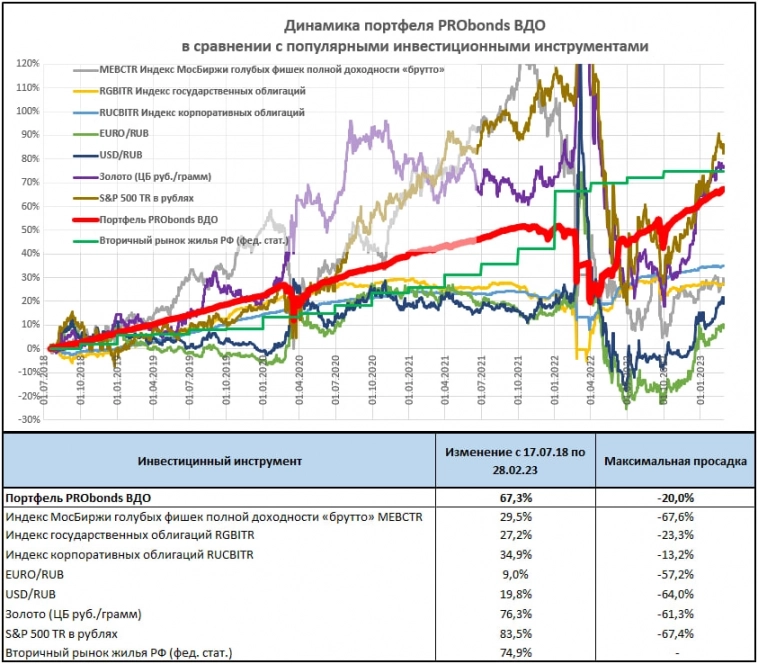

24,2%, столько принес портфель PRObonds ВДО за последние 365 дней. В этом значении есть элемент лукавства: портфель не только просел к началу прошлого марта, но и был недоступен для покупки, т.к. биржевые торги были закрыты с 28 февраля по 27 марта 2022.

Ожидаемая же доходность портфеля на следующие 12 месяцев – около 15% (сумма доходностей облигаций и стоимости размещения денег). С начала года портфель заработал уже 3,5%, и целевой результат на нынешний год – 14% – всё более реалистичен.

За весь срок ведения портфеля, с июля 2018 года он проигрывает рублевым котировкам золота и пересчитанному в рубли рынку американских акций. Возможно, проигрывает недвижимости, но статистика по этому рынку запаздывающая, так что только возможно. Отечественные акции и облигации, а также депозиты в долларах и евро – далеко позади. Проигрыш золоту тоже видится временным.

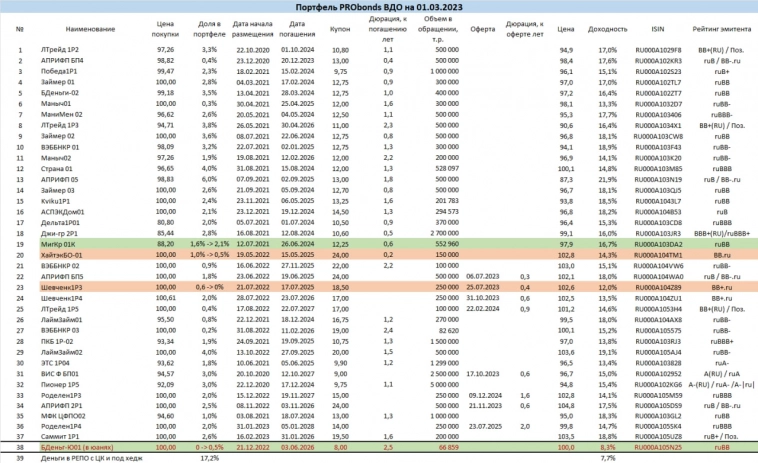

Сделки. Вчера ГК Страна Девелопмент провела оферту по дебютному выпуску. Мы за счет этого сократили в нем половину позиции. Сумма свободных денег (размещаются в однодневных сделках РЕПО с ЦК под ~7,5% годовых) достигла 17%. Поскольку стоимость денег растет, тогда как доходности облигаций снизились, денег в портфеле в перспективе останется много.

Сегодня начинаются сокращения позиций в ХайТэке и третьем выпуске Шевченко (он полностью выйдет из портфеля). Параллельно увеличивается вес в МигКредите. Все сделки – в течение 5 сессий равными долями по рыночным ценам.

Сегодня же портфель пополнится, пока только на 0,5% от активов, юаневыми облигациями МФК Быстроденьги. В дальнейшем, по мере размещения данного выпуска, его вес в активах должен увеличиться до 1-1,5%.

Также планируем вывод из портфелях облигаций Джи-групп. У девелопера впереди ряд оферт, так что его выпуск облигаций в любом случае будет продан, тем или иным образом.

На основании стратегии PRObonds ВДО мы ведем доверительное управление на высокодоходных облигациях. Начальная сумма инвестиций – 2 млн.р. ДУ появилось в конце 2019 года, и сейчас в нем клиентских активов на 434 млн.р. Результаты выше, чем у публичного портфеля. Средняя накопленная доходность по всем счетам «старше» полугода — 13% годовых после уплаты комиссий и НДФЛ.

_________________________________________

Индикативный портфель PRObonds ВДО (прежнее название PRObonds #1) отражает точку зрения автора и основываются на его расчетах. С 1 мая 2022 года расчеты портфеля проводятся в соответствии с открытой методикой (https://ivolgacap.ru/upload/medialibrary/Probonds_methodology.pdf). Все операции портфеля публикуются в открытом доступе до момента их совершения. Портфель PRObonds ВДО учитывает комиссионные издержки (0,1% от величины сделки) и опираются на реальные цены и ликвидность торговых инструментов.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности: ivolgacap.ru/upload/medialibrary/important-information.pdf

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

теги блога Андрей Х.

- Brent

- EUR|USD

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- МосБиржа

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

- Электрощит-Стройсистема

Новости тг-канал

Новости тг-канал

Признаюсь, в прошлом году хотел отдать вам в ДУ, но 2 млн довольно большой порог для простых смертных. В том смысле, что ВДО рисковая вещь и отдавать можно не большую часть и эта часть должна быть минимум 2млн…

ДУ оставим, и добавим БПИФ. план такой