SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог компании БКС Мир инвестиций | 1+1: ищем идеи в IT

- 22 марта 2024, 14:34

- |

На фоне повышения ключевой ставки ЦБ доходность облигаций притягивала к себе много внимания. Однако на долгосрочном горизонте облигационный портфель не лучшим образом справляется с защитой от инфляции. Как повысить его эффективность, разбираем в цикле статей «1+1».

Инфляция

При всех плюсах облигаций на длинной дистанции от инфляции они защищают плохо. На эту тему мы проводили отдельное исследование.

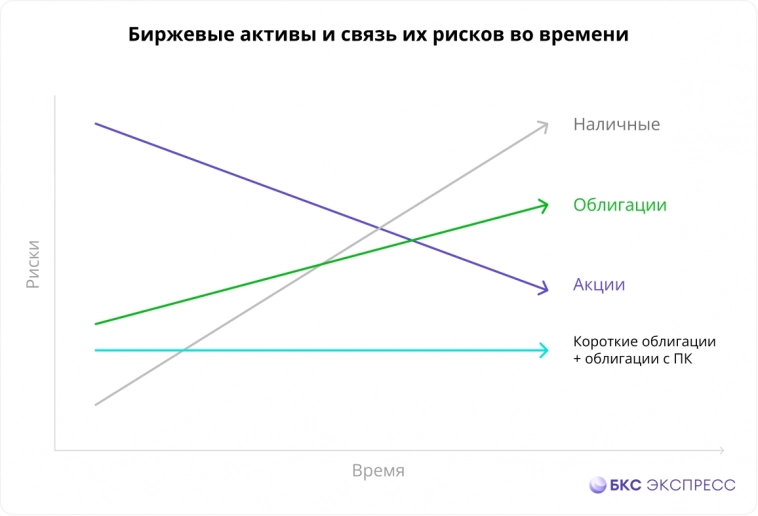

На изображении ниже можно увидеть, как риски владения разными активами распределены во времени. Покупая облигации сейчас, вы фиксируете доходность, но она может не покрыть будущую инфляцию. В акциях, наоборот, есть вероятность краткосрочного колебания, а на долгой дистанции раскрывается потенциал, риск сокращается.

Что выгоднее: облигации или акции

Международный опыт портфельных управляющих, а также история фондового рынка России показывают, что эти два класса активов не исключают друг друга и в сумме компенсируют взаимные недостатки.

Наглядное подтверждение — статистика российских фондов акций и облигаций за последние годы. Они регулярно сменяют друг друга в списке лидеров доходности и нередко проигрывают смешанным фондам в сопоставлении с риском.

Соотношение акций и облигаций

Инвестору достаточно найти оптимальную для себя формулу соотношения акций и облигаций и следовать ей. Например, на Западе многие годы эталоном считается пропорция 40/60 в пользу акций. Даже если рассматривать обратное и более консервативное соотношение 60/40, такой портфель за последние 10 лет выглядел существенно привлекательнее облигационного по доходности.

В прошлых материалах мы разбирали акции и облигации из строительного, финансового и других секторов. Сегодня речь пойдет об IT.

Выбираем облигацию

По соотношению риск/доходность наиболее привлекательно выглядит один из выпусков ВУШ Холдинга.

Эмитент известен одноименным сервисом аренды самокатов Whoosh.

Бизнес находится на пересечении IT и транспортного сегментов. Помимо постоянно расширяющегося парка самокатов, компания владеет собственными технологическими наработками в сфере организации самого процесса шеринга.

iВУШ 1P2

Торгуется с дисконтом, цена — 93,25% номинала.

Эффективная доходность — 16,27% годовых.

Купон квартальный — 11,8% годовых.

Дюрация — 1,97.

Кредитный рейтинг — A- от АКРА, прогноз стабильный.

Выбираем акцию

Идеальным дополнением к нашей облигации станут расписки HeadHunter.

На фоне дефицита рабочей силы компания демонстрирует сильные финансовые результаты.

HeadHunter находится на пути к завершению редомициляции. Первый ее этап — обмен бумаг в зарубежной инфраструктуре — завершен. Далее компания планирует объявить обмен для бумаг в депозитариях в РФ и после осуществить листинг нового МКАО на Мосбирже. Все это повышает вероятность возобновления дивидендных выплат.

Взгляд аналитиков БКС на бумаги HeadHunter — позитивный.

Целевая цена на горизонте 12 месяцев — 5100 руб. / +27%

Читайте также:

1+1: выбираем акции и облигации телекомов

1+1: выбираем акции и облигации ритейлеров

1+1: подбираем акции и облигации металлургов

Инфляция

При всех плюсах облигаций на длинной дистанции от инфляции они защищают плохо. На эту тему мы проводили отдельное исследование.

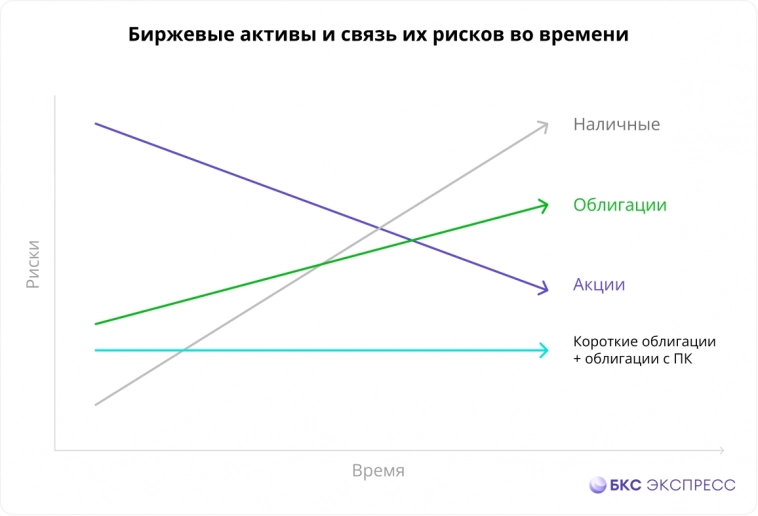

На изображении ниже можно увидеть, как риски владения разными активами распределены во времени. Покупая облигации сейчас, вы фиксируете доходность, но она может не покрыть будущую инфляцию. В акциях, наоборот, есть вероятность краткосрочного колебания, а на долгой дистанции раскрывается потенциал, риск сокращается.

Что выгоднее: облигации или акции

Международный опыт портфельных управляющих, а также история фондового рынка России показывают, что эти два класса активов не исключают друг друга и в сумме компенсируют взаимные недостатки.

Наглядное подтверждение — статистика российских фондов акций и облигаций за последние годы. Они регулярно сменяют друг друга в списке лидеров доходности и нередко проигрывают смешанным фондам в сопоставлении с риском.

Соотношение акций и облигаций

Инвестору достаточно найти оптимальную для себя формулу соотношения акций и облигаций и следовать ей. Например, на Западе многие годы эталоном считается пропорция 40/60 в пользу акций. Даже если рассматривать обратное и более консервативное соотношение 60/40, такой портфель за последние 10 лет выглядел существенно привлекательнее облигационного по доходности.

В прошлых материалах мы разбирали акции и облигации из строительного, финансового и других секторов. Сегодня речь пойдет об IT.

Выбираем облигацию

По соотношению риск/доходность наиболее привлекательно выглядит один из выпусков ВУШ Холдинга.

Эмитент известен одноименным сервисом аренды самокатов Whoosh.

Бизнес находится на пересечении IT и транспортного сегментов. Помимо постоянно расширяющегося парка самокатов, компания владеет собственными технологическими наработками в сфере организации самого процесса шеринга.

iВУШ 1P2

Торгуется с дисконтом, цена — 93,25% номинала.

Эффективная доходность — 16,27% годовых.

Купон квартальный — 11,8% годовых.

Дюрация — 1,97.

Кредитный рейтинг — A- от АКРА, прогноз стабильный.

Выбираем акцию

Идеальным дополнением к нашей облигации станут расписки HeadHunter.

На фоне дефицита рабочей силы компания демонстрирует сильные финансовые результаты.

HeadHunter находится на пути к завершению редомициляции. Первый ее этап — обмен бумаг в зарубежной инфраструктуре — завершен. Далее компания планирует объявить обмен для бумаг в депозитариях в РФ и после осуществить листинг нового МКАО на Мосбирже. Все это повышает вероятность возобновления дивидендных выплат.

Взгляд аналитиков БКС на бумаги HeadHunter — позитивный.

Целевая цена на горизонте 12 месяцев — 5100 руб. / +27%

Читайте также:

1+1: выбираем акции и облигации телекомов

1+1: выбираем акции и облигации ритейлеров

1+1: подбираем акции и облигации металлургов

*Не является индивидуальной инвестиционной рекомендацией

теги блога БКС Мир Инвестиций

- сбережения

- Apple

- ETF

- Forbes.ru

- Globaltrans

- Headhunter

- IMOEX

- jd.com

- Oracle

- paypal

- tcs group

- tencent

- vk

- X5 Group

- Авангард

- акции

- Акции РФ

- акции США

- Алроса

- АФК Система

- аэрофлот

- Банк России

- Белуга Групп

- бкс

- БПИФ

- бпифы

- брокеры

- валюта

- ВТБ

- Газпром

- Газпром нефть

- Гонконг

- Детский мир

- дивидендная политика

- Дивидендные акции

- дивиденды

- доллар

- Инвестиции

- инвестиционная идея

- инвесторы в России

- Индекс МБ

- Итоги недели

- йена

- Китай

- ключевая ставка ЦБ РФ

- коррекция

- курс валют

- ЛСР

- Лукойл

- Максим Шеин

- Мечел

- Мосбиржа

- мосэнерго

- мтс

- НЛМК

- Новатэк

- Норникель

- обзор рынка

- Облигации

- обороты торгов

- опрос

- Пик

- ПИФ

- пифы

- позитив

- полюс

- портфель инвестора

- прогноз 2024

- прогноз по акциям

- Распадская

- роснано

- Роснеть

- российские акции

- Россия

- Ростелеком

- рубль

- русгидо

- самолет

- сбербанк

- Северсталь

- Совкомфлот

- Статистика

- стратегия

- США

- татнефть

- технический анализ

- ТМК

- торговые сигналы

- Транснефть

- Транснефть преф

- трейдинг

- Тренды

- управляющая компания

- флоатеры

- Фосагро

- ФСК Россети

- фьючерс mix

- ЦБ РФ

- шорты

Новости тг-канал

Новости тг-канал