2021

Набрал Сбер на 28 млн рублей в надежде заработать. А что в итоге?

- 05 апреля 2024, 21:00

- |

🔥Пока индекс штурмует отметку 3400 п. и на рынке царит весенняя эйфория, поделюсь с вами очередным скрином из моей большой коллекции интересных биржевых моментов. Давно не было маленьких вечерних зарисовок — всё обзоры, да отчеты, да подборки...

Не забывайте подписываться на мой «живой» авторский телеграм-канал про инвестиции и финансы.

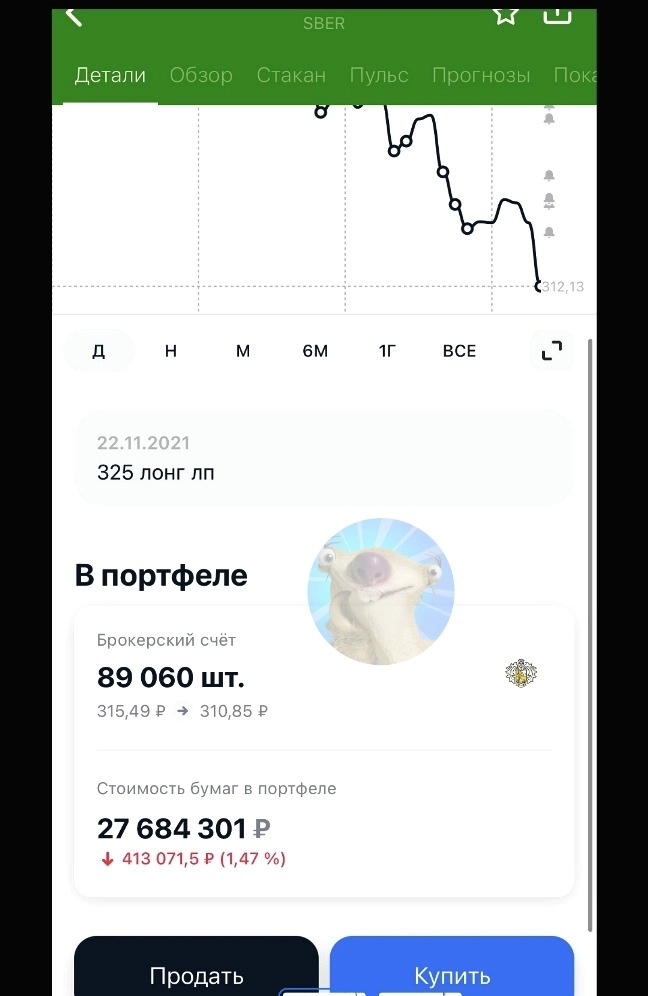

🏦Скрин был сделан мной 22 ноября 2021 года в сберовской ветке Пульса. Отважный инвестор, всей душой верящий в гений Грефа, набрал больше 89 тыс. акций Сбера со средней в 315 рублей.

Сбер тогда начал активно откатываться с достигнутых в октябре исторических хаёв в 370 руб. за акцию, и народ с криками "Налетай, подешевело!!!" за обе щёки тарил бумаги «по скидке».

🚀Кто-то даже умудрялся ловить маржин-колл на Сбере по 315 — потому что многие набивались в «ракету» с плечами, а на Сбер как наиболее ликвидный актив брокеры давали очень большие плечи.

Скрин из приложения Тинькофф Инвестиции

😱В тот момент, помню, даже 300 рублей по Сберу казались дном, а уж 200 — хомяки не могли представить себе и в кошмарном сне.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 73 )

мои итоги 2021

- 02 марта 2022, 06:02

- |

комон: подвёл, введя для авторов стратегий в декабре двойное ГО.

здоровье: в жопу.

дети: хорошо.

алго: много всего, устранил ошибки в голове, нащупал много нового, перестроился на более медленный подход.

системы: теперь их называю «тупаны».

планы на 2022: не обосраться.

настроение: рабочее.

чю: на месте.

сорри, что с задержкой, но как знал: в нынешние тяжелые времена пусть инфа о моем убытке-2021 поддержит коллег, ведь

ничто так не бодрит как плохие дела у соседа:)

Результаты. Лучшая стратегия 2021 года.

- 02 января 2022, 11:55

- |

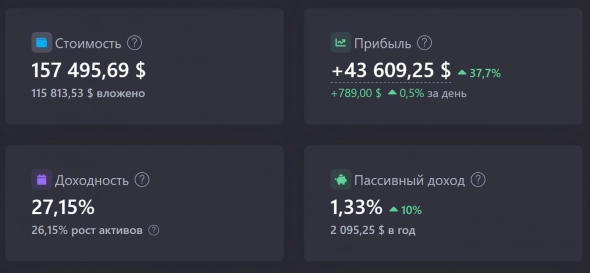

🧮 Результаты 2021

— Депо: +14% (⬆️Q4 +22,82%)

— S&P500: +27,03% (Q4 +9,38%)

Результаты стратегий за 2021:

🟡 Momentum +19% (⬆️Q4 +13%)

🟢 Mixed +40% (⬆️Q4 + 22%)

🟢 Value +50% (⬆️Q4 + 17%)

🤔Что в итоге:

— В Q4 стратегии обогнали Индекс S&P500 и Депо увеличился на 22%

— Mixed и Value стратегии получили в два раза большую доходность каждая, чем индекс S&P500

— Распределение капитала между стратегиями и объём позиций важнее маркет-тайминга.

❓Что нас ждёт в 2022?

( Читать дальше )

Итоги 2021 года. Американские акции

- 27 декабря 2021, 16:39

- |

Основные метрики:

Дивы растут. В первую очередь, из-за активного пополнения портфеля:

( Читать дальше )

Каким был этот год. Акции с лучшими трендами. Облигации.

- 23 декабря 2021, 10:24

- |

из — за QE, на проблемы не обращали внимание.

На ИИС держу ОФЗ 52001 (нет налогов на рост номинала, рост оминала = ИПЦ с лагом 3 мес.).

США и Европа уходят на католическое рождество, поэтому рынки будут малоактивы.

На «тонком» ынке возможны спекуляции,

Мосбиржа под новый год обычно поднимает нормы резервирования

Например, MIX (контракт на индекс Мосбиржи) / ГО (гарантийное обеспечение) сейчас 8,4 и, вероятно, будет опять повышено до 7,7.

На ужесточении ДКП (в марте закончится QE, в 2022г. ФРС начнут повышать ставку),

жду коррекцию в США, а значит, и в России.

Лучшими трендами (существенный рост с марта 2020г.)

по секторам считаю следующие компании (возьму в портфель акций, когда буду формировать именно портфель акций):

— газ: Газпром (единственная из перечисленных компаний в портфель не возьму, тренд пока отличный), Новатек,

— нефть: Лукойл, Роснефть, Газпромнефть,

— банки: Сбер, TCS, Мосбиржа (входит в банковский сектор), ВТБ,

( Читать дальше )

А так можно было?

- 15 декабря 2021, 16:54

- |

Подходит к концу 2021 год. Описать события года я могу цитатой автора Stephen Sondheim:

“Что-то знакомое, что-то особенное… что-то привлекательное, что-то ужасающее… старые ситуации, новые возможности… что-то судорожное, что-то отталкивающее, что-то неистовое… ничего формального, ничего нормального… что-то странное, что-то драматичное. Что-то для всех… Комедия на фондовых рынках всегда!

За свои 14 лет на рынке я поведал многое, но все равно фондовый рынок дает моменты восхищения! Особенно приятно понимать:

-а тут лучше забить, все равно хрень:

Момент с отрицательными ценами на нефть. За неделю до этого за океаном ввели отрицательные цены, у нас нет. Этот момент был впервые. Я просто сидел и наблюдал, карандашом делая пометки, тут купил, тут продал. Итог был всем понятен (только для другой группы было очень больно. А больно от глупости: если Вы не знали про это, то и нехрен было лезть.

( Читать дальше )

Рост рынка акций США и падение российского, перспективы рубля и ограниченный дефолт Evergrande

- 12 декабря 2021, 14:05

- |

«Без плохих новостей» — еженедельное новостное шоу об инвестициях, в котором Максим Шеин доказывает, что на каждой новости, какой бы плохой она ни была, можно заработать.

В этом выпуске:

— Реакция инвесторов на переговоры Путина и Байдена. Почему рынок акций США растет, а российский падает? Какие перспективы у рубля?

— Нехватка кадров в США — почему она может разогнать инфляцию? Акции какой компании могут вырасти на этих новостях?

— Рассуждаем о возможном IPO Porsche. Почему к нему стоит присмотреться — на примере роста акций Ferrari.

— Китайский застройщик Evergrande пропустил платеж по облигациям. Как на это реагируют инвесторы, и почему агентство Fitch называет это лишь ограниченным дефолтом?

— Любимое медиа американских миллениалов BuzzFeed вышло на Nasdaq через слияние со SPAC. Разбираемся, почему акции упали и размещение в итоге оказалось провальным.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал