фрс сша

В США захотели распустить ФРС: идею поддерживают более 20 конгрессменов.

- 17 мая 2024, 10:55

- |

В Палате представителей на обсуждение вынесли законопроект о роспуске Федеральной резервной системы.

По словам инициатора, Томаса Мэсси [республиканец], именно ФРС виноват в возросшей инфляции.

«Американцам было бы лучше, если бы ФРС не существовало. Она обесценивает нашу валюту, монетизируя госдолг и провоцируя рост инфляции»

- комментировать

- ★1

- Комментарии ( 10 )

Правильная Оценка Долга США

- 17 мая 2024, 10:42

- |

⇨ Продвинутый скажет об отношении долга к ВВП;

Разумная оценка любого показателя в сравнении, в соотношении.

⇨ Профи укажет на стоимость обслуживания долга. И здесь открывается удивительное: Для США в начале 90х госдолг был бОльшим бременем, чем сегодня.

3.2% ВВП в 1991м и около 1.5% ВВП в последние 20 лет.

по мотивам моего самого популярного shorts.

Илон Маск в X.com. Как функционирует ФРС

- 14 мая 2024, 14:01

- |

Как функционирует ФРС.

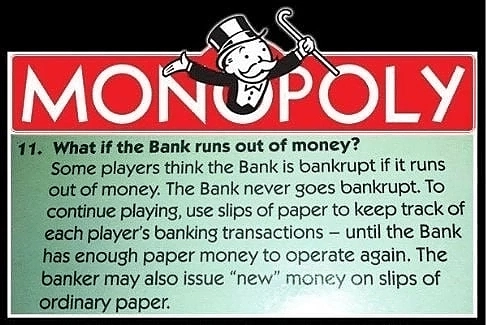

(перевод) Что делать, если у банка закончились деньги?

Некоторые игроки считают, что банк становится банкротом, если у него заканчиваются деньги. Банк не может «обанкротиться». Чтобы продолжить игру, используйте обычные листочки бумаги, чтобы отслеживать транзакции игроков — до тех пор, пока в банке не накопится достаточно игровых денег. Банк также может выпускать «новые» деньги на листках обычной бумаги.

Томительное ожидание рынка. Пробьёт ли SP500 свой ATH?

- 13 мая 2024, 08:03

- |

Ключевой вопрос, не сходящий с уст участников рынка в последние недели — сможем ли мы преодолеть текущий ATH? Сейчас на рынке происходит столько позитивных событий, обновлений различных данных и заявлений, что участники рынка волей-неволей начинают верить в продолжение роста последних месяцев. Случится ли это на самом деле, попробуем разобраться.

Техническая картина.

Как всегда, по старинке, начну с обзор технической картины ключевой метрики фондового рынка.

Индекс широкого рынка показывает очень уверенное восстановление, после затяжного падения. Участники рынка уверенно ведут своего «любимца» к победе.

( Читать дальше )

В США обанкротился очередной банк. Ждем нового банковского кризиса?

- 10 мая 2024, 19:32

- |

Март для американских банков прошел довольно комфортно: ФРС закрыла программу помощи банкам, открытую в разгар кризиса марта 2023 года, но оставила достаточно ликвидности в системе, чтобы избежать новых проблем. И все же не обошлось без краха. Что случилось с Republic First Bank и какие ещё сюрпризы готовит печатный станок США?

Меня зовут Сергей Горшунов. Я веду блог о финансах.

Republic First Bank обанкротился, а его активы купил Fulton Financial.

Основная причина проблем банка — высокие процентные ставки, нанесшие урон его портфелю коммерческой недвижимости.

На данный момент Republic First Bank является единственным банком, которому потребовалась поддержка в 2024 году.

Тем не менее, многие аналитики опасаются, что проблемы могут распространяться, так как сотни банков находятся под давлением из-за высоких процентных ставок и проблем на рынке коммерческой недвижимости.

Процентные ставки останутся высокими в ближайшие месяцы. Рынки ожидают, что ФРС начнет снижать ставку в сентябре. Темпы снижения предполагаются невысокими — два снижения по 25 б.п. до конца этого года.

( Читать дальше )

Коллапс инфляционных ожиданий - как это может повлиять на рынки?

- 08 мая 2024, 09:06

- |

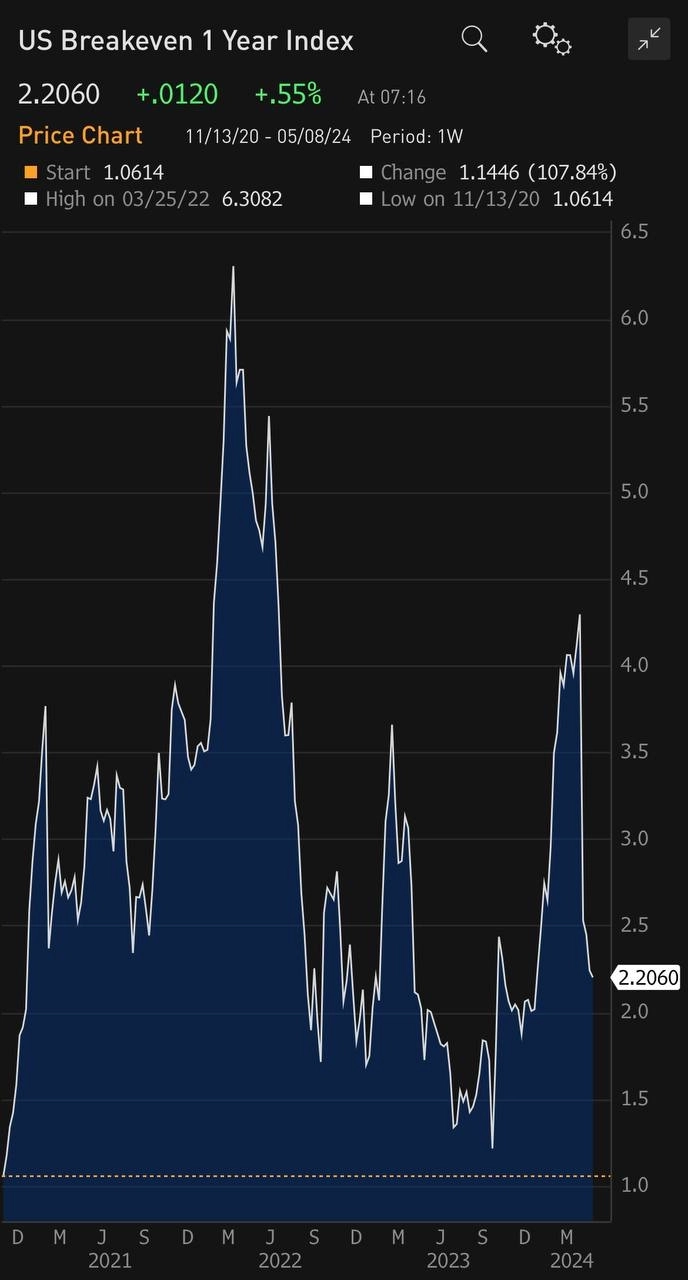

Почему то СМИ не обратили внимание на самый сильный с 2022 спад инфляционных ожиданий в США.

С 12 апреля по 7 мая годовой Breakeven rate (рыночный прогноз долларовой инфляции на ближайший год, определяется как разница между доходностью обычных и инфляционных US Treasuries) упал с 4,3% до 2,2%.

Что это значит?

Возвращаясь в конец 2023 года, когда на фоне снижения инфляционных ожиданий ниже 2% ФРС дала сигнал к снижению ставки, случился казус. Кот ещё не вышел из дома, как мыши пустились в пляс:) «Ралли всего», которое за этим последовало, привело к всплеску инфляции.

В ФРС сделали выводы и решили сделать процесс выхода из режима жесткой монетарной политики более растянутым.

Но зато теперь работа выполнена! Это означает, что, скорее всего, рынки прошли локальный пик по доходностям долларовых облигаций и курса доллара к мировым валютам. Также это означает пройденный пик цен на золото, о чем мы писали, как раз, 12 апреля.

Важно, что дезинфляционный процесс продолжается.

( Читать дальше )

Американские трейдеры восприняли "разворот Пауэлла" серьезнее, чем иностранцы

- 07 мая 2024, 14:11

- |

( Читать дальше )

📊💰 ETFы на BTC выкупили просадку криптовалютного рынка. Анализируем дальнейшее поведение BTCUSDT.

- 06 мая 2024, 13:41

- |

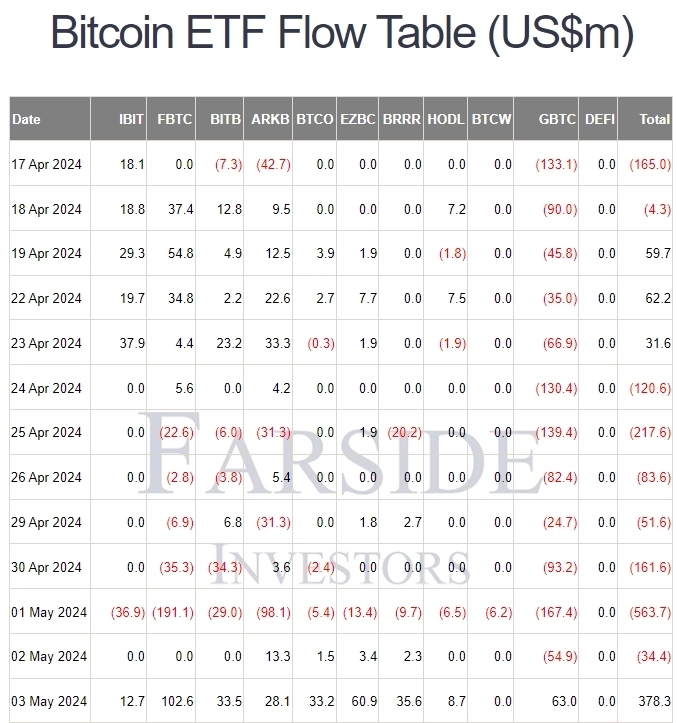

👉По данным Farside, в пятницу 03.05 американские Bitcoin ETF прервали 7-дневный период оттока средств и закупились на максимальную за последние 3 недели сумму в 378,3 миллиона USD.

👆🏻Примечательно, что даже фонд GBTC от Grayscale зафиксировал положительный финансовый приток. Могу ошибаться, но это наблюдается впервые с момента его запуска.

👉Данное поведение инвесторов еще раз указывает на важность уровня поддержки в диапазоне 57800 — 60800.

👉Соотношение покупателей и продавцов в бессрочном фьючерсе BTCUSDT на Binance по данным Coinglass указывает на снижение соотношения покупателей и продавцов и сейчас имеет близкие к паритету значения: 53,18% покупателей против 46,82% продавцов, что указывает на неопределенность рынка.

( Читать дальше )

Сем разогнал инфляцию во всем мире

- 05 мая 2024, 18:55

- |

На смарте уже писали правильную вещь что падение цен возможно лишь при падении экономики сша, то есть сначала должны сложиться цены на фанерные сарайки в пиндосии, акции и прочие пирамиды, затем тоже самое на европейской зоне, а только потом наш доблестный цб под новые цены по всем мире сократит м2 и заживем мы в ценах 2012 года, а может и 90х))).

Да, в России рост напечатанных зарплат породил естественный спрос среди оголодавшего населения за последние 10 лет, когда все жили на 25 тыщ р в месяц. Эффект этот может продлится, но зависеть далее всё будет от того станет ли укрепляться рубль, иначе потребление выраженное в продукте будет падать.

Надеюсь что Царь это понимает, а самое главное новое правительство должно понимать, что продолжать продавать продукцию, которая дешевеет на величину инфляции и курса доллара — это и есть разграбление страны и путь в никуда. Ирано-турецкая модель экономики может нам только навредить.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал