поведение игроков на рынке

Поведенческий анализ игроков как инструмент защиты от падений на рынке

- 10 марта 2024, 11:46

- |

Таким вопросом я задался когда собрал все отчеты по открытым позициям игроков с МосБиржи воедино в графики и стал анализировать разные переломные моменты в истории РФ, а также как действовали игроки. Сегодня предлагаю разобрать момент за несколько дней до СВО. Для этого включаем чистые позиции (лонг — шорт) для юридических лиц и физических лиц и смотрим результаты.

1) График физических лиц по фьючерсу ПАО «Московская Биржа» 23 февраля 2022

2) График юридических лиц по фьючерсу ПАО «Московская Биржа» 23 февраля 2022

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 18 )

Поведенческий анализ игроков на срочном рынке Мосбиржи

- 09 марта 2024, 10:30

- |

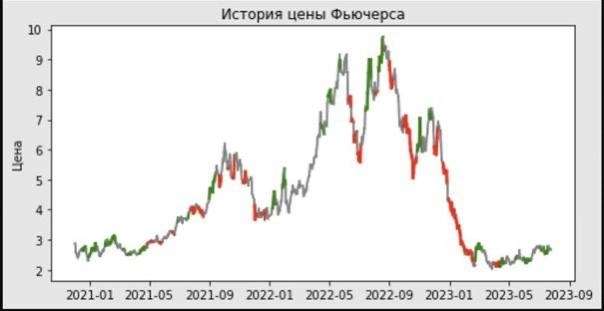

Таким вопросом я задался год назад пытаясь найти платформу в России, которая бы анализировала открытый интерес российских игроков. На западе есть всем известный CFTC и их отчеты COT, а у нас есть ежедневные отчеты с разделом на юридические и физические лица от Мосбиржи. Я решил собрать все эти отчеты воедино и использовал индикатор RSI на разницу лонг позиций и шорт позиций (чистые позиции) по отдельности юридических и физических лиц. Когда в RSI лица много лонговали, то цена фьючерса становится зеленой, когда много шортили, то цена становится красной.

Первые результаты в питоне ниже, мне тогда показались очень интересными. Фьючерс я взял с ближайшей датой исполнения.

1 График юридических лиц по фьючерсу природного газа

2. График физических лиц по фьючерсу природного газа

( Читать дальше )

Задачка из 1972 года про Наше Восприятие Вероятностей

- 20 августа 2023, 11:10

- |

Задачка из 1972 года про Наше Восприятие Вероятностей

Город обслуживается двумя больницами.

В большей по размеру каждый день рождается 45 детей, а в малой 15.

Как известно, по статистике мальчиков и девочек рождается 50/50, но бывают дни, когда мальчиков более 60%, чем девочек.

Вот эти «необычные дни» записывали в каждой больнице в течении года.

Вопрос: в какой больнице таких дней насчитали больше?

Интересно будет посмотреть, как ответят люди на нашем форуме :)

правильный ответ в видео про задачки,

( Читать дальше )

Инвестор, ты заметишь, когда твоя склонность к риску вырастет?

- 21 февраля 2022, 21:13

- |

самые большие ошибки совершаются именно в кризисные моменты.

Каждое лишнее телодвижение — это дополнительный риск (+ комиссию спишут за него)

Источник ошибок — мы сами и больше всего их можно натворить не из-за попытки заработать больше, а из-за желания «выйти в ноль»-«вернуть своё»- и тому подобное… (на эту тему есть много прикольных экспериментов в книге «Новая поведенческая экономика» Талера)

Будущего не знает никто, выше риски — больше желания уйти от них, не удивительно, что продавцов становится больше, а покупателей меньше.

И не надо называть диверсификацией покупку 10 разных компаний с ММВБ, это это один рынок, одна страна и на 60% зависимость от цен на базовые товары и даже хуже, на сырьевые.

Склонность к риску растёт не в успешные дни, не когда у вас +50% за день. Будьте настороже в моменты, когда

«Сейчас такой шанс закупиться дёшево» или подобное: «Моя акция просела на 50%, усреднюсь, пожалуй»

( Читать дальше )

Транзакционная полезность - всегда против инвестора, но делает его счастливым

- 12 октября 2021, 18:54

- |

или такое: ряд неудачных сделок выбивает из колеи и следующие сделки не просто «неудачные» — они идиотские. знакомо? надеюсь, что нет.:)

ТП = норм цена — цена сделки

если продали дороже, чем ваша «норма», то почувствуете радость «удачной сделки», если наоборот, то будет негатив.

Причем, исследования показали, что(кратко опишу суть) если вы с $100 выиграли $10, то ваша радость будет меньше, чем негатив от проигрыша $10. От следующих $10 выигрыша позитива будет ещё меньше, а вот от потери следующих $10 (для того, у кого осталось $90), негатив будет усиливаться.

и ещё такое:

человек, проигравший $10 будет намного сильнее стремиться «выйти в ноль», чем заработать.

что скажете?

и ещё обращаю ваше внимание на то, как позитив или негатив от сделки будет влиять на последующие решения.

у меня есть отдельный раздел в оглавлении «Поведенческая экономика», но я очень рекомендую обратиться к первоисточникам — книгам и лекциям Тверски, Канемана, Талера и других. Чаще всего, они довольно доступны и вникнуть в концепции не сложно (с нашим-то опытом, ха-ха).

Как ваш характер влияет на стиль инвестирования: команда Тинькофф изучает модели поведения инвесторов

- 09 сентября 2019, 16:03

- |

Привет!

Команда Тинькофф решила изучить основные модели поведения инвесторов.

Поведение инвестора на рынке показывает, как в той или иной ситуации он себя поведет: в страхе начнет продавать дешевеющие активы, переждет падение или докупит падающие акции. Для того чтобы заранее узнать о своих особенностях поведения и минимизировать риски, инвесторы проходят риск-профилирование, которое основывается на моделях поведения инвесторов. Мы изучили три самые известные.

Классика жанра

Большинству из вас известна классическая модель, которая делит инвесторов на активных и пассивных, или Barnewall two-way model, 1987. Из нее следует, что пассивные инвесторы неохотно рискуют деньгами и накапливают капитал за счет стабильного заработка в течение долгих лет. Активные инвесторы, наоборот, рискуют своим капиталом ради большей доходности и принимают активное участие в выборе инвестиций.

Российские брокеры при риск-профилировании чаще всего использует трехстороннее деление: пассивный, активный и сбалансированный — «средний» риск-профиль, который содержит одновременно черты двух других.

( Читать дальше )

Четвертый квартал

- 02 октября 2017, 11:47

- |

История 1

Начало октября 2014. После весьма доходной весны лето распилило. Не сильно, но неприятно. На душе нервозность. Хочется год закрыть красиво. Тем не менее следуешь сигналам, которые в несколько месяцев до октября приносили одни убытки. Вознаграждение пришло в ноябре-декабре на валюте. Обвал рынка акций в декабре добавил до сверхприбылей. Как итог – феерический год.

История 2

Начало октября 2016. Измотан десятимесячной «борьбой с нулем». Минимальная прибыль (около 10%), в любой момент рискует обернуться убытком. На душе нервозно. Как же не хочется в минус закрывать. Последний раз годовой минус был в 2012. Так давно, что успело стать неправдой, чувство боли затерялось на задворках памяти. Но, как ярый сторонник системного подхода, следуешь сигналам. И получаешь вознаграждение. Трампоралли вынесло эквити на новые хаи, превратив год из посредственного в весьма доходный.

История 3

( Читать дальше )

Интересная статья...От чего зависит адекватность поведения в трейдинге...

- 06 марта 2015, 23:28

- |

Многие успешные в реальном секторе люди, когда дело доходит до торговли, показывают просто высший пилотаж неадекватности. Они начинают постоянно переворачиваться, сидеть в убытках и каждые 20 пп усредняться, раздувая свою позицию до львиной доли капитала, лишь бы выйти в «безубыток» или взять «законные» 10пп. прибыли как «премию за нервы».

В итоге их торговля превращается в хаотичное набивание барабанной дроби по клавиатуре, причем в это время они сами начинают напоминать барабанщиков рок-групп: красные глаза, слюна во все стороны и… как достойный финал… торжественное разбиение клавиатуры о монитор вместе с львиной частью депозита соответственно. Причем, как правило, люди, привыкшие управлять коллективом и обладающие пробивными способностями, ведут себя подобным образом очень часто.

Давайте попробуем разобраться, почему же это происходит и каковы психологические причины такого поведения?

От чего зависит успешность трейдинга? От знаний, от осведомленности по текущему новостному фону, от математических познаний или психологии? Конечно, важны все составляющие успеха: несомненно, нужно понимать разницу между акцией и опционом, знать, не началась ли (не дай Бог) где-нибудь война, уметь банально рассчитать планируемую прибыль-убыток и так далее. Но… это знают и понимают многие и многие, среди которых по-настоящему успешных трейдеров куда меньше.

( Читать дальше )

Поведение игроков на рынке (!)

- 25 января 2012, 10:19

- |

Оригинал сего текста находится на сайте COMON.RU

"… Ведь как обычно ведут себя лонгисты на рынке? как девушка -студентка

1 курс — рынок растет — никому-никому-никому не (про)дам

2 курс — рынок консолидируется — (про)дам ему и только ему

3 курс — рынок начинает понижаться — (про)дам ему и его друзьям

4 курс — рынок набирает скорость падения — (про)дам любому

5 курс — на дне рынка — кому-кому-кому???

сейчас наша фондовая «девушка» судя по всему переходит на третий курс, но возможно ее оставят на второй год))...."

источник: http://www.comon.ru/user/vanutar/blog/post.aspx?index1=66603

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал