памп

Идея икс: старый друг проекта Розовый Рынок

- 17 мая 2024, 12:03

- |

📝ПРИВИЛЕГИРОВАННЫЕ АКЦИИ ТОМСКОЙ РАСПРЕДЕЛИТЕЛЬНОЙ КОМПАНИИ — ЛЮБОВЬ РОЗОВОГО📝

Те из вас, кто видели ещё старую версию канала до его удаления, помнят, что начиналась история Розового Рынка с изящной ракеты в префах ТРК. Тогда за пару дней произошёл взлёт котировок на 11% (правда ваш покорный слуга устал выходить оттуда потом из-за дикого проскальзывания и отсутствия нормальной ликвидности, т.к. поза была 1.2 млн рублей). На префах ТРК я катался не один раз, и вообще считаю эту бумагу одной из своих любимых. Она была у нас и в рубрике субботних ракет последних: действительно на интрадей взлёте на фоне объявления дивидендов была возможность выйти в плюс на более чем 20% — ракета отработала эталонно.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

🚃ПАО "ОВК"🚃 — когда ожидается возвращение легенды?

- 08 мая 2024, 16:00

- |

📆ДНЕВНОЙ ТАЙМФРЕЙМ📆

👉По Аруну сила покупателя на 71,43%, сила продавца 57,14%. СМ. СКРИНШОТ 1. Хотя сила покупателя сейчас больше чем сила продавца, это НЕ сигнал в лонг. Для нормального лонга сила продавца должна быть ниже 30%, а сила покупателя оставаться хотя бы на уровне 70%.

👉OBV нарисовал бычью дивергенцию. СМ. ТАКЖЕ СКРИНШОТ 1. Фундаментальная проблема этой дивергенции — она уже отыграна. Судя по свечному графику, 22 марта, 26 апреля и 27 апреля проводились лонгсквизы, где крупный игрок имел возможность подобрать акции в больших объёмах. Затем он раздал всем желающим папиры на хаях 2 мая. Вот и всё.

скриншот 1

👉С автокоррекцией по Фибоначчи всё сложно. СМ. СКРИНШОТ 2. На данный момент хорошо себя показал уровень 0,786 по Фибоначчи (который соответствует цене 50,8 руб. Железобетонным сопротивлением на дневном графике является аж 48,30. Поэтому движение туда не может быть исключено также.

( Читать дальше )

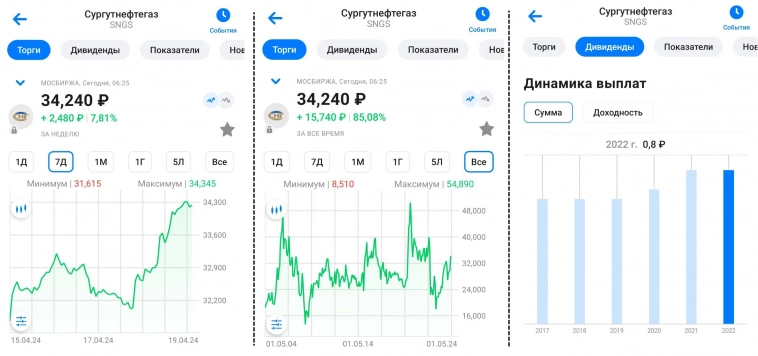

Разгон в обыкновенных акциях Сургутнефтегаз

- 26 апреля 2024, 21:41

- |

Никогда такого не было, и вот опять © В.С. Черномырдин

За последние несколько дней обыкновенные акции Сургутнефтегаза довольно прилично выросли. Инвестируя восьмой год подряд, я видел подобные движения уже много много много много раз. По этому, считаю своим долгом, высказать некоторые опасения на данный счёт...

С 2013 по 2022 год по дивиденды по обыкновенным акциям Сургутнефтегаз составляли от 0,45р до 0,8р (в последние два года), что давало 1,5-3% дивидендной доходности.

Можно сказать, что выплата, в среднем, стабильная, и едва ли индексируется на уровень инфляции.

Однако, каждый раз, когда по привилегированным акциям Сургутнефтегаз ожидается солидная выплата, и котировка акции стремительно растет, во многих недобросовестных телеграм каналах начинаются инфовбросы на тему увеличения дивидендов и обыкновенных акций.

Даже формулировки из года в год не меняются.

По опыту предыдущих лет, могу сказать, что все это кончалось одинаково — столь же резким обвалом. Зарабатывают на этом, естественно, спекулянты. Главное успеть вовремя выскочить. Большинство же инвесторов, либо теряют на этом движении, либо остаются долгосрочными инвесторами в бумаге с ~3% доходностью.

( Читать дальше )

Слитый отчёт по Евротрансу

- 14 марта 2024, 21:19

- |

Этот год закончили с выручкой больше 109 млрд

Прогноз был: 95

ебитда: превышает 10,6 млрд рублей в годовом

Прогноз был: 9,4 млрд

«У нас стратегия поквартальных выплат, но из-за отчётности мы будем платить не 4 раза, а 3 раза»

«Планируем по итогам отчётности первого квартала 24 года платить дивиденды»

В июне собрание, в августе заплатим дивиденды

В августе снова собрание акционеров, в октябре заплатим дивиденды

Потом третий раз будет собрание в октябре, заплатят дивиденды инвесторам в декабре и январе

Ждём величайшую ракету в истории? Не зря сидели в просадках?

🌱ПАО "Акрон"🌱 — минералы и западный гештальт

- 05 марта 2024, 07:33

- |

🤨А ЧТО ТАМ ЗА СТРУКТУРА АКЦИОНЕРОВ?🤨

Это самый главный вопрос в случае фирмы. Вообще Акрон является тихой гаванью без скандалов, но черти-то водятся в тихом омуте!

Начнём с того, что почти 35% всех акций Акрона принадлежат Redbrick Investments S.a.r.l., инвестиционному фонду из Люксембурга. Если этого ещё недостаточно для того, чтобы понять, что Акрон — западная компания, то вот вам ещё один факт: порядка 18% акций компании держит АО «Позитив Инвестментс энд Менеджмент».

( Читать дальше )

Пампы в Киви: работает изба?

- 02 марта 2024, 18:31

- |

Во-первых, у отскоков в Киви существует определённый паттерн. Так, когда разгон начинается, закуп проводят так, что цена поднимается на +1,16%. Далее следует второй закуп, который поднимает цену на +1,15%. И так далее вплоть до последнего закупа на +1,11% в последний раз. Цена прикупа варьируется, но обычно в этот момент заходят около 35-42 млн руб. Затем начинается нежная разгрузка. Сперва скидывают около 7-8 млн руб. на хаях, затем вновь поднимают «на тонком» цену на +1%, после чего в стакане хомяки начинают ажиотаж и закупают как не в себя. Тут-то и начинается тотальная разгрузка!

Есть ещё интересные паттерны. Хардкорный дамп происходит обычно в промежутке 10:19-10:41. Далее прикуп спекулянт начинает где-то в 10:40 или 10:41 в зависимости от дня. Обычно активность закупа приходится на 11:40-11:58, тут он вводит в игру около 25 млн. В итоге наводит «суету», а затем отправляется на обед. Делаю вывод, что работает настоящая и серьёзная изба, так как с 12:52 до 14:00 прикупа вообще не бывает. Совсем. Обедает наш котлетер!

( Читать дальше )

🚀📈Субботние ракеты📈🚀

- 24 февраля 2024, 12:26

- |

В рубрике #субботние_ракеты я вкратце буду расписывать своё видение ракет на грядущую неделю. Напомню, вся эта информация не является индивидуальной инвестиционной рекомендацией. Да и сам я нередко пересматриваю свой подход к ракетам. И могу в итоге не купить ничего из этого списка в понедельник, если вдруг найду вариант круче. Впрочем, я свои сделки всегда показываю.

1) 🥝#QIWI 🥝Чистейшей воды спекуляция в стиле #UWGN в своё время. Думаю взять на фулл депо в понедельник на открытии. Основные причины, по которым я считаю, что тут должна быть 🚀РАКЕТА🚀:

👉Как ни забавно, но фундаментальный фактор. По сути случилось что: QIWI plc продали свой банк в России другой конторе. Но продали в рассрочку. Банк вдруг лишился лицензии. Получается, что скаманули покупателя банка. Но это всё равно бьёт по самой QIWI plc, так как покупка-то в рассрочку. Должен ли теперь покупатель продолжать платить за уничтоженный в мгновение бизнес? Отличный вопрос. Однако тут также выходит, что QIWI plc смогли спасти хоть какие-то деньги. Во всяком случае, это не полная пустышка.

( Читать дальше )

⚡️МАГАДАНЭНЕРГО⚡️— при чём тут Кипр, шведы и самый смелый иск в истории России?

- 27 января 2024, 15:45

- |

🙃КТО ТАКИЕ?🙃

Из названия уже понятно, ребята занимаются энергетикой на крайнем севере. Казалось бы, на этом можно закончить наш обзор, но про эту компанию есть, что рассказать 😏

🤓ЧТО ПО ФУНДАМЕНТАЛУ?🤓

👀На первый взгляд, имеем дело с классикой Розового Рынка. Дерьмовая убыточная компания из третьего эшелона. 😕Однако первое впечатление обманчиво.

👉Активы компании огромны для этой сферы (18,4 млрд ₽), из года в год компания была прибыльна, однако 2022 год был убыточным.

👉Менее однозначно всё с 2023 годом, там получается, что уже к третьему кварталу по РСБУ компания была прибыльна, а вот по МСФО всё также оставалась убыточной. Магия цифр! 😉Субъективное мнение: убытки тут ситуативны, а не системны.

🤖ЧТО ПО ТЕХНИКЕ?🤖

Ситуация в Магадане напоминает затяжной боковик с глобальным формированием треугольника. Рано или поздно эта история должна иксануть вверх. И у автора этих строк есть ощущение, что это будет в меру скоро. Вопрос лишь в том: когда? 🚀И с чего там вообще быть боковику?

( Читать дальше )

АЛРОСА: УВЕЛИЧИЛ ШОРТ ДО 150 МИЛЛИОНОВ РУБЛЕЙ НА ПАМПЕ АКЦИИ ПЕРЕД ПРИНЯТИЕМ 12 ПАКЕТА САНКЦИЙ ЕС.

- 13 декабря 2023, 12:41

- |

Последнюю неделю было очень интересно понаблюдать за потоком псевдоаналитических статей и рекомендаций «покупать на удачной точке входа» в телеграмм-каналах и в Youtube. Несмотря на то, что памп резко поднял стоимость акции, это позволило выйти тем, кто в ней засиделся, и зафиксироваться с меньшим убытком. А главное — добавил «новой крови инвесторов», на которых будет дальнейший спуск котировок вниз.

Со своей стороны не смог удержаться и на целевых ценах 71,5+ усилил шорт-позицию во фьючерсах до 150 миллионов рублей… Традиционно, мои скрины в настоящий момент по позициям в БКС и ВТБ:

( Читать дальше )

Мечел: адекватный рост или пора сматывать удочки?

- 20 октября 2023, 00:31

- |

Так на чем же так вырос сегодня Мечел?

В 10 утра мы получаем новость от господина Новака о том, что в сентябре продажи угля в Китай выросли на 17% и акции начали свое восхождение, которое продлилось целый день...

Неужели данная новость реально закладывает фундамент для роста акции аж на 6% за день и больше чем на 30% за месяц? Или это все-таки был просто повод подстегнуть покупателей для того, чтобы крупные покупатели закрыли свои позиции?

Давайте посмотрим отчет Мечела за первое полугодие 2023 г. и попробуем сравнить его с результатами компании за 2012 г., чтобы понять есть ли фундамент для такой цены акции на текущий момент.

Согласно отчету по МСФО за I полугодие 2023 г.:

Ключевые показатели I полугодия

— Выручка: 194,7 млрд руб. (-22% г/г)

— EBITDA: 40 млрд руб. (-49% г/г)

— Чистый убыток: -3,5 млрд руб. (69,4 млрд руб. прибыли годом ранее)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал