Избранное трейдера Тимофей Мартынов

Как я потерял многолетние сбережения на первой покупке жилья. Часть 1

- 04 мая 2024, 09:38

- |

Ещё больше интересных финансовых историй от меня — в моем телеграм-канале.

Мне всегда, с детства, была интересна тема зарабатывания денег и «сколачивания капитала». Еще в 90-х, когда не было интернета и мы с семьей жили в провинциальном городке, я с большим интересом находил и читал книги на эту тему, подобные знаменитой «Самый богатый человек в Вавилоне».

Семья была не то что небогатая, а прямо скажем, сильно ниже среднего. Папа военный (как военным платили в 90-е, думаю, все представляют – чуть больше, чем абсолютное ничего, и то в основном продуктами – маслом, сгущенкой в трехлитровых банках). Мама никогда не работала.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 7 )

Перспективы страховщиков

- 03 мая 2024, 17:15

- |

Аналитики ожидают снижение темпов роста страхового рынка. Это может сказаться на результатах группы Ренессанс $RENI

&Антикризисная Россия &Компании роста RUB

Рубрика #выжимки

Самое важное из исследования 'Итоги 2023 года на страховом рынке и прогноз на 2024-й: от рекорда к замедлению' от Expert.

В 2023 году страховой рынок показал максимальные темпы прироста страховых премий за последние 20 лет, которые составили 25,8%. Драйверами стали страхование жизни, автострахование и ДМС.

Прирост страхового рынка в 2023 году стал рекордным. По итогам 2023 года объем страхового рынка достиг 2,3 трлн рублей, увеличившись на 25,8% по сравнению с 2022-м. Несмотря на то что страховой рынок, как и вся экономика, продолжает находиться под давлением санкционных, геополитических, валютных и рыночных рисков, такой прирост страховых премий стал рекордным за последние 20 лет. 56% прироста страхового рынка обеспечило страхование жизни, 21% – автострахование, 8% – ДМС. Росту способствовали благоприятные условия 1-го полугодия 2023 года. До июля ключевая ставка была невысокой и составляла 7,5%.

( Читать дальше )

Globaltrans: под давлением негативной статистики со стороны РЖД

- 03 мая 2024, 13:59

- |

📉 Погрузка по итогам апреля в очередной раз снизилась на -3,6% (г/г) до 101,7 млн тонн. Основными причинами этого стали введённые российским правительством ограничения на экспорт нефтепродуктов, а также низкий спрос на уголь. Важно отметить, что это ужеседьмой месяц подряд, когда фиксируется снижение объёмов погрузки. И это печально.

📉 Грузооборот также сократился на -4,9% (г/г) до 211 млрд тарифных тонно-км., что стало четвёртым месяцем кряду, когда данный показатель демонстрирует отрицательную динамику. Как мы с вами помним, для железнодорожных операторовгрузооборот играет более значимую роль, нежели погрузка, поскольку именно от него напрямую зависит выручка ж.д. перевозчиков.

Для оптимизации процесса грузоперевозок руководство РЖД предлагает увеличить количество вагонов в составе поезда до 140 единиц. В настоящее время грузовой вагон проводит в движении всего 20% времени, тогда как оставшиеся 80% он простаивает в ожидании своей очереди на погрузку или разгрузку. Предполагается, что увеличение длины состава позволит ускорить перемещение вагонопотоков и тем самым сократить эксплуатационные расходы.

( Читать дальше )

Второй принцип инвестирования – «Всё пройдёт»

- 03 мая 2024, 12:49

- |

Продолжаю, как обещал, писать про мои подходы к инвестированию и сегодня расскажу о втором принципе.

Про первый принцип можно почитать тут

Самые большие деньги зарабатываются и теряются на кардинальных изменениях в компаниях и экономике. Если компания годами не платит дивиденды или выводит деньги через трансфертное ценообразование, а потом вдруг поворачивается лицом к инвесторам, то бумага может вырасти в разы.

И наоборот: если компания супер транспарентна, любима всеми инвесторами, выплачивает большую долю прибыли на дивиденды, а потом, что-то меняется, то эти изменения могут существенно обвалить котировки.

Соответственно, важно помнить, что всё в жизни, экономике и финансах рано или поздно изменится. И делать инвестиции не только с учётом «текущей ситуации и тенденций», но и с учётом возможности других сценариев.

Прелесть в том, что часто эти сценарии ассиметричны. Нужно выбирать объекты для инвестиций, где потери от реализации негативных сценариев будут существенно меньше, чем прибыли от позитивных сценариев. И избегать инвестиций в те инструменты, где изменение правил игры приведёт скорее к кратным потерям, чем кратному росту.

( Читать дальше )

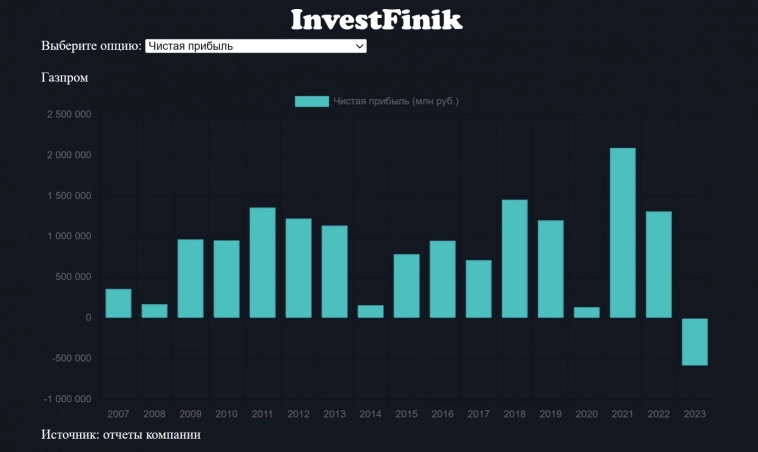

Газпром получил рекордный убыток. В чем позитив?

- 02 мая 2024, 18:06

- |

По итогам 2023 г. компания отчиталась о полученном убытке в 583 млрд рублей против 1,3 трлн прибыли годом ранее. За прошлый год общая выручка Газпрома превысила 8,5 трлн рулей, тогда как в 2022 г. она была равна 11,6 трлн.

Кроме убытка, у газовой монополии увеличился долг, за год прирост составил 1,6 трлн рублей, таким образом, общая долговая нагрузка достигла 6,6 трлн. Объем денежных средств на счетах компании увеличился чуть меньше чем на 300 млрд — до 1,4 трлн. Чистый долг Газпрома на начало 2024 г. был равен 5,2 трлн рублей.

Убыток по итогам года был вызван ростом операционных расходов, в них были включены списания по нефинансовым инструментам. За 2023 г. эмитент произвел списаний на 1,1 млрд рублей, в 2022 г. эта сумма была равна 843,9 млрд. За два года суммарно потери по данной статье составили 1,99 трлн.

В свою очередь, если скорректировать прибыль на нефинансовые списания, то в 2023 г. Газпром получил прибыль в 724 млрд рублей.

Мнение редакции: скорее всего, компания завершила процесс списаний, поэтому в текущем году данных потерь быть не должно.

( Читать дальше )

Возвращение к тоталитаризму не планируется: хорошие новости для российских инвесторов

- 02 мая 2024, 18:05

- |

Немного слежу за ключевыми новостями, которые могут влиять на частные инвестиции в России. И хочу поделиться несколькими интересными заявлениями от Валентины Матвиенко и Владимира Путина.

Матвиенко в интервью Киселеву:

Прежде всего, очень ответственно. Я хочу сказать, что планов у руководства страны по закручиванию гаек нет, это больше эмоциональные оценки. Второе: возвращение к тоталитарному государству невозможно, недопустимо. У нас уже есть исторический опыт, и мы знаем, как долго и трудно мы избавлялись от последствий. И второе тоталитарное государство никогда не может быть в XXI веке в странах, которые настроены на развитие. Россия настроена на развитие.

Это крайне важное заявление от чиновника высшего уровня, которому, как мне показалось, СМИ не предали значения. Что это значит для инвесторов в России: возврата в СССР / построение СССР 2.0 ни под каким соусом не будет, а лозунги «поиграли в капитализм и хватит» — не более чем популистские заявления.

Интереснейшие заявления Путина на встрече с представителями крупного бизнеса 25 апреля:

( Читать дальше )

Berkshire после Баффета

- 02 мая 2024, 12:26

- |

Что сегодня представляет из себя Berkshire Hathaway — фонд, вот уже 20 лет проигрывающий по доходности индексу, низкий уровень диверсификации активов и 93-летний управляющий, которого собираются поменять сразу на двух менеджеров.

Кто они — Вешлер и Комбс, как они подходят к инвестированию и какой у них послужной список?

( Читать дальше )

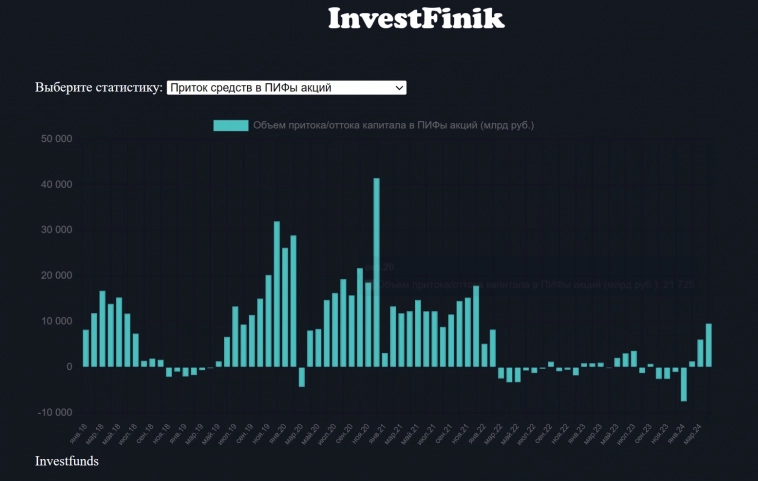

Рекордный с декабря 2021 г приток средств в акции

- 02 мая 2024, 11:15

- |

В апреле инвесторы сделали выбор в пользу акций вместо облигаций и фондов денежного рынка. Так за апрель по данным Invesfunds приток средств в ПИФы акций составил 9,56 млрд рублей, что больше, чем в ПИФы облигаций и ПИФы денежного рынка, у них чистый приток был равен 3,27 и 8,48 млрд рублей соответственно.

Таким образом, апрель стал рекордным месяцем для фондов акций с декабря 2021 г. Постепенно инвесторы возвращаются к покупкам ценных бумаг через профессиональных участников рынка.

Что делать с автомобилем?

- 01 мая 2024, 23:59

- |

Откровенно говоря, я не понял для кого такая бандура предназначена. Рамное красивое чудовище, с шириной больше двух метров. Внутрь можно кинуть двуспальный матрас, поставить стол и выпить впятером, при чём на этом же матрасе.

( Читать дальше )

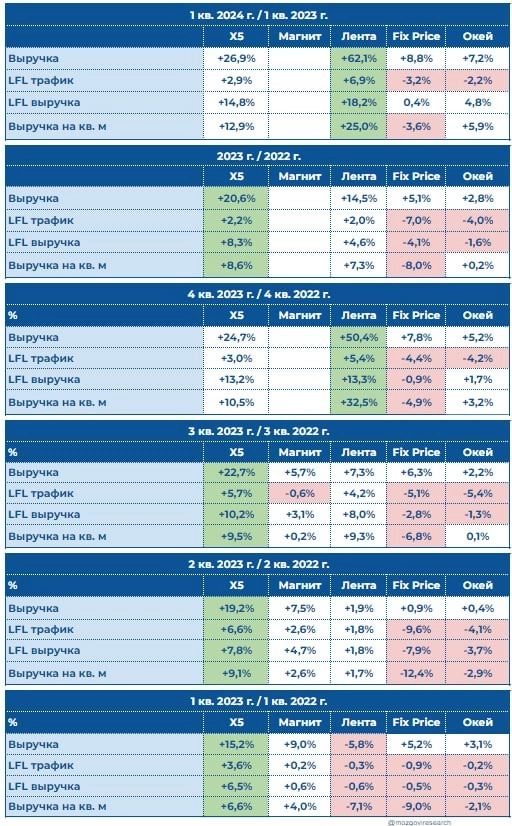

Лучший ритейлер по итогам 1-ого квартала

- 30 апреля 2024, 02:56

- |

X5, Лента, Окей, Fix Price опубликовали свои отчеты за 1-ый квартал. Самое время рассмотреть их детальней.

X5 и Лента продолжают демонстрировать отличные результаты по динамике основных операционных метрик.

В таблице ниже зеленым выделен лучший показатель среди конкурентов, а красным — отрицательные значения. Лента второй квартал подряд, благодаря покупке Монетки, улучшению ситуации в гипермаркетах (в LFL-сопоставимых продажах нет Монетки), низкой базе и высокой инфляции (она помогала всем) среди лидеров, Fix Price уже традиционно показывает слабую динамику.

Магнит пока даже за 2023 год ничего не опубликовал. Оставил всех со строчкой нераспределенной прибыли в рамках РСБУ отчетности и c грезами о дивидендах.

Перейдем детально к компаниям.

Внутри:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал