Избранное трейдера Андрей Х.

Так ли опасны облигации субъектов федерации?

- 27 февраля 2019, 07:53

- |

#probondsмонитор #долгиденьги

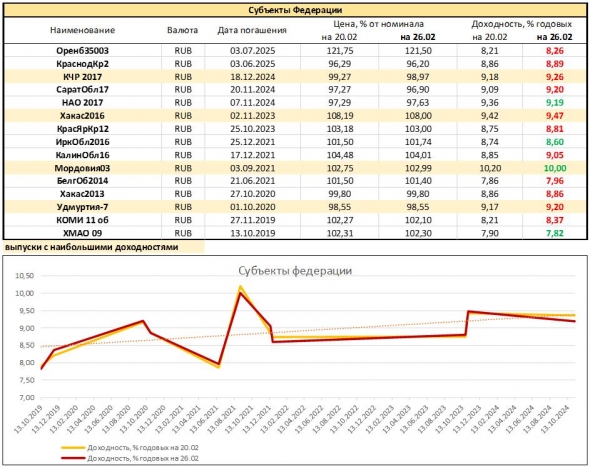

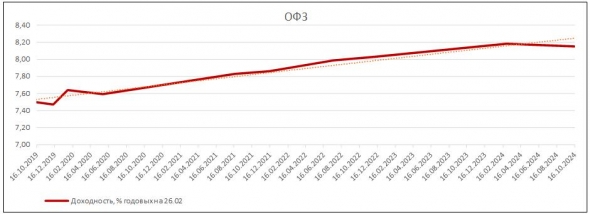

Приводим срез доходностей 15 наиболее ликвидных выпусков субфедеральных облигаций. Разница с кривой ОФЗ существенная, едва ли не настораживающая. Какие-то пересечения с доходностью ОФЗ происходят в исключительном 2025 году и, видимо, слабо отражают общую картину. Если же брать ближайшую пятилетку, доходности долгов регионов, в среднем, на фигуру выше доходностей федеральных бумаг.

Неужели все так плохо с регионами?

( Читать дальше )

- комментировать

- ★22

- Комментарии ( 85 )

Корпоративные облигации вчера падали. И это нормально

- 26 февраля 2019, 08:55

- |

И все-таки, что это было? Вчера многие владельцы корпоративных облигаций, в том числе высокодоходного сегмента, обратили внимание на ощутимые просадки облигационных цен. Корпораты снижались повсеместно, причем падение было утром, а оставшийся день оно, пусть и робко, выкупалось. Параллельно, ОФЗ даже прибавляли в ценах. Корреляция снижения корпоративных бумаг со снижением нефти тоже будет надуманной: нефть отвесно падала вечером, когда облигации уже стабилизировались. Вывод, который мы можем сделать: обычная коррекция, несинхронизированная с другими рынками и секторами. Биржевая торговля – сфера парадоксов и их разоблачений. Еще год назад «длинные» облигации давали доходность выше, нежели «короткие», что не вполне естественно. Этот парадокс сошел на нет прошлым летом. Затем мы видели, что госбумаги значительно волатильней корпоративных, что тоже странно. Вчера и это противоречие было урегулировано. Так что, если Вы владеете бумагами с погашением/офертой до 3 лет – можно не обращать внимание и на -0,5-1%-ную коррекцию, она нормальна. Бумаги с отложенными сроками погашения – волатильны по природе. Здесь без рекомендаций.

Не время ли открыть короткую позицию по S&P500? Или уважаемые господа уже всё открыли?

- 26 февраля 2019, 07:38

- |

Если серьезно, то отскок, в который мало кто верил еще месяц назад, не только состоялся, стал полноценным фондовым ралли. Моего мнения о судьбах это не поменяет. Америка — дорогая, с непредсказуемыми рисками в политике и колоссальными долгами. Она должна или должна стремиться стоить дешевле. 2 000 п. и даже 1 500 п. по S&P500 — не такой уж недостижимый уровень. Вопрос, на который ищу и пока не нашел ответа: продавать сейчас или подождать (чего-то). До сих пор ожидание себя оправдывало. Но стратегия «премудрого пескаря» — стратегия без выигрыша. Так что, наверно, все-таки пора открывать короткие позиции.

Трамп обвалил нефть (хвост виляет собакой)

- 26 февраля 2019, 07:22

- |

Нашумевший пост Дональда Трампа – конечно, не причина падения нефти в понедельник. Это отражение ситуации. Во-первых, заявление делает президент страны – мирового лидера нефтедобычи, и наверно, имеет право выражать мысли так как считает нужным. Во-вторых (на про экономику), слог! Мы уважаем остроумие президента Путина. Но он – автор и глава суверенной демократии. Трамп лавирует в другой среде, мягко говоря, менее дружественной. Но выглядит и подает себя бравым парнем. Предлагать элите арабского мира расслабиться – в лучших практиках Никиты Хрущева. Что до цены нефти, то. Июль`17–октябрь`18 +90%, октябрь–декабрь`18 -40%, декабрь`18-февраль`19 +35%.

( Читать дальше )

Обзор портфелей высокодоходных облигаций PRObonds

- 25 февраля 2019, 11:14

- |

Портфель PRObonds #1 (портфель высокодоходных облигаций)

С момента запуска 17 июля 2018 и по 24 февраля 2019 прирост портфеля составил 9,0% (с учетом комиссионных издержек, по эффективной ставке, включающей реинвестирование купонов). Это соответствует 14,9% годовых.

( Читать дальше )

Наблюдая беспечность рынков. Благоволя рублю.

- 25 февраля 2019, 08:17

- |

• Под занавес прошлого года, представить, что рынки будут настолько оптимистичны, могли немногие. Рынки, по сложившейся традиции, пошли против консенсуса тех дней, против массовой апатии. Сегодняшние значения фондовых индексов выше минимумов декабря в среднем на 15-20%. Облигации тоже существенно выросли в цене. Так, индексы рублевых облигаций выросли на 2-3%.

• Завершилось ли ралли? Сформулировать четкое суждение сейчас нам сложно. Скорее всего, американский рынок акций вблизи локальных максимумов. С которых мы ожидаем серьезное сползание вниз. При этом пока не знаем, будет ли впереди еще +2-5%. Так или иначе, базовое суждение: американские акции сломали долгосрочный повышательный тренд в октябре прошлого года. Набухающий госдолг с необходимостью повышать денежные ставки и подкошенная глубокой коррекцией инвестиционная уверенность, полагаем, сделают свое дело. Удерживать даже нынешние 2 800 п. по S&P500 более-менее долго – задача, возможно, невыполнимая. Теоретические допустимое обновление исторические максимальных значений индекса не отменяет нашей основной логики.

( Читать дальше )

Интервью с исполнительным директором холдинга Goldman Group (ТД Мясничий, ОбъединениеАгроЭлита)

- 23 февраля 2019, 08:06

- |

Заряжаясь выходным настроением. Живое, ироничное, да просто — достойное интервью с Дмитрием Гелемурзиным, исполнительным директором крупного сибирского холдинга Goldman Group. К вопросу о том, что GG (а это, кроме прочего, ключевой клиент Московской биржи) — уже и давно не только Роман Гольдман.

Нажимать здесь: www.youtube.com/watch?v=TAKrIE4WGsc

Теплый привет от Биржи. Или ловите список бондов с льготным НДФЛ

- 22 февраля 2019, 08:01

- |

Московской бирже – наше уважение! Теперь она публикует список облигаций, купон по которым облагается льготным НДФЛ (35% от разницы между ставкой купона и ключевой ставкой, увеличенной на 5%; для многих облигаций это обнуление НДФЛ).

Ссылка на ресурс: https://www.moex.com/ru/markets/stock/privilegeindividuals.aspx

Работает он не идеально, потому лучше указывать дату хотя бы на 2 дня отличающейся от сегодняшней, и скачивать результаты в файле формата csv, нежели наблюдать неполную таблицу на самой странице. Это мелочи. Главное – все в одном месте! Что тут скажешь, спасибо!

( Читать дальше )

Бизнес, послание президента и "постоянно ходить под статьей". Практическая лирика

- 22 февраля 2019, 07:16

- |

Когда занимаешься средним и даже крупным, но еще не крупнейшим бизнесом (мы для ряда таких бизнесов – аутсорсинговые финансисты, плюс участники облигационного рынка), собственной кожей чувствуешь живой интерес наблюдающих за ним от налоговых, правоохранительных, надзорных органов. Интерес все более настойчивый. Недавно имел короткий и четкий разговор с одним из крупных предпринимателей. На вопрос, настроена ли его компания на увеличение оборота, предприниматель ответил, что увеличивать прибыль – это можно и нужно, тем более, ее можно хоть как-то спрятать. А рост выручки вызывает у него апатию, к выручке слишком неравнодушны налоговики. Увеличивать маржинальность в рамках существующего оборота – вот головная боль этого предпринимателя. Не комедия ли!

Послание Президента Федеральному собранию от 20 февраля, помимо центральной социальной темы (прирост населения, льготы и выплаты в обмен на НДС и пенсионный возраст), имело важный тезис: дословно, «добросовестный бизнес не должен постоянно ходить под статьей». Уже за рамками послания, обсуждаются предложения по купированию проблемы, включая жалобную электронную платформу для бизнеса. Решений еще нет, и это естественно. Важнее, что в самой программной речи года глава государства сделал акцент, дескать, не мешайте бизнесу работать. Как минимум, «письмо Путину», как акт отчаяния, теперь будет выглядеть не так безнадежно.

( Читать дальше )

Мониторинг доходностей. Облигации среднего бизнеса

- 21 февраля 2019, 08:36

- |

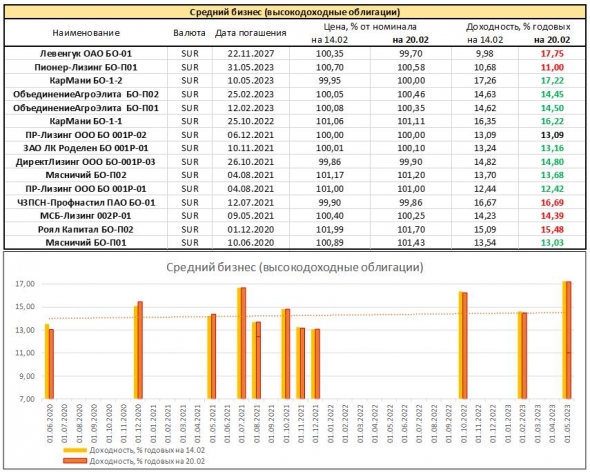

#probondsмонитор Облигации среднего бизнеса. За неделю котировки в секторе незначительно выросли, что можно свести к статпогрешности. Но в общем, доходностей 15%+ все меньше. В нашем списке – всего треть бумаг. Тогда как выпусков с доходностями ниже 14% годовых — уже 40%. Причем доходности определяются на вторичных торгах: в среднем, бумаги торгуются за 100,5% от номинала. Причины есть, и они не дают далеко идущих выводов. Во-первых, инвесторы увидели рынок, спрос давит на котировки. Во-вторых, эмитенты-новички перестраховываются, предлагая завышенные ставки доходности на размещении, после чего цены бумаг на основных торгах идут вверх естественным образом. В-третьих, несмотря на ряд спорных имен, дефолты, если и были, то относительно давно и локально. Будут массовые погашения – будут полноценные выводы о живучести сектора.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал