Избранное трейдера Gorinich

Россия опутывает торговыми путями весь мир

- 23 декабря 2023, 21:32

- |

1. Сейчас в России важнейшие инфраструктурные проекты ориентированы на Восток, на Китай, Индию и Иран. Однако быстро развитие арктических портов и железных дорог в Сибири отнюдь не означает, что на юго-западе страны мы развитие инфраструктуры забросили. Напротив, там тоже идёт активная стройка (ссылка):

Руководство Запорожской области сообщило о начале строительства железной дороги в регионе.

«Мы прокладываем железную дорогу над морем от станции Акимовка под Мелитополем до станции Бердянской и далее на Мариуполь и Ростов. Пока однополосную без электрической тяги, так как она очень уязвима под обстрелами. Дорога спроектирована ещё весной с участием военных строителей. Проект согласован со всеми ведомствами, и работы со стороны Донецка уже начались. В первом квартале 2024 года начнутся строительные работы и на нашей территории. Рассчитываем к сентябрю следующего года закончить работу. Для нас это критически важный объект.»

Рельсы новой железной дороги пройдут вдоль Азовского моря и свяжут напрямую Ростов-на-Дону, Таганрог, Мариуполь, Бердянск, Мелитополь и Джанкой.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 37 )

Реально становиться страшно

- 10 февраля 2019, 01:53

- |

Когда человеку нечего сказать о движении цены он будет философствовать о мм, рисках, приводить математическое обоснование и тд.

Другой писатель желая «выделиться — добавит психологию или примеры как личного опыта так и опыта других, будет проводить аналогии и тл.

Что вы хотите там вообще найти и зачем вам это нужно?

что такое график — сочетание текущей и последующей свечи.

сколько таких сочетаний может быть?

Вам покажется это смешным, но реально (на любом таймфрейме) их всего — 11

выделенные прямоугольником 7 из этих сочетаний, возникают в особых случаях.

Задайте себе вопрос — что я делаю на рынке, если не могу понять элементарное!

почему я как попугай готов повторять за каждым идиотом о — непредсказуемости рыночного движения?

( Читать дальше )

Поведенческое преимущество как основа

- 06 декабря 2018, 08:40

- |

Получение качественной информации — штука затратная. Наблюдение же себя и поведения других людей — довольно дешевый способ ее получения.

Лет 5-7 назад, размышляя о том, что является моим конкурентным преимуществом на рынке, впервые натолкнулся на мысль о некотором внутреннем стержне, который год за годом позволял держаться «на плаву». Вовремя признавать ошибки. Не паниковать в сложные периоды. Подавлять нотки эйфории после успешных. Критически оценивать себя. И т.п.

Лишь полгода назад в книге трейдера А.Кургузкина столкнулся с классным термином «поведенческое преимущество», содержащее в себе все перечисленное. Автор подтвердил мои размышления, что анализ себя и других людей гораздо важнее и, что главное, значительно дешевле качественной аналитики (аналитическое преимущество) или сложных технических решений (техническое преимущество).

В этом посте хотел бы отметить ряд аспектов Поведенческого преимущества. Естественно, список не полный. Но это то, что повышает наши шансы на успех в долгосроке.

1. ПОСЛЕДОВАТЕЛЬНОСТЬ. День за днем, месяц за месяцем, год за годом выполнять скучные рутинные операции. Не ища что-то, что зацепит за эмоции. Как уже ни раз описывал, 5 лет – минимальный период, когда системы активной торговли пройдут необходимый цикл Рост-Падение-Боковик. Меньший период рискует ввести в заблуждение.

( Читать дальше )

Торговая система своими руками. Часть 6. Работа с БД. Объектно-реляционное отображение.

- 25 сентября 2017, 11:29

- |

– Привет! В предыдущий раз, ты рассказывал про дата-сервис, про отдельный слой доступа к данным. Расскажи теперь про сами сущности и репозитории. При помощь чего ты вытягиваешь данные из таблиц?

– Ок. Если необходимо сохранять сделки и статистику, или откуда-то брать исторические котировки для тестов, то неплохо использовать БД. Но, как с ней общаться? Есть несколько способов. В C#, есть например традиционный ADO.NET, но речь пойдёт не о нём. В прошлый раз мы отделили работу с БД от бизнес-логики, это уже очень здорово, но можно пойти дальше! Есть способ общаться с самой БД на достаточно абстрактном уровне, инкапсулируя детали формирования самих запросов. Такой способ лучше вписывается в концепцию объектно-ориентированного проектирования, и называется он ORM (object relation mapping).

– Хм, я что-то слышал про ORM. У меня сложилось неоднозначное ощущение, вроде, есть целое сообщество, кто против них (OrmHate), и считает это антипаттерном. Все эти дополнительные уровни абстракции, и вообще, они наверно дико тормозные?

( Читать дальше )

Продолжение темы покупать ли торговый робот

- 14 августа 2017, 03:17

- |

Роботы есть, которые можно покупать.Но кто их продаст? И как определить и отсеять лоховодов?

1. Бот должен уметь рисовать историю, на любом тайм фрейме. У меня так, рисует историю и переходит в боевой режим.

2. История должна соответствовать реальным сделкам 1 к 1. Бывают ошибки онлайн сделка была, пере запускаешь историю сделки в этом месте нет, эти ошибки дорого стоят! ТАКИЕ БОТЫ НЕ СТОЯТ НИЧЕГО, потому что вы будите жить у монитора!

3. Бот Должен быть под шлюзам — ко локация, или на худой конец транзак, смартком!

Роботы на LUA в квик не стоит ничего, в них может быть очень крутая идея, но она будет убита серверами КВИК не реальными проскальзыванием.

( Читать дальше )

Как мы выбираем стратегии и торгуем их.

- 20 февраля 2017, 09:08

- |

Основная работа нашей компании на фондовом рынке, строится на постоянном поиске и анализе новых стратегий. Вся торговля ведется с помощью алгоритмических торговых роботов. Одновременно, вместе с торговыми стратегиями, мы постоянно в режиме реального времени занимаемся «бектестингом» стратегий, с помощью нашего софта, и вносим коррективы в торговлю. На рисунке №1 отображена схема нашей работы:

Более 80% времени, в своей работе, мы посвящаем поиску новых стратегий и пересмотру текущего торгового портфеля. Примерно раз в квартал, зачастую это происходит на экспирации, более половины стратегий в своем портфеле, мы меняем. Ранее об этом писал наш коллега Александр, статью можете прочесть здесь. Сегодня мы рассмотрим, как происходит поиск и «бектестинг» новых стратегий. Мы разберем один из примеров на акциях Сбербанка, с сентября 2016 по январь 2017 года. Для начала необходимо на рисунке №2 посмотреть, как выглядит поиск и оптимизация новых стратегий у нас.

( Читать дальше )

То, что многие хотели знать об ИИС

- 17 февраля 2017, 13:09

- |

Вывод: Так как налоговый вычет предоставляется лишь единожды на сумму внесенных средств, то с течением времени данный дополнительный процент делится на всё большее количество периодов, что уменьшает эффективную ставку. Отсюда следует, что максимальная ставка доходности будет иметь место при разовом внесении средств на ИИС в конце 3-го года с момента его открытия. Особенно данная процедура выгодна в случае открытия сразу нескольких счетов (на родственников), что позволит кратно увеличить возврат НДФЛ. Но так как ИИС является гораздо лучшей альтернативой (из-за возможности досрочного востребования средств, правда с обязательным условием по возврату полученного из бюджета налогового вычета) так и не ставших реальность безотзывных вкладов, то данный инструмент хорошо подойдет консервативным инвесторам, которые хотели бы зафиксировать процентную ставку доходности на срок, превышающий тот, что доступен для банковских вкладов. При наличие средств, превышающих установленный предел для пополнения ИИС, консервативный инвестор может сформировать аналогичный долгосрочный портфель на своём текущем счете. Нужно отметить, что в течение 3 летнего минимального срока существования ИИС наверняка произойдет существенная коррекция, что позволит войти в низкорисковые облигации, получив весьма ощутимую доходность. Здесь можно вспомнить начало 2015 г., когда с весьма интересными ставками депозиты в банках можно было открывать на 2 года(редко попадались трёхлетние депозиты), что в разы было меньше сроков обращения ОФЗ. Правда, для реализации такого сценария, понадобится депозит с возможностью снятия средств без потери процентов (да, ставка чуть меньше, но это окупится), на котором средства будут размещены весь год. Если по окончании года приобрести ценные бумаги по привлекательным ценам не удасться, то в конце года (или в начале последнего в году купонного периода) зачисляем средства на ИИС, снимая с депозита. В среднем, если посчитать доходность рублевых облигаций с 2008 г., приобретаемых в моменты падения их стоимости, то она будет не столь критично отличаться от доходности валютного депозита. Я уже не говорю, что по ИИС можно покупать и инструменты, номинированные в иностранной валюте. Конечно, необходимо оговориться, что данные размышления относятся к потенциальным получателям налогового вычета типа «А». Профессионалы же откроют себе счета на всех родственников и будут зарабатывать миллионы. С учетом последних предложений ИИС можно будет пополнять на 1 млн. руб., то есть на 1 800 000 за три года. И это только один счет. Многие люди, которые ещё в 15 году открыли ИИС не используют его пока не пройдет года 2. Кстати есть два важных момента. Первый заключается в возможности распространения ССВ на ИИС. Второй момент важен для тех, кто сомневается каким вычетом воспользоваться. Дело в том, что вычет имеет заявительный характер, поэтому налогоплательщик может самостоятельно рассчитать каким из них ему воспользоваться по истечение 3 года (забрав сразу сумму за три года, либо в виде вычета на внос средств, что подразумевает тип «А», либо посредством получения дохода от инвестирования без взимания с него НДФЛ, что подразумевает тип «Б»). Многие советуют выводить часть прибыль на отдельный счет, поэтому даже отчаянные спекулянты могут использовать ИИС как страховой фонд, особенно совершая пополнения при самых выгодных условиях (заработал на шорте ОФЗ при обвале — положи часть на ИИС, купив те же ОФЗ с доходность 15-20%, а купоны выводи на текущий счёт, чтобы тратить).

( Читать дальше )

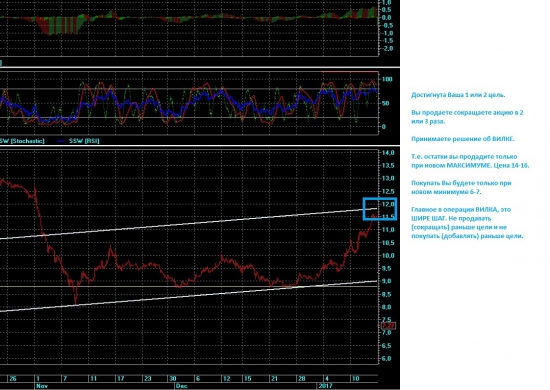

Разберем трейдерский прием ВИЛКА Seven_17.

- 08 февраля 2017, 15:45

- |

Разберем трейдерский прием ВИЛКА Seven_17.

Шаг первый, выбираем Акцию, которая сильно упала и имеет высокую волатильность на рынке.

Покупаем после падения на сильном системном сигнале.

Шаг два.

После покупки принимаем решение: «Продавать/сокращать не раньше чем цена отыграет половину падения».

Увеличиваться, если цена пройдет вниз, более чем величина, которую заложили на отскок.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал