SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог компании БКС Мир инвестиций | Стратегия на II квартал 2024: что ждет российский рынок и кто фавориты

- 27 марта 2024, 11:01

- |

Что нужно знать инвесторам в преддверии II квартала 2024 г.? Делимся прогнозами аналитиков БКС, представленными в стратегии — глобальном взгляде на рынок, отдельные сектора и акции.

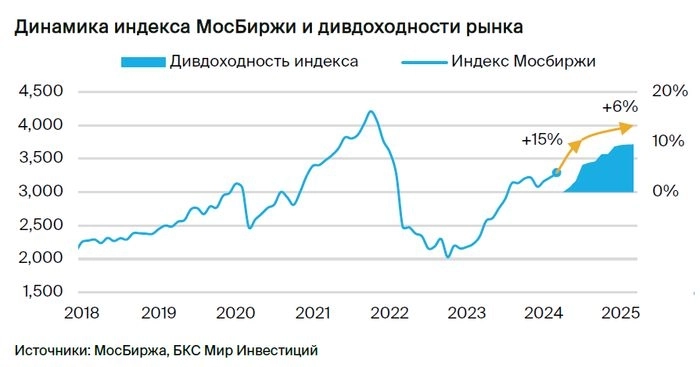

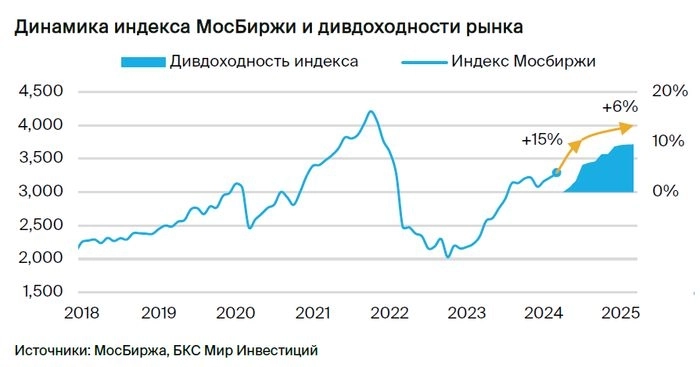

Аналитики сохраняют цель по индексу МосБиржи на 12 месяцев вперед на уровне 3650 п. (4000 п. с учетом дивидендов, потенциал роста — 22%) и снижают долгосрочный взгляд до «Нейтрального». При этом краткосрочный взгляд на рынок — «Позитивный», потенциал роста — 15% до конца июля в свете сезона выплаты дивидендов.

Рассмотрим основные тенденции и выделим фаворитов. В конце материала вы найдете ссылки на подробные обзоры по каждому сектору и их представителям.

Главное

• Цель — 4000 п. с дивидендами и 3650 п. без них. Взгляд — «Нейтральный».

• С последней стратегии индекс вырос на 8% (на 11% с дивидендами).

• Сохраняем «Позитивный» краткосрочный взгляд, грядет дивидендный сезон. Сейчас лучшее время, что вкладываться в дивидендные бумаги. Ждем рекордных выплат, роста рынка на 15% до конца июля.

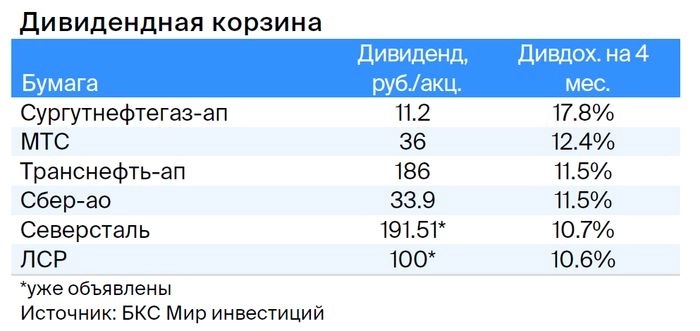

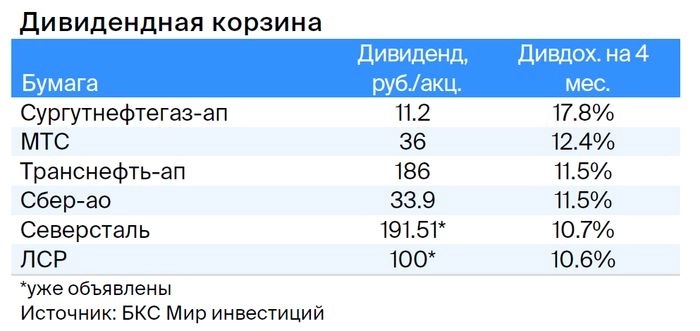

• Дивидендный топ: Сургутнефтегаз-ап, МТС, Транснефть-ап, Сбер-ао, Северсталь и ЛСР.

• По окончании дивидендного сезона разумно нормализовать микс акций/облигаций.

• Снижение ставки — катализатор роста в акциях. Но рост будет умеренным, оценка рынка приблизится к справедливой.

• Фавориты: ЛУКОЙЛ, Татнефть, Сбер, ТКС, Северсталь, Магнит и МТС.

• Наши фавориты уже 10 лет обгоняют рынок в среднем на 10–11 п.п.

• Подробнее про макроэкономику — Инфляция, ВВП и рубль: макроэкономический сценарий на II квартал 2024.

Долгосрочный взгляд снижаем до «Нейтрального», цель по индексу на год — 4000 п. Мы сохраняем целевой уровень индекса на год вперед на прежнем уровне — 4000 п. с дивидендами и 3650 п. без дивидендов. С учетом того, что за три месяца с момента публикации предыдущей стратегии индекс вырос на 8% (на 11% с дивидендами), потенциал роста до целевых 4000 п. сократился до 22% — меняем долгосрочный взгляд на «Нейтральный».

Краткосрочный взгляд — «Позитивный», ждем рекордных дивидендных выплат до конца июля. Считаем, что основной рост рынка будет на дивидендах и составит с их учетом 15% до конца июля. Наш анализ показал, что более 50% дивидендных выплат происходят в мае – июле, а покупка дивидендных бумаг за 10 недель до даты отсечки оптимальна, поскольку позволит обогнать рынок в среднем на 5,5% (32% годовых). Прогнозируем рекордную 10%-ную дивдоходность в следующие 12 месяцев по сравнению с историческими 4–8%.

Наш топ дивидендных историй — Сургутнефтегаз-ап, МТС, Транснефть-ап, Сбер-ао, Северсталь и ЛСР с высокой вероятностью выплат и двузначной дивдоходностью. Отметим, что держать бумаги после дивотсечки нет особого смысла — дивгэп не закрывается.

После окончания сезона дивидендов рост рынка будет более умеренным. Мы прогнозируем снижение ключевой ставки начиная с июля, что почти совпадет с закрытием дивидендного сезона. Снижение ключевой ставки, катализатор дальнейшего роста в акциях, будет в цене. С учетом более справедливой к июлю оценки рынка по мультипликатору (текущий P/E с поправкой на 15%-ный рост составит 5,2х против исторических 6х) ожидаем более умеренного роста рынка в оставшиеся восемь месяцев (до конца марта 2025 г.). Видим смысл в нормализации соотношения акций и облигаций/депозитов после окончания дивидендного сезона.

Рекомендуем фокусироваться на экспортных историях и финсекторе. В краткосрочной перспективе советуем обратить внимание на дивидендные бумаги, а также на наших фаворитов, динамика доходности которых уже 10 лет обгоняет рынок в среднем на 10–11 п.п. Выделяем ЛУКОЙЛ, Татнефть, Сбер, ТКС, Северсталь, Магнит и МТС в качестве наших фаворитов. Что касается долгосрочного взгляда, то рекомендуем делать выбор в пользу экспортеров нефти, золота и удобрений с учетом слабого рубля, а также видим хороший потенциал в финсекторе.

В деталях

Сохраняем цель по индексу в 3650 п. (4000 п. с дивидендами), долгосрочный взгляд понижен до «Нейтрального»

С учетом текущих уровней индекса (+8% к уровню в предыдущей стратегии) потенциал роста составляет 22% (12% без дивидендов). Как следствие, мы пересмотрели долгосрочный взгляд на рынок на «Нейтральный», исходя из потенциала роста бумаг, и это согласуется с историческими оценками самого индекса.

Так, соотношение капитализации к прогнозной на следующие 12 месяцев прибыли (мультипликатор P/E) находится на уровне 4,8х (в прошлой стратегии — 4,4х), дисконт к историческому среднему за 2013–2021 гг. сокращен до 21%.

Дивиденды снова дадут заработать, обещают быть рекордными

Дивидендный сезон обещает быть рекордным: наш прогноз дивдоходности почти 10% на 12 месяцев вперед сильно выше 4-8% за прошлые годы.

Мы проанализировали поведение цен 175 высоколиквидных акций за последние семь лет и рассчитали, что оптимальным временем для покупки дивидендных бумаг является период за 10 недель до экс-дивидендной даты. Исторически это позволяло получить доходность в среднем на 5,5% выше индекса полной доходности. Даже в самом негативном сценарии такая стратегия не проигрывала индексу больше 1%.

При этом удерживать акции после экс-дивидендной даты нет смысла: средняя просадка в цене бумаг составляет 14–16%, а с учетом уплаты НДФЛ прибыль от такого удержания становится околонулевой. Стратегия покупки акций после дивидендного гэпа, рассчитывая на его скорое закрытие, также несостоятельна. В абсолютном большинстве случаев закрытие дивгэпа это миф: цены таких бумаг после дивотсечки не обгоняют рынок, а гэп закрывается в течение полутора месяцев лишь в 50% случаев.

Дивидендная корзина

Мы выделяем топ-10 дивидендных историй на следующие четыре месяца с учетом ожидаемой дивдоходности и высокой уверенности в том, что дивиденды будут выплачены. Рекомендуем вкладываться в эти бумаги уже сейчас, так как отсечки по ним наступят через 5–16 недель — считаем, что до их наступления бумаги покажут себя лучше рынка.

Ограниченный рост рынка после дивидендного сезона

После окончания сезона дивидендов в июле рекомендуем инвестору нормализовать соотношение акций и облигаций/депозитов со смещением в сторону последних. С учетом ожидаемого роста рынка на 15% в ближайшие четыре месяца и 22%-го потенциала на 12 месяцев остаточный рост рынка составит 6%. На этом фоне доходности облигаций/депозитов станут более привлекательными, хотя и будут на начальном этапе снижения, при этом риски в таких инструментах меньше.

С одной стороны, снижение ключевой ставки будет катализатором для рынка. С другой — оно, по нашим ожиданиям, будет плавным и уже учтено рынком. При этом P/E рынка на 12 месяцев вперед (сейчас 4,8х) после 15%-го роста индекса в следующие четыре месяца составит 5,2х при неизменном консенсус-прогнозе.

Таким образом, дисконт к историческому среднему в 6х сократится до 15%. Это также косвенно подтверждает ограниченный потенциал роста рынка в оставшиеся восемь месяцев — до конца марта 2025 г.

Идеи БКС Мир инвестиций — наши фавориты

ЛУКОЙЛ: «Позитивный» взгляд. Цель на год — 10 300 руб.

Отдаем предпочтение ЛУКОЙЛу по трем причинам. Во-первых, ослабление рубля улучшает и без того хорошую рентабельность EBITDA. Во-вторых, возврат к выплатам 100% свободного денежного потока в ближайшие 2–3 года обеспечит сильный рост дивидендов. В-третьих, по нашим оценкам, одобрение правительством предлагаемого обратного выкупа у иностранных акционеров может увеличить стоимость акций на 15–34%.

Татнефть: «Позитивный» взгляд. Цель на год — 1050 руб.

Акции компании выглядят привлекательно, во-первых, благодаря увеличению прибыли от ослабления рубля и устойчивых цен на нефть. Во-вторых, мы ожидаем, что компания существенно увеличит выплаты дивидендов в 2023 г., возможно, с минимума в 50% до 75%, что станет потенциальным позитивным катализатором в апреле.

Сбер: «Позитивный» взгляд. Цель на год — 410 руб.

Сильные рыночные доли, разумная политика рисков и управления капиталом позволяют Сберу демонстрировать высокие финансовые результаты при уверенном органическом наращивании капитала. Сбер остается фундаментально привлекательным кейсом с историей развития в человекоцентричную компанию и сильным капиталом, что предполагает высокие дивиденды.

ТКС: «Позитивный» взгляд. Цель на год — 5400 руб.

ТКС имеет сильные позиции в финтехе и растущую клиентскую базу, которая достигла 40 млн клиентов (37,6 млн в III квартале 2023 г.). Компания предлагает широкий спектр продуктов и сервисов с онлайн-обслуживанием — более половины выручки приходится на бизнесы, несвязанные с кредитованием. Потенциальная интеграция с Росбанком позволит усилить рыночные позиции, приобрести экспертизу в корпоративном бизнесе и достичь целевой рентабельности 30%+ для новой структуры.

Северсталь: «Нейтральный» взгляд. Цель на год — 2100 руб.

Компания сохраняет сильные рыночные позиции, высокую рентабельность и чистую денежную позицию, подкрепленную стабильно положительным свободным денежным потоком.

Магнит: «Нейтральный» взгляд. Цель на год — 9400 руб.

С приближением дивидендного сезона ждем позитивной динамики в бумагах. Прогнозируем дивдоходность в 6–12% за 2023п. На 12 месяцев взгляд «Нейтральный»: перспективы роста выручки Магнита по-прежнему неопределенные, и на этом фоне оценка в 3,8х EV/EBITDA и 8х P/E 2024п выглядит справедливо.

МТС: «Позитивный» взгляд. Цель на год — 380 руб.

У нас «Позитивный» взгляд на акции МТС: считаем оценку в 4,1x EV/EBITDA 2024п и 9x P/E 2024п привлекательной на фоне катализаторов. Ключевой из них — дивиденд за 2023 г. с ожидаемой нами доходностью в 12%. Также возможное IPO МТС Банка позитивно для настроений в акциях.

Геополитические и макрориски — все еще на радарах, но небольшие

Геополитические и санкционные риски. Вероятность введения новых жестких ограничений не рассматривается как основной сценарий, так как нет предпосылок для качественного изменения внешнеполитического ландшафта.

Риск мировой рецессии / замедления крупнейших экономик. Текущие темпы роста ниже среднегодовых за последнее время, однако рецессии удалось избежать. Экономика США продолжает расти более чем на 3%, а Китай постепенно выходит из застоя в направлении целевых 5% роста.

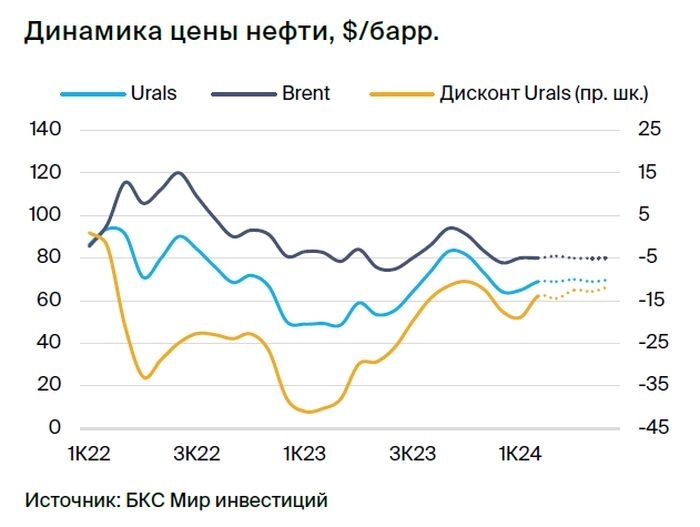

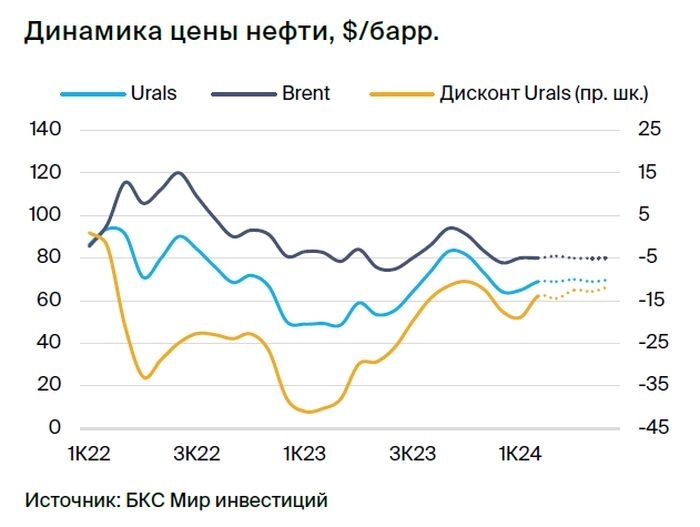

Риски нефтегазовых поступлений в бюджет. Цены на российскую марку нефти Urals остаются выше заложенной на этот год цены отсечения по бюджетному правилу в $60 за баррель, что позитивно для российского бюджета.

Риски негативного влияния высоких ставок на рост экономики. Повышенные ставки не мешают высоким темпам кредитования физических и юридических лиц, поддерживая тем самым повышенный спрос в экономике и инфляцию.

Налоговые риски. Ожидается рост налоговой нагрузки как на население, так и на бизнес. Полагаем, что добывающий сектор будет ключевым источником повышения налогов.

Макроэкономика: ждем, что период высоких ставок затянется

Банк России воспринимает текущий инфляционный цикл как сугубо внутреннее явление, связанное с расширением бюджетных стимулов экономики. Чтобы вернуть инфляцию к целевому показателю ЦБ в 4–4,5% нужно будет держать высокие ставки дольше, чем ожидалось. Не ожидаем, что Банк России начнет понижать ставку в общей сумме на 100 б.п. и более раньше осени.

Одна из ключевых причин, почему снижение ставок задерживается, заключается в более высоком, чем ожидалось, кредитовании физических и юридических лиц. В январе объем выданных займов вырос по сравнению с январем 2023 г. на 27% и 20,3% для физлиц и юрлиц соответственно.

Подробнее читайте здесь.

Сильный внутренний спрос поддержит рост ВВП в 2024 г. Мы повысили прогноз его роста на 2024 г. до 2% г/г с 1% за счет сильного спроса в экономике, в том числе благодаря кредитованию. Однако у нас нет данных по внешней торговле и изменению структуры инвестиций, в том числе в запасы, поэтому прогнозировать ВВП сложно.

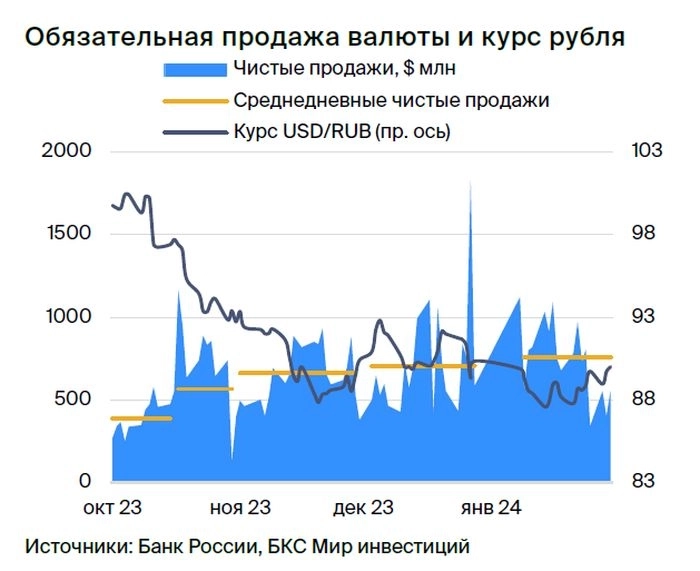

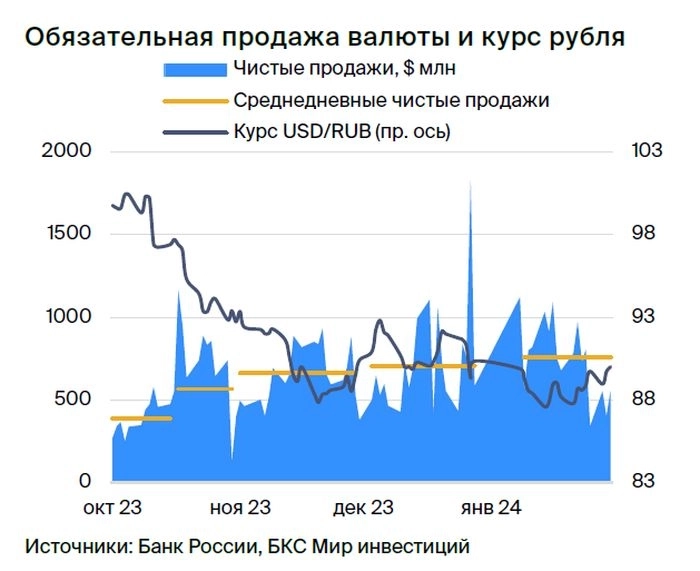

Рубль в 2024 г. будет стабилен благодаря продаже валюты. Обязательная продажа валюты обеспечила достаточное предложение и помогла укрепить курс на 10%. Рубль также поддержит продажа валюты ЦБ в рамках зеркалирования операций по использованию средств ФНБ для внутренних инвестиций и финансирования дефицита бюджета сверх бюджетного правила. Наш прогноз среднего курса на 2024 г. — 91,9 руб.

Подробнее про сектора и бумаги

По ссылкам ниже вы можете прочитать подробные аналитические материалы по отдельным секторам российского рынка и увидеть рекомендации по отдельным акциям — выбирайте сектор или компанию и кликайте для перехода.

Методология оценки

Безрисковая ставка больше не растет после повышений ставки ЦБ. Повышение базовой ставки кредитования до 16% в декабре с 7,5% летом 2023 г. совпало с ростом доходностей 10-летних рублевых суверенных облигаций, по которым мы определяем безрисковую ставку (RFR) для наших моделей дисконтирования денежных потоков (ДДП) и дивидендов (МДД). Однако после выхода стратегии на I квартал 2024 г. в декабре 2023 г. доходность 10-летних облигаций осталась на уровне 12%.

Сохраняем премию за риск на уровне 8,5%. Наша стоимость акционерного капитала (COE), то есть сумма безрисковой ставки и премии за риск составляет 12% + 8,5% = 20,5%. В стратегии на IV квартал 2023 г. COE была 20%.

Как присваивается рекомендация: избыточная доходность и оценка. Аналитики устанавливают целевые цены на 12 месяцев по акциям под покрытием, применяя различные методологии: анализ мультипликаторов, модели дисконтирования денежных потоков и дивидендов. Для присвоения «Позитивного» взгляда бумаге недостаточно просто иметь потенциал роста до целевой цены за год. Потенциал должен быть достаточным, чтобы оправдать стоимость капитала для инвестирования. Например, учитывая, что сейчас наша стоимость капитала составляет 20,5%, акция с потенциалом роста в 25% до целевой цены на 12 месяцев будет иметь избыточную доходность лишь 25% — 20,5% = 4,5%.

Мы присваиваем акциям с избыточной доходностью меньше -10% взгляд «Негативный», больше +10% — «Позитивный», а бумагам в промежутке между этими значениями — «Нейтральный».

*Не является индивидуальной инвестиционной рекомендацией

Аналитики сохраняют цель по индексу МосБиржи на 12 месяцев вперед на уровне 3650 п. (4000 п. с учетом дивидендов, потенциал роста — 22%) и снижают долгосрочный взгляд до «Нейтрального». При этом краткосрочный взгляд на рынок — «Позитивный», потенциал роста — 15% до конца июля в свете сезона выплаты дивидендов.

Рассмотрим основные тенденции и выделим фаворитов. В конце материала вы найдете ссылки на подробные обзоры по каждому сектору и их представителям.

Главное

• Цель — 4000 п. с дивидендами и 3650 п. без них. Взгляд — «Нейтральный».

• С последней стратегии индекс вырос на 8% (на 11% с дивидендами).

• Сохраняем «Позитивный» краткосрочный взгляд, грядет дивидендный сезон. Сейчас лучшее время, что вкладываться в дивидендные бумаги. Ждем рекордных выплат, роста рынка на 15% до конца июля.

• Дивидендный топ: Сургутнефтегаз-ап, МТС, Транснефть-ап, Сбер-ао, Северсталь и ЛСР.

• По окончании дивидендного сезона разумно нормализовать микс акций/облигаций.

• Снижение ставки — катализатор роста в акциях. Но рост будет умеренным, оценка рынка приблизится к справедливой.

• Фавориты: ЛУКОЙЛ, Татнефть, Сбер, ТКС, Северсталь, Магнит и МТС.

• Наши фавориты уже 10 лет обгоняют рынок в среднем на 10–11 п.п.

• Подробнее про макроэкономику — Инфляция, ВВП и рубль: макроэкономический сценарий на II квартал 2024.

Долгосрочный взгляд снижаем до «Нейтрального», цель по индексу на год — 4000 п. Мы сохраняем целевой уровень индекса на год вперед на прежнем уровне — 4000 п. с дивидендами и 3650 п. без дивидендов. С учетом того, что за три месяца с момента публикации предыдущей стратегии индекс вырос на 8% (на 11% с дивидендами), потенциал роста до целевых 4000 п. сократился до 22% — меняем долгосрочный взгляд на «Нейтральный».

Краткосрочный взгляд — «Позитивный», ждем рекордных дивидендных выплат до конца июля. Считаем, что основной рост рынка будет на дивидендах и составит с их учетом 15% до конца июля. Наш анализ показал, что более 50% дивидендных выплат происходят в мае – июле, а покупка дивидендных бумаг за 10 недель до даты отсечки оптимальна, поскольку позволит обогнать рынок в среднем на 5,5% (32% годовых). Прогнозируем рекордную 10%-ную дивдоходность в следующие 12 месяцев по сравнению с историческими 4–8%.

Наш топ дивидендных историй — Сургутнефтегаз-ап, МТС, Транснефть-ап, Сбер-ао, Северсталь и ЛСР с высокой вероятностью выплат и двузначной дивдоходностью. Отметим, что держать бумаги после дивотсечки нет особого смысла — дивгэп не закрывается.

После окончания сезона дивидендов рост рынка будет более умеренным. Мы прогнозируем снижение ключевой ставки начиная с июля, что почти совпадет с закрытием дивидендного сезона. Снижение ключевой ставки, катализатор дальнейшего роста в акциях, будет в цене. С учетом более справедливой к июлю оценки рынка по мультипликатору (текущий P/E с поправкой на 15%-ный рост составит 5,2х против исторических 6х) ожидаем более умеренного роста рынка в оставшиеся восемь месяцев (до конца марта 2025 г.). Видим смысл в нормализации соотношения акций и облигаций/депозитов после окончания дивидендного сезона.

Рекомендуем фокусироваться на экспортных историях и финсекторе. В краткосрочной перспективе советуем обратить внимание на дивидендные бумаги, а также на наших фаворитов, динамика доходности которых уже 10 лет обгоняет рынок в среднем на 10–11 п.п. Выделяем ЛУКОЙЛ, Татнефть, Сбер, ТКС, Северсталь, Магнит и МТС в качестве наших фаворитов. Что касается долгосрочного взгляда, то рекомендуем делать выбор в пользу экспортеров нефти, золота и удобрений с учетом слабого рубля, а также видим хороший потенциал в финсекторе.

В деталях

Сохраняем цель по индексу в 3650 п. (4000 п. с дивидендами), долгосрочный взгляд понижен до «Нейтрального»

С учетом текущих уровней индекса (+8% к уровню в предыдущей стратегии) потенциал роста составляет 22% (12% без дивидендов). Как следствие, мы пересмотрели долгосрочный взгляд на рынок на «Нейтральный», исходя из потенциала роста бумаг, и это согласуется с историческими оценками самого индекса.

Так, соотношение капитализации к прогнозной на следующие 12 месяцев прибыли (мультипликатор P/E) находится на уровне 4,8х (в прошлой стратегии — 4,4х), дисконт к историческому среднему за 2013–2021 гг. сокращен до 21%.

Дивиденды снова дадут заработать, обещают быть рекордными

Дивидендный сезон обещает быть рекордным: наш прогноз дивдоходности почти 10% на 12 месяцев вперед сильно выше 4-8% за прошлые годы.

Мы проанализировали поведение цен 175 высоколиквидных акций за последние семь лет и рассчитали, что оптимальным временем для покупки дивидендных бумаг является период за 10 недель до экс-дивидендной даты. Исторически это позволяло получить доходность в среднем на 5,5% выше индекса полной доходности. Даже в самом негативном сценарии такая стратегия не проигрывала индексу больше 1%.

При этом удерживать акции после экс-дивидендной даты нет смысла: средняя просадка в цене бумаг составляет 14–16%, а с учетом уплаты НДФЛ прибыль от такого удержания становится околонулевой. Стратегия покупки акций после дивидендного гэпа, рассчитывая на его скорое закрытие, также несостоятельна. В абсолютном большинстве случаев закрытие дивгэпа это миф: цены таких бумаг после дивотсечки не обгоняют рынок, а гэп закрывается в течение полутора месяцев лишь в 50% случаев.

Дивидендная корзина

Мы выделяем топ-10 дивидендных историй на следующие четыре месяца с учетом ожидаемой дивдоходности и высокой уверенности в том, что дивиденды будут выплачены. Рекомендуем вкладываться в эти бумаги уже сейчас, так как отсечки по ним наступят через 5–16 недель — считаем, что до их наступления бумаги покажут себя лучше рынка.

Ограниченный рост рынка после дивидендного сезона

После окончания сезона дивидендов в июле рекомендуем инвестору нормализовать соотношение акций и облигаций/депозитов со смещением в сторону последних. С учетом ожидаемого роста рынка на 15% в ближайшие четыре месяца и 22%-го потенциала на 12 месяцев остаточный рост рынка составит 6%. На этом фоне доходности облигаций/депозитов станут более привлекательными, хотя и будут на начальном этапе снижения, при этом риски в таких инструментах меньше.

С одной стороны, снижение ключевой ставки будет катализатором для рынка. С другой — оно, по нашим ожиданиям, будет плавным и уже учтено рынком. При этом P/E рынка на 12 месяцев вперед (сейчас 4,8х) после 15%-го роста индекса в следующие четыре месяца составит 5,2х при неизменном консенсус-прогнозе.

Таким образом, дисконт к историческому среднему в 6х сократится до 15%. Это также косвенно подтверждает ограниченный потенциал роста рынка в оставшиеся восемь месяцев — до конца марта 2025 г.

Идеи БКС Мир инвестиций — наши фавориты

ЛУКОЙЛ: «Позитивный» взгляд. Цель на год — 10 300 руб.

Отдаем предпочтение ЛУКОЙЛу по трем причинам. Во-первых, ослабление рубля улучшает и без того хорошую рентабельность EBITDA. Во-вторых, возврат к выплатам 100% свободного денежного потока в ближайшие 2–3 года обеспечит сильный рост дивидендов. В-третьих, по нашим оценкам, одобрение правительством предлагаемого обратного выкупа у иностранных акционеров может увеличить стоимость акций на 15–34%.

Татнефть: «Позитивный» взгляд. Цель на год — 1050 руб.

Акции компании выглядят привлекательно, во-первых, благодаря увеличению прибыли от ослабления рубля и устойчивых цен на нефть. Во-вторых, мы ожидаем, что компания существенно увеличит выплаты дивидендов в 2023 г., возможно, с минимума в 50% до 75%, что станет потенциальным позитивным катализатором в апреле.

Сбер: «Позитивный» взгляд. Цель на год — 410 руб.

Сильные рыночные доли, разумная политика рисков и управления капиталом позволяют Сберу демонстрировать высокие финансовые результаты при уверенном органическом наращивании капитала. Сбер остается фундаментально привлекательным кейсом с историей развития в человекоцентричную компанию и сильным капиталом, что предполагает высокие дивиденды.

ТКС: «Позитивный» взгляд. Цель на год — 5400 руб.

ТКС имеет сильные позиции в финтехе и растущую клиентскую базу, которая достигла 40 млн клиентов (37,6 млн в III квартале 2023 г.). Компания предлагает широкий спектр продуктов и сервисов с онлайн-обслуживанием — более половины выручки приходится на бизнесы, несвязанные с кредитованием. Потенциальная интеграция с Росбанком позволит усилить рыночные позиции, приобрести экспертизу в корпоративном бизнесе и достичь целевой рентабельности 30%+ для новой структуры.

Северсталь: «Нейтральный» взгляд. Цель на год — 2100 руб.

Компания сохраняет сильные рыночные позиции, высокую рентабельность и чистую денежную позицию, подкрепленную стабильно положительным свободным денежным потоком.

Магнит: «Нейтральный» взгляд. Цель на год — 9400 руб.

С приближением дивидендного сезона ждем позитивной динамики в бумагах. Прогнозируем дивдоходность в 6–12% за 2023п. На 12 месяцев взгляд «Нейтральный»: перспективы роста выручки Магнита по-прежнему неопределенные, и на этом фоне оценка в 3,8х EV/EBITDA и 8х P/E 2024п выглядит справедливо.

МТС: «Позитивный» взгляд. Цель на год — 380 руб.

У нас «Позитивный» взгляд на акции МТС: считаем оценку в 4,1x EV/EBITDA 2024п и 9x P/E 2024п привлекательной на фоне катализаторов. Ключевой из них — дивиденд за 2023 г. с ожидаемой нами доходностью в 12%. Также возможное IPO МТС Банка позитивно для настроений в акциях.

Геополитические и макрориски — все еще на радарах, но небольшие

Геополитические и санкционные риски. Вероятность введения новых жестких ограничений не рассматривается как основной сценарий, так как нет предпосылок для качественного изменения внешнеполитического ландшафта.

Риск мировой рецессии / замедления крупнейших экономик. Текущие темпы роста ниже среднегодовых за последнее время, однако рецессии удалось избежать. Экономика США продолжает расти более чем на 3%, а Китай постепенно выходит из застоя в направлении целевых 5% роста.

Риски нефтегазовых поступлений в бюджет. Цены на российскую марку нефти Urals остаются выше заложенной на этот год цены отсечения по бюджетному правилу в $60 за баррель, что позитивно для российского бюджета.

Риски негативного влияния высоких ставок на рост экономики. Повышенные ставки не мешают высоким темпам кредитования физических и юридических лиц, поддерживая тем самым повышенный спрос в экономике и инфляцию.

Налоговые риски. Ожидается рост налоговой нагрузки как на население, так и на бизнес. Полагаем, что добывающий сектор будет ключевым источником повышения налогов.

Макроэкономика: ждем, что период высоких ставок затянется

Банк России воспринимает текущий инфляционный цикл как сугубо внутреннее явление, связанное с расширением бюджетных стимулов экономики. Чтобы вернуть инфляцию к целевому показателю ЦБ в 4–4,5% нужно будет держать высокие ставки дольше, чем ожидалось. Не ожидаем, что Банк России начнет понижать ставку в общей сумме на 100 б.п. и более раньше осени.

Одна из ключевых причин, почему снижение ставок задерживается, заключается в более высоком, чем ожидалось, кредитовании физических и юридических лиц. В январе объем выданных займов вырос по сравнению с январем 2023 г. на 27% и 20,3% для физлиц и юрлиц соответственно.

Подробнее читайте здесь.

Сильный внутренний спрос поддержит рост ВВП в 2024 г. Мы повысили прогноз его роста на 2024 г. до 2% г/г с 1% за счет сильного спроса в экономике, в том числе благодаря кредитованию. Однако у нас нет данных по внешней торговле и изменению структуры инвестиций, в том числе в запасы, поэтому прогнозировать ВВП сложно.

Рубль в 2024 г. будет стабилен благодаря продаже валюты. Обязательная продажа валюты обеспечила достаточное предложение и помогла укрепить курс на 10%. Рубль также поддержит продажа валюты ЦБ в рамках зеркалирования операций по использованию средств ФНБ для внутренних инвестиций и финансирования дефицита бюджета сверх бюджетного правила. Наш прогноз среднего курса на 2024 г. — 91,9 руб.

Подробнее про сектора и бумаги

По ссылкам ниже вы можете прочитать подробные аналитические материалы по отдельным секторам российского рынка и увидеть рекомендации по отдельным акциям — выбирайте сектор или компанию и кликайте для перехода.

🛒 Ритейл

Методология оценки

Безрисковая ставка больше не растет после повышений ставки ЦБ. Повышение базовой ставки кредитования до 16% в декабре с 7,5% летом 2023 г. совпало с ростом доходностей 10-летних рублевых суверенных облигаций, по которым мы определяем безрисковую ставку (RFR) для наших моделей дисконтирования денежных потоков (ДДП) и дивидендов (МДД). Однако после выхода стратегии на I квартал 2024 г. в декабре 2023 г. доходность 10-летних облигаций осталась на уровне 12%.

Сохраняем премию за риск на уровне 8,5%. Наша стоимость акционерного капитала (COE), то есть сумма безрисковой ставки и премии за риск составляет 12% + 8,5% = 20,5%. В стратегии на IV квартал 2023 г. COE была 20%.

Как присваивается рекомендация: избыточная доходность и оценка. Аналитики устанавливают целевые цены на 12 месяцев по акциям под покрытием, применяя различные методологии: анализ мультипликаторов, модели дисконтирования денежных потоков и дивидендов. Для присвоения «Позитивного» взгляда бумаге недостаточно просто иметь потенциал роста до целевой цены за год. Потенциал должен быть достаточным, чтобы оправдать стоимость капитала для инвестирования. Например, учитывая, что сейчас наша стоимость капитала составляет 20,5%, акция с потенциалом роста в 25% до целевой цены на 12 месяцев будет иметь избыточную доходность лишь 25% — 20,5% = 4,5%.

Мы присваиваем акциям с избыточной доходностью меньше -10% взгляд «Негативный», больше +10% — «Позитивный», а бумагам в промежутке между этими значениями — «Нейтральный».

*Не является индивидуальной инвестиционной рекомендацией

теги блога БКС Мир Инвестиций

- сбережения

- Globaltrans

- Headhunter

- IMOEX

- jd.com

- Oracle

- paypal

- tcs group

- tencent

- tesla

- vk

- Авангард

- акции

- Акции РФ

- акции США

- Алроса

- аэрофлот

- Банк России

- Банк Санкт-Петербург

- биткоин

- бкс

- брокеры

- валюта

- ВДО

- ВТБ

- Газпром

- Газпром нефть

- голубые фишки

- ДВМП

- дивидендная политика

- Дивидендные акции

- дивиденды

- доллар

- Инвестиции

- инвестиционная идея

- инвестор

- инвесторы в России

- Индекс МБ

- инфляция

- Итоги недели

- йена

- Китай

- ключевая ставка ЦБ РФ

- короткая позиция

- коррекция

- курс валют

- ЛСР

- Лукойл

- Магнит

- Мвидео

- Мечел

- МКБ

- Мосбиржа

- НЛМК

- Новатэк

- Норникель

- обзор рынка

- Облигации

- обороты торгов

- опрос

- офз с переменным купоном

- пифы

- позитив

- полюс

- портфель инвестора

- прогноз 2024

- прогноз по акциям

- роснано

- Роснеть

- российские акции

- Россия

- Ростелеком

- рубль

- русгидо

- самолет

- сбер

- сбербанк

- Северсталь

- Совкомфлот

- Статистика

- стратегия

- сургутнефтегаз

- США

- татнефть

- ТМК

- торговые сигналы

- Транснефть

- Транснефть преф

- трейдинг

- третий эшелон

- управляющая компания

- флоатеры

- Фосагро

- ФСК Россети

- фьючерс mix

- ЦБ РФ

- Центробанк

- шорты

- Яндекс

Новости тг-канал

Новости тг-канал

всегда закрывался раньше… закроется и сейчас…