Блог компании АЛОР БРОКЕР | Обзор рынка акций на неделю 05.02-09.02

- 05 февраля 2024, 20:46

- |

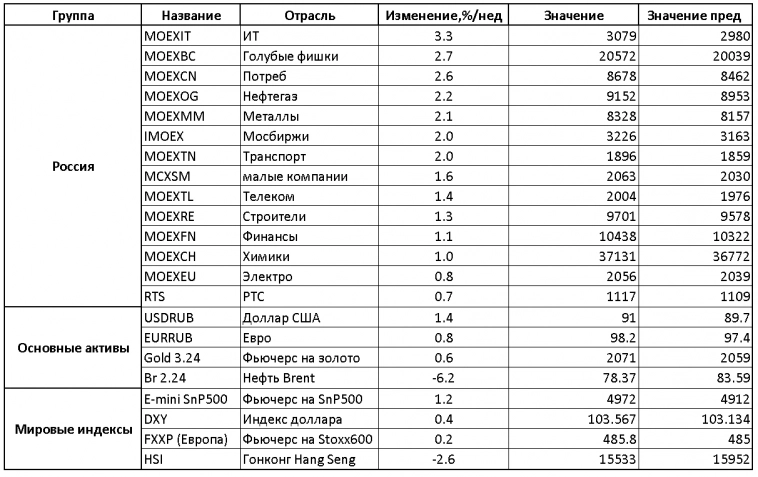

На истекшей в период с 29.01-02.02.24 рынки показали умеренный рост. Этому послужило сохранение ставки ФРС 5,5% и речь о возможном завершении ее ужесточения в паре с крепкими статистическими данными. Безработица составила 3,7% и количество новых рабочих мест 317К — выше прогноза. Инфляция в Еврозоне снизилась до 2,8%, там тоже сохранили ставку еще 25.01 и сказали о возможном снижении.

Доллар и евро умеренно росли (1,4 и 0,8%), откликаясь на макростатистику. Гонконгский HSI падал (-2,6%), но похоже нащупал мощную поддержку (15412-15440). Нефть так же снижалась -6,2% на фоне повышения запасов в хранилищах США и возможном прекращении огня в Газе и пробила круглый уровень 80 до 78,37$. Так что прошедшая неделя 29.01-02.02 была неделей умеренного роста.

Индекс Мосбиржи вырос на 2% до 3226 и рос равномерно, начиная с пн29.01, и уже в ср01.02 пробил сопротивление 3200, и упершись снизу в 3233 старается поджать это сопротивление. Пробой сопротивления открывает дорогу на пик сентября 23г 3287п. Глобально мы в IMOEX в боковике (2959-3287п). При движении вниз первая зона – тест 3200, а далее поддержка 3143. Но не забываем, что в марте выборы, да и в рынке прошло первое закрытие дивидендного реестра. FIXP 9,84р, а так же металлурги (Северсталь) уже успели задать высокую дивидендную планку в 191,51р коллегам по цеху.

Индекс РТС (+0,7%) начал неделю ростом с 1109, уткнулся в сопротивление 1130 во вт30.01 и в ср01.02 утром, чуть кольнув его до 1131, отправился вниз. Всему виной доллар (+1,4 — 91). РТС ни по индексу ни по фьючерсу не может нормально пробить 1150 (115000 фьючерс) и начинает не быстро падать, а медленно стекать – все же в марте выборы Президента! Так что если расти не можем, то хотя бы держаться и не валиться! Вопрос: что же будет после.

1/11. Россия

Неделя прошла равномерным ростом 0,8-3,3% по абсолютно всем отраслевым индексам. Лидером был ИТсубиндекс, который активно двигал Яндекс (+7,5% за неделю и +20% за январь), отрабатывая передачу РФ активов в МКАО, позитивный отчеты Астры и Софтлайна и рост ВК(20% за январь).

На втором месте Потребсектор. Здесь задал тон отчет FIVE, показавший рекордную рентабельность, что экстраполируется и на Магнит.

Несмотря на снижение нефти, нефтянка росла на 2,2%. Тут драйвер Башнефть, префы которой за январь взлетели на 25%. От продаж бензина на внутренний рынок после атаки на НОРСИ Лукойла (и на прочие терминалы других компаний) у нефтяников, ориентированных на внутренний спрос, могут быть щедрые дивиденды на фоне высокой прибыли, и рынок уже закладывает это в цены.

Металлурги обрадовали в пятницу щедрыми дивидендами 191,5р Северстали, хоть в ней и прошла фиксация прибыли после хорошего роста. Восстанавливался Мечел (+10%префы), у Распадской всего +0,9% за неделю.

Отметим, что рынок больше рос за счет новостного фона Топовых компаний, Блючипс +2,7%, а вот МедиумСмолл +1,6%. но тоже росли. Росли и аутсайдеры: Электроэнергеты, Химики и Финансисты (+0,8, 1 и 1,1 соответственно). Каких-то серьезных обвалов кроме Polymetal (-10%) на фоне разговоров о продаже активов РФ группой ИСТ, и снижении СПБ Биржи на -9,9% более не было. Так что рост по рынку раскатали ровным слоем.

2/11. Идентикативные активы (основные)

Доллар (+1,4) в пн не удержался выше 90 и начал снижение. Однако уже со вторника «американец» активно рос на фоне позитивной статистики по труду и PMI индексам и заявлениях, что экономика США чувствует себя неплохо. Закрылся доллар 91,05 вблизи максимума недели 91,26, а на фоне разговоров о замедлении инфляции и возможном сохранении ставки ЦБ 16.02 вкупе с сокращением продаж для уплаты налогов у доллара есть шанс быть свыше 90. Евро (+0,8) показывал схожую динамику, так и не попробовав на вкус запретные 100, с которых и упал до 98,29.

Интересней с нефтью -6,2%. Валилась с начала недели и ускорилась в четверг: 1) была экспирация предыдущего контракта и эффект сшитых графиков; 2) неожиданный рост запасов США +1,234М после сильного снижения -9,233М 3) возможное прекращение огня в Газе и нормализация ситуации в Красном море. Все это не оставило нефти шансов с учётом того, что ОПЕК «поскрипывает» с сокращениями.

Золото + скромные 0,6, выше 2000 и ниже 2100, чуть-чуть еле повышалось в боковичке.

3/11. Мир

Американский e-miniSnP был лидером и вырос на 1,2%, не дотянув до заветных 5000п (4993), и закрылся на 4972. Рост начался с четверга после речи FOMC о хорошем состоянии экономики, и новостей о снижении геополитической напряженности в Газе. Рост так же подкреплялся хорошей статистикой по труду и PMI как в США, так и в Европе. По сути они дублируют друг друга: Европа с неким запозданием и более осторожно. Технически у miniSnP есть шансы пробить 5000п, и это абсолютный максимум. Зоной поддержки будет 4868 – зона захода объема 31.01 в 23:45.

Европа менее агрессивна, выросла на 0,2% до 485,8 и всю неделю пробыла в боковике, оглядываясь на США. Ставка остается на месте, комментарии сделаны, статистика нормальная. Но осторожной Европе для роста свыше 490 (не смогли коснуться мах 488,2) нужен уверенный пробой 5000 по СнП и желательно снижение напряженности израильского конфликта.

Индекс доллара DXY (+0,4%) стоял на месте в нижней границе боковика и взлетел уже в пятницу на американской статистике труда, пробив 103 и закрывшись на 103,567 около максимума. Технически рост может и продолжиться на следующей неделе.

Гонконгский HSI снижался на -2,6%, но нащупал поддержку 15412-15440, пробой которой открывает дорогу на 14800. В Китае уже говорят о запрете коротких продаж для поддержки рынка, однако устойчивого роста мы не видим, скорее переход в неустойчивую фазу 15000-16243.

4/11. Волатильность

В связи с экспирацией фьючерсов на газ и нефть и эффекте сшитости анализа (высчитываем среднюю дневную волатильность за месяц) мы видим рост волатильности с 4,5 до 8,9 по газу и с 2,03 до 2,4 по нефти, которые опять заняли 1 и 2 место рейтинга. Дальше перестановки. Третье место занял фьючерс РТС, который изобиловал проколами-замерами (об этом ниже), и его средняя дневная волатильность составила 1,32% против 1,194% прошлой недели. Если не считать заколов, то волатильность снизилась.

Наименее волатильными продолжают оставаться МОЕХ (МIX) 0,7% (был 0,75%) и пара ED (0,57%). Так что сильно картина волатильности не поменялась.

5/11. Статистика недели 29.01-02.02

Пн(29) Значимой статистики не было.

Вт(30) ВВП Еврозоны кв/кв вырос лучше прогноза (факт(ф) 0,1, ожидание(ож) 0,0 предыдущий(п) 0,0%). Индекс доверия потребителей CB вырос лучше прогноза (ф 114,8, ож 114,2, п 108,0).

Ср(31) Ударный день! Изначально ожидали запасы нефти API -0,867M и они вышли -2,5М, что хорошо, но вечером запасы Минэнерго США сообщили о росте (ф 1,234М ож -0,217М п -9,233М). Инфляция в Германии г/г (ф 2,9, ож 3,0, п 3,7%). В США количество новых рабочих мест вне сельхоза от ADP показали скромные 107К (ож 145К, п 158К). Уже ночью ФРС ожидаемо оставило ставку 5,5% и сделало позитивные комментарии о здоровье экономики США.

Чт(01) Хороший день роста! Китайский PMI Caixin не изменился и совпал с прогнозом 50,8. Европейский производственный PMI вырос до прогноза (ф 45,5, ож 46,6, п 44,4). Инфляция в Еврозоне снизилась слабее прогноза (ф 3,3, ож 3,2, п 3,4%) и пром PMI в США взлетел лучше прогноза (ф 50,7, ож 50,3, п 47,9), а заявки на пособия выросли до ф 224К, ож 213К, п 215К.

Пт(02) Безработица не изменилась (ф 3,7, ож 3,8, п 3,7%). Количество новых рабмест вне сельхоза взлетело ф 317К, ож 155К, п 279К. Статистика хорошая.

6/11. Новостной фон

Пн(29) Фармсинтез удалили из индекса инноваций и перевели в сектор повышенного риска. QIWI переводят на III уровень листинга МОЕХ. РусАгро увеличило выручку за 23г на 20%.Группа ИСТ выходит из Polymetal и продает активы РФ Оманской компании. ГМК опубликовали слабый производственный отчет, ожидая сокращения выпуска Ni на 9%, Pd на 12% из-за капремонта и геополитики. За 2023г производства Ni -5%, Pd -17%, Pt -15%. РусГидро получают разрешение ФАС на выделение электросетевых активов.

Вт(30) TCS провел делистинг с LSE. А.Данилов (ЦБ) прогнозирует 2,3-2,8 трлн р прибыли банковского сектора за 2024г – выше среднего значения (за банки получили в 23г 3,3трлнр). МВФ ожидает снижение глобальной инфляции до 5,8 в 24г. Профицит торгового баланса РФ в 23г упал в 2,7р до 118,3млрд$. Набиуллина прогнозирует снижение % во втором полугодии 24г. ЦБ считает, что льготная ипотека должна быть целевой, а не общедоступной.

Ср(31) Росстат: инфляция замедлилась до 7,24%, недельная возросла до 0,16% с прежних 0,07%. Совет директоров РГС рекомендовал дивиденды 0,00410062р. Минфин разместил ОФЗ 26243 на 75млрд р при спросе 117млрд р, 26226 разместили на 4млрд р при спросе 28,7млрд р.РусГидро увеличило производство электроэнергии на 3,8% до 140,9млрдкВ/ч за 23г. Астра опубликовали увеличение отгрузок за 23г на 75% до 11,2млрдр. МосБиржа начала торги акциями ЕМС после конвертации расписок. Polymetal сократили производство на 15% до 441тыс унций золотого эквивалента.

Чт(01) Израиль согласился на предложении о прекращении огня, производится обмен пленными, но называть ситуацию стабильной рано! ОПЕК+ не рекомендовал альянсу изменять объемы добычи нефти. Акции СТГ станут доступными на торгах в вечернюю сессию.

Пт(02) Акционеры Русала отказались от досрочного прекращения полномочий совета директоров. Объем торгов на МосБирже в январе вырос на 31,1% до 107,9трлнр. Совет директоров Северстали рекомендовал 191,51р дивидендов, но дата закрытия реестра предполагается 18 ИЮНЯ, а собрание акционеров об утверждении дивидендов – 7 ИЮНЯ. Выручка Северстали за 23г выросла на 7% — 728млрдр, прибыль возросла на 79% до 193млрдр, однако на 24г компания планирует увеличить капзатраты на 64%. Выручка Самолета выросла за 23г на 53%, а прибыль на 23% до 34,3млрдр.

Оптимальные комиссии для торговли в АЛОР БРОКЕР. Открыть брокерский счет

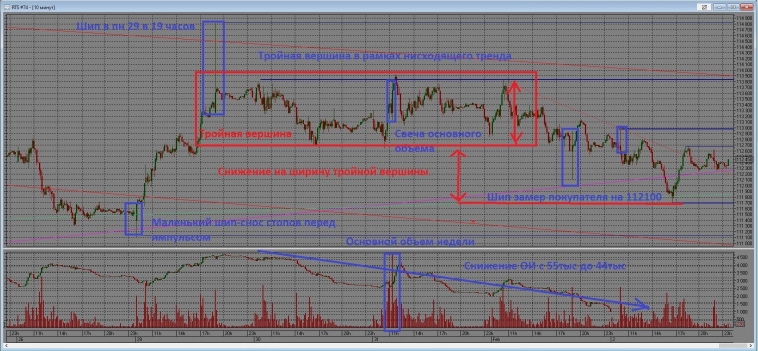

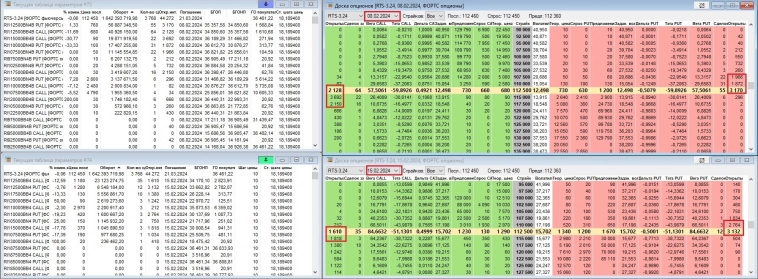

7/11. Динамика фьючерса и позиций по опционам

В Ri идет рекордное сокращение ОИ — за неделю с 55тыс до 44тыс. За последние годы ОИ был свыше 100тыс, в декабрьском Ri 70тыс. За неделю физлица сократили лонги с 19 до 17тыс, шорты с 22 до 18тыс, юрлица сократили лонги с 7 до 4,8тыс, шорты с 4,4 до 3,9тыс.

Участники не видят условий для роста на фоне дорожающего доллара и дешевеющей нефти. Но и для падений условий тоже нет – впереди выборы, и акции растут, а доллар будут сдерживать ниже 100. Вот и подрезает стопы и тейки участников Ri на эффекте тонкого рынка (стопы срываются, а тейки исполняются по ценам уже втянувшейся свечи – не на хаях).

У шипов есть еще один смысл – замер глубины рынка, где шип начинает упираться в объем, тем самым проявляя поддержки и сопротивления. Все конечно может меняться, но как некий базис принять можно. Сперва шип запустили в пн(29) в 19 часов, замерив продавца на 14800 и увидев, что 15000 еще защищают. Ри образовал консолидацию 113800-112700 в форме тройной вершины, где и наткнулся в ср(31) на основной объем недели у максимума разворотной фигуры, а далее вниз.

Вниз тоже сделали замер покупателя шипом на 112100, однако после этого покупателя пробили. Можно сказать, что на тонком рынке жестко «отжимают» позиции у всех групп участников.

Опционы серии 08.02 поджались у центрального страйка со стандартными 2-3тыс ОИ на коллах в диапазоне 112-115 (максимум 115 – 3692ОИ) и путах 112-107 максимум на 112 – 3170 ОИ. А вот в серии 15.02 уже есть перевес в сторону путов 112 – 3132ОИ и 110 2764ОИ, на коллах значительно меньше – 112 – 1610ОИ и 115 – 1818ОИ. Такое чувство, что рынок в случае снижения может перейти в диапазон 110-112 и выгребать оттуда торговый объем до получения следующей порции драйверов.

Расти не захотели – будем ли снижаться? Потенциал до 110 вполне есть, если доллар будет свыше 90, а нефть ниже 80, где у нее хорошее сопротивление.

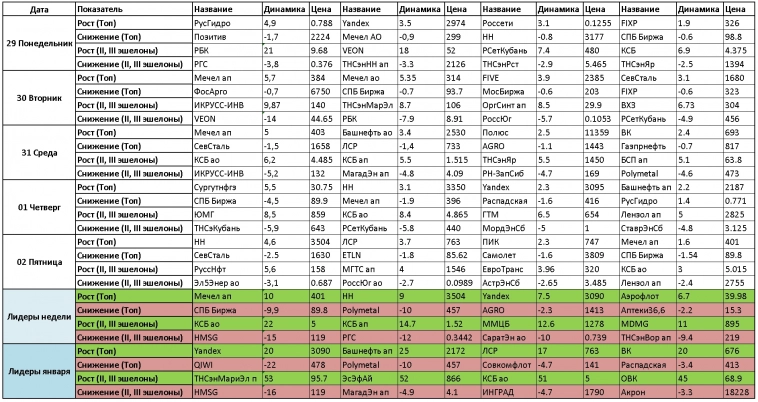

8/11. Динамика акций недели 29.01-02.02

Уже в пн(29) FIXP закрыл дивидендный гэп ростом 1,9%, но не смог его продолжить по итогам недели. РусГидро в пн росла на 4,9% перед отчетом, который публиковали в ср(31), а вот на отчете по-классике – фиксация профита и стекание вниз до конца недели. Yandex пробил 3000 и активно рос, закладывая дальнейшие перспективы продажи российских активов, – по итогам недели +7,5%, а по итогам месяца +20%.

Активно восстанавливался перепроданный на новости об обложении НДПИ Мечел, прибавивший в префах 10% за неделю. Распадская стояла на месте, точнее очень неуверенно росла около 2% за тот же период. Всю неделю росли КСБ, закрыв пятидневку ростом на 22% по ао и 14% по ап. Ждем высадки пассажиров для пробы зайти на откатах, новостей не было.

Башнефть за месяц выросла на 25%, отрабатывая потенциал профита и возможных дивидендов за распределение бензина на внутренний рынок. Недельный рост уже замедлился, возможна фиксация прибыли. Как мы писали на прошлой неделе, ВК вырос за месяц на 20%.

Разочарованием недели стала Северсталь, объявившая дивиденды 191р в пятницу и опубликовавшая неплохой отчет, но снизившаяся в этот день на том, что дата закрытия реестра на дивиденды ИЮНЬ. Инвесторы хотели бы более быстрых денег, а значит может прокатится волна фиксации и по ММК, и по НЛМК. Да, дивиденды скорее всего продолжат платиться поквартально, как и было раньше. С более разумных уровней бумаги можно подбирать!

Сюрпризом стал Аэрофлот +6,7% за неделю. Вспоминается Мечел пару лет назад, когда компания героически решала проблемы долга, выжила и значительно подросла в цене. Подобный сценарий можно ожидать от Аэрофлота, прошедшего самое жесткое.

9/11. Корпоративный календарь 05-09.02.

Пн(05) Операционные отчеты «Мать и дитя» и Ленты, возможна фиксация прибыли. Ранее был рост на отчете FIVE. MDMG тоже возможна фиксация, особенно если не пробьет уровень 900 (либо падающей звездой).

Вт(06) Старт торгов IPO Делимобиля, возможна работа на «эффекте молодежи». Транснефть начнет торговаться в форме 1:100, что может дать краткосрочный импульс, но компания уже неплохо подросла, осторожнее.

Ср(07) Делистинг Эталон с LSE. Мосбиржа начнет расчет 5 новых индексов облигаций, сюда и направят деньги от гашения купонов и тел этой недели.

Чт(08) Пустой

Пт(09) ГМК опубликует МСФО за 23г (опер отчет был не очень), возможно снижение акции. Сбер опубликует РСБУ за январь.

Помним, что корпоративный календарь может пополняться в процессе и следим за е-дисклоусер!

10/11. Календарь макростатистики 05-09.02.

Пн(05) До открытия торгов Пауэлл выступил с речью: борьба с инфляцией ещё не завершена. Ждем PMI Caixin по Китаю (ож53,0, п52,9). Роста ждем и от композитного PMI Еврозоны (ож47,9, п 47,6). PMI услуг в США вырос до 52,5 (ож52,9, п 51,4). Ждем Индекс менеджеров по закупкам ISM США с прогнозом повышения (ож 52,0, п 50,6).

Вт(06) Объем розничных продаж Еврозоны — не ждем изменений (ож -1,1, п -1,1). В США индекс экономического оптимизма IBD/TIPP с ожиданием роста (ож 47,2, п 44,7).

Ср(07) API представит данные по нефти (п-2,5М). США опубликуют объем импорта/экспорта (п253,7В, п316,9В) и сальдо торгового баланса (ож -62,2В, п -63,2В), а далее данные Минэнерго по запасам нефти (п1,234М). После закрытия сессии РФ представит данные по ВВП гг(ож3,8, п4,4) и безработице (ож3,0, п2,9).

Чт(08) Китай представит инфляцию гг (ож -2,6, п -2,7). США поделятся заявками по безработице (ож 219К, п 224К) и объемом запасов на оптовых складах за декабрь мм (ож 0,4%, п-0,2%).

Пт(09) В Китае пройдет празднование Нового года. Германия представит инфляцию за январь мм (ож 0,2, п 0,1) В остальном день пуст.

Календарь статистики скуден, большинство прогнозов — на рост показателей.

11/11. Торговые идеи

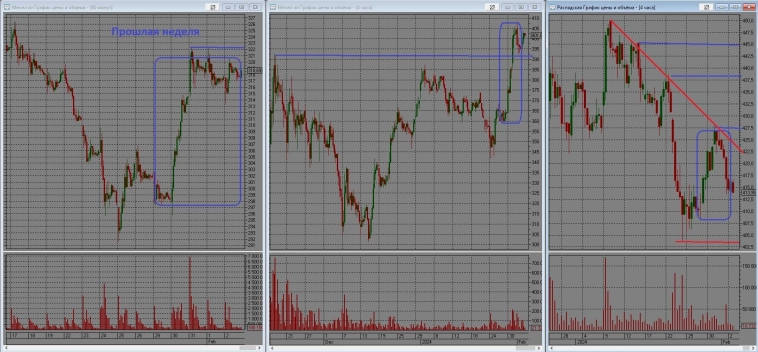

Распадская feat Мечел

Мечел восстанавливался на прошлой неделе после падения на возможном взимании НДПИ. А Распадская нет. Считаем, что ЕСЛИ Мечел продолжит рост (он около максимумов), то может утянуть за собой и Распадскую с целями 427, 437 и 445. Либо обратный сценарий, если Распадская продолжит снижение быстрее Мечела, пробив 400, то она может утянуть за собой Мечел, если тот будет стоять на месте. Все же навес НДПИ присутствует.

На торгах мы не предсказываем динамику, а набрасываем сценарии, и если один из них реализуется, работаем по ному. В любом случае, есть вовлеченность объемов, которые порождают динамику.

БСП и Совкомбанк

Считается, что рост начинается с банковского сектора. Компании кредитуются, закупаются, реализуют продукцию и получают прибыль. В 2024г анонсировано 2,8 – 3,3трлн р прибыли, что весьма неплохо. Львиная доля придется (около 1,5трлн) на Сбер, но это предполагает и на БСП, а так же на довольно новый для торгов Совкомбанк.

Есть потенциал дивидендов. Совкомбанк можно покупать после закола 15,0 от 15,25 с целью 15,75, либо при пробитии 15,41. БСП ап при пробое зоны продавца 67,5. БСП ао лучше постараться найти цену от зоны покупок 284-283, цель — пробитие 300 (зона фиксации).

Аэрофлот

Думаем, что Аэрофлот пережил тяжкие времена и стал «крепче». По крайней мере так говорит динамика акций. С агрессивным риск контролем можно покупать от 39,5, либо при пробое 40,1р, цели 41,5 – 45р на выносе шортистов.

Фьючерс РТС

Фьючерс РТС показал нежелание расти и запечатал объемом зону 112800-113000. Полагаем, что можно открыть осторожный шорт с целью 100500. Неплохой шортовой зоной может выступить район сопротивления 114000 уровня, так как покупатели перед ним могут начать фиксировать прибыль, испугавшись близости 115000 сопротивления. Это все может быть на фоне доллара свыше 90 и нефти ниже 80.

Вывод

И на растущем, и на падающем, и на боковом рынке можно видеть торговые идеи. Хочется вспомнить фразу: «Деньги не спят, а вот усыплять умеют» Ознакомиться со всеми нюансами биржевой торговли и начать зарабатывать трейдингом вам всегда помогут эксперты АЛОР Брокер при открытии брокерского счета в нашей компании!

Не является инвестиционной рекомендацией.

Подготовлено Вадимом Федосенко

теги блога ALOR_broker

- акции

- анализ акции

- анализ рынка

- брокеры

- доллар

- итоги торгов

- мобильный пост

- МосБиржа

- обзор рынка

- оффтоп

- торговые сигналы

Новости тг-канал

Новости тг-канал