SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

облигации

В этом разделе находятся новости и прогнозы по рынку облигаций в России и мире. Если вы хотите, чтобы ваши записи на смартлабе добавлялись в этот раздел, добавляйте тег "облигации".

Италия размещение

- 28 мая 2012, 14:07

- |

Аукцион по продаже 2-летних бескупонных облигаций правительства Италии (CTZ) с погашением в мае 2014 г завершился ростом доходности до максимумом с декабря 2011 года — 4,037%. Объем заимствования был набран по верхней границе запланированного диапазона 2,5-3,5 млрд евро. Коэффициент Bid-to-Cover составил 1,66.

Облигации с погашением в 2016 и 2017 гг были проданы на сумму 751 млн евро при плановых 500-750 млн евро. Доходность по четырехлетним облигациям выросла до 4,39% против 2,71% в феврале, коэффициент Bid-to-Cover составил 2,3 против 1,86. Облигации с погашением в сентябре 2017 года размещены при доходности 4,6%, коэффициент Bid-to-Cover составил 2,64 против 2,13.

На вторичном рынке доходность итальянских десятилеток растет почти на процент до 5,72%, однако до максимумов 2012 года ей далеко, в отличие от испанских гособлигаций с аналогичным сроком погашения, доходность по которым сегодня превысила 6,5% — впервые с ноября 2011 года. Спред доходности десятилеток Испании и Германии вырос до максимальной отметки с 1999 года 509 базисных пунктов. Напомним, что 18 мая клиринговая компания LCH.Clearnet повысила маржинальные требования на бумаги Испании со сроками погашения 1,25-30 лет, которые вступили в силу 24 мая. В частности по облигациям спектра 10-15 лет требования были увеличены с 12,9% до 13,6%.

Облигации с погашением в 2016 и 2017 гг были проданы на сумму 751 млн евро при плановых 500-750 млн евро. Доходность по четырехлетним облигациям выросла до 4,39% против 2,71% в феврале, коэффициент Bid-to-Cover составил 2,3 против 1,86. Облигации с погашением в сентябре 2017 года размещены при доходности 4,6%, коэффициент Bid-to-Cover составил 2,64 против 2,13.

На вторичном рынке доходность итальянских десятилеток растет почти на процент до 5,72%, однако до максимумов 2012 года ей далеко, в отличие от испанских гособлигаций с аналогичным сроком погашения, доходность по которым сегодня превысила 6,5% — впервые с ноября 2011 года. Спред доходности десятилеток Испании и Германии вырос до максимальной отметки с 1999 года 509 базисных пунктов. Напомним, что 18 мая клиринговая компания LCH.Clearnet повысила маржинальные требования на бумаги Испании со сроками погашения 1,25-30 лет, которые вступили в силу 24 мая. В частности по облигациям спектра 10-15 лет требования были увеличены с 12,9% до 13,6%.

- комментировать

- Комментарии ( 1 )

Доходности облигаций стран ЕЗ немного понизились...

- 25 мая 2012, 12:25

- |

Доходность облигаций Италии и Испании понизилась на заявлениях Монти...

24 мая 2012 года премьер-министр Италии Марио Монти вновь выступил с предложением ввести единые европейские облигации. При этом Монти подчеркнул, что большинство лидеров Еврозоны поддерживают эту идею. По мнению главы итальянского правительства, выпуск евробондов позволит увеличить объем госинвестиций в инфраструктурные проекты, что будет способствовать экономическому росту в Еврозоне, одновременно сократив долговую нагрузку на проблемные страны благодаря более низким ставкам. Перед неформальным саммитом глав государств Евросоюза, прошедшим в среду, в поддержку выпуска общеевропейских облигаций выступал и новый президент Франции Франсуа Олланд. Однако эта инициатива была провалена представителями Германии и Австрии, которые опасаются, что в конечном итоге именно их странам придется расплачиваться по долгам Еврозоны. Напомним, идею выпуска единых евробондов еще летом прошлого года активно продвигал председатель Еврокомиссии Жозе Мануэл Баррозу, однако его предложение было отклонено Германией и Францией. Эксперты полагают, что Монти и Олланду едва ли удастся переубедить немцев даже на новом саммите европейских лидеров, который назначен на конец июня этого года. Впрочем, Марио Монти вчера заявил, что еще до саммита он намерен провести личные консультации с канцлером Германии Ангелой Меркель, Франсуа Олландом и премьер-министром Испании Мариано Рахоем.

24 мая 2012 года премьер-министр Италии Марио Монти вновь выступил с предложением ввести единые европейские облигации. При этом Монти подчеркнул, что большинство лидеров Еврозоны поддерживают эту идею. По мнению главы итальянского правительства, выпуск евробондов позволит увеличить объем госинвестиций в инфраструктурные проекты, что будет способствовать экономическому росту в Еврозоне, одновременно сократив долговую нагрузку на проблемные страны благодаря более низким ставкам. Перед неформальным саммитом глав государств Евросоюза, прошедшим в среду, в поддержку выпуска общеевропейских облигаций выступал и новый президент Франции Франсуа Олланд. Однако эта инициатива была провалена представителями Германии и Австрии, которые опасаются, что в конечном итоге именно их странам придется расплачиваться по долгам Еврозоны. Напомним, идею выпуска единых евробондов еще летом прошлого года активно продвигал председатель Еврокомиссии Жозе Мануэл Баррозу, однако его предложение было отклонено Германией и Францией. Эксперты полагают, что Монти и Олланду едва ли удастся переубедить немцев даже на новом саммите европейских лидеров, который назначен на конец июня этого года. Впрочем, Марио Монти вчера заявил, что еще до саммита он намерен провести личные консультации с канцлером Германии Ангелой Меркель, Франсуа Олландом и премьер-министром Испании Мариано Рахоем.

Почему люди покупают государственные облигации с нулевой доходностью

- 25 мая 2012, 01:34

- |

Вчера Германия разместила 2х летние гособлигации с нулевым купоном по эффективной ставке 0.07%. Доходности американских, японских, английских гособлигаций также не сильно отличимы от нуля.

Кому нужны гособлигации с нулевым доходом? Кто их покупает и почему?

Думаю, что их покупают те, кому больше некуда припарковать крупный капитал. Банки, и компании, размещающие временные излишки средств; владельцы крупного капитала. А почему?

А потому что выбора нет. Где деньги хранить? На банковском депозите? Но размер страхового покрытия не превышает 100 000 долларов. Всё остальное — под банковским риском.

А государственные облигации — абсолютно в этом смысле надёжны. Они гарантированы. А депозиты — нет. Вот и всё.

Поэтому чем меньше доверия к коммерческим банкам, тем меньше желающих размещать очень крупные суммы на банковских депозитах и тем ниже доходность гособлигаций уровня ААА.

Именно это видно наглядно вот на этой картинке: (серая линия — CDS на европейский финсектор, красная — доходность бундесов. Чем выше CDS на банки, то есть, чем меньше доверия к банкам, тем больше спрос на безрисковый актив. Flight to quality):

( Читать дальше )

Кому нужны гособлигации с нулевым доходом? Кто их покупает и почему?

Думаю, что их покупают те, кому больше некуда припарковать крупный капитал. Банки, и компании, размещающие временные излишки средств; владельцы крупного капитала. А почему?

А потому что выбора нет. Где деньги хранить? На банковском депозите? Но размер страхового покрытия не превышает 100 000 долларов. Всё остальное — под банковским риском.

А государственные облигации — абсолютно в этом смысле надёжны. Они гарантированы. А депозиты — нет. Вот и всё.

Поэтому чем меньше доверия к коммерческим банкам, тем меньше желающих размещать очень крупные суммы на банковских депозитах и тем ниже доходность гособлигаций уровня ААА.

Именно это видно наглядно вот на этой картинке: (серая линия — CDS на европейский финсектор, красная — доходность бундесов. Чем выше CDS на банки, то есть, чем меньше доверия к банкам, тем больше спрос на безрисковый актив. Flight to quality):

( Читать дальше )

Что с французскими облигациями?

- 24 мая 2012, 20:50

- |

Я ничё не понимаю… Сегодня доходность по 10-летним французским облигациям упала больше чем на 7%, и это за один день! Внимание, вопрос: с чем это связано и почему евра при это не очень хочет расти?

Германия впервые выпустит облигации с нулевой ставкой

- 22 мая 2012, 19:34

- |

Центробанк Германии (Бундесбанк) решил выпустить облигации на пять миллиардов евро с нулевой ставкой доходности. Как сообщает агентство Reuters, аукцион на ценные бумаги с погашением через два года пройдет на этой неделе. Никогда раньше Германия не выпускала облигации, которые бы не приносили инвесторам никакой прибыли.

Вся новость — lenta.ru/news/2012/05/22/bonds/

Хочу спросить — а в чем подвох? Зачем покупать облигации без доходности? Не проще ли тупо оставить валюту, а не покупать облигации?

Вся новость — lenta.ru/news/2012/05/22/bonds/

Хочу спросить — а в чем подвох? Зачем покупать облигации без доходности? Не проще ли тупо оставить валюту, а не покупать облигации?

Календарь размещений/ погашений на неделю 21-25.05

- 21 мая 2012, 10:34

- |

Европа проводит аукционы и принимает оплату за уже размещенные бумаги практически без погашений (исключение французские выплаты 24.04). Баланс по японским бумагам также сдвинут в сторону спроса на иену. У Австралии 4 аукциона, в США – неделя больших размещений. Поставщиком ликвидности на текущей неделе рынок гос.долга быть не может. В этой связи будет интересен результат аукционов по предоставлению ликвидности от ЕЦБ, в частности, по предоставлению долларовой ликвидности на 84 дня.

Календарь размещений и погашений государственных облигаций — www.debtcalendar.net, уточняется и дополняется ежедневно. Информация полезная для торговли.

( Читать дальше )

Календарь размещений и погашений государственных облигаций — www.debtcalendar.net, уточняется и дополняется ежедневно. Информация полезная для торговли.

( Читать дальше )

Три ключевых показателя на сегодня: Доходность по французским и испанским облигациям, объем промышленного производства в Европе

- 17 мая 2012, 10:20

- |

На выходных центральный банк Китая (НБК) объявил о снижении требования к коэффициенту резервов (RRR) на 0,5% до 20% для крупнейших финансовых институтов страны. Это уже третье снижение RRR, с максимумов на уровне 21,5%, установленных в 2011 году. Инфляция в апреле снизилась до 3,4% по сравнению с 6,5% в июле 2007 года, более того, ценовое давление, вероятно, будет слабеть и далее, что позволит Центробанку Китая переключиться со сдерживания инфляции на стимулирование экономики. Решение банка одномоментное выпустило в финансовую систему дополнительную ликвидность на сумму около 60 млрд. долларов США.

На выходных центральный банк Китая (НБК) объявил о снижении требования к коэффициенту резервов (RRR) на 0,5% до 20% для крупнейших финансовых институтов страны. Это уже третье снижение RRR, с максимумов на уровне 21,5%, установленных в 2011 году. Инфляция в апреле снизилась до 3,4% по сравнению с 6,5% в июле 2007 года, более того, ценовое давление, вероятно, будет слабеть и далее, что позволит Центробанку Китая переключиться со сдерживания инфляции на стимулирование экономики. Решение банка одномоментное выпустило в финансовую систему дополнительную ликвидность на сумму около 60 млрд. долларов США.Сегодня в центре внимания будут события в Еврозоне: нас ждет мартовский отчет по объему промышленного производства, кроме того, Испания, Италия и Франция вновь отправятся на кредитные рынки с протянутой рукой. Штаты на этой неделе публикуют целый ряд отчетов, включая протокол заседания FOMC, розничные продажи и CPI, однако, сегодня экономический календарь в США пуст. Однако же вернемся к сегодняшним ключевым показателям.

( Читать дальше )

Инвесторы активно хеджируют риски "заражения"

- 17 мая 2012, 01:31

- |

Инвесторы активно хеджируют риски распространения долгового кризиса на «здоровую» часть Европы из-за изменения ситуации в Греции и возможного ее обострения (второго дефолта или выхода страны из зоны евро).

Очень активно скупают CDS на Германию. Объем позиций сильно растет 4 неделю подряд. Только с 11 мая открыто на 260 млн. новых чистых позиций (с учетом неттинга). Нетто-объем CDS на Германию вырос за последний год с 16 до 20.5 миллиардов, согласно данным DTCC.

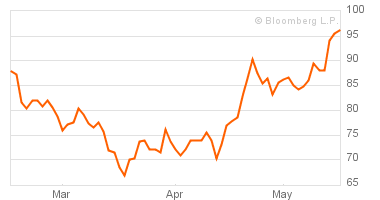

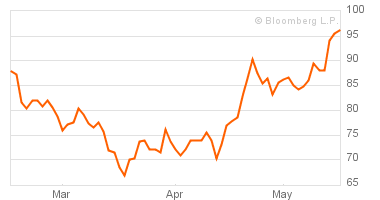

Что интересно, несмотря на высокий спрос не немецкие бонды и рекордно низкую доходность немецких облигаций, цена страховок растёт и сегодня показала максимальное значение за 4 месяца:

Germany CDS 5Y

Подробности — в статье Блумберг.

Очень активно скупают CDS на Германию. Объем позиций сильно растет 4 неделю подряд. Только с 11 мая открыто на 260 млн. новых чистых позиций (с учетом неттинга). Нетто-объем CDS на Германию вырос за последний год с 16 до 20.5 миллиардов, согласно данным DTCC.

Что интересно, несмотря на высокий спрос не немецкие бонды и рекордно низкую доходность немецких облигаций, цена страховок растёт и сегодня показала максимальное значение за 4 месяца:

Germany CDS 5Y

Подробности — в статье Блумберг.

Доходность греческих гособлигаций превысила 30%

- 16 мая 2012, 12:39

- |

Доходность греческих облигаций с погашением в феврале 2023 года впервые с момента реструктуризации страной долга в марте этого года поднялась выше 30% годовых, сообщает Bloomberg.

Доходность бумаг выросла на 84 базисных пункта — до 30,24% годовых.

Полный текст: http://take-profit.org/newsreview.php?mid=8453&ind=no

Доходность бумаг выросла на 84 базисных пункта — до 30,24% годовых.

Полный текст: http://take-profit.org/newsreview.php?mid=8453&ind=no

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал