SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

инвестирование

Трейдинг vs боевые искусства

- 10 января 2012, 15:22

- |

Словарик:

Противник – для трейдинга это суммарный образ: рынок в целом + другие трейдеры, у которых мы отбираем деньги:) + конечно же мы сами, то есть наши недостатки.

Профит – для трейдинга это прибыль. Для Боевых искусств – это победа над противником.

Лосс – тоже самое, что «огрести люлей» или пропустить атаку противника.

Торговля акциями, фьючерсами и другими линейными инструментами – это как карате. Всё понятно, противник открылся – бей, т.е. входи в сделку! Тебя атакуют – ставь блоки, т.е. ставь стопы. Весь поединок, читай торговля, это череда атак и защит. Главная задача бойца – не допустить критического повреждения = маржинколл. Для этого следует подставлять под удары крепкие части тела или уводить атаки в сторону. Вроде и больно даже когда по руке попадут, но не смертельно и можно продожать бой. Увидел возможность (например, противник опустил руки, т.е. рынок вышел из диапазон) – сделал ответный удар. Повезло? Враг лежит, ты с профитом. Нет? Главное вовремя отступить, чтобы не попасться на контратаке. С годами нарабатывается техника – ты бьёшь реже, но точнее и сильнее. Некоторые идут по экстенсивному пути развития – качают силу, скорость и самую простую технику, например только удары руками, как в боксе. Это уже скальпинг и даже HFT-трейдинг. В принципе такой подход приносит свои плоды, но сил отнимает много и с возрастом становится всё сложнее поддерживать себя в тонусе. С другой стороны такой подход интуитивно понятен(«бей сильнее!») и позволяет быстро разобраться со средним противником (если ты не мухлевал на тренировках :)).

( Читать дальше )

Противник – для трейдинга это суммарный образ: рынок в целом + другие трейдеры, у которых мы отбираем деньги:) + конечно же мы сами, то есть наши недостатки.

Профит – для трейдинга это прибыль. Для Боевых искусств – это победа над противником.

Лосс – тоже самое, что «огрести люлей» или пропустить атаку противника.

Торговля акциями, фьючерсами и другими линейными инструментами – это как карате. Всё понятно, противник открылся – бей, т.е. входи в сделку! Тебя атакуют – ставь блоки, т.е. ставь стопы. Весь поединок, читай торговля, это череда атак и защит. Главная задача бойца – не допустить критического повреждения = маржинколл. Для этого следует подставлять под удары крепкие части тела или уводить атаки в сторону. Вроде и больно даже когда по руке попадут, но не смертельно и можно продожать бой. Увидел возможность (например, противник опустил руки, т.е. рынок вышел из диапазон) – сделал ответный удар. Повезло? Враг лежит, ты с профитом. Нет? Главное вовремя отступить, чтобы не попасться на контратаке. С годами нарабатывается техника – ты бьёшь реже, но точнее и сильнее. Некоторые идут по экстенсивному пути развития – качают силу, скорость и самую простую технику, например только удары руками, как в боксе. Это уже скальпинг и даже HFT-трейдинг. В принципе такой подход приносит свои плоды, но сил отнимает много и с возрастом становится всё сложнее поддерживать себя в тонусе. С другой стороны такой подход интуитивно понятен(«бей сильнее!») и позволяет быстро разобраться со средним противником (если ты не мухлевал на тренировках :)).

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 7 )

Портфель акций и Ipad. Part 2

- 08 января 2012, 22:57

- |

В продолжение моего поста http://smart-lab.ru/blog/32190.php

Нашел я программу для Ipada для отслеживания портфеля акицй, правда только американский рынок, но функционал очень хорош.

Wikinvest HD называется если кому интересно.

Создаешь портфель, выбираешь акции, указываешь цену покупки и количество и потом отслеживаешь изменение. Там же видны все значимые новости по бумаге и финансовые показатели компании, акции которой вы выбрали в портфель. Есть функция бенчмаркинга с Сипи, насдаком и доу.

Вот если бы там еще была и РТС-ММВБ… Баксов 10-20 не пожалел бы

Нашел я программу для Ipada для отслеживания портфеля акицй, правда только американский рынок, но функционал очень хорош.

Wikinvest HD называется если кому интересно.

Создаешь портфель, выбираешь акции, указываешь цену покупки и количество и потом отслеживаешь изменение. Там же видны все значимые новости по бумаге и финансовые показатели компании, акции которой вы выбрали в портфель. Есть функция бенчмаркинга с Сипи, насдаком и доу.

Вот если бы там еще была и РТС-ММВБ… Баксов 10-20 не пожалел бы

Стратегия Goldman Sachs Outlook 2012

- 25 декабря 2011, 07:05

- |

Все стратегии по фондовому рынку на 2012 год

http://www.scribd.com/doc/76209849/GoldmanSachs-Outlook-2012

Европейский рынок акций снизится на 16% в течение 3 следующих месяцев. Инвестировать надо в акции компаний которые меньше подвержены цикличности, имеют защитный характер, имеют сильный баланс, и не завязаны сильно на Европу.

США и несколько других стран будут продолжать страдать от:

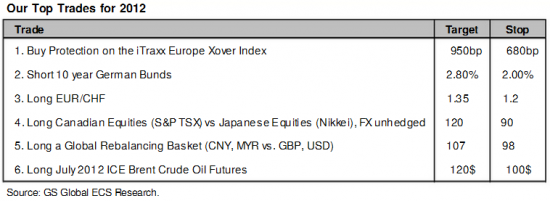

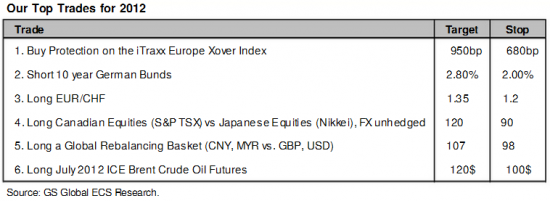

Goldman Sachs Top Trades 2012:

( Читать дальше )

http://www.scribd.com/doc/76209849/GoldmanSachs-Outlook-2012

Европейский рынок акций снизится на 16% в течение 3 следующих месяцев. Инвестировать надо в акции компаний которые меньше подвержены цикличности, имеют защитный характер, имеют сильный баланс, и не завязаны сильно на Европу.

США и несколько других стран будут продолжать страдать от:

- делевириджа в частном секторе

- бюджетная консолидация в госсекторе

Goldman Sachs Top Trades 2012:

( Читать дальше )

Предлагаю сотрудничество по Фортс

- 23 декабря 2011, 13:40

- |

Предлагаю желающим сотрудничество по Форсту. До этого я 4 года торговал на форексе, создал там торговую стратегию которую перенес на Форст. Перенос сделал по причиние малой прибыли на форексе в долгосрочном плане. Так в день там и +50% при плече 1 к50 было, но такие заработки не стабильны. Торгую на фортс на реальном счете с 24 Ноября. Есть стейт на ноябрь и на вчера. (стейт на декабрь будет по истечению месяца) На данный момент имеется доход в 16% (16 тысяч рублей со 100 тысяч). Если интересно то на демо счете доходность была 470%, со 100 тыс до 57 контрактов по риху2. Что примерно 570 тысяч. Вчера демка кончилась)

Вобщем, беру деньги в управление. Торгую на вашем счете (так что нагреть никак не смогу) Просадки максимальные 15% Беру одного, максимум двух клиентов, с суммой от 1 млн. рублей. Меньше смысла нет, ибо собираюсь своих 300 тысяч завести если что.

Вобщем, беру деньги в управление. Торгую на вашем счете (так что нагреть никак не смогу) Просадки максимальные 15% Беру одного, максимум двух клиентов, с суммой от 1 млн. рублей. Меньше смысла нет, ибо собираюсь своих 300 тысяч завести если что.

Аналитики советуют инвесторам держаться подальше от России

- 13 декабря 2011, 15:33

- |

Акции российских компаний и рубль держатся выше двухнедельного минимума, которого они достигли накануне массовых антиправительственных демонстраций, но аналитики считают, что инвесторам стоит держаться подальше от России, по меньшей мере, до 24 декабря.

Специалист по развивающимся рынкам в Capital Economics Лиза Ермоленко считает, что сейчас рискованно вкладывать в Россию, поскольку «никто не знает, что может произойти». «Это зависит от того, выйдет народ в том же количестве 24 декабря и будет продолжать протест, или же сдастся», — отметила она в интервью сайту CNBC.

Полный текст: http://take-profit.org/newsreview.php?mid=4650

Специалист по развивающимся рынкам в Capital Economics Лиза Ермоленко считает, что сейчас рискованно вкладывать в Россию, поскольку «никто не знает, что может произойти». «Это зависит от того, выйдет народ в том же количестве 24 декабря и будет продолжать протест, или же сдастся», — отметила она в интервью сайту CNBC.

Полный текст: http://take-profit.org/newsreview.php?mid=4650

Инвестирование и Спекуляция.

- 13 ноября 2011, 03:06

- |

Мое понимание. Ничего личного к конкретным персонам, а критика вцелом.

На смарт-лабе либо вообще никто не зарабатывает, либо зарабатывает мало. Причем важны не проценты, а номинальная прибыль. Поэтому на смарт-лабе обычно постят говно. Редко есть нормальные топики. Того же Алексея smoketrader'а читаю с удовольствием и пользой. Ну и пару других авторов. В этой статье попытался раскрыть то, что присуще 95% трейдеров на смарте и на других ресурсах, как мыслить не следует на, мой взгляд.

*****************************

СПЕКУЛЯЦИЯ

а) Завязана на использовании неэффективностей. Идеал торговать 1 рублем, потому что рост капитала приводит к исправлению неэффективности и падению прибыли. (Арбитраж)

б) Обычно используется куча бредовых вещей. Начиная от выбора индикатора, в которые я не верю, заканчивая семинарами Герчика и Майтрейда. Т.е. мозг отключается. Вместо поиска реальных причин движений рынка (фонды, облиг), как например нехватка ликвидности, находятся бредовые типа желания маркетмейкера, отскок от воображаемого уровня, коррекция из-за 200 EMA.

( Читать дальше )

На смарт-лабе либо вообще никто не зарабатывает, либо зарабатывает мало. Причем важны не проценты, а номинальная прибыль. Поэтому на смарт-лабе обычно постят говно. Редко есть нормальные топики. Того же Алексея smoketrader'а читаю с удовольствием и пользой. Ну и пару других авторов. В этой статье попытался раскрыть то, что присуще 95% трейдеров на смарте и на других ресурсах, как мыслить не следует на, мой взгляд.

*****************************

СПЕКУЛЯЦИЯ

а) Завязана на использовании неэффективностей. Идеал торговать 1 рублем, потому что рост капитала приводит к исправлению неэффективности и падению прибыли. (Арбитраж)

б) Обычно используется куча бредовых вещей. Начиная от выбора индикатора, в которые я не верю, заканчивая семинарами Герчика и Майтрейда. Т.е. мозг отключается. Вместо поиска реальных причин движений рынка (фонды, облиг), как например нехватка ликвидности, находятся бредовые типа желания маркетмейкера, отскок от воображаемого уровня, коррекция из-за 200 EMA.

( Читать дальше )

сезонный buy&hold

- 03 ноября 2011, 09:52

- |

24 октября 2011 г. на сайте популярного экономиста-аналитика Барри Ритхольца (Barry Ritholtz) в разделе, посвященном трейдингу, появилась заметка о факторе сезонности для фондового рынка, в которой он приводит результаты исследования, проведенного компанией InvesTech Research

… Сезонность выражена в том, что периоды «ноябрь-апрель» за рассматриваемую историю показали просадку лишь 4 раза, да и то не более 15%, в то время как периоды «май-октябрь» имели больше депрессивных моментов, в том числе несколько просадок в 56-57%...

отсюда http://dr-darkcorp.livejournal.com/4693.html

… Сезонность выражена в том, что периоды «ноябрь-апрель» за рассматриваемую историю показали просадку лишь 4 раза, да и то не более 15%, в то время как периоды «май-октябрь» имели больше депрессивных моментов, в том числе несколько просадок в 56-57%...

отсюда http://dr-darkcorp.livejournal.com/4693.html

Согласны ли Вы с утверждением, что любые инвестиции являются спекуляциями?

- 03 октября 2011, 08:38

- |

Согласны ли Вы с утверждением, что любые инвестиции являются спекуляциями?

Главная ошибка инвесторов ...

- 03 октября 2011, 08:24

- |

В том что они в это верят. Верят в то что на фондовых рынках можно заниматься инвестициями. Для тех, кого задели мои слова рекомендую прочесть «Аксиомы биржевого спекулянта» М. Гюнтер. Я лишь приведу пару цитат:

«Любые инвестиции представляют собой спекуляции. Единственное различие заключается в том, что некоторые люди согласны с этим утверждением, а другие нет».

«Люди, предлагающие Вам рекомендации в области управления финансами, почти всегда называют себя „инвестиционными“, а не „спекулятивными“ консультантами». Это выглядит более серьезно и внушительно (а заодно помогает брать с Вас больше комиссионных)."

«Все инвестиции суть спекуляции. Вы ставите на кон свои деньги и рискуете. Вы — спекулянт, независимо от того, делаете ли Вы ставку на акции GM (Apple, IBM или Газпрома) или на что-нибудь другое. Вам следовало бы признать этот факт. В попытках обмануть себя нет никакого смысла. Вы понимаете мир лучше, когда смотрите на него широко открытиями глазами.»

«Любые инвестиции представляют собой спекуляции. Единственное различие заключается в том, что некоторые люди согласны с этим утверждением, а другие нет».

«Люди, предлагающие Вам рекомендации в области управления финансами, почти всегда называют себя „инвестиционными“, а не „спекулятивными“ консультантами». Это выглядит более серьезно и внушительно (а заодно помогает брать с Вас больше комиссионных)."

«Все инвестиции суть спекуляции. Вы ставите на кон свои деньги и рискуете. Вы — спекулянт, независимо от того, делаете ли Вы ставку на акции GM (Apple, IBM или Газпрома) или на что-нибудь другое. Вам следовало бы признать этот факт. В попытках обмануть себя нет никакого смысла. Вы понимаете мир лучше, когда смотрите на него широко открытиями глазами.»

Доходность долгосрочного инвестирования на российском фондовом рынке

- 17 сентября 2011, 20:37

- |

Многие рано или поздно задумываются об инвестициях на рынке, в том числе и матерые спекулянты. Причин может быть много:

Возникает вопрос о доходности вложений в акции. То что акции в долгосрочной перспективе обгоняют облигации, написано в западных учебниках, а может быть у нас все иначе? В конце-концов, у нас более высокие процентные ставки и облигации приносят хороший доход.

Возьмем для расчетов индекс ММВБ. 22 сентября 1997 годя его начальное значение составило 100 пунктов. А 16 сентября 2011 года его значение 1511 пунктов. За 14 лет доходность составляет:

(1511 / 100) ^ (1 / 14) – 1 = 0.21 = 21%

21% — вполне неплохая доходность для ничего неделания

Но вдруг нам просто повезло купить по очень выгодной цене? Что если не вкладывать сразу всю сумму целиком, а каждые день равномерно покупать индекс?

Тогда средняя цена покупки будет равна среднеарифмитическому значению индекса по всем дням. На данный момент это 762,5 пунктов. Поскольку мы не сразу вкладываем всю сумму. То для расчетов будем считать, что срок вложения равен половине от 14 лет, то есть 7 годам.

(1511 / 762,5) ^ (1 / 7) – 1 = 0,1 = 10%

Таким образом, доходность вложений в индекс ММВБ равна всего лишь 10%.

Стратегия откладывй часть зарплаты и каждый месяц покупай паи индексного пифа являются по-большому счету религией и никакого смысла не имеет. Зачем терпеть огромные просадки до 70%, чтобы иметь доходность 10% годовых? Проще вкладывать деньги на депозиты в банке и в облигации.

Не стоит принимать на веру то, что акции приносят доходность выше чем облигации! Так написано в западных книгах и относится к развитому американскому рынку. А в Росии среднюю доходность 10% легко получить просто вкладываясь в консервативные инструменты. Причем, если убегать из рублей в бивалютную корзину во время девальвации, то доходность будет намного выше. Всем удачи!

UPDATE: Посчитал доходность ПИФов ТД – Илья Муромец — фонд облигаций — доходность 29% годовых с 1997 года.

И ТД – Добрыня Никитич — фонд акций — доходность 20% годовых с 1997 года.

- 90% спекулянтов сливают

- Спекулянт настолько успешен, что ему некомфортно работать с большим счетом

- Всегдя есть риск встать не с той ноги и с плечами слить 30%-50% за один день на фортсе

- Диверсификация по существенно различным методам не будет лишней. Такими методами могут быть:

- ловля долгосрочных трендов различными инструментами (где-нибудь, да и будет тренд)

- ловля ударного дня

- продажа опционов

- Арбитраж

- Инвестирование

- Прочие

Возникает вопрос о доходности вложений в акции. То что акции в долгосрочной перспективе обгоняют облигации, написано в западных учебниках, а может быть у нас все иначе? В конце-концов, у нас более высокие процентные ставки и облигации приносят хороший доход.

Возьмем для расчетов индекс ММВБ. 22 сентября 1997 годя его начальное значение составило 100 пунктов. А 16 сентября 2011 года его значение 1511 пунктов. За 14 лет доходность составляет:

(1511 / 100) ^ (1 / 14) – 1 = 0.21 = 21%

21% — вполне неплохая доходность для ничего неделания

Но вдруг нам просто повезло купить по очень выгодной цене? Что если не вкладывать сразу всю сумму целиком, а каждые день равномерно покупать индекс?

Тогда средняя цена покупки будет равна среднеарифмитическому значению индекса по всем дням. На данный момент это 762,5 пунктов. Поскольку мы не сразу вкладываем всю сумму. То для расчетов будем считать, что срок вложения равен половине от 14 лет, то есть 7 годам.

(1511 / 762,5) ^ (1 / 7) – 1 = 0,1 = 10%

Таким образом, доходность вложений в индекс ММВБ равна всего лишь 10%.

Стратегия откладывй часть зарплаты и каждый месяц покупай паи индексного пифа являются по-большому счету религией и никакого смысла не имеет. Зачем терпеть огромные просадки до 70%, чтобы иметь доходность 10% годовых? Проще вкладывать деньги на депозиты в банке и в облигации.

Не стоит принимать на веру то, что акции приносят доходность выше чем облигации! Так написано в западных книгах и относится к развитому американскому рынку. А в Росии среднюю доходность 10% легко получить просто вкладываясь в консервативные инструменты. Причем, если убегать из рублей в бивалютную корзину во время девальвации, то доходность будет намного выше. Всем удачи!

UPDATE: Посчитал доходность ПИФов ТД – Илья Муромец — фонд облигаций — доходность 29% годовых с 1997 года.

И ТД – Добрыня Никитич — фонд акций — доходность 20% годовых с 1997 года.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал