Славянск ЭКО

Главное на рынке облигаций на 14.03.2024

- 14 марта 2024, 11:14

- |

- «Племзавод «Пушкинское» сегодня начинает размещение пятилетних облигаций серии 001Р-03 объемом 200 млн рублей. Регистрационный номер — 4B02-03-00629-R-001P. Ставка 1-го купона установлена на уровне 18% годовых. Ставки последующих купонов будут рассчитываться по формуле: ключевая ставка ЦБ, действующая по состоянию на пятый рабочий день, предшествующий дате начала купона, плюс 2% годовых для 2-3-го купонов, плюс 2,25% годовых для 4-5-го купонов, плюс 2,5% годовых для 6-7-го купонов, плюс 2,75% годовых для 8-9-го купонов, плюс 3% годовых для 10-11-го купонов, плюс 3,25% годовых для 12-13-го купонов, плюс 3,5% годовых для 14-го купона, плюс 3,75% годовых для 15-го купона, плюс 4% годовых для 16-го купона, плюс 4,25% для 17-го купона, плюс 4,5% годовых для 18-го купона, плюс 4,75% годовых для 19-го купона и плюс 5% годовых для 20-го купона. По выпуску предусмотрена амортизация. Организатор — ИГ «ИВА Партнерс». Кредитный рейтинг эмитента — ВВB-|ru| со стабильным прогнозом от НРА.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Главное на рынке облигаций на 13.03.2024

- 13 марта 2024, 11:02

- |

- «Элемент лизинг» сегодня, 13 марта, начинает размещение двухлетних облигаций серии 001Р-07 объемом 2,5 млрд рублей. Регистрационный номер — 4B02-07-36193-R-001P. Бумаги включены во Второй уровень котировального списка. Ставка купона установлена на уровне 15,75% годовых на весь период обращения. Купоны ежемесячные. Сбор заявок на выпуск прошел 7 марта. По займу предусмотрена амортизация. Организатор — БКС КИБ. Кредитный рейтинг эмитента — ruА со стабильным прогнозом от «Эксперта РА».

- «Славянск ЭКО» увеличил объем размещения двухлетних облигаций серии 001P-03Y до 400 млн юаней. Ставка купона установлена на уровне 11% годовых и зафиксирована на весь срок обращения. Купоны ежеквартальные. Сбор заявок прошел 12 марта. Техразмещение запланировано на 14 марта. Организаторы — Газпромбанк, Россельхозбанк, ИБ «Синара», ИФК «Солид». Кредитный рейтинг эмитента — BBB(RU) со стабильным прогнозом от АКРА.

( Читать дальше )

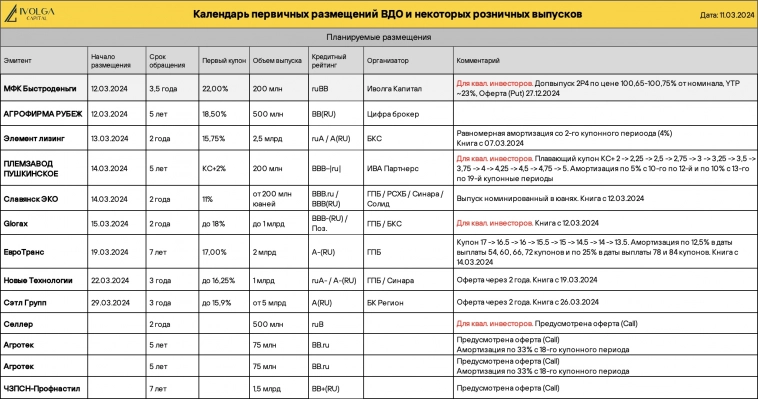

Календарь первички ВДО и некоторых розничных выпусков, а так же актуальные размещения ИК Иволга Капитал

- 12 марта 2024, 09:42

- |

⭐️ Новый выпуск юаневых облигаций ГК "Славянск ЭКО": 001P-03Y. Всё бы хорошо, да только что-то здесь не так... ⭐️

- 11 марта 2024, 18:23

- |

⏰ И вновь, спустя чуть менее чем два с половиной года, прошедших с момента дебютного размещения рублевых облигаций, в поле моего испепеляющего зрения возвращается всё ещё относительно небольшое, но от того не менее амбициозное предприятие, занимающееся переработкой и реализацией нефтепродуктов, известное завсегдатаям долгового рынка под именем «Славянск ЭКО».

⬇️ Рассмотрим параметры предлагаемого нам выпуска облигаций ⬇️

🔹 Кредитный рейтинг эмитента — BBB(RU) от АКРА. Прогноз — Стабильный

🔹 Объем выпуска — не менее 200 млн. CNY (2,5 млрд. рублей)

🔹 Купон — фиксированный

🔹 Ориентир по ставке купона — 11%

🔹 Купонный период —91 день

🔹 Расчеты при выплате купона и погашении выпуска — в юанях, с возможностью выплат в рублях (по решению эмитента)

🔹 Срок обращения — 2 года

🔹 Оферта — нет

🔹 Амортизация — нет

✏️ Если подводить черту под всеми вышеперечисленными условиями, то с уверенностью можно говорить о том, что предложение, мягко говоря, не особо возбуждающее.

( Читать дальше )

Главное на рынке облигаций на 11.03.2024

- 11 марта 2024, 11:19

- |

- «Элемент лизинг» установил ставку купона двухлетних облигаций серии 001Р-07 объемом 2,5 млрд рублей на уровне 15,75% годовых на весь период обращения. Купоны ежемесячные. Сбор заявок на выпуск прошел 7 марта. По займу предусмотрена амортизация. Техразмещение запланировано на 13 марта. Выпуск доступен неквалифицированным инвесторам после прохождения теста. Организатор — БКС КИБ. Кредитный рейтинг эмитента — ruА со стабильным прогнозом от «Эксперта РА».

- «Славянск ЭКО» планирует 12 марта провести сбор заявок на двухлетние облигации серии 001P-03Y объемом не менее 200 млн юаней. Ориентир ставки купона — 11% годовых. Купоны ежеквартальные. Техразмещение запланировано на 14 марта. Организаторы — Газпромбанк, Россельхозбанк, ИБ «Синара», ИФК «Солид». Кредитный рейтинг эмитента — BBB(RU) со стабильным прогнозом от АКРА.

- «Лизинг-Трейд» 24 июня 2024 г. исполнит оферту по облигациям серии 001P-04. Период предъявления бумаг к выкупу — с 20 по 26 марта. Цена приобретения — 100% от номинальной стоимости бумаг (1000 рублей) плюс НКД. Агентом по приобретению выступит ИК «Иволга Капитал».

( Читать дальше )

Славянск Эко: рекордная доходность в юанях и что за ней стоит. Обзор нового выпуска облигаций

- 10 марта 2024, 18:23

- |

- BBB от АКРА 01.12.23, BBB от НКР 28.04.23

- купон до 11% квартальный, YTM~11,5%

- 2 года, объем 200 млн. CNY

🌀Бизнес-модель выглядит так:

Покупают сырье у больших ВИНКов. Диверсификация по поставщикам присутствует – доля крупнейшего чуть выше 20%. Далее перерабатывают в широкий ассортимент продукции – бензины, газойли, керосин, мазут и др. И продают, в основном на экспорт в Азию и Африку. Схема экспорта непрозрачная, работают через собственных и сторонних трейдеров

💰Что здесь по финансам:

- Выручка 9м’23 – 120,1 млрд. (-5,3%), П2023 – 171,7 млрд. (+6%)

- EBIT 9м’23 – 15,1 млрд. (-35%), EBITDA П2023 – 23,6 млрд. (+10,9%)

- Прибыль 9м’23 – 7,7 млрд. (-35%)

( Читать дальше )

Сверхдоходные облигации: Славянск ЭКО 001Р-03Y в юанях. Купон 11%!

- 09 марта 2024, 20:59

- |

Нефтепереработчик Славянск ЭКО планирует 12 марта разместить дебютный выпуск облигаций в китайских юанях. Ориентир ставки купона реально впечатляет: аж 11% годовых! Посмотрим, в чём подвох и стоит ли залетать в Славянск ЭКО на всю юаневую котлету.

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Мой облигационный портфель превысил 1,5 млн рублей и в нём сейчас порядка 100 различных выпусков бондов. Недавно делал обзоры на новые выпуски Элемент Лизинга, Брусники, Инарктики, Роделена, «золотых» облиг Полюса.

Чтобы не пропустить другие обзоры, подписывайтесь на мой телеграм-канал с авторской аналитикой и инвест-юмором.

🛢️Эмитент: ООО «Славянск ЭКО»

Славянск ЭКО — крупное частное нефтеперерабатывающее предприятие, осуществляющее первичную и вторичную переработку нефти. Компания поставляет нефтепродукты как на экспорт, так и на внутренний рынок. Занимается производством и реализацией: бензинов, битума, газойля, керосина, фракций тяжелых углеводородов.( Читать дальше )

Размещение облигаций Славянск Эко

- 09 марта 2024, 14:33

- |

Общая информация:

Ставка купона: 10,8-11%

Срок обращения: 2 года

Купонный период: 4 раза в год

Рейтинг: BBB

Объём размещения: 200 млн. юаней

Амортизация: нет

Оферта: нет

Сбор заявок: до 12 марта

Дата размещения: 15 марта

Другие выпуски эмитента: RU000A103WB0

Славянск ЭКО — это нефтеперерабатывающее предприятие в Краснодарском крае.

Компания имеет 9% от общего объёма нефтепереработки нефти в ЮФО и 1,5% по стране. Важно отметить, что это не вертикально интегрированная компания. Она нефть покупает у одних компаний и продаёт через других. Это не Лукойл, который добывает, перерабатывает, доставляет и продаёт всё самостоятельно.

Славянск ЭКО активно модернизирует уже имеющиеся мощности и строит новые. Она является получателем “обратного акциза” (государство компенсирует переработчикам затраты на модернизацию производства). Получает всё больше и больше: в 2019 получила 1,3 млрд. рублей, а за 2023 уже 28 млрд. рублей. На 2024-2028 года у компании имеется минимум 5 относительно крупных проектов, которые строятся уже сейчас.

( Читать дальше )

Свежие облигации: Славянск ЭКО CNY на размещении

- 09 марта 2024, 07:21

- |

Юаневые облигации постепенно набирают обороты, хотя до замещающих им ещё далеко. Получить доходность 7–8% в валюте и при этом защититься от девальвации — это разумно. А тут один нефтеперерабатывающий завод планирует разместить юаневый выпуск с купоном аж до 11% — да что же это за зверь такой? Доходность выше только у чувствующей себя весьма грустно Сегежи.

Я уже писал про юаневые выпуски Русала, ГМК Норникель и Уральской Стали, все они есть у меня в портфеле, пока только по одной штуке. У них доходность сильно ниже нашего нового клиента. Ну и надеюсь, что рано или поздно ещё кто-то юаневый появится, не пропустите.

Объём выпуска — 200 млн юаней. Ориентир купона: 10 – 11% (до 11,46 YTM). Без оферты, без амортизации. Купоны ежеквартальные. Рейтинг BBB от АКРА (декабрь 2023).

Славянск ЭКО — нефтеперерабатывающее предприятие, которое перерабатывает и поставляет нефтепродукты на внутренний рынок и на экспорт. Славянский НПЗ способен перерабатывать до 5,4 млн тонн нефти в год, расположен в городе Славянск-на-Кубани Краснодарского края. Тикер: 🛢⛽️ Сайт: https://www.slaveco.ru

( Читать дальше )

"Славянск ЭКО" 12 марта проведет сбор заявок на выпуск облигаций объемом от 200 млн.юаней

- 07 марта 2024, 11:56

- |

ООО «Славянск ЭКО» — нефтеперерабатывающее предприятие, осуществляющее первичную (атмосферные установки) и вторичную (вакуумная установка) переработку нефти. Компания поставляет нефтепродукты как на экспорт, так и на внутренний рынок. Ключевой актив Компании — Славянский нефтеперерабатывающий завод (текущая мощность переработки — до 5,2 млн т в год), располагающийся в городе Славянск-на-Кубани Краснодарского края.

Сбор заявок 12 марта

(размещение 14 марта)

- Наименование: СлавЭКО-001P-03Y

- Рейтинг: ВВВ (АКРА, прогноз «Стабильный»)

- Купон: 11.00% (квартальный)

- Срок обращения: 2 года

- Объем: от 200 млн.¥

- Амортизация: нет

- Оферта: нет

- Номинал: 1000 юаней

- Организатор: Газпромбанк, Россельхозбанк, ИБ «Синара», ИФК «Солид»

Вся свежая информация по новым выпускам у меня в телеграмм канале.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал