ЕвроТранс

ЕвроТранс успешно разместил второй выпуск облигаций

- 17 марта 2023, 10:10

- |

Сейчас порядка 90% выручки формируется от розничной и оптовой торговли нефтепродуктами. Компания зарегистрирована на Санкт-Петербургской международной товарно-сырьевой бирже, что даёт возможность приобретать нефтепродукты напрямую с нефтеперерабатывающих заводов.

📈 Что касается сегмента быстрой зарядки для электромобилей, то менеджмент считает его ключевым драйвером роста в долгосрочной перспективе. В данный момент у компании 7 станций быстрой зарядки электрокаров, и она занимает 3-е место в Московском регионе. В этом году менеджмент планирует увеличить количество станций до 17, а к 2025 году довести показатель до 55.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

ЕвроТранс успешно выпустил облигации по ставке 13,4% годовых

- 16 марта 2023, 12:53

- |

ЕвроТранс продолжает выходить на публичный долговой рынок (ранее они успешно разместили выпуск на 3 млрд рублей под 13,5% годовых). Подписка на второй выпуск объемом в 3 млрд рублей полностью закрыта, спрос на облигации превысил объем размещения.

Главное преимущество данных облигаций — ежемесячный купон, который можно реинвестировать. Так же стоит отметить, что “тело” первого выпуска облигаций торгуется выше номинала — в районе 101%, т.е. те кто участвовал в размещении сразу заработали после начала торгов.

Компания прибыльная, мультипликатор Чистый долг/EBITDA в районе 1,2 — хорошая идея для диверсифицированного облигационного портфеля.

Коротко о главном на 16.03.2023

- 16 марта 2023, 11:02

- |

- «Бизнес Альянс» сегодня начинает размещение дебютных трехлетних облигаций серии 001Р-01 объемом 500 млн рублей. Регистрационный номер — 4B02-01-59083-H-001P. Ставка купона установлена на уровне 14,85% годовых на весь период обращения. Купоны ежеквартальные. Организатор — АБ «Россия».

- «Элит Строй» (бренд ГК «Страна Девелопмент») сегодня начинает размещение трехлетних облигаций серии 001P-01 объемом 1 млрд рублей. Регистрационный номер — 4-01-00593-R-001P. Ставка купона установлена на уровне 14,5% годовых на весь период обращения. Купоны ежемесячные. Организатор — ИК «Иволга Капитал».

- ГК «Медси» сегодня начинает размещение 15-летних облигаций серий 001P-01 и 001P-02. Объем каждого выпуска составляет 3 млрд рублей. Регистрационные номера — 4B02-01-62024-H-001P и 4B02-02-62024-H-001P. Ставка купона бумаг серии 001P-01 установлена на уровне 9,85% годовых, серии 001P-02 — в размере 10,35% годовых. Купоны ежеквартальные. Организаторы: банк «АК Барс», БКС КИБ, банк «ДОМ.РФ», Газпромбанк, инвестбанк «Синара», ИФК «Солид», БК «Регион», Россельхозбанк и Тинькофф Банк.

( Читать дальше )

Облигации ЕвроТранс2. Обзор компании

- 01 марта 2023, 20:13

- |

Продолжается размещение второго выпуска облигаций Евротранс2. Часть облигаций уже выкуплена (примерно половина выпуска — 1,4 млрд.р.). На рынке уже бумага торгуется.

ЕвроТранс - это топливная группа компаний, которая осуществляет деятельность по управлению АЗК в Москве и Московской области под брендом «Трасса».

Выпуск: ЕвроТранс2 (БО-001Р-02)

Объем: 3 млрд рублей

Сбор заявок: размещение идет

Стоимость с учётом НКД: 1008,71 р.

Срок: 2 года, 11 месяцев

Выплаты: ежемесячный платеж.

Доходность: 13,4% в рублях.

Дюрация: 878 дней

Виды деятельности компании:

— розничная торговля топливом;

— оптовая торговля топливом;

— электрозаправочные станции с быстрой зарядкой;

— розничная торговля через супермаркеты при заправках.

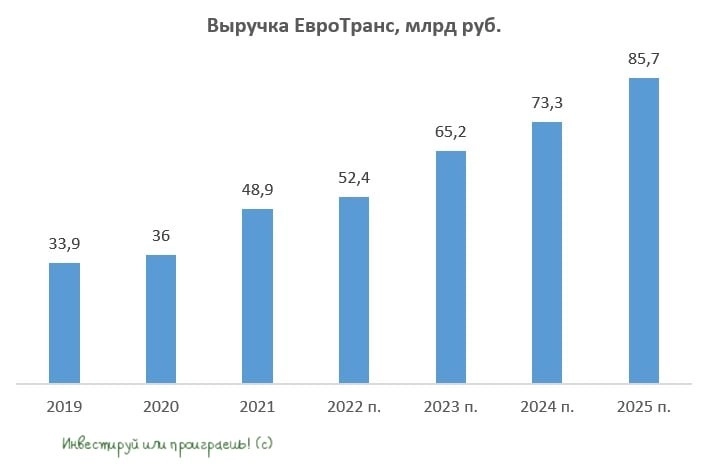

Показатели и цифры компании

— Рейтинг А- (АКРА);

( Читать дальше )

Коротко о главном на 09.02.2023

- 09 февраля 2023, 12:25

- |

- «Аренза-Про» сегодня начинает размещение трехлетних облигаций серии 001Р-01 объемом 300 млн рублей. Регистрационный номер — 4B02-01-00433-R-001P. Ставка купона установлена на уровне 14,5% годовых на весь период обращения. Купоны ежемесячные. Сбор заявок на выпуск прошел 7 февраля. По займу предусмотрена амортизация: по 10% от номинала будет погашено в даты окончания 15-го, 18-го, 21-го, 24-го, 27-го, 30-го и 33-го купонов и еще 30% от номинала — в дату окончания 36-го купона. Организаторы: БКС КИБ, ИБ «Синара», ИФК «Солид» и МТС Банк.

- «ЕвроТранс» сегодня начинает размещение трехлетних облигаций серии БО-001Р-02 объемом 3 млрд рублей. Регистрационный номер — 4B02-02-80110-H-001P. Ставка купона установлена на уровне 13,4% годовых на весь период обращения. Купоны ежемесячные. Организаторы — БКС КИБ, Газпромбанк, Россельхозбанк и «Финам».

( Читать дальше )

Коротко о главном на 08.02.2023

- 08 февраля 2023, 12:37

- |

- «Аренза-Про» установила ставку купона трехлетних облигаций серии 001Р-01 объемом 300 млн рублей на уровне 14,5% годовых на весь период обращения. Купоны ежемесячные. Сбор заявок на выпуск прошел 7 февраля. По займу предусмотрена амортизация: по 10% от номинала будет погашено в даты окончания 15-го, 18-го, 21-го, 24-го, 27-го, 30-го и 33-го купонов и еще 30% от номинала — в дату окончания 36-го купона. Организаторы: БКС КИБ, ИБ «Синара», ИФК «Солид» и МТС банк. Техразмещение запланировано на 9 февраля.

- «ЕвроТранс» установил ставку купона трехлетних облигаций серии БО-001Р-02 объемом 3 млрд рублей на уровне 13,4% годовых на весь период обращения. Купоны ежемесячные. Сбор заявок на выпуск проходил с 3 по 7 февраля. Организаторы — БКС КИБ, Газпромбанк, Россельхозбанк и «Финам». Техразмещение запланировано на 9 февраля.

( Читать дальше )

Коротко о главном на 06.02.2023

- 06 февраля 2023, 11:52

- |

- КЛВЗ «Кристалл» в третьей декаде февраля — первой декаде марта планирует провести сбор заявок инвесторов на приобретение трехлетнего выпуска облигаций серии 001Р-01 объемом до 300 млн рублей. Купоны ежеквартальные. Предусмотрена амортизация равными долями (25%) в даты выплаты 9-12-го купонов. Организатор — АБ «Россия».

- Московская биржа зарегистрировала трехлетний выпуск облигаций «Евротранс» серии БО-001Р-02 объемом 3 млрд рублей. Регистрационный номер — 4В02-02-80110-Н-001Р. Бумаги включены в Первый уровень котировального списка. Эмитент установил ориентир ставки купона — не выше 13,4% годовых. Купоны ежемесячные. Сбор заявок проходит с 3 по 7 февраля. Организаторы: БКС КИБ, Газпромбанк, Россельхозбанк и Финам. Техразмещение запланировано на 9 февраля.

- Владельцы облигаций ТП «Кировский» серии 001P-01R получили право требовать от эмитента досрочного погашения бумаг. Основание для требования предусмотрено п. 9.5.1.2 программы биржевых облигаций. Досрочное погашение предусматривает выплату 100% от непогашенной части номинальной стоимости плюс накопленный купонный доход. Владельцы облигаций должны направить заявления в течение 15-ти последних рабочих дней 13-го купонного периода.

( Читать дальше )

Коротко о главном на 03.02.2023

- 03 февраля 2023, 14:45

- |

- «ЕвроТранс» 7 февраля планирует провести сбор заявок на выпуск трехлетних облигаций серии БО-001Р-02 объемом 3 млрд рублей. Ориентир доходности — премия не выше 500 б.п. к трехлетним ОФЗ. Купоны ежемесячные. Организаторы: БКС КИБ, Газпромбанк, Россельхозбанк и «Финам». Техразмещение запланировано на 9 февраля.

- «Пионер-Лизинг» установил ставку 10-го купона облигаций серии 01 на уровне 14,66% годовых.

- ИК «Фридом Финанс» выплатит 5-й купон по выпуску облигаций серии П01-02 в рублях. Размер выплаты в валюте составляет $466,1 тыс.

- АКРА присвоило выпуску облигаций «АБЗ-1» серии 001Р-03 кредитный рейтинг BBB(RU).

- «ЮниМетрикс» приобрел по оферте 88,9 тыс. облигаций серии 01 по цене 100% от номинала.

( Читать дальше )

Коротко о главном на 02.02.2023

- 02 февраля 2023, 12:39

- |

- «СибАвтоТранс» сегодня, 2 февраля, начинает размещение выпуска четырехлетних облигаций серии 001P-01 объемом 200 млн рублей. Регистрационный номер — 4B02-01-00677-R-001P. Ставка купона установлена на уровне 18% годовых на весь период обращения. Купоны ежеквартальные. По выпуску предусмотрена амортизация: 10% от номинала будет погашено в дату окончания 10-го купона, по 15% от номинала — в дату окончания 11-16-го купонов. Организатор: «Ива Партнерс».

- «Асфальтобетонный завод №1» («АБЗ-1») сегодня, 2 февраля, начинает размещение выпуска трехлетних облигаций серии 001Р-03 объемом 1,5 млрд рублей. Регистрационный номер — 4B02-03-01671-D-001P. Ставка купона установлена на уровне 14,25% годовых на весь период обращения. Купоны ежеквартальные. По выпуску предусмотрена амортизация: в даты выплат 7-11-го купонов будет погашено по 16,5% от номинальной стоимости, в дату выплаты 12-го купона — 17,5%. Организаторы: БКС КИБ, Газпромбанк, Инвестбанк «Синара».

( Читать дальше )

Акционеры ЕвроТранс рассказали о планах проведения IPO компании во 2 половине этого года

- 27 января 2023, 13:50

- |

Итак, позавчера мы побеседовали с компанией Евротранс (54 АЗС в Московской области под брендом «Трасса»).

Акционеры компании рассказали, что собираются провести IPO до конца этого года, если позволит конъюнктура.

Бонды их сейчас размещаются под ставку 13,5%, купоны ежемесячные, основной их партнер — это Газпромбанк.

Моя задача была разобраться, что за рокировка произошла с балансом компани и в 2022 году: основной долг поменяли на лизинг, с докапитализацией 10 млрд руб. Лизинговые платежи у компании значительные (тело в районе 20 млрд), ставка = ключ ЦБ+3%. Как раз хотят провести IPO полностью cash-in, чтобы улучшить баланс компании, выкупив имущество из лизинга. Продать могут 25-30% акций во 2 половине года.

Цель компании — не бурный рост, а повышение эффективности и маржинальности.

Из интересного:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал