Избранное трейдера Тим

Как контролировать риски долгосрочным инвесторам

- 22 февраля 2022, 16:06

- |

Это пост для долгосрочных инвесторов. В условиях неопределенности на рынках обычно вырастает волатильность. Это значит, что если в нормальной ситуации рынок обычно растет на 20% в год, и по пути бывают коррекции по 7-10%, то в ситуации неопределенности размах движений вырастает иногда в несколько раз, причем в обе стороны.

Мы часто видим исследования, что нужно постоянно оставаться в акциях, так как всего несколько лучших дней в году дают основную часть роста рынка. Но если посмотреть, то эти самые лучшие дни обычно происходят после больших коррекций.

Например, лучшие дни на РТС за последние 5 лет были в марте 2020-го, сразу после достижения рынком дна.

Конечно, пропускать такие дни не хочется, но, если инвестор выходил в кэш до достижения дна, например, в феврале на новостях о распространении пандемии в Китае и появления вируса в других странах, он бы не расстраивался, что пропустил лучшие дни, поскольку его точка выхода все равно была бы выше.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 4 )

Если хочешь получить то, что никогда не имел, стань тем, кем никогда не был

- 22 февраля 2022, 13:49

- |

Многие трейдеры хотят получить богатство, успех на бирже или форексе, научиться хорошо торговать и предсказывать курс, но не у всех получается и большинство терпит поражение.

А почему терпят поражения? Потому что делают то, что приводит их к поражениям. Следовательно, чтобы получить успех. ты должен стать сначала человеком, к которому приходит успех.

А именно:

Неуспешные люди входят против тренда, не ставят стоплоссы, не дают прибыли течь, не правильно выбирают лот и риск на сделку, поэтому чтобы стать успешным, ты должен ставить стоплоссы, ты должен торговать с умеренным, рассчитанным риском, давать прибыли течь, входить по тренду, не усредняться против тренда.

Если делать всё как надо, то и успех придёт сам.

Капитальные затраты всему голова. О чем они говорят?

- 18 февраля 2022, 12:52

- |

Различные инвестиционные дома видят начало сырьевого суперцикла, который может продолжиться еще ближайшие годы. За истощением всех нам известных запасов базовых материалов (медь, алюминий и так далее) ввиду высокого спроса со стороны восстанавливающейся экономики последовало ралли в сырьевых товарах. Сверхнормальные цены на базовые ресурсы позволили производителям базовых материалов заработать рекордные прибыли, часть из которых была направлена в собственное развитие.

Предполагается, что высокие цены на базовое сырье будут драйвить инвестиции в собственное производство, например, постройку новых перерабатывающих заводов или покупки месторождений для последующей эксплуатации. Спрос на подобного рода проекты будет рождать предложение со стороны различных инфраструктурных компаний. В связи с этим мы решили выяснить, действительно ли высокие цены на базовое сырье драйвят капитальные затраты и кто может быть бенефициаром.

В статье мы рассмотрим, что:

- в сырье сложилась идеальная картина;

- капитальные затраты следуют за ценами;

- инвестору стоит обратить внимание на дефицитные отрасли или отрасли с высоким ожидаемым темпом роста капитальных затрат.

( Читать дальше )

Бороться или бежать: улучшаем торговлю преодолевая инстинкты

- 18 февраля 2022, 08:31

- |

Все мы подходим к торговле по-разному. Мы более или менее терпеливы или агрессивны в зависимости от нашего возраста, пола, социального статуса и опыта. Но есть кое-что, что находится в каждом из нас — инстинкт «Бороться или бежать».

Некоторые из нас более аналитичны и хорошо управляются с математикой, другие идут со своим шестым чувством. Но наш мозг по своей сути одинаков — некоторые реакции универсальны по культурам, континентам и являются общечеловеческими.

Страх и агрессия — это часть нас, нравится нам это или нет. Но во время торговли эта примитивная часть нашего мозга очень активна, когда мы находимся в рынке.

В повседневной жизни риск встречается не так часто. Жизнь изменилась за очень короткий промежуток времени, от существования большой угрозы, к тому, где риск и опасность могут почти полностью отсутствовать. Некоторые из нас даже рискуют

( Читать дальше )

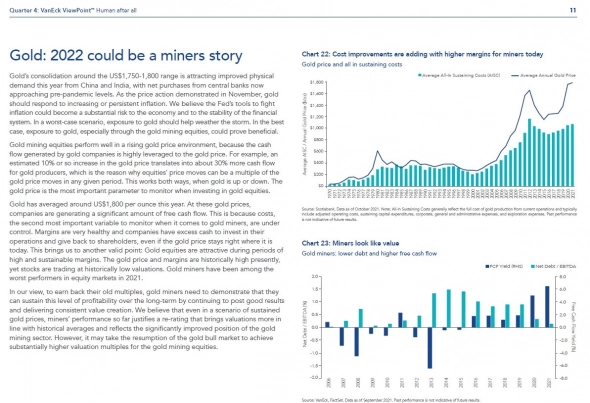

Время покупать/докупать драгоценные металлы и акции их производителей

- 18 февраля 2022, 07:44

- |

Коррекция и последующая консолидация которая продолжалась примерно 1,5 года в ценах в ценах золото возможно закончена (аналогичная ситуация в акциях золотодобытчиков) и сейчас настроение инвесторов в золото и акции золотодобытчиков стали заметно улучшаться. Мы также видим улучшение технической картинки в золоте и акциях производителей. Ниже приведены графики ETF на цену золота GLD, производителей золота GDX, на цену серебра SLV производителей серебра SIL.

Почему картина в золоте меняется с точки зрения макроэкономики можно рассуждать очень много и долго и я постараюсь посвятить этому отдельный пост.

Банки и инвест дома еще в конце 2021 года начали улучшать свои прогнозы по золоту и производителям на 2022 год. И я с начала 2022 года начал наращивать свои позиции по акциям и опционам на производителей драгоценных металлов.

smart-lab.ru/blog/754065.php

К тому же акции золотодобытчиков сейчас относительно недороги, с исторической точки зрения относительно цены на золото и свободного денежного потока компаний, который они генерируют.

( Читать дальше )

Как выиграть любой спор по поводу инвестиций

- 17 февраля 2022, 13:36

- |

статья от Чарли Биллело

Изменив дату начала и окончания выбранного периода, вы можете выиграть практически любой спор о том, что является лучшей инвестицией.

Даже вековую битву между апологетами золота и быками фондового рынка? Да, даже её.

Вот руководство по победе в споре, сначала в пользу золота, а затем в пользу акций… Если вы за золото, вам следует ссылаться только на два периода, чтобы “доказать”, что золото — лучшая инвестиция: 1972-1980 и 2000-2011 годы. А как насчет всех остальных лет? Игнорируйте их.

1972-1980

Ваш рассказ: “Золото — лучшая инвестиция в мире, и так будет всегда. В США наблюдается гиперинфляция и постоянная стагнация реального роста. Единственный способ защитить себя — это золото. И, кстати: никто не должен владеть акциями”.

( Читать дальше )

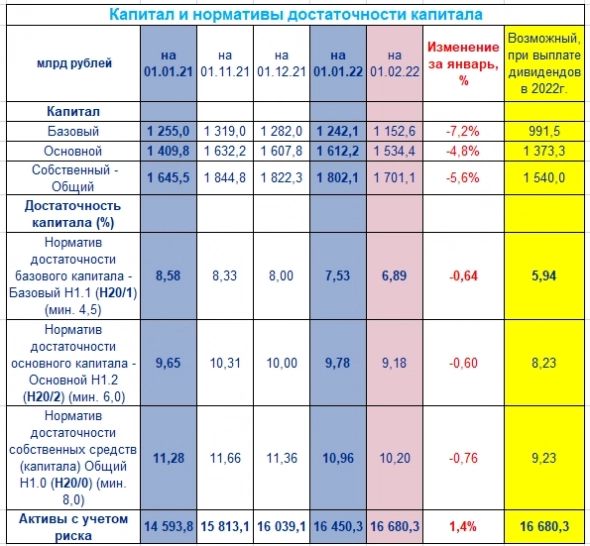

Как повлияют нормативы достаточности капитала ВТБ на дивиденды за 2021г.

- 15 февраля 2022, 16:25

- |

ВТБ опубликовала результаты по РСБУ за январь 2022г.

Чистая прибыль за январь 2022г. составили всего лишь 1,3 млрд.руб. (вероятно из-за потерь от изменения курса рубля и начисления дополнительных резервов, а также от переоценки по портфелю ценных бумаг).

По состоянию на 1 февраля 2022 года общий (собственный) капитал ВТБ уменьшился за январь 2022г. на -5,6% (на 101 млрд.руб) и составил 1701,1 млрд. руб., когда на 1 января 2022г. составлял 1802,1 млрд.руб. (рост г/г на 9,5% и 156,6 млрд.руб.).

Нормативы достаточности капитала ВТБ по итогу января 2022г. резко снизились и уже оказались ниже, чем в течение всего 2021г., в частности норматив достаточности базового капитала равен 6,89 (минимальное значение 4,5%), когда 1 января 2021г. составлял 8,58.

Чистая прибыль ВТБ по итогу 9 месяцев 2021г. по отчетности МСФО составила 257,6 млрд. руб. (за год ожидают выше 300 млрд.руб.) и менеджмент компании обещает направить минимум 50% от чистой прибыли на дивидендные выплаты.

( Читать дальше )

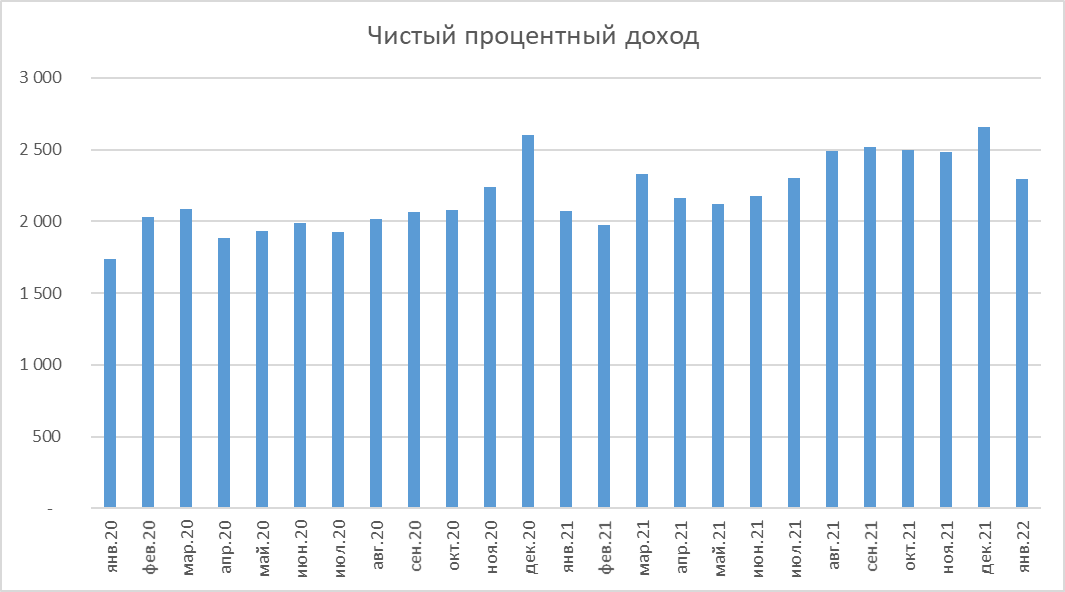

Результаты БСП за январь '22

- 15 февраля 2022, 16:07

- |

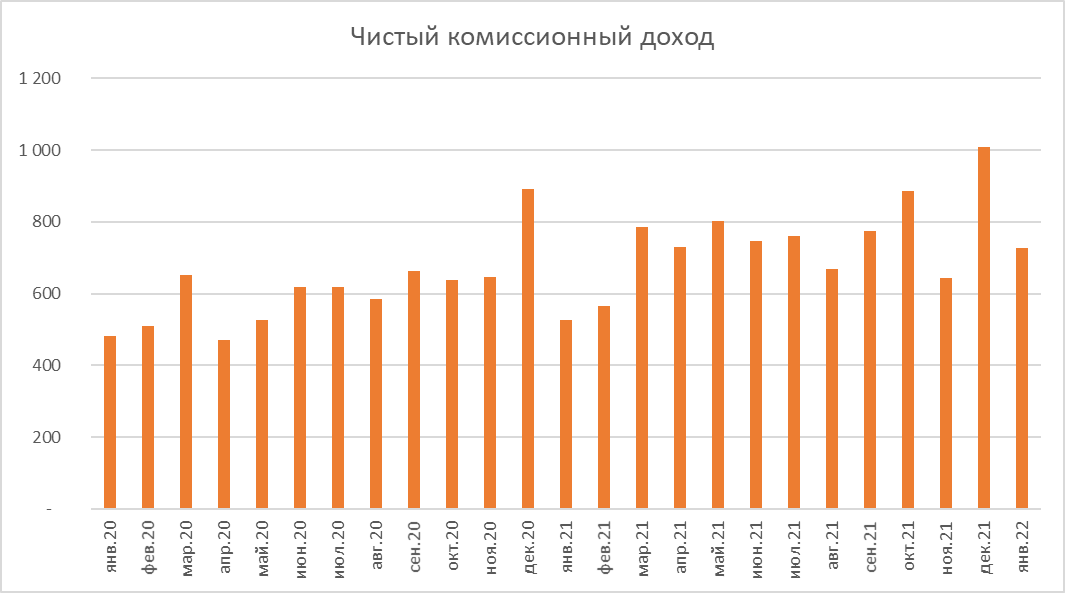

За январь '22 чистый процентный доход составил 2294 млн руб. — это на 14% меньше предыдущего месяца, но на 11% выше аналогичного периода в прошлом году.

( Читать дальше )

Чё За ПСН?

- 14 февраля 2022, 15:01

- |

<< ранний доступ к материалам на fapvdo.ru >>>

Облигации ПАО «ЧЗПСН-Профнастил» я брал в тоже время, что и облигации АО им. Т.Г. Шевченко. Критерии отбора были те же и таже доля — 2.5%. Поднабравшись опыта в финансовом анализе и учитывая неспокойное время на фондовом рынке, мне как-то очень сильно захотелось пересмотреть свой портфель и более тщательно изучить эмитентов, в которых я вложился. Тем более, что сама головная компания АО «Стройсистема» в облигационный долг не встревает, да и, собственно, ничего не делает, кроме как объединяет крупные производственные предприятия Челябинска (со слов самой «Стройсистемы») В последний раз «Профнастил» анализировался 4 июля прошлого года. Пришло время анализировать и принимать инвестиционное решение.

( Читать дальше )

Кодекс Торгового Война

- 07 февраля 2022, 23:56

- |

Ребята, выложу тут наш кодекс, которого мы придерживаемся, может кому пригодится)

— Действуй, а не созерцай!

— В торговле концентрируйся на возможностях, а не на сомнениях.

— Не зацикливайся на деньгах, они приложатся к твоим правильным решениям.

— Не выдавай желаемое за действительность, не будь рабом своих торговых планов.

— Быстро и решительно реагируй на изменения рынка.

— Зри в корень происходящего, самые очевидные вещи замечаются хуже всего.

— Не сожалей о прошлых потерях, живи настоящим, определяй свое будущее.

— Не сожалей о упущенной возможности, на рынке она появляется каждый день.

— Жалость и жадность, суета и сомнения в себе — злейшие враги Торгового Воина.

— Стремись к изучению нового. Чем больше знаешь, тем меньше боишься.

— Всегда контролируй себя – ментально, эмоционально, физически.

— Не видишь, не понимаешь, не чувствуешь — не торгуй!

— Победи врага в самом себе, дай себе заработать.

— Выноси самый ценный опыт из своих ошибок.

— Не дай поражениям сбить тебя с пути. Восходит в гору только тот, кто может подняться с колен.

Автор Дмитрий. Тольяттинский клуб трейдеров «TRADING WARRIOR».

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал