Избранное трейдера Value

Проектирование ТС. 1

- 15 августа 2021, 18:09

- |

Итак, первым делом скачал с Финам 1м котировки нескольких фьючерсов за 3 последних месяца перед экспирацией и поместил их в БД SQLite — так проще работать. Код экспорта из CSV в SQLite приводил ранее, см. раздел Python моего блога.

Вот эти:

1 GAZR-6.21 GZM1

2 GAZR-9.21 GZU1

3 SBRF-6.21 SRM1

4 SBRF-9.21 SRU1

5 Si-6.21 SiM1

6 Si-9.21 SiU1

С фьючем РТС работать и отрабатывать технологии сложнее, если и нужен будет, то оч нескоро.

У меня заготовлено несколько новых индикаторов для этой ТС. Конечно я на что-то рассчитывал при их проектировании, но все это умозрительно, и о реальных свойствах индикаторов я, ровным счетом, ничего не знаю. Для начала хотелось бы выяснить их возможности.

Для этого на множестве 1м истории (~66000 свечей) генерируем ~6600 равномерно распределенных по интервалу истории случайных сделок продолжительностью 5 минут ( потом будет и 10 и 15 минут), пока только Лонг (потом и Шорт будет, рассматривается отдельно) и находим прибыль в каждой из этих сделок.

Выглядеть это будет вот так:

( Читать дальше )

- комментировать

- ★19

- Комментарии ( 72 )

Инвесторы-новички, приведите свои мозги в порядок

- 11 августа 2021, 19:32

- |

Я инвестирую на американском рынке с 1999-го года, это 22 года

Кроме того, у меня EMBA от ведущей мировой школы (которая когда-то была номер 1 в мировом рейтинге, правда сейчас скатилась на 9-е, что тоже неплохо)

И еще — у меня несколько небольших, но прибыльных бизнесов.

Короче — мне кажется, я немного разбираюсь в предмете. Вот вам несколько постулатов инвестирования. Они вам могут показаться бредом и русофобией, но извините, других постулатов у меня для вас нет.

- Если у вас есть свободные деньги, то инвестирование в правильные активы в правильных юрисдикциях — это один из 3-х доступных способов для среднестатистического индивидуума достичь финансовой независимости

- Инвестирование не является, однако, первым и лучшим способом достижения финансовой независимости. Более важными способами являются инвестиции в себя (в свое образование и компетенции) и открытие собственного бизнеса. Мне лично, к сожалению, понадобилось лет 15 работы на дядю, чтобы понять, что надо делать бизнес, он дает гораздо лучший мультипликатор на вложенные усилия. Но я происхожу из нищей советской семьи, где у меня не было ни менторов, ни образцов для подражания. Чем скорее Вы поймете, что свой бизнес — это в стопицот раз круче инвестиций, тем лучше. Идеально — зарабатывать фигову тучу денег в бизнесе, и там же, внутри бизнеса, их инвестировать.

- Теперь вернемся к пункту 1 вверху «инвестиции в правильные активы в правильных юрисдикциях» и разберем его по шагам.

- Что такое «Правильные активы»? Вы можете думать, что это — инвестиции в инновационные компании в растущих секторах, которые продают продукты, которые всегда будут пользоваться спросом. Приборы для производства водорода, триди печать, солнечная энергетика и прочая херня.

Если вы так думаете, то вы и есть тот инвестор-новичок, который может потерять все.

Потому что это — полный бред.

В долгосрочной перспективе — рост капитала инвесторам приносят компании с правильной стратегией. Это компании, которые могут делать Value Pricing на свои товары (продавать их не за стоимость производства + какую то наценку), а за столько, сколько клиент согласен платить. То есть, производить товар за доллар, а продавать за 10. Удерживая большую часть ценности, которую генерирует данный товар. Способность продавать товар, используя парадигму Value pricing — достигается наличием правильной стратегии. Когда у компании нет конкурентов в той области, где она работает. - Теперь о том, что такое «Правильные юрисдикции». Мой ответ — это юрисдикции, где решена дилемма агента — принципала. Или управляющего-собственника. То есть там, где управляющий действует в интересах собственника. Не забываем, что акция — это всего навсего доля бизнеса. То есть, если вы купите акцию, например, компании кока-кола — то с точки зрения тех преимуществ, которые вам это даст, это практически неотличимо от покупки всей компании или 20% ее капитала. Но только — если вы уверены, что менеджмент действует в интересах акционеров. Потому что, в отсутствие механизмов контроля и мотивации — менеджмент, конечно же, заинтересован заниматься личным обогащением за счет интересов собственника (в чем и заключается собственно agent — principal dilemma). Поэтому, я ОЧЕНЬ скептически отношусь к инвестициям в российские акции.

Россия — это страна, где дилемма собственника — управляющего эпично провалена на уровне государства. Управляющие захватили все ресурсы предприятия, и управляют им в своих интересах, а у собственников предприятия по имени Российская Федерация — нет никаких средств влияния на менджмент.

Я сильно сомневаюсь, что при таком раскладе что то будет нормально работать с защитой интересов акционеров на уровне частных компаний. В Венесуэле было и есть дофига нефти и ресурсов, это не спасло от скатывания в тотальную нищету. В Иране было и есть куча нефти и образованных людей. Это не спасло от скатывания в теократию и средевековье. Даже Белоруссия еще пару лет назад была супер удобным местом для ведения IT-бизнеса и соревновалась с Индией и Китаем в области IT-аутсорсинга. Ну вы поняли. Я очень хочу оказаться неправ, но мне кажется, что Россия встала на рельсы, которые ведут в направлении станций Венесуэла — Иран — Белоруссия.

Вот почему не стоит торопиться с покупкой Китая на "распродаже"

- 06 августа 2021, 20:25

- |

Перед тем как это делать, стоит узнать, какие еще риски, кроме рыночных, инвестор принимает на себя, покупая акции компаний из Поднебесной.

Китайские пенсионеры в недоумении от того ЧТО покупают иностранцы

Что мы в действительности покупаем?

Акция, в привычном понимании, это ценная бумага, подтверждающую право держателя на владение долей в компании, на получение части прибыли, или имущества компании, в случае ее ликвидации, или реорганизации, пропорционально доле акций в акционерном капитале.

Но так ли это, в случае покупки акций Китайских компаний, обращающихся не на локальных биржах? Стоит разобраться, что на самом деле покупают инвесторы, вместо акций Alibaba, Tencent или фондов на китайские акции (FXCN, VTBE и др).

( Читать дальше )

Tiger Brokers: Участвуем в IPO без комиссий

- 26 июня 2021, 21:41

- |

В этой статье я расскажу об участии в IPO через этого брокера. Tiger Brokers для IPO даёт очень хорошие условия и то, что написано в заголовке — правда, комиссий действительно нет. IPO — это одна из основных его услуг, которые он продвигает в ритейле.

Для начала о том, какие брокеры на сегодня предоставляют доступ к IPO россиянам.

Во-первых участвовать в IPO предлагают большинство российских брокеров, но делают это очень редко. Тинькофф, Финам, ВТБ может предложить штуки три в год IPO и обычно это будут российские компании, которые делают двойной листинг в США и Москве.

Но единственным брокер на сегодня, где участие в IPO это один из его основных продуктов, это брокер Фридом Финанс. Во Фридоме предлагают до 100 IPO в год и это всё американские компании на биржах США. Фридом Финанс сейчас для россиян это основной брокер по IPO, поэтому сравнение условий Tiger Brokers будет именно с условиями Фридом.

Tiger Brokers ставит своей целью облегчить доступ к IPO ретейл инвесторам, а также быть андеррайтером большинства tech компаний из Китая, выходящих на биржи США. Он организовывал размещения таких компаний как Xpeng, Li Auto, KE Holdings и Lufax Holdings.

Условия участия в IPO

Если говорить о том, должен ли клиент удовлетворять каким-то требованиям для участия в IPO, то с требованиями ситуация не очень ясная. С одной стороны в одном из условий у Tiger сказано, что для участия в IPO вы должны иметь статус акредитованного инвестора и для этого иметь 200 тысяч SGD на счету. Но я начал участвовать в IPO с 50 тысяч USD и в личном кабинете написано, что я не являюсь accredited investor. Возможно это связано с тем, что есть разные типы аккаунтов, есть global/international account, и есть standard account. Последний тип это жители Сингапура, Малайзии, Китая и т.п. стран. Для разных типов аккаунтов некоторые услуги разнятся. В частности по IPO, например, местные могут участвовать в Grey Market в Гонконге и у них раньше сообщается аллокация. Поэтому возможно это требование только для них.

( Читать дальше )

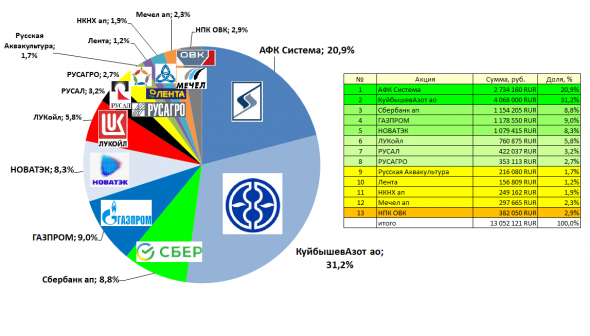

Краткое описание моего портфеля

- 12 мая 2021, 22:04

- |

Быстрый бектестинг стратегии на python с pandas

- 06 апреля 2021, 12:27

- |

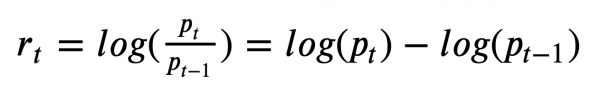

Немного теории

Логарифмическая доходность — разница стоимости актива в разные промежутки времени в процентах. Рассчитываеся по такой формуле:

Формула для расчёта логарифмической доходности, логарифм натуральный

Теперь на примере акций теслы. Цена по дням:

( Читать дальше )

Простая система на основе индикатора MACD для корзины акций. Один год.

- 03 апреля 2021, 10:02

- |

Статья для тех, кто ищет (разрабатывает) свою торговую систему, думаю, что мой опыт будет полезен.

Делюсь результатами торговли акциями по очень простой системе на основе индикатора MACD, за 12 месяцев торговли, начиная с апреля 2020 г.

Вот основные правила торговой системы (за год были корректировки):

Торгую только российские акции. Сейчас «на листе» 64 шт. по несколько субъективному признаку – насколько они техничны на истории. Также, я исключил слишком дорогие акции для равномерного распределения риска на эмитент.

Таймфрейм – недельный.

Индикатор MACD — со стандартными настройками (12 26 close 9). Оптимизация сознательно не проводится.

Открытие и закрытие позиций – только в понедельник по сигналу индикатора на закрытой свече.

Открытие позиции – при появлении зеленого столбца гистограммы.

Закрытие позиции – при появлении красного столбца гистограммы.

Чем больше эмитентов в портфеле — тем лучше. Желательно чтобы их доли были в равных долях.

( Читать дальше )

Мои итоги марта и квартала

- 02 апреля 2021, 00:55

- |

Начнем с традиционной таблицы

Март оправдал свое «звание» плохого месяца. Из приводившейся в годовом обзоре помесячной статистики видно, что с 2008 по 2020 только 4 марта из 13-ти я закончил с плюсом. Теперь получается 4 из 14.

Из таблицы видно, что основным неудачником марта был RI, точнее RI-тренд. Однако все значительно сложнее. Действительно, наибольший убыток с начала года дал RI-тренд. Однако «неудачников» в моем портфеле больше. Большой минус с начала года дал и SBER, который 15 марта был переведен в полный аут фильтром «большой пилы». Практически в нуле с начала года Si, GAZP и «синтетика» (за последнее «спасибо» ЦБ с его повышением ставки и «ястребиной» риторикой). А в плюсе RI-контртренд (он небольшой, но солидный для этой системы) и в очень большом плюсе GMKN: по теории +18%+ с начала года, но теоретическое проскальзывание в 2020-м году было на 30% больше среднего реального и потому в реальности, вероятней всего, даже больше. Вообще динамика GMKN с начала года показательна: это тот рынок, на котором мои системы существенно обгоняют рынок по доходности с просадками в разы меньше рыночных

( Читать дальше )

Что почитать по (алго) трейдингу? Обзор небанальных книг без Талеба, Грэма и Богла

- 03 марта 2021, 18:09

- |

Привет! Бегло полистал SL и обнаружил, что книжные обзоры делятся на 2 типа – инвесторские и хардкорное алго (HFT и опционы). Промежуточный вариант попытаюсь закрыть данным постом. По уровню сложности книги в обзоре находятся между зубодробительной подборкой от Eugene Logunov https://smart-lab.ru/blog/534237.php и приятным чтивом по фундаментальным стратегиям.

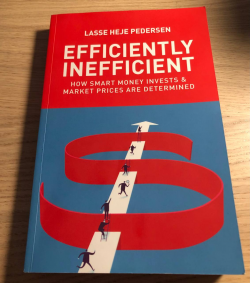

1) Lasse H. Pedersen – Efficiently Inefficient

Отличная книга и №1 по соотношению польза/сложность. Автор показывает, как кванты тестируют и отбирают стратегии в портфель. Условно ее можно разделить на 4 части: арбитраж, факторные стратегии, глобал макро и технические моменты запуска и финансирования фонда. HFT и опционные стратегии упоминаются вскользь. Наверное, книга подойдет и для совсем начинающих, т.к. все метрики (вплоть до волатильности) и базовые концепции раскрываются с 0.

LHP – один из боссов крупного хедж фонда в Гринвиче, но в отличие от Далио или Дракенмиллера, еще и хардкорный академик. Поэтому в книге любое утверждение подтверждается ссылками, а для глубокого погружения есть отличный список первоисточников. Понятно, что никаких секретов своего работодателя LHP не раскрывает, но профильные главы для меня оказались полезными в плане идей + отсылки туда, где копать глубже.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал