Избранное трейдера Голодранец

Готовимся к санкциям на фин. рынке.

- 26 февраля 2022, 19:41

- |

Но поскольку Старик Байден и вся его команда не внушают доверия даже самим американцам, шансов у них не много.

На следующей неделе кто то из нас сделает состояние которое обеспечит его на всю оставшуюся жизнь, ну или по крайней мере удвоит/утроит депозит как в марте 2020 года. Обидно будет пропустить такой шанс из-за невозможности доступа к бирже/интернет банку, тем блоее что наши партнёры обещают хакерские атаки на инфраструктуру РФ.

Маленькие технические предосторожности, могут юным Баффетам сколотить начальный капитал ;-), а не названивать в кол ценры банков и пытатся разблокировать заблокированные акаунты.

1. Делаем архивные копии всех важных файлов, сканов документов, файлов с паролями/логинами, делаем копии телефонных книжке телефонов.

2. делаем бэкапы с иностранных обычных серверов на Яндекс диск и копию на мейл.ру диск

3. переводим все аккаунты на российских сервисах и особенно банках/брокерах на российские емейлы, и сотовые телефонные номера которые у провайдеров зарегистрированный на Вас, а не ближайших родственников (бывает и такое для старых номеров). При любых проблемах к доступу у вас могут попросить телефонный номер зарегистрированный на Вас лично, ели он будет зарегистрирован на жену/мужа/папу/ могут быть проблемы с восстановлением доступа к интернет банку.

( Читать дальше )

- комментировать

- ★64

- Комментарии ( 104 )

ОФЗ-флоатеры: актуальность по-прежнему высока - Финам

- 17 февраля 2022, 21:25

- |

11 февраля 2022 г. Банк России повысил ключевую ставку на 100 б. п. — до 9,5%, сохранив жесткий сигнал («допускается возможность дальнейшего повышения ключевой ставки на ближайших заседаниях»). Это связано с существенным пересмотром ЦБ оценки экономической ситуации. Вопреки ожиданиям, перелома в динамике инфляции пока не произошло, высокая инфляция оказалась значительно устойчивее. В результате новый прогноз ЦБ по инфляции на конец 2022 г. повышен до 5–6% с возвращением к 4%-й цели лишь в середине следующего года.

ОФЗ-ПК серии 24021 RFLB Float 04/24/24

ISIN RU000A101CK7

( Читать дальше )

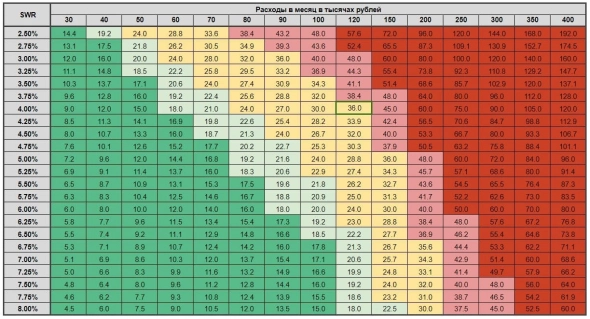

Зависимость целевой суммы от ежемесячных расходов и ставки изъятия

- 02 февраля 2022, 10:34

- |

SWR (Safe Withdrawal Rate) — ставка изъятия средств из портфеля в % в год. Диапазон от 2,5% до 8% в год. Каждый выбирает ставку изъятия самостоятельно, исходя из своих собственных расчетов, какую ставку можно считать «безопасной». Кто-то полагает, что можно снимать 8% дивидендов (чистыми после налогов, а значит все 9% «грязными»), и портфель не будет в долгосрочной перспективе страдать. Кто-то полагает, что 4% или даже 3% — это опасно. Все мы разные, у всех разные аргументы, и ещё неизвестно кто будет прав на горизонте 50 лет.

Расходы в месяц в тыс. ₽ — думаю, всё понятно. Диапазон от 30 до 400 т.р. — опять же, все мы разные, и цели у нас разные.

Цветами раскрашены целевые суммы (сколько необходимо накопить) в сегодняшних рублях, в миллионах ₽.

Зеленой рамкой отметил примерно свою текущую цель: 4% SWR + около 110-120 т.р./мес. Так что надо ~36 млн ₽.

Цветами закрашено:

Зеленый — то, что у меня уже по факту накоплено, и можно реализовать хоть сейчас;

( Читать дальше )

Выбираю биржевой фонд (БПИФ) на облигации

- 18 января 2022, 11:05

- |

Интересный, но очень нервный опыт с Роснано в конце прошлого года привел меня к такой мысли: если я планирую в будущем размещать часть портфеля в корпоративных облигациях, я бы не хотел на себя брать дополнительные риски отдельных эмитентов. Этого можно избежать, если купить паи фонда, внутри которого несколько десятков разных облигаций. Тем более что сейчас наши власти создали такие налоговые условия, что держать отдельные облигации может быть менее выгодно, чем купить фонд на облигации. Ведь фонд не платит налоги с купонов, а я плачу.

Так что с 2022 года я решил, что в случае с облигациями я освобожу себя от дополнительной нагрузки с выбором отдельных бумаг, а заодно — освобожусь и от рисков, подобных «истории с Роснано».

Доля, отведенная под такие фонды с облигациями в любом случае будет мала. Если следовать поставленным целям, то доля таких фондов в моем портфеле будет варьироваться от 2% до 6% от всего портфеля. Так что можно попробовать.

( Читать дальше )

Лайфхак как заработать: уходите в 2022 году в отпуск в правильные месяцы

- 27 декабря 2021, 10:18

- |

Делюсь способом, как официально получить больше денег, для тех, кто трудится за официальную зарплату 👇.

Когда работник не уходит в отпуск, ему выплачивается стандартная ежемесячная получка.

Если в текущем месяце был отпуск, то выплачивается:

- Средний заработок за 12 месяцев за каждый день отпуска.

- Зарплата за оставшиеся рабочие дни.

❗️ Внимание: не календарные, а именно рабочие. Выходные не в счет.

Отсюда несколько правил:

1️⃣ Выгоднее всего отдыхать в месяце, в котором больше всего рабочих дней.

2️⃣ Невыгодно брать отпуск в месяцы с большим количеством праздников (январь, май) или небольшим количеством дней (февраль).

3️⃣ Отпуск всегда невыгоден, если в расчетном периоде у работника «голый» оклад и нет никаких стимулирующих выплат.

4️⃣ Чем больше выходных будет входить в отпуск, тем больше будет размер оплаты (начисленные отпускные + полученная заработная плата).

( Читать дальше )

Список книг об инвестициях, который вам следует сохранить

- 15 декабря 2021, 11:01

- |

Вдохновлялки на тему инвестиций:

Уильям Бернстайн — Если сможете

Уильям Бернстайн — Манифест инвестора

Джорж Клейсон — Самый богатый человек в Вавилоне

Алексей Марков — Хулиномика

Нассим Талеб — Одураченные случайностью

Нассим Талеб — Чёрный лебедь

Мэлкил — Случайное блуждание на Уолл-стрит

Рей Далио — Принципы. Жизнь и работа

Джон Богл — Руководство разумного инвестора

Александр Силаев — Деньги без дураков

Распределение активов:

Уильям Бернстайн — Разумное распределение активов

Фрэнк Армстронг — Инвестиционные стратегии 21 века

Ферри — Всё о распределении активов

Гибсон — Формирование инвестиционного портфеля

Меб Фабер — Глобальное распределение активов

Поведенческая теория:

Даниэль Канеман — Думай медленно… Решай быстро

Роберт Шиллер — Иррациональный оптимизм

Терри Бернхем — Подлые рынки и мозг ящера

Морган Хаузел — Психология денег

Фундаментальный анализ:

( Читать дальше )

Глобальный инвестор: покрыть весь мир. Начало (#1)

- 18 ноября 2021, 19:37

- |

Какой Кхал аналитик не мечтает покрыть весь мир…

У меня регулярно спрашивают, инвестирую ли я в иностранные акции, и если нет, то почему? Обычно отвечаю, что у меня нет компетенций по ним (возможно, сейчас их стало побольше, я анализировал уже иностранные акции) либо просто не интересно.

Зачем мне казахстанские или бразильские акции, если есть российский рынок!? Где всё-таки более понятно. Хотя я уже несколько раз смотрел на акции стран бывшего СССР ранее, (например, обзор в 2013 году по всем рынкам бывшего СССР в FOстр.16). Еще Грузия, Казахстан, Украина и т.д. Стоит всё обновить.

А если говорить про развитые рынки, то после наших компаний там казалось всё дорого. Хотя зачастую, дорогое становится только дороже!

( Читать дальше )

Прочитал дочке "Пес по имени Мани"

- 07 ноября 2021, 20:46

- |

Почему книга хороша? Потому что она учит детей в простой и понятной манере экономии, бизнес-мышлению, сбережениям и приумножению капитала. Других таких книг наверное нет.

Основные тезисы и идеи:

✅ Напиши 10 причин почему хочешь быть богатым. Свои желания надо точно знать.

✅ Сделай альбом мечты (визуализация мечты)

✅ Каждый день смотри в альбом мечты

✅ Когда ты думаешь о положительных целях, для страха не остается места

✅ Заведи копилки мечты

✅ Заведи дневник успеха и записывай туда вещи, которые тебе удались

✅ Чтобы заработать деньги, решай проблемы окружающих людей. Делай то что знаешь и умеешь.

✅ Каждый день надо делать то, что важно для твоего будущего, хотя бы 10 минут

✅ По кредиткам люди тратят намного больше, чем если бы платили наликом

✅ Откладывай половину заработанного и вообще ни на что не трать. Потратить сбережения — убить курицу, которая несет золотые яйца

✅ Золотые яйца — это % доходности, которые получаешь инвестируя

✅ Никогда не давайте своим детям много денег, лучше учите их зарабатывать самостоятельно

✅ Деньги задерживаются только у тех, кто к этому готов. Кто получает деньги неправедным путем, то ему будет от этого только хуже

✅ Больше всего мы гордимся теми вещами, которые дались нам с трудом

Что касается советов по инвестициям, то они там действительно правильные для большинства людей — покупайте диверсифицированные фонды (ETF) и держите акции 5-10 лет, никогда не продавайте в убыток. Кстати в книге упоминается компания магазинов игрушек Toys «R» Us, которая обанкротилась в 2017 году😁.

Какие еще вы знаете подобные книги для детей?

Супер полезная функция смартлаба для инвесторов и как всегда бесплатно!

- 22 сентября 2021, 10:49

- |

Мало кто из вас знает, что на смартлабе можно построить список всех значений по любому показателю за 10 лет....

https://smart-lab.ru/q/shares_fundamental4/

Но еще круче то, что мы сделали буквально вчера… Если ткнуть в фильтре галку «Показывать изменения параметра», то можно построить погодовые темпы изменения любого параметра. Например по ссылке вы сможете найти как менялась выручка всех российских компаний за 10 лет

https://smart-lab.ru/q/shares_fundamental4/?field=revenue&change=on

Это вообще очень интересная таблица, достойная самого пристального изучения!!!

В общем, наслаждайтесь!

Я знаю, по достоинству эту функцию оценят не только лишь все, мало кто оценит.

Но тот кто оценит, тому будет крайне полезно!

Обнял😘

Акции ПИК могут вырасти на 74% - Атон

- 14 сентября 2021, 21:52

- |

Основной посыл заключается в том, что Группа «ПИК» – не просто типичный (хотя и ведущий) девелопер жилой недвижимости в России, а становится высокотехнологичной компанией. Компания выходит в новые сегменты жилья, новые российские регионы, другие крупные EM-рынки, развивает новые строительные технологии и запускает инновационные цифровые сервисы, которые могут стать новым словом на рынке продаж и аренды жилья.

Мы обновили наши финансовые прогнозы для ПИК с учетом представленной стратегии и последних финансовых результатов. Мы поднимаем нашу целевую цену до 2 000 руб. за акцию (со 1 150 руб.) и подтверждаем рейтинг ВЫШЕ РЫНКА.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал