Блог им. gofan777 |Дивиденды, как дополнительный пассивный доход

- 02 февраля 2022, 14:43

- |

Многие пришли на рынок ради пассивного дохода, к их числу отношусь и я. Самый простой способ сформировать стабильный денежный поток — покупка надежных дивидендных акций и облигаций.

Есть, как сторонники этого метода, так и противники. Основной аргумент противников — зачем платить налоги с дивидендов, проще купить фонды, которые их реинвестируют и тем самым экономят вам 13% налога.

Безусловно это так, но тогда пассивный доход превращается в активный, нужно постоянно какие-то фонды продавать пропорционально полученным дивидендам, а денежные средства выводить на жизнь. Более того, чтобы не платить 13% с прибыли вы должны продержать данные фонды минимум 3 года, чтобы получить ЛДВ (льготу долгосрочного владения), иначе все это бессмысленно.

Есть еще один важный нюанс, деньги нам нужны постоянно, а рынки иногда накрывает коррекция. Получая дивиденды, нам не особо важно, какая сейчас рыночная цена акции, а вот продавать в убыток тот же ETF будет уже не так комфортно.

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 41 )

Блог им. gofan777 |Сбербанк vs ВТБ

- 25 января 2022, 14:30

- |

Очень часто сложно выбрать между надежной, растущей и справедливо оцененной компанией в моменте и дешевым аналогом, у которого, возможно, все впереди. Давайте заглянем в бизнес каждой из этих компаний и попробуем разобраться в причинах текущей оценки.

Сбербанк (#SBERP #SBER)

Капитализация Сбера сейчас составляет примерно 5,8 трлн. руб., а капитал равен 5,5 трлн. руб. Банк достаточно крупный, а контролирующим акционером является государство. Несмотря на это в акциях компании сидит большое количество пассивных инвесторов, благодаря тому, что доля Сбера в индексе Мосбиржи составляет 14,5% (обычка + прфеф) против 1,2% у ВТБ, также Сбер пользуется спросом у иностранных инветоров и индексных фондов, его доля в MSCI Russia более 15%.

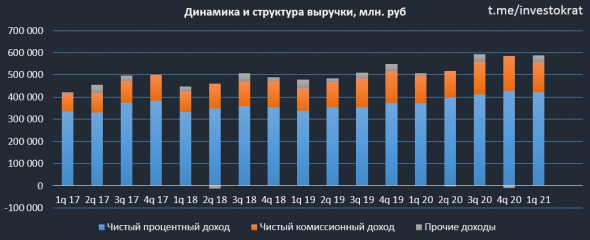

Основная часть прибыли банка формируется за счет чистого процентного дохода, который генерируется за счет разницы ставок между кредитами и вкладами. На фоне растущей ключевой ставки этот спред должен немного увеличиться, что поднимет маржинальность. На втором месте чистый комиссионный доход, на него позитивно влияет переход всех платежей в онлайн, правда растет крупный конкурент в лице ЦБ и его системы быстрых платежей (СБП).

( Читать дальше )

Блог им. gofan777 |Пора ли покупать Сбербанк?

- 25 января 2022, 13:32

- |

Сбербанк за 1 капитал, это дорого или дешево… Ответ на этот вопрос весьма субъективен, кого-то 20% годовых вполне устраивает, а кто-то рассчитывает на более высокую доходность.

Давайте заглянем немного в историю...

( Читать дальше )

Блог им. gofan777 |Меняем часть кубышки на голубые фишки

- 19 января 2022, 12:38

- |

Наконец-то перетряхнул пару своих портфелей и немного докупил то, что давно планировал.

За неделю индекс Мосбиржи похудел на 13%, причем, никаких серьезных событий не произошло, только слухи. Как известно, рынком движет обычно страх и жадность, сейчас, очевидно, страх превалирует. Падает не только Россия, но и индекс США пошел в коррекцию, Китай из нее пока и не выходил.

Акции Сбербанка (#SBERP) откатились к уровням 2018 года, префы снижаются на 36% на фоне рекордной чистой прибыли и рекордных дивидендов за 2021 год. Фундаментально у компании все отлично и да, Сбер снова торгуется за 1 капитал. Почему это имеет значение? Потому что рентабельность капитала за последние 5 лет в среднем превышает 20%, покупая вблизи мультипликатора P/B=1, мы инвестируем деньги в крупнейший банк страны под 20+% годовых.

Курс доллара превысил отметку 77 руб. и это на фоне нефтяных цен в 88,5 долл./бар. Отечественная нефтянка пока в шоколаде, да еще и по дешевке отдают многие активы. Лукойл (#LKOH) за 6200 руб. раздают с форвардной див. доходностью за 2021 год в размере 14%. С Роснефтью (#ROSN) прощаются менее охотно, все-таки Восток-Оил и крупнейшая нефтяная компания в РФ, отдают без большого дисконта, за 545 руб. и с форвардной див. доходностью около 9%, что тоже неплохо, с учетом потенциала роста и текущей конъюнктурой на рынке нефти.

( Читать дальше )

Блог им. gofan777 |Что покупать на коррекции | Verizon vs AT&T | Sber vs Citi | Инвестиции в серебро

- 14 декабря 2021, 10:25

- |

Традиционные предновогодние ралли на рынке РФ сменились предновогодней коррекцией, но и на рынке США появляются идеи.

Предлагаю вашему вниманию небольшую нарезку вебинара, который прошел 11 декабря.

🎞

( Читать дальше )

Блог им. gofan777 |Лучшие дивидендные истории на рынке РФ

- 15 сентября 2021, 10:59

- |

Газпром — Менеджмент этой компании очень долго не хотел переходить на выплату 50% от чистой прибыли, которую должны платить все гос. компании, ссылаясь на высокие капексы. С 2021 года все-таки продавили и теперь у него более прозрачная див. политика, а с учетом позитивной рыночной конъюнктуры, мы можем ожидать хорошие выплаты по итогам 2021 года. За 1 полугодие уже заработали 20 рублей на акцию или 6% ДД.

Фосагро — Я как раз недавно сделал подробный разбор бизнеса. Дивидендная политика максимально прозрачная, платят ежеквартально из свободного денежного потока (FCF), в зависимости от уровня долговой нагрузки. За 2 квартал заплатили чуть больше 100% FCF, за 1 полугодие выплатили 261 рубль, что дает 5,3%, за 2 полугодие ожидаю примерно столько же. Годовая див. доходность может быть двузначной к текущим ценам.

Глобалтранс — новая история среди компаний с хорошими дивидендами. Многие могут со мной не согласиться из-за того, что в этом году менеджмент явно жадничает. Суммарно по итогам года планирую выплатить примерно 50 рублей, что дает 8,7% годовых. Ожидали больше, но, как говорится, наши ожидания это наши проблемы, див. политику менеджмент не нарушает. С текущей долговой нагрузкой акционерам должно распределяться «не менее 30%» от FCF.

( Читать дальше )

Блог им. gofan777 |Поворотный момент в Сбербанке

- 06 августа 2021, 11:08

- |

Мы достаточно много времени уделяем разбору этой компании. За последние годы границы многих бизнесов сильно размылись. С развитием маркетплейсов, доставки товаров, повсеместному внедрению мобильной связи и цифровых сервисов, каждый желающий может войти на этот рынок. МТС стал владельцем МТС банка (да, скорее не по собственной воле, но это факт), Тинькофф продает симкарты и страховые услуги, Сбер тоже продает симкарты и активно развивает СП по доставке продуктов и такси. Но среди всех конкурентов, денег больше всего у Сбера, а соответственно и потенциал развития выше.

Пока еще по структуре выручки можно определить основную деятельность компании, но пройдет 3-5 лет и новые направления могут хорошенько перетянуть одеяло на себя. Этим фактором озаботились даже в ЦБ, про что я уже писал ранее.

Наличие экосистемы позволяет компании быстрее наращивать аудиторию и предлагать не 1 продукт, а сразу несколько, что увеличивает доходы с каждого клиента. Немного спойлерну, сегодня подавал документы для получения статуса квала и мне в догонку сразу 3 заманчивых предложения подсунули, по мобильной связи, цифровому ТВ и по брокерским продуктам (структурным нотам). Как клиенту, было не очень приятно, что так навязывают услуги, но как акционеру наоборот, я понимаю смысл этих действий и осознаю, что это найдет свое отражение в прибыли компании. Здесь, как и везде, интересы у нас противоположные, расходы клиента = доходы акционеров.

( Читать дальше )

Блог им. gofan777 |Сбер, прогнозы оправдались...

- 12 июля 2021, 20:00

- |

Прошлогодние прогнозы полностью себя оправдали. После окончания пандемии банки начали постепенно распускать свои резервы, все, что они недозаработали по итогам 2020 года, находит свое отражение в чистой прибыли уже сейчас.

Увеличился объем выданных кредитов, только за июнь Сбер выдал физ. лицам более 0,5 трлн. руб., всего за пол года рост кредитов физикам составил 11,7%. Ключевым фактором стали низкие ставки и льготная ипотека, которая, кстати, продлена до 1 июля 2022 года. Вследствие этого чистый процентный доход за пол года вырос на 11,7% г/г до 767,4 млрд. руб.

Чистый комиссионный доход вырос на 19,1% г/г до 271 млрд. руб. Операционные расходы удалось удержать, они прибавили всего на 9,2% до 314,1 млрд. руб. Расходы на резервы составили всего (71,8 млрд. руб), что на 79% меньше аналогичного периода прошлого года. Благодаря этому, чистая прибыль выросла в 1,8 раза до 594,8 млрд. руб. Нужно еще учитывать, что прибыль по МСФО обычно больше прибыли по РПБУ.

( Читать дальше )

Блог им. gofan777 |Итоги недели 03.05 - 07.05

- 08 мая 2021, 19:40

- |

Рынки продолжают обновлять свои максимумы. Индекс Мосбиржи прибавил 3,9%, S&P500 #US500 вырос на 1%. Сколько еще будет продолжаться такая эйфория остается загадкой, но не стоит ей поддаваться.

Дедушка Баффет, который активно в последнее время топит за индексное инвестирование через покупку S&P-500, не торопится прощаться с кэшем, в кубыше уже более $60 млрд. Это не прямой, но косвенный признак того, что идей на рынке мало, все уже прилично выросло и риск коррекции растет с каждым пипсом.

Бакс за неделю снизился на (1,9%) и текущие уровни уже неплохие для начала докупок в консервативную часть портфеля. Либо для покупок иностранных акций в долларах.

На этой неделе неплохо себя чувствовали Русал #RUAL, который вырос на 10%, а вместе с ним и EN+ #ENPG, выросший на 7,5%. Мы в конце апреля подробно разбирали эти компании и вышедшие отчеты (тут и тут). Цены на алюминий продолжают неуклонно расти, также растут цены на медь и прочие металлы из корзины ГМК-НН #GMKN. Для их производителей это хорошо, но потребители могут пострадать.

( Читать дальше )

Блог им. gofan777 |Сбер движется к 1 трлн. руб.

- 02 мая 2021, 22:16

- |

Вышел ударный отчет компании за 1 кв. 2021 года.

Чистые процентные доходы выросли на 13,3% г/г до 421,5 млрд. руб.

Чистые комиссионные доходы выросли на 6,3% г/г до 134,3 млрд. руб.

Выручка от нефинансовых бизнесов выросла в 4 раза до 33,6 млрд. руб.

Чистая прибыль выросла на 152,7% г/г до 304,5 млрд. руб.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс