Новости рынков |Спрос на акции СмартТехГрупп (CarMoney) в первый день торгов превысил ожидаемые значения в несколько раз, дополнительное предложение (до 110,7 млн акций) также реализовано

- 03 июля 2023, 16:43

- |

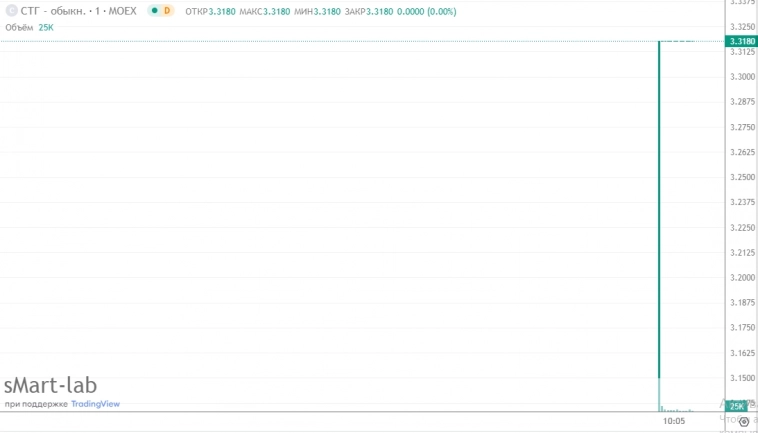

3 июля 2023 года на Московской бирже стартовали торги акциями ПАО «СмартТехГрупп», материнской компании финтех-сервиса CarMoney (ООО МФК «КарМани»). Торговый код – CARM.

В первый день торгов спрос на предложенный акционерами Компании объем акций, эквивалентный 600 млн рублей, в несколько раз превысил ожидаемые значения и был реализован за считанные минуты. Для поддержания ликвидности акций на торгах акционеры Компании приняли решение о продаже дополнительного объема акций в размере не более 6% (до 110,7 млн акций) от текущего капитала ПАО «СТГ». Акции поступали в продажу поэтапно – по состоянию на 15:50 дополнительное предложение реализовано.

Других дополнительных предложений акций от компании не будет.

Акции в рамках дополнительного предложения передавались на продажу акционерами по модели, аналогичной проведенным в начале первого дня торгов сделкам, через уполномоченную компанию для их последующей реализации на Бирже. Стоимость акций определялась в ходе биржевых торгов.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новости рынков |СмартТехГрупп (CarMoney) объявляет о намерении разместить дополнительный объем акций в размере не более 6% (до 110,7 млн акций) от текущего капитала

- 03 июля 2023, 10:39

- |

3 июля 2023 года на Московской бирже стартовали торги акциями ПАО «СмартТехГрупп» (www.smarttechgroup.pro), материнской компании финтех-сервиса CarMoney. Торговый код – CARM.

В первый день торгов спрос на предложенный акционерами Компании объем акций, эквивалентный 600 млн рублей, существенно превысил ожидаемые значения. В этой связи акционеры Компании для поддержания ликвидности акций на торгах приняли решение о возможной продаже дополнительного объема акций в размере не более 6% (до 110,7 млн акций) от текущего капитала ПАО «СТГ». Акции будут поступать в продажу поэтапно. Объем каждой дополнительной заявки будет определяться отдельно в зависимости от спроса и рыночных котировок на каждый момент времени. Других дополнительных предложений акций в рамках допэмиссии не будет.

Акции будут переданы на продажу акционерами по модели, аналогичной проведенным в первый день торгов сделкам, через уполномоченную компанию для их последующей реализации на Бирже. Стоимость акций будет определяться в ходе биржевых торгов.

( Читать дальше )

Новости рынков |📈Акции CarMoney (СмартТехГрупп) в первый день размещения устремились вверх на 5% с 3,16 руб до 3,318 руб за акцию

- 03 июля 2023, 10:32

- |

Новости рынков |Крупнейшая российская ИТ-группа ИКС холдинг планирует в 2024-м г выпустить облигации и выйти на IPO — Ведомости

- 30 июня 2023, 09:11

- |

Источник: www.vedomosti.ru/investments/articles/2023/06/30/983039-iks-holding-planiruet-razmestit-obligatsii

Новости рынков |IPO для галочки: зачем выводить на биржу бизнес ушедших иностранных компаний — Forbes

- 27 июня 2023, 13:19

- |

По подсчетам Йельской школы менеджмента, из России с момента начала СВО ушла 1000 компаний, 225 продолжают работать в РФ, еще 177 в раздумьях.

Для ухода с российского рынка зарубежный инвестор обязан согласовать сделку по продаже актива с правительственной комиссией. Второе условие — акции должны быть проданы со скидкой не менее 50% к рыночной стоимости актива. Российские компании, получившие актив должны вывести 20% акций на биржу.

Идею обязательного размещения акций можно будет оценить, когда будут известны конкретные параметры. Аналитики считают, что нововведение Минфина приведет к расширению перечня инструментов на рынке.«Если среди новых эмитентов окажутся компании из секторов экономики, слабо представленных на отечественном финансовом рынке, это может усилить интерес инвесторов к рынку», — отмечает старший вице-президент, руководитель блока «Управление благосостоянием» Сбербанка Руслан Вестеровский.

( Читать дальше )

Новости рынков |Картина выходит на биржу: акции "Трех этюдов к портрету Джорджа Дайера" Фрэнсиса Бэкона будут торговаться на площадке Artex по 100 долл за бумагу

- 23 июня 2023, 17:25

- |

Картина Фрэнсиса Бэкона «Три этюда к портрету Джорджа Дайера» будет выставлена на биржу. Акции (долю) картины можно будет приобрести на биржевой площадке Artex. Акции будут размещаться по цене около $100 за бумагу при оценочной стоимости картины в $55 млн.

Заявки от инвесторов принимаются до 19 июля, а торги акциями планируется начать 21 июля.

После размещения акций триптих будет экспонироваться в музее

Источник: www.wsj.com/news/markets?mod=nav_top_sectionНовости рынков |ЦБ с правительством готовят меры по содействию выходу компаний на биржи, в т ч в плане компенсации расходов — Набиуллина

- 21 июня 2023, 13:08

- |

Источник: 1prime.ru/business/20230621/840892118.html

Новости рынков |В 2023-м году IPO проведут 10 российских компаний - Минэкономразвития

- 15 июня 2023, 16:20

- |

Новости рынков |Вкусвилл сохраняет возможность выхода на IPO

- 14 июня 2023, 15:52

- |

Ритейлер «Вкусвилл» сохраняет для себя возможность выхода на IPO как вариант развития компании, но не в ближайшее время, заявил управляющий изменениями компании Николай Попович.

«Это всегда вариант развития компании. Прямо сейчас — конечно, нет. Сейчас таких активных действий мы не предпринимаем», — сообщил Попович.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс