TOP Топиков по добавлению в избранное

«ФосАгро» #PHOR. Разбор акций российского производителя удобрений. Таймфрейм 1Д.

- 08 мая 2024, 11:55

- |

📌Мы в Telegram: t.me/quad_trading

📌Фундаментально:

📌Финансовая отчетность по МСФО за 2023 год от 26.04.24г.:

🔴Выручка — 440,3 млрд руб. (–22,7% г/г)

🔴EBITDA — 183 млрд руб. (–29% г/г)

🔴Чистая прибыль — 86,1 млрд руб. (–53,4% г/г)

🔴Чистый долг — 223,2 млрд руб. (+24% г/г)

❌Негативные аспекты:

❌«ФосАгро» представила ожидаемо слабые результаты за 2023 год. Мировые цены на удобрения сильно ударили по прибыльности. Долговая нагрузка и капитальные затраты продолжают расти, что снижает величину свободного денежного потока и дивиденды.

❌Акции «ФосАгро», ранее рассматриваемые как долгосрочный защитный актив со стабильными дивидендными выплатами в настоящее время потеряли привлекательность в связи с отрицательным ростом стоимости акций -7,9% по отношению аналогичного периода 2023 года (06.05.23/06.05.24 гг) и переносом дивидендного вопроса в IV квартале 2023г (прогноз в размере 140₽ на акцию) до следующего заседания совета директоров.

❌Заморозка внутренних цен на удобрения продлена до 30 ноября

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 0 )

ФосАгро (PHOR). Отчет за 2023 г. Дивиденды. Перспективы.

- 08 мая 2024, 17:14

- |

Приветствую на канале, посвященном инвестициям! 26.04.24 вышел отчёт по МСФО за 2023 год компании ФосАгро (PHOR). Этот обзор посвящён разбору компании и этого отчёта.

Больше информации и свои сделки публикую в Телеграм.

О компании.

ФосАгро – российская вертикально-интегрированная компания, один из ведущих мировых производителей фосфорсодержащих удобрений.

№ 1 в мире по производству высокосортного фосфатного сырья. Крупнейший производитель фосфорсодержащих удобрений в Европе. № 1 в России по объему поставок удобрений.

( Читать дальше )

Страну не надо толкать под обрыв", она сама туда ползком медленно сползает.....?

- 08 мая 2024, 18:41

- |

..2) платежный баланс… если импорт начнет перекрывать экспорт(это чревато разгоном инфляции...

3) инфляция издержек (то есть себестоимость продукции будет увеличиваться....

а потом уже следствие такие факторы как Нефть, ФНБ, вывод денег из вкладов и депозитов разгонят инфляцию в секторах экономики(если ставку ЦБ РФ БУДЕТ СНИЖАТЬ) разгон инфляции (деньги хлынут в реальный сектор экономики...

а если ставку будут на 17-18 проц ЦБ, то с «лагом»( тоже цунгцванг),… задавят оборонный сектор (пока за счет администр-го ресурса держиться…

выплаты денег на СВО (военным) и оборонка (тихим сапом" разгоняет инфляцию.....

импортеры будут (реэкспортировать инфляцию к нам),.или сами ЦБ вынужденно в тихую печатать деньги, из депозитов вырвуться деньги в реальный сектор экономике....

и там еще в мире (нефть, индекс доллар и так далее помогут в болото страну «утромбовать» по аналогии с 1991 годами… ее не надо толкать в обрыв, а она сам туда ползет,

( Читать дальше )

Что нового в туманном Альбионе?

- 08 мая 2024, 09:42

- |

В продолжение вчерашнего обсуждения

smart-lab.ru/mobile/topic/1015483/

«Stanis, выкладывай. я сама разобраться смогу )» ©

и чтобы не повторять контекст.

Что такое двойной диагональный спред?

( Читать дальше )

Безумие вновь возвращается – один из самых яростных памп импульсов на рынке акций США за 20 лет.

- 08 мая 2024, 10:04

- |

Спустя всего 4 дня накопленный рост в моменте превышал 3.5% — самый сильный импульс с ноября 2023. В таком росте нет ничего необычного, это случается достаточно часто на «отбитии» от локального дна рынка, но оказывается, что по меньшей мере за 20 лет был всего один раз, когда рост был сопоставим или выше в условиях изначально высокой оценки рынка по мультипликаторам.

Раньше 4-дневные импульсы на 3.5% и выше были в условиях сильной перепроданности рынка, но подобный 4-дневный импульс при «оверпрайснутом» рынке был только в декабре 2021, как раз перед установлением локального максимума.

Рынок считается дорогим, если по комплексу корпоративных мультипликаторов текущая оценка на 30% превосходит 10-летнюю среднюю.

Сейчас рынок полностью восстановил разгром, который был в период с 12 по 19 апреля (подробнее о падении рынка здесь и здесь).

( Читать дальше )

Путин поручил увеличить квартиры и пенсии россиян, а ещё роботов. Главное из нового Указа

- 08 мая 2024, 08:54

- |

7 мая 2024 года, в день между прочим ПЯТОЙ по счёту инаугурации В.В. Путина, также был опубликован «Указ о национальных целях развития Российской Федерации на период до 2030 года и на перспективу до 2036 года».

✅Указ касается и нас, частных инвесторов — поскольку призван определить дальнейшую стратегию РФ в части экономического развития, бизнес-процессов, фондового рынка и доходов населения. Так что я подготовил краткую выжимку самых главных моментов нового Указа.

Чтобы не пропустить самое интересное и важное из мира инвестиций, подписывайтесь на мой телеграм-канал.

💪Об увеличении ВВП

👉Указом поручено вывести Россию на 4-е место среди ведущих экономик мира по размеру ВВП (валового внутреннего продукта), рассчитанному по паритету покупательной способности.👉Добиться этого нужно «не позднее 2030 года». Выполнить задачу необходимо в том числе за счет наращивания производительности труда в стране. Кроме того, в среднесрочной перспективе важно будет сохранить макроэкономическую стабильность, низкую безработицу и снижение уровня структурной безработицы.

( Читать дальше )

Фавориты стратегии на II квартал 2024: нефтяники в плюсе

- 08 мая 2024, 14:04

- |

После выхода стратегии на II квартал 2024 г. в конце марта нефтегазовый сектор постоянно находится в центре внимания на фоне отчетности, дивидендов и цен на нефть в свете конфликта на Ближнем Востоке.

Посмотрим на Газпром, ЛУКОЙЛ, НОВАТЭК, Роснефть, Сургутнефтегаз, Татнефть, Транснефть и Башнефть.

«Позитивный» взгляд на нефтегазовый сектор

В стратегии на II квартал 2024 г. аналитики сохранили цель по индексу МосБиржи на 12 месяцев вперед на уровне 3650 п. (4000 п. с учетом дивидендов, потенциал роста — 22% к уровням 22 марта). Однако от нефтегаза аналитики ждали опережающей динамики и оценивали потенциал роста в 38%.

Сразу две бумаги сектора вошли в пятерку топовых дивидендных имен. Это «префы» Сургутнефтегаза и Транснефти. Дивидендная доходность по этим бумагам на горизонте 4-х месяцев оценивалась в 17,8% и 11,5% соответственно.

В семерку фаворитов на российском рынке тоже вошли два представителя сектора: ЛУКОЙЛ и Татнефть. С даты выхода стратегии каждая из бумаг подорожала на 4%.

( Читать дальше )

Физиогномика. Борис Хигис.

- 08 мая 2024, 18:11

- |

Раз по графикам цен на акции можно предсказать

их будущее движение, то, вероятно, и по морде лица

можно распознать ж опытного инвестора!

Не иначе! ))

Когда рынок «гнил» и не прибылен,

читайте книжки. А ещё лучше учебники.

Ибо знание — сила!.))

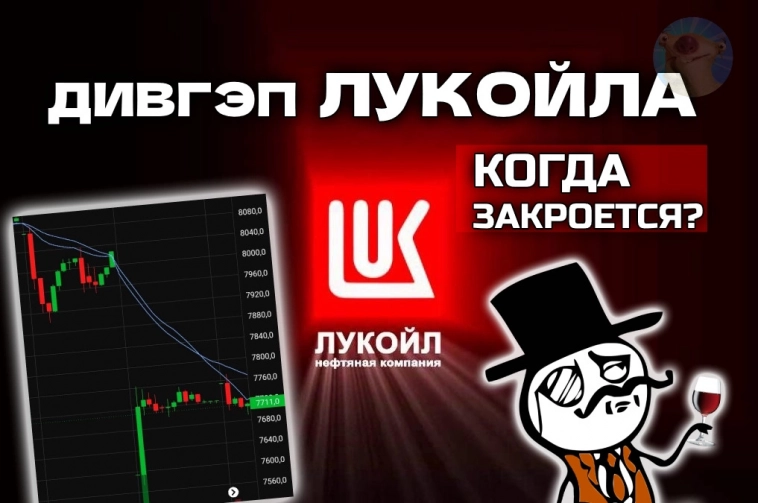

Дивгэп ЛУКОЙЛа - когда ждать его закрытия и что делать с акциями дальше

- 08 мая 2024, 17:14

- |

6 мая закрылся реестр по дивидендам Лукойла за 2023 год. Утром 7 мая, в день инаугурации Президента РФ, Лукойл решил отметить это событие дивидендным гэпом.

Ну а я, в свою очередь, решил поразмышлять, насколько быстро может отыграть свой дивгэп самая популярная у инвесторов бумага на Московской бирже, которую многие называют российским «дивидендным аристократом».

Чтобы не пропустить другие интересные посты, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

В чём вообще природа дивгэпа? Деньги в виде дивидендов как бы уже заранее «покидают» компанию, поскольку в скором времени их выплатят попавшим в реестр акционерам. Поэтому те, кто купит акции позже, уже без права на дивиденды, естественно хотят скидку на эту самую сумму дивидендов. Такое падение цены после закрытия реестра и называется — дивидендный гэп (от англ. «gap» — разрыв, дыра).

📈Некоторые инвесторы пытаются осознанно заработать на закрытии гэпа, то есть на том, что цена акций быстро отрастет и станет такой же, какой была до закрытия реестра.

( Читать дальше )

Мосбиржа в апреле: начало дивидендного сезона не смогло заманить больше новых клиентов

- 08 мая 2024, 07:57

- |

Мосбиржа поделилась итогами апреля 2024 года, а также пересчитала своих клиентов и рассказала, что они покупали активнее всего. Посмотрим итоги прошлого месяца и оценим народный портфель апрельского инвестора. Сама Мосбиржа сравнивает показатели с прошлым годом, а я сравню апрель с мартом, так проще оценить динамику. Если сравнивать с апрелем 2023 года, то рост составил значительные 38,3%.

Число физлиц, имеющих счета на Мосбирже, за апрель увеличилось на 0,4 млн и достигло 31,5 млн, ими открыто более 55,9 млн счетов (+0,8 млн). В апреле было 4 млн активных инвесторов (3,9 млн в марте). Как видим, главный дивидендный сезон не привёл дополнительный поток клиентов на биржу. Ну и в целом динамика не радует. Раньше приток был активнее. Видимо, всем ок на депозитах. Зато те, что есть активные, неплохо вложились.

Я, один из этих 4 млн активных инвесторов, веду телеграм-канал про инвестиции и публикую много аналитических постов, подписывайтесь, если интересно.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс