Блог компании Иволга Капитал | PRObondsмонитор. К подъему ключевой ставки готовы. Срез доходностей ОФЗ, субфедов, корпоративных облигаций

- 10 февраля 2022, 07:41

- |

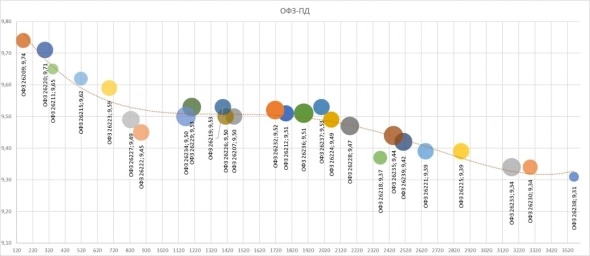

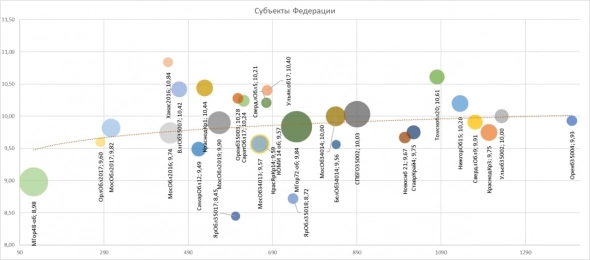

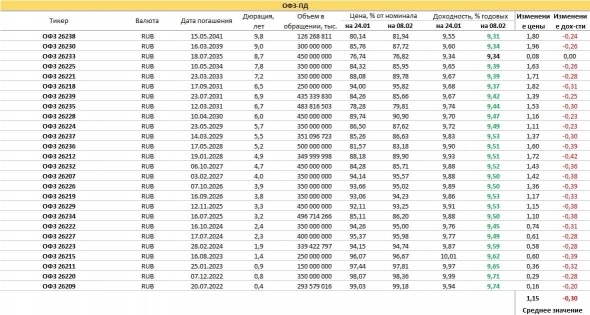

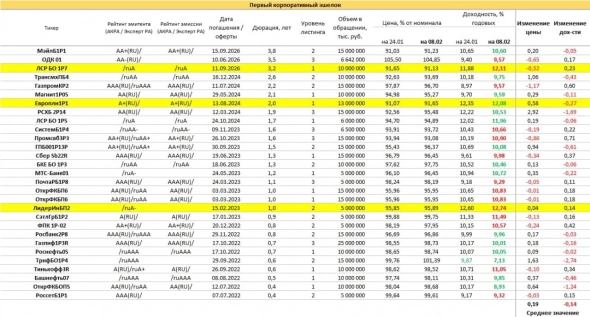

К подъему ключевой ставки готовы. Кривая доходностей ОФЗ укладывается в диапазон 9,7-9,3%, облигации регионов – в 9,5-10,3%, а ликвидные бумаги первого корпоративного эшелона в среднем дают 10-11%.

При инфляции, приближающейся к 9%, и ключевой ставке, которая в близком будущем способна достичь 9,5% (сейчас 8,5%), облигационный рынок предлагает премию к обоим индикаторам. Банковские депозиты, напротив, растут с заметным отставанием и к денежным индикаторам, и к рынку облигаций, их средняя доходность на конец января, по оценке Банка России – 7,8%.

То, что облигации высокого кредитного качества только-только покрывают инфляцию – уже неплохо. Если сравнивать с альтернативами, с теми же депозитами. Развитые долговые рынки подобного не предлагают, там инфляция существенно выше облигационных доходностей. Более рискованным и потенциально более доходным вариантом сохранения денег выступает рынок акций. Однако это история с другой волатильностью и психологической нагрузкой.

Что до состояния рынка облигаций, то для меня сейчас время коротких бумаг, сроком год-полтора. Ставки коротких облигаций слабо отличаются от относительно длинных для корпоративного блока облигаций и для субфедов. В ОФЗ они и вовсе выше, чем по бумагам большей длины. Последнее, увы – свидетельство того, что тучи над рынком облигаций не рассеялись. Пока кривая доходности ОФЗ не примет нормальный вид, когда длинные бумаги доходнее коротких, не готов говорить, что облигационный рынок развернулся после многомесячного падения.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

теги блога Андрей Х.

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- директлизинг

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- ИС Петролеум облигации

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал

Какая мука поворачивать голову набок, чтобы прочитать подписи на картинках!

Можно много рассуждать, как считать, но ИМХО, стоит ориентироваться на розничные цены брендованных товаров (авто, одежда, техника). Вот там даже 15% не пахнет давно...

По сему, кроме акций, со всеми «если», пока альтернатив не вижу.

Потом фонды торгуют эти неочевидные бумаги по миру как «защитные» линкеры на инфляцию. хотя TIPS, одновременно, линкеры на дефляцию. В результате Beginning in late 2010, Treasury Inflation Protected Securities (TIPS) began trading with a negative yield

Андрей, можно прокомментировать особенности такой «индексации»? Алексей Бачеров, вроде специалист, тот даже вдаваться в эти сложности не стал.

Вы правы, TIPS предоставляют своим покупателям фиксированный процент от номинала, а номинал изменяется с учётом инфляции. При этом доходность любых инструментов зависит от альтернатив, доходности по TIPS должны быть равны доходности по государственным бумагам минус ожидаемая инфляция. Пока доходности государственных облигаций будут ниже инфляции доходности TIPS будут отрицательными.

Почему государственные бумаги США дают отрицательную реальную доходность это уже другой вопрос, влияет и «бегство к качеству», о котором вы упомянули, и избыточная ликвидность на рынках, и другие факторы.