Блог компании БКС Мир инвестиций | Акции Novabev Group. Взгляд и рекомендации БКС

- 30 октября 2023, 16:07

- |

Мы начинаем аналитическое покрытие Novabev Group (бывшая Beluga Group) с рекомендацией «Покупать» и целевой ценой на 12 месяцев 7000 руб. за акцию. Учитывая внушительные планы роста за счет активного открытия магазинов, считаем, что компания должна торговаться с премией 38% к историческому мультипликатору P/E (6,1x).

Главное

• Масштабная стратегия роста за счет расширения розничной сети. E-commerce поддержит средний чек и, вероятно, рентабельность.

• Более 30 собственных и свыше 100 импортных брендов поддержат маржу.

• Дивиденды выросли с нуля в 2018 г. более чем до 100% чистой прибыли.

• Наша рекомендация — «Покупать», целевая цена 7000 руб. за акцию.

• Торгуется с ‘23п/’24п P/E 6,8x против исторического среднего 6,1x. Быстрый рост в ближайшей перспективе требует премии в 38%.

• Риски: потребители могут перейти на менее маржинальную продукцию.

В деталях

Стратегия роста выглядит достижимой, предполагает наращивание розницы. В 2021 г. Novabev поставила перед собой ряд стратегических задач, направленных на удвоение выручки к 2025 г. относительно 2021 г. Ключевой элемент — увеличение количества магазинов ВинЛаб до 2500 к 2024 г. с 1001 в 2021 г.

К сентябрю 2023 г. количество магазинов составило 1588 (почти в 10 раз больше, чем в 2017 г.), в результате чего доля розницы в валовых продажах Novabev в I полугодии 2023 г. составила около 40% против всего 14% в I полугодии 2018 г. По нашим прогнозам, к 2025 г. доля вырастет до 53%.

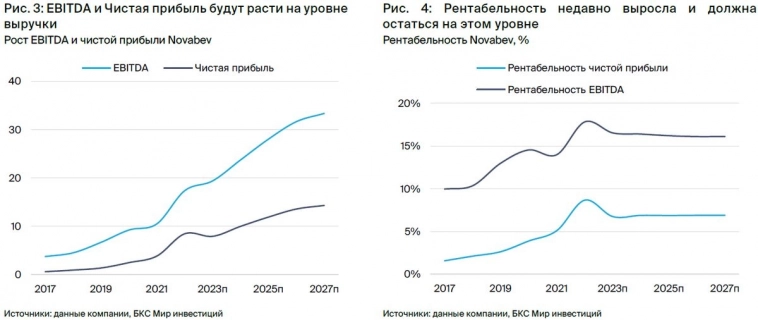

Планируемый рост розничного направления — ключевой фактор нашей модели, согласно которой EBITDA к 2025 г. увеличится на 165% по сравнению с 2021 г., а чистая прибыль — на 210%.

Управление продуктами, электронная коммерция, рентабельность, а также продажи. В портфеле у Novabev более 30 собственных марок алкогольной продукции и еще свыше 100 компания импортирует для продажи на внутреннем рынке, что позволяет обслуживать практически все сегменты российского рынка. Активные программы продвижения (особенно премиальных продуктов, таких как флагманская марка водки Beluga) повышают рентабельность.

Novabev стремится нарастить долю электронной коммерции в рознице с 6% до 10–15%. Средний чек в электронной коммерции в 4–5 раз больше, чем у физических покупателей, поэтому продажи в электронном сегменте, скорее всего, имеют более высокий компонент премиальных продаж. Это не только увеличивает валовые продажи, но и непропорционально повышает рентабельность.

Мы считаем, что цель компании по увеличению рентабельности по EBITDA до 16–17% с 14% в 2019–2021 гг. не только достижима, но и после повышения до 18% в 2022 г. имеет все шансы закрепиться на этом уровне.

Дивиденды — большие изменения с 2019 г. В конце 2022 г. совет директоров Novabev увеличила размер дивидендных выплат с 25% до не менее 50% чистой прибыли по МСФО. Теперь коэффициент значительно превышает этот порог: с нулевого уровня в 2018 г. он вырос до 31% в 2019 г., 51% — в 2020 г., 41% — в 2021 г., 97% — в 2022 г., а затем до 120% по промежуточным дивидендам за I полугодие 2023 г.

По нашему прогнозу, за 2023 г. Novabev выплатит 95% чистой прибыли, или 660 руб. на акцию (доходность 12%), из которых 320 руб. на акцию уже объявлены за I полугодие 2023 г. На 2024 г. и далее мы прогнозируем более скромные выплаты на уровне 85%, однако рост прибыли все равно должен обеспечить дивдоходность на уровне 13–16% в 2024–2026 гг.

Оценка и рекомендация — «Покупать», требуется премия по мультипликатору. Мы начинаем аналитическое покрытие Novabev Group с целевой ценой на 12 месяцев в 7000 руб. за акцию по методу DDM, которая включает прогноз дивидендов на 12 месяцев в размере 660 руб. на акцию (12% годовых). С учетом стоимости капитала наша целевая цена дает избыточную доходность в 6%, что соответствует рекомендации «Покупать».

В настоящее время компания торгуется со смешанным мультипликатором P/E '23п/'24п 6,7x, т.е. на 9% выше среднего исторического значения (6,1x). Однако наша целевая цена предполагает уровень 8,4x, т.е. премию в 37% к историческому мультипликатору, что, по нашему мнению, вполне оправданно ввиду существенного роста розничного направления компании, ожидаемого в ближайшие два года.

Инвестиционная история — ключевые графики

Розница и бренды обеспечивают рост и маржу

Мы начинаем аналитическое покрытие акций Novabev Group (BELU) с целевой ценой 7 000 руб. за акцию и рекомендацией «Покупать». Novabev Group — ведущий российский производитель и розничный продавец водки, вина и других крепких алкогольных напитков.

• Портфель из более чем 30 собственных брендов и импортер свыше 100 брендов в портфеле премиальных и прочих продуктов. Водка под брендом Beluga — №4 в мире.

• Три ключевых драйвера для Novabev Group:

1) Открытие магазинов стимулирует рост: компания планирует открыть 2500 магазинов к 2025 г. по сравнению с 1508 по состоянию на июнь 2023 г. и 1588 в сентябре.

2) Премиальные бренды в портфеле и процесс управления брендами позволили компании повысить рентабельность по EBITDA до 18% в 2022 г. с 14% в 2019–2021 гг. и, по нашим оценкам, обеспечат прирост на 16,2% в долгосрочной перспективе.

3) Высокие дивиденды: дивиденды выросли с 32 руб. на акцию за 2019 г. до 625 руб. за 2022 г. и 320 руб. за I полугодие 2023 г. В соответствии с политикой компании, коэффициент выплат составляет не менее 50% чистой прибыли, при этом по итогам 2022 г. он насчитывал почти 100%, а за I полугодие 2023 г. — 120%.

• Наша рекомендация — «Покупать», целевая цена 7000 руб. за акцию. Торгуется с ‘23п/’24п P/E 6,7x против исторического среднего 6,1x. Быстрый рост в ближайшей перспективе требует премии в 37%.

Инвестиционный кейс — сектор

• Рынок в целом выглядит достаточно уверенно

В 2022 г. общий объем розничных продаж алкоголя в России вырос на 3,3% до 227 млн литров, что стало самым высоким результатом с 2014 г., когда случились значительный обвал цен на нефть и девальвация рубля. Отметим относительную устойчивость данного сектора, поскольку рост продаж наблюдался, несмотря на влияние украинского кризиса, который с конца февраля 2022 г. должен был бы заметно сказаться на продажах.

• Продажи водки — ключевой элемент для Novabev — следуют за динамикой совокупных продаж

В последние 10 лет доля водки в общем объеме розничных продаж составляла около 34%, но в 2022 г. она выросла на 5,8% до 78 млн литров, заметно опередив рост совокупных розничных продаж алкоголя, о котором мы писали выше.

В 2022 г. доля водки в сегменте «Производство и дистрибуция» Novabev Group составила почти 60% по объему, и, хотя компания планирует снизить этот показатель до 55% к следующему году, в обозримом будущем водка останется ключевым продуктом компании. Таким образом, устойчивая динамика в этом подсегменте имеет большое значение для бизнес-плана компании.

• Ключевые конкуренты в рознице — Ароматный мир, крупные продуктовые ритейлеры

Главным прямым конкурентом в розничной торговле с точки зрения формата менеджмент Novabev Group считает компанию Ароматный мир с 860 магазинами в ее сети. Также конкуренцию составляют крупные продуктовые сети, такие как Магнит и Пятерочка со схожей ценовой политикой и ассортиментом.

Однако некоторые крупные сети, которые могут показаться прямыми конкурентами, на самом деле таковыми не являются. В частности, сеть Красное и белое (около 16 тыс. магазинов по всей России, в том числе 790 только в Москве) — скорее магазин «у дома», продающий низкомаржинальную продукцию, которая находится в нижней части линейки цена/качество, таким образом не конкурирует с ВинЛаб за покупателей среднего и премиум-класса.

Еще одним потенциальным конкурентом является Simple Wine, сеть элитных магазинов вина и импортного алкоголя. Однако она насчитывает всего около 120 точек, в основном в Москве и Санкт-Петербурге, поэтому в настоящее время может составить лишь ограниченную конкуренцию ВинЛаб.

Потенциальный позитив для нашей целевой цены

• Рост маржи может превысить наши прогнозы

Мы относительно оптимистично оцениваем перспективы рентабельности по EBITDA, но сочетание роста продаж в сегменте электронной коммерции и успешного управления брендом может обеспечить позитивный сюрприз по этому показателю во II полугодии 2023 г.

Риски для нашей целевой цены

• Замедление экономического роста и инфляция могут привести к снижению потребительских расходов

Более высокомаржинальные продажи Novabev, предположительно, приходятся на потребителей с более низкой чувствительностью к краткосрочным экономическим колебаниям, однако ухудшение состояния экономики и/или устойчиво высокая инфляция (последнее представляется более вероятным, чем первое) могут побудить покупателей переключиться с премиальных алкогольных брендов на более низкомаржинальную продукцию среднего ценового диапазона, что нанесет ущерб как продажам, так и рентабельности.

• Конкуренция может оказать давление на рентабельность в сегменте розницы

Мы полагаем, что доминирующее положение Novabev на рынке премиальной продукции может быть устойчивым (доля водки под маркой «Белуга» на внутреннем рынке премиальной продукции составляет около 50%), однако барьеры входа для импортеров конкурирующих премиальных марок относительно невысоки.

Крупные розничные сети, такие как Магнит (хотя и не ориентированные исключительно на алкоголь, как магазины ВинЛаб), потенциально могут обеспечить достаточную конкуренцию, чтобы снизить рентабельность Novabev.

Перспективы финансовых показателей на 2023–2025 гг.

Мы прогнозируем, что в 2023 г. чистая выручка Novabev увеличится на 20% до 117 млрд руб., EBITDA — на 12 % до 19 млрд руб. при снижении чистой прибыли на 6% до 8 млрд руб. Отметим, что в I полугодии 2023 г. чистая прибыль и EBITDA компании выросли относительно скромно — на 14% и 5% г/г соответственно.

Однако мы ожидаем, что сезонно более сильное II полугодие (исторически около 60% EBITDA компании приходится на этот период, чему, несомненно, способствуют закупки перед новогодними праздниками) окажет сильное влияние на показатели за II полугодие 2023 г. Кроме того, мы можем увидеть эффект от открытия 225 магазинов вдобавок к 157, которые были открыты в I полугодии. В 2024 г. прогнозируем рост чистой выручки на 20%, что приведет к увеличению EBITDA на 22% и чистой прибыли на 26%.

Наши прогнозы по дивидендам выглядят скромнее. Несмотря на то, что промежуточные дивиденды за I полугодие 2023 г. увеличились более чем в два раза (до 320 руб. на акцию за I полугодие 2023 г. со 150 руб. за I полугодие 2022 г.), мы предполагаем, что коэффициент выплат за весь год снизится с порядка 100% чистой прибыли до все еще щедрых 95%.

Таким образом, мы прогнозируем увеличение дивидендов за весь год на 6% до 660 руб. на акцию с дивдоходностью 12%. За 2024 г. снижаем коэффициент до 85% (по сравнению с долгосрочным предположением на уровне 75%), что дает дивиденды в размере 745 руб. на акцию (дивдоходность 13%).

БКС против консенсуса — наши прогнозы немного отличаются от ожиданий рынка

Наши оценки ранее соответствовали ожиданиям рынка. Однако после публикации результатов Novabev за I полугодие 2023 г. по МСФО другие инвестдома скорректировали оценки, и наши прогнозы EBITDA на 2023 г. и 2024 г. стали на 12–13% выше консенсуса, а прогноз чистой прибыли оказался ниже.

Во II полугодии 2023 г. выручка и EBITDA, как мы полагаем, будут демонстрировать традиционную сезонную динамику: 61% чистой выручки и 63% EBITDA будут получены во II полугодие (исторически около 60%). Поскольку расширение сети продолжается, считаем результат нашей модели вполне оправданным.

Оценка: наша рекомендация — «Покупать»

Мы начинаем аналитическое покрытие акций Novabev с рекомендацией «Покупать». Целевая цена на 12 месяцев составляет 7000 руб. за акцию — она рассчитана по модели дисконтирования дивидендов и включает прогноз дивидендов на 12 месяцев в размере 660 руб. на акцию с доходностью 12%

В нашей модели мы закладываем долгосрочный коэффициент выплат на уровне 75%, рентабельность собственного капитала (ROE) на реинвестированную прибыль 25% и стоимость акционерного капитала 19,1%. Избыточная доходность к целевой цене составляет 6% (после исключения стоимости капитала), поэтому наша рекомендация — «Покупать».

Мультипликаторы. По нашим оценкам, бумага торгуется с мультипликатором P/E 2023/24 на уровне 6,7x, что на 9% выше средней исторической стоимости акций 6,1x. Вместе с тем наша целевая цена предполагает мультипликатор P/E 2023/24 на уровне 8,4x, то есть существенную премию к историческому значению (37%).

Считаем такую премию оправданной, поскольку в ближайшие два года ожидаем рост благодаря расширению розничной торговли. После того как рост будет реализован, мы ожидаем, что коэффициент вернется к средним историческим значениям, но это произойдет как минимум через 18–24 месяца.

Novabev Group (ранее Beluga Group) — вертикально интегрированный российский производитель, импортер, дистрибьютор и розничный игрок в сегменте водки, крепких спиртных напитков и вин премиум-класса в стране. Novabev — крупнейший в России производитель и независимый импортер крепких алкогольных напитков, занимает 4-е место в мире по производству водки.

Корпорация имеет пять ликеро-водочных заводов, завод по производству этанола и винодельню премиум-класса, складские и дистрибьюторские активы, а также крупную и быстрорастущую розничную сеть ВинЛаб (1588 магазинов).

В настоящее время Novabev реализует агрессивную стратегию роста, в рамках которой к концу 2024 г. намерен удвоить выручку относительно 2021 г. У компании также есть бизнес по производству и дистрибуции продуктов питания, но он быстро отходит на второй план, поскольку рост алкогольного и розничного направлений сжимает его долю в выручке менее чем до 5%.

Три ключевых момента для всех инвесторов

1) Стратегия роста реальна за счет роста розницы

В 2021 г. Novabev сформулировал ряд стратегических целей, которые предусматривают существенный рост выручки и прибыли. Одна из них — рост выручки почти вдвое с 75 млрд руб. в 2021 г. до около 130 млрд руб. на конец 2024 г. В основе реализации этой цели — план увеличить количество магазинов ВинЛаб до 2500 к 2025 г. с 1001 в 2021 г., при этом в фокусе премиальные рынки Москвы и Санкт-Петербурга.

На сентябрь 2023 г. количество магазинов ВинЛаб составило 1588 — почти в 10 раз больше, чем в 2017 г., когда у компании было 165 магазинов. В I полугодии 2023 г. на розничную торговлю приходилось около 40% валовых продаж против всего 14% в I полугодии 2018 г.

К 2025 г. эта доля, по нашим прогнозам, повысится до 53% на фоне роста розничных продаж с 40 млрд руб. в 2021 г. до 147 млрд руб. в 2025 г. За вычетом акцизов и НДС, чистые продажи в розничном сегменте, согласно нашим прогнозам, должны вырасти до 127 млрд руб. с 33 млрд руб.

Планируемый рост розничной сети до 2500 магазинов — ключевой фактор, определяющий наши прогнозы роста чистой прибыли и дивидендов. Согласно нашей модели, к 2025 г. EBITDA вырастет на 165% по сравнению с 2021 г. (этот год служит базовым уровнем для стратегии Novabev) до 28 млрд руб., чистая прибыль повысится на 210% до 11,9 млрд руб. Дивиденды, по нашим прогнозам, должны вырасти на 555% относительно 2021 г. до 785 руб. на акцию, что предполагает доходность 14% по текущей цене.

Анализ чувствительности. Если по каким-либо причинам цель компании по увеличению числа магазинов до 2500 окажется недостижимой (например, из-за отсутствия подходящих торговых площадей), то за каждые 100 магазинов выше или ниже целевого значения Novabev наша целевая цена, рассчитанная по модели дисконтирования дивидендов, повысится или понизится на 1,4%, или на 99 руб.

Если бы расширение сети внезапно остановилось на июньской отметке в 1508, так и не достигнув цели в 2500 магазинов в 2025 г. (звучит не реалистично), то наша целевая цена снизилась бы на 16% до 6070 руб. на акцию.

2) Управление портфелем поддерживает рентабельность и продажи

У Novabev более 30 собственных марок алкоголя и еще свыше 100 импортируются для продажи на внутреннем рынке. Широкий ассортимент продукции позволяет обслуживать практически все сегменты спроса по цене/качеству. Компания активно предлагает промо, особенно в сегменте премиальных продуктов, таких как флагманский водочный бренд Beluga, что также должно способствовать росту рентабельности.

Кроме того, компания развивает сегмент электронной коммерции с целью довести его долю в розничных продажах с 6% до 10–15%. Сервис «нажми и забери» (click and collect) позволяет покупателям заказывать товары через интернет, но при желании забирать их в локальном магазине. Это важно, поскольку чек в сегменте электронной коммерции значительно превышает чек традиционных покупок в магазине.

В I полугодии 2023 г. средний розничный чек в магазине составлял около 600 руб., а в приложении компании был в четыре раза выше (около 2390 руб.), на сайте — 5,4 раз выше (3250 руб.). Мы полагаем, что более высокие чеки отражают не только больший объем покупок в пересчете на литры, но и более высокую долю премиальных продуктов, а значит, и более высокую рентабельность.

Мы считаем, что поставленная менеджментом цель увеличения рентабельности по EBITDA до 16–17% с 14% в 2019–2021 гг. (и 10% в 2017–2018 гг.) вполне осуществима: компания достигла 18% в 2022 г. и 16% в сезонно слабом II полугодии 2023 г.

Анализ чувствительности. Наш прогноз рентабельности по EBITDA в 2025 г. составляет 16,2%, что дает целевую цену по модели дисконтирования дивидендов в 7000 руб. за акцию. Если мы внесем корректировки в наш прогноз рентабельности по EBITDA на 100 б.п. в любую сторону (15,4% или 17,4%), то целевая цена увеличится или уменьшится на 10% до 7700 или 6300 руб. за акцию соответственно.

3) Дивиденды — реальный фактор оценки

Дивидендная политика. В октябре 2022 г. совет директоров компании повысил коэффициент дивидендных выплат минимум до 50% с 25% консолидированной чистой прибыли по МСФО. Однако в настоящее время дивидендные выплаты компании значительно превышают этот показатель: с нулевого уровня в 2018 г. и около 38% в 2019 г. коэффициент выплат повысился до 84% в 2020 г., 69% — в 2021 г. и 97% — в 2022 г. Считаем, что в обозримом будущем коэффициент выплат будет находиться на уровне 75%.

Дивидендные перспективы. По итогам 2022 г. компания выплатила дивиденды в размере 625 руб. на акцию, при этом отчетная прибыль на акцию составила 645 руб. При текущей цене акций это предполагает дивидендную доходность 11%. Мы прогнозируем, что за 2023 г. компания выплатит 95% чистой прибыли, или 660 руб. на акцию с доходностью 11,8%.

За I полугодие 2023 г. компания уже объявила выплату в размере 320 руб. на акцию, или 120% чистой прибыли за период (экс-дивидендная дата — 29 сентября). По итогам 2024 г. мы прогнозируем дивиденды в размере 745 руб. на акцию с доходностью 13,3% — значительно более скромный коэффициент 95% чистой прибыли за год.

Ожидаем, что к 2030 г. дивиденды Beluga достигнут 1110 руб. на акцию с доходностью 20% по текущей цене. Поскольку мы предполагаем, что коэффициент выплат в оба года составлял и будет составлять 75% от чистой прибыли по МСФО, поэтому доходность увеличится в 2030 г. на 1563 руб. в рублевом выражении относительно 2022 г.

Анализ чувствительности. Если фактическая дивидендная выплата компании составит не 75%, как мы предполагаем, а 70%, то наша целевая цена, рассчитанная на модели дисконтирования дивидендов, снизится чуть более чем на 3% — до 6780 с 7000 руб. за акцию.

Взгляд на операционные характеристики

Сегмент алкогольных напитков

Novabev — крупнейший в России производитель крепких алкогольных напитков. Производственные активы компании включают семь заводов, в том числе пять ликеро-водочных заводов, расположенных по всей России, один завод по производству этанола, а также винодельческий комплекс «Поместье Голубицкое». Общая производственная мощность пяти заводов (Архангельский, Мариинский, Уссурийский Бальзам, Бастион и Георгиевский) составляет 180 млн л/год, а Спиртзавод Чугуновский добавляет 9 млн л/год.

Производство. В 2022 г. Novabev произвел 139 млн литров алкоголя при общей производственной мощности 200 млн литров, продажи составили 168 млн тонн.

Продуктовый портфель. Портфель Novabev включает 30 собственных брендов, среди которых лидирует водка Beluga, а также 110 импортных. К основным относятся: водка (Beluga, Мягков, Беленькая, Русский лед, Архангельская, Царь, Белая сова и Медная лошадка); коньяк (Бастион, Золотой Резерв, Старая Гвардия и Каменный лев); ликеры (Doctor August, Captain’s и Beluga Hunting) и вино (Поместье Голубицкое и Tête de Cheval).

По данным Drinks International 2022, водка Beluga занимает 3-е место среди ультрапремиальных водочных брендов в мире и 8-е место в числе самых продаваемых. Отметим, что в конце 2022 г. компания продала международные права на водку Beluga, но сохранила их на территории России и стран СНГ.

По нашим оценкам, до продажи прав экспортная выручка составляла от 5,4% до 6% от общей чистой выручки, половина которой приходилась на Beluga. Остальные продажи приходятся в основном на другие бренды в странах бывшего СССР и в дальнейшем должны составлять 1–3% выручки.

В России Novabev — лидер по продажам ликеро-водочной продукции, чему помогает активная маркетинговая кампания по продвижению портфеля (более 30 собственных и свыше 100 импортных брендов). Водка Beluga занимает около 50% рынка водки премиум-класса РФ, и менеджмент ждет значительного роста продаж за счет маркетинговой кампании.

В начале каждого года компания традиционно выпускает на рынок ограниченную сезонную серию водки Beluga Noble Winter. В 2022 г. в теплое время года была также выпущена серия Beluga Noble Summer, а осенью — Beluga Noble Espresso, классический водочный коктейль с добавлением эспрессо. Компания активно участвует в брендинговых мероприятиях с многочисленными ресторанами премиум-класса в Москве и по всей России.

Импорт. У Novabev есть ряд значительных импортных контрактов, в том числе на эксклюзивную дистрибуцию вин компаний Topf of Austria, Les Grand Chais de France (бренды J.P. Chenet и Calvet, односолодовый виски премиум-класса Lothaire и джин); Mankai (японский джин премиум-класса).

Novabev обладает эксклюзивными правами на дистрибуцию ликеров Disaronno в России с конца 2022 г., предлагает Tenuta Carretta, красные и белые вина премиум-класса из итальянского региона Пьемонт, скотч марки Highland Mist (2022). Novabev — эксклюзивный импортер ирландского виски Irish Rover; вин Fournier из Долина Луары, Франция (2022); вин Sella & Mosca из Сардинии, Италия (2022); игристых вин Bellavista из Италии (2022) и других напитков.

Логистика. В 2022 г. Novabev открыл крупнейший в России таможенный склад для импортной продукции, что позволило снизить зависимость от сторонних поставщиков и повысить эффективность импортных операций. Кроме того, компания открыла новые склады в Московской и Ленинградской областях для оптимизации цепочек поставок для основных каналов продаж компании и собственной розничной сети ВинЛаб.

Розничный сегмент

Развитие розничной торговой сети компании впечатляет. В июне 2015 г. Beluga Group приобрела 30% акций ВинЛаб, сети магазинов премиальных вин и спиртных напитков, впоследствии увеличила долю до 49%, а в январе 2018 г. консолидировала 100% акций сети. Это позволило Novabev увеличить сеть розничных магазинов со 165 в середине 2017 г. до 1001 к концу 2021 г. и 1588 к сентябрю 2023 г.

Стратегическая цель компании — 2500 магазинов к началу 2025 г., что означает рост числа магазинов еще на 67% в течение ближайших полутора лет. Дополнительная цель для розничного направления — увеличение доли электронной коммерции до 10–15% с 6%, что должно существенно повысить средний чек (по итогам 9 месяцев 2023 г. доля составила 7,7%).

По нашим оценкам, 10%-ная доля электронной коммерции увеличит средний чек на 12%, а 15%-ная — на 27% с текущего уровня. По нашей модели, средний чек в магазине вырастет на 18% к 2025 г. по сравнению с 2022 г., хотя в этом расчете присутствуют и другие факторы, помимо электронной коммерции.

Продуктовый сегмент

Мы уделяем мало внимания продуктовому сегменту бизнеса Novabev, поскольку это незначительная часть общего бизнеса и она быстро сокращается в относительном выражении по мере того, как алкогольное и розничное направления переживают фазу бурного роста.

На I полугодие 2023 г. на долю продуктов питания приходилось всего 3% продаж и, возможно, 1,5% EBITDA группы. По нашим прогнозам, к 2030 г. эти доли сократятся примерно на треть. С учетом такого относительно небольшого вклада продуктовому сегменту будет сложно внести в оценку акций существенно больший или меньший вклад, чем мы уже закладываем.

Балансовые показатели, денежные средства

Стратегия Novabev 2021 г. дает следующие целевые значения балансовых показателей:

1) соотношение Чистый долг/EBITDA должно опуститься до около 1,0x с 1,3x в 2021 г.

2) рентабельность инвестированного капитала (ROIC) должна повыситься до порядка 25% с 16%.

Долговая нагрузка. На I полугодие 2023 г. чистый долг Novabev достигал 36,4 млрд руб., соотношение Чистый долг/EBITDA за 12 прошедших месяцев — около 2,1x. Чистый долг сильно подскочил, поскольку на конец 2022 г. составлял всего 24,8 млрд руб. Сеть еще должна расшириться на 1000 магазинов, поэтому мы прогнозируем рост чистого долга до 54 млрд руб. к 2027 г., но наш прогноз соотношения Чистый долг/EBITDA не снижается до целевого уровня менеджмента — лучший показатель, по нашим оценкам, можно ожидать в 2025 г. (1,5x).

Доходность капитала. В I полугодии 2023 г. ROIC Novabev за 12 прошедших месяцев уже подбиралась к целевому уровню 25% против всего 10% в 2017–2018 гг. Мы полагаем, что период роста пройдет после 2025 г., и ROIC Novabev будет составлять в среднем 26%.

Оценка — ключевые аспекты

Ниже мы приводим краткое обоснование основных параметров нашей модели и целевой цены, рассчитанной по модели дисконтирования дивидендов, представленной в разделе «Оценка».

• Выплата — 75% чистой прибыли по МСФО. Хотя дивидендная политика компании предусматривает выплату не менее 50% чистой прибыли по МСФО, в 2022 г. компания выплатила более 90% после выплат в размере около 50% в предыдущие два года. За I полугодие 2023 г. компания выплатила первые промежуточные дивиденды на уровне 100% прибыли.

• Закладываем долгосрочную ROE 25%. Показатели рентабельности Novabev сильно изменились за последние 2–3 года. Если в 2017–2019 гг. рентабельность собственного капитала (ROE) составляла 3–7%, то в 2022 г. — достигла 34%, а в 2023 г. — может превысить 35%.

Мы считаем, что этот скачок в значительной степени связан с развитием розничной торговли, а также с упорной работой по увеличению рентабельности по EBITDA, о чем мы подробно рассказывали ранее в этом отчете.

Согласно нашей модели, ROE существующего бизнеса останется на уровне 35% до конца десятилетия. Однако мы считаем, что заработать такую сумму на новых инвестициях будет все сложнее. Таким образом, в нашей модели дисконтирования дивидендов закладываем долгосрочную ROE, которая определяет доходность нераспределенной прибыли (то есть чистой прибыли, не выплаченной в виде дивидендов).

• Долгосрочный темп роста — 5% в год. Наша долгосрочная оценка роста прибыли и дивидендов компании составляет 6,3% и математически рассчитана с учетом прогноза ROE и выплат в соответствии с моделью роста Гордона. Согласно модели, рост равен доходности нераспределенной прибыли, умноженной на коэффициент удержания (то есть прибыль, не выплаченная в виде дивидендов):

g = ROE x (1 — коэффициент выплат), или 25% x (1 — 75%) = 6,3%.

• Бета — 89%. Бета — это показатель общего рыночного риска для акции, то есть того, насколько ее движение коррелирует с общим движением фондового рынка. Если бета акции равна 1,0, то динамика бумага, как правило, соответствует общему движению рынка. Если же бета превышает 1,0, это означает, что акция более рискованная и склонна расти больше, чем в среднем, на растущем рынке и падать больше на падающем.

Novabev — бумага второго эшелона в сегменте потребительских товаров с относительно низкой бетой на три года — всего 89%. Это означает, что, с точки зрения трейдинга, она менее рискованная, чем рынок, но достаточно близкая к аналогичным показателям бумаг X5 Group (83%) и Магнита (98%). Бета на уровне 89% снижает ставку дисконтирования до 19,1% с базовых 20% (текущая безрисковая ставка в России около 11,5% плюс наша оценка премии за риск по акциям 8,5%).

Прочие важные аспекты

Структура акций. По состоянию на I полугодие 2023 г. из 15,8 млн обыкновенных акций компании официально в обращении находилось 11,4 млн. акций, при этом на балансе числится 4,4 млн квазиказначейских акций.

Free float. В свободном обращении находится 23% от общего количества акций.

Акционеры. Основатель и крупнейший акционер А. Мечетин в настоящее время владеет 38,1% акций группы. В 2022 г. он отошел от активного управления компанией и сократил долю на 19% с 58%. На посту генерального директора его сменил Константин Прохоров.

Вопрос контроля. Квазиказначейские акции находятся в дочерних компаниях группы, таким образом по российскому законодательству не считаются казначейскими, и позволяют менеджменту голосовать ими.

Обороты. Объемы торгов в сентябре были достаточно высокими — порядка $7,5 млн в день.

Программа мотивации менеджмента. В начале 2022 г. группа запустила долгосрочную программу мотивации менеджмента, в рамках которой может быть использовано до 3% акционерного капитала, при этом акции могут быть приобретены на рынке.

История компании

История Novabev началась в 1999 г., когда главный акционер основал АО «Синергия-Восток». В декабре 2004 г. для оптимизации корпоративной структуры сложившейся группы компаний было создано ПАО «Синергия». В 2017 г. Синергия была переименована в Beluga, чтобы повысить узнаваемость через использование успешного премиального бренда водки. В середине 2023 г. Beluga была переименована в Novabev.

Первоначально основным видом деятельности компании было производство продуктов питания на Дальнем Востоке России. В 1999 г. Синергия-Восток приобрела контрольный пакет акций ОАО «Мясокомбинат Находкинский» в Приморском крае, а в 2000 г. — молочного завода «Уссурийский».

С 2002 г. Синергия-Восток начала диверсифицировать деятельность и активно развивать алкогольное направление. В результате пищевой бизнес отошел на второй план в общем портфеле группы. Новая стратегия роста была направлена на покупку крупных производителей алкогольной продукции в регионах России. В период с 2002 г. по 2007 г. компания купила контрольные пакеты акций ликеро-водочных заводов по всей стране.

Обеспечив доминирующие производственные позиции, Novabev с 2005 г. делает производство алкоголя стратегическим приоритетом. Компания приобрела ряд брендов, включая флагманский водочный бренд Beluga, а также развивала собственные торговые марки.

В 2015 г. компания приобрела 30%-ную долю в сети специализированных магазинов алкогольной продукции ВинЛаб, которую в 2018 г. довела до 100%. Компания начала стремительно развивать этот сегмент, доведя число магазинов до 1500 к середине 2023 г. со 165 в середине 2017 г

К 2025 г. в соответствии со стратегией компании планируется рост до 2500 магазинов. Розничная торговля обеспечит около 40% выручки в 2023 г. и около 50% к 2025 г., когда будет достигнут целевой показатель роста.

Производство алкоголя — основные этапы

• 2002 г.: Синергия приобретает лидирующее ликеро-водочное предприятие в Приморском крае — завод Уссурийский бальзам.

• 2003 г.: Приобретен контрольный пакет акций Пермского винно-водочного завода, крупнейшего производителя в Уральском регионе.

• 2004 г.: Куплен Архангельский ликеро-водочный завод.

• 2005 г.: Приобретение контрольного пакета акций Ликеро-водочного завода Хабаровский.

• 2006 г.: В состав группы вошли РООМ (Нижний Новгород) и Мариинский ликеро-водочный завод (Кемеровская область).

• 2007 г.: Покупка подмосковного завода Традиции качества.

• 2010 г.: Синергия входит в тройку лидеров крупнейших российских производителей алкогольной продукции.

• 2016 г.: Компания входит в тройку лидеров среди российских производителей коньяка, сохраняет лидерство на водочном рынке.

• 2018 г.: Компания, на тот момент уже Beluga, приобретает винодельческий комплекс Поместье Голубицкое в Краснодарском крае и начинает производство премиальных вин из собственного винограда.

• 2021 г.: Beluga приобретает контрольный пакет акций Спиртзавода Чугуновский

Брендинг, маркетинг, импорт/экспорт — основные этапы

• 2007–2008 гг.: Приобретен флагманский бренд Beluga, который вскоре стал абсолютным лидером в суперпремиальном сегменте. Также добавились бренды Беленькая (один из лидеров в среднеценовом сегменте) и Мягков (успешный бренд в нижнем премиальном сегменте).

• 2008–2009 гг.: Синергия выходит на международный и рынок беспошлинной торговли.

• 2011 г.: Синергия формирует портфель импортного алкоголя на основе эксклюзивных контрактов с различными производителями.

• 2012 г.: Синергия выходит на рынки Северной Америки и Китая. Компания выводит на рынок новые собственные бренды, в том числе коньяк Bastion, настойки Fox & Dogs и Doctor August.

• 2013 г.: Компания начинает сотрудничество с ведущим производителем алкоголя в странах Балтии Latvijas balzams.

• 2014–2015 гг.: Синергия пополняет импортный портфель двумя важными брендами: Torres Brandy и Ron Barceló. Дистрибуция вина выделяется в отдельное направление, группа начинает на эксклюзивной основе представлять в России коллекции вин от ведущих производителей из Франции, Испании, Италии и других стран.

• 2016 г.: Портфель брендов Синергии расширился после заключения соглашения с компанией Bacardi о локальном розливе виски, а также запуска биттеров Beluga Hunting Berry и Beluga Hunting Herbal, лимитированной серии Beluga Epicure совместно с Lalique и коньяка Сокровище Тифлиса.

• 2017 г.: Импорт партнерских брендов удвоился, а продажи вина выросли почти на 90%. Среди новинок — импортные бренды Vecchia Romagna, Benchmark, Amaro Montenegro, Buffalo Trace и Plantation, а также несколько новых собственных продуктов, включая водку Белая сова и Медная лошадка, российский коньяк Ardeli и шампанское Vogue.

• 2018 г.: Beluga запускает производство ирландского виски Troublemaker и джина Green Baboon (новые бренды). Кроме того, Beluga добавила импортные вина в портфель: Masi Agricola, Frescobaldi Group, Billecart-Salmon, Gérard Bertrand и Familia Torres.

• 2019 г.: Запуск продаж премиального бренда тихих вин Golubitskoe Estate, а также собственный бренд виски Eagle’s Rock. Beluga реализует продукцию более чем в 100 странах, а также в 264 аэропортах по всему миру. Заключаются соглашения об эксклюзивной дистрибуции вин Torres. Входит в топ-3 импортеров крепких алкогольных напитков и вин в России.

• 2020 г.: Запущены новые продукты — премиальные игристые вина Tête de Cheval, водка Orthodox и PARKA. Импортный портфель пополняется коньяком Ной, винами Mateus, Silk & Spice и портвейном Sandeman.

• 2021 г.: Компания заключает соглашения об эксклюзивной дистрибуции с Rémy Cointreau, De Kuyper Royal Distillers и Southern Comfort.

• 2022 г.: Beluga добавляет более 30 брендов из Франции, Шотландии, Ирландии, Японии и других стран в импортный портфель. В Истре начинает работу таможенный склад.

Розничное направление — основные этапы

• 2015 г.: Beluga покупает 30% сети ВинЛаб.

• 2017 г.: Доля в сети ВинЛаб увеличена до 49%. Количество магазинов сети повышается до 252 на конец года.

• 2018 г.: Beluga консолидирует 100% акций сети ВинЛаб.

• 2018 г.: Розничная сеть ВинЛаб за год выросла на 86% до 468 магазинов.

• 2019 г.: ВинЛаб занимает 2-е место на рынке специализированной алкогольной розницы РФ — число магазинов выросло почти на 30% до 604.

• 2020 г.: ВинЛаб получает премию Retail Week Awards 2020 в номинации «Самая быстрорастущая сеть food», но количество магазинов увеличилось только на 7% до 645.

• 2021 г.: Beluga утверждает новую стратегию, которая предусматривает, в частности, открытие 2500 магазинов ВинЛаб к 2025 г. Возобновляется стремительное расширение сети: в декабре открыт 1000-й магазин.

• 2022 г.: Сеть ВинЛаб расширилась на 35% до 1351 магазинов на конец года.

*Не является индивидуальной инвестиционной рекомендацией

- 30 октября 2023, 19:30

- 31 октября 2023, 10:28

теги блога БКС Мир Инвестиций

- сбережения

- Globaltrans

- Headhunter

- IMOEX

- jd.com

- Oracle

- paypal

- tcs group

- tencent

- tesla

- vk

- Авангард

- акции

- Акции РФ

- акции США

- Алроса

- аэрофлот

- Банк России

- Банк Санкт-Петербург

- биткоин

- бкс

- брокеры

- валюта

- ВДО

- ВТБ

- Газпром

- Газпром нефть

- голубые фишки

- ДВМП

- дивидендная политика

- Дивидендные акции

- дивиденды

- доллар

- Инвестиции

- инвестиционная идея

- инвестор

- инвесторы в России

- Индекс МБ

- инфляция

- Итоги недели

- йена

- Китай

- ключевая ставка ЦБ РФ

- короткая позиция

- коррекция

- курс валют

- ЛСР

- Лукойл

- Магнит

- Мвидео

- Мечел

- МКБ

- Мосбиржа

- народный портфель

- НЛМК

- Новатэк

- Норникель

- обзор рынка

- Облигации

- обороты торгов

- опрос

- офз с переменным купоном

- пифы

- позитив

- полюс

- портфель инвестора

- прогноз 2024

- прогноз по акциям

- роснано

- Роснеть

- российские акции

- Россия

- Ростелеком

- рубль

- русгидо

- самолет

- сбер

- сбербанк

- Северсталь

- Совкомфлот

- Статистика

- стратегия

- сургутнефтегаз

- США

- татнефть

- ТМК

- торговые сигналы

- Транснефть

- Транснефть преф

- трейдинг

- управляющая компания

- флоатеры

- Фосагро

- ФСК Россети

- фьючерс mix

- ЦБ РФ

- Центробанк

- шорты

- Яндекс

Новости тг-канал

Новости тг-канал