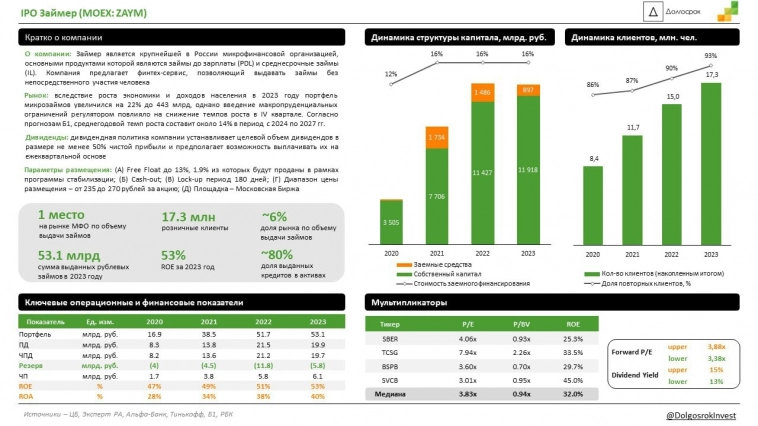

Блог им. Dolgosrok |IPO Займер: Краткий разбор перед выходом на Мосбиржу 11.04.2024

- 11 апреля 2024, 12:57

- |

IPO Займер: Краткий разбор перед выходом на Мосбиржу

Краткая предыстория размещения

В начале апреля МФК «Займер» официально заявила о своих намерениях провести первичное размещение до конца месяца. Сбор заявок от инвесторов заканчивается 11 апреля 2024 г., торги акциями начинаются на следующий день. Индикативный установленный диапазон стоимости составляет от 235 до 270 рублей за акцию.

Детали сделки

• Тикер – ZAYM

• Диапазон – 235 – 270 руб. за акцию

• Капитализация – 23.5-27.0 млрд. руб.

• Cash-out – 13.0%

• Lock-up период – до 180 дней

• Предусмотрен стабилизационный механизм на срок до 30 дней после сделки

О компании

МФК «Займер» является крупнейшей в России микрофинансовой организацией, основными продуктами которой являются займы до зарплаты (PDL) и среднесрочные займы (IL). Компания предлагает финтех-сервис, позволяющий выдавать займы без непосредственного участия человека. Это дает возможность клиентам получать деньги в любое время и день недели.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

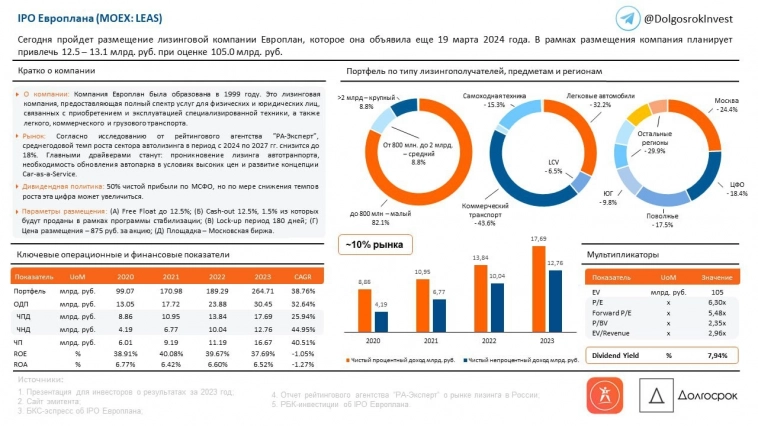

Блог им. Dolgosrok |IPO Европлан: Краткий разбор в день выхода на Мосбиржу 29.03.2024

- 29 марта 2024, 15:13

- |

IPO Европлан: Краткий разбор в день выхода на Мосбиржу

Краткая предыстория размещения

19 марта 2024 года Лизинговая Компания Европлан, входящая в публичный диверсифицированный холдинг ЭсЭфАй (IMOEX: SFIN), объявила о своих намерениях выйти на первичное размещение уже в конце марта 2024 года. Индикативный диапазон стоимости был установлен в диапазоне от 835 до 875 рублей за акцию.

Детали сделки

• Тикер – LEAS

• Диапазон – 835 – 875 руб. за акцию

• Капитализация – 100-105 млрд. руб.

• Cash-out – 12.5%

• Lock-up период – до 180 дней

• Предусмотрен стабилизационный механизм на срок до 30 дней после сделки

О компании

Компания Европлан была образована в 1999 году. Компания предоставляет полный спектр услуг для ФЛ и ЮЛ, связанных с приобретением и эксплуатацией специализированной техники, а также легкого, коммерческого и грузового транспорта. Европлан занимает около 10% в своем секторе, являясь самым крупным независимым игроком рынка лизинговых услуг.

( Читать дальше )

Блог им. Dolgosrok |Покупай акции - скоро снижение ставки 28.03.2024

- 28 марта 2024, 14:19

- |

Покупай акции — скоро снижение ставки

Сегодня поговорим об одном из наиболее распространяемых в медиа заблуждении о рынке — «Покупай акции — скоро снижение ставки». Логика этого утверждения сводится к тому, что при высоких ставках бизнесу дороже привлекать финансирование для развития и, соответственно, поддерживать высокие темпы роста. Смягчение денежно-кредитной политики имеет обратные эффекты, следовательно, развитие бизнеса ускоряется, акции растут.

В целом, все правильно, за исключением последнего пункта: «акции вырастут». Высокие ставки действительно затрудняют рост бизнеса, но не сразу, а с достаточно продолжительным временным лагом. Поэтому на самом деле фондовый рынок нередко продолжает расти при высоких ставках, потому что бизнес расширяется, экономика растет. И вообще повышение ставки обычно обусловлено инфляцией, которая в свою очередь, при прочих равных, — один из побочных эффектов быстрого роста экономики. А если экономика растет, прибыли корпораций увеличиваются, то почему повышение ставки должно приводить к падению рынка? Между ставкой и рынком нет стопроцентной зависимости. Вовремя цикла повышения ставки рынок может падать (США, Европа и другие развитые и рынки — 2022), быть в боковике (Россия — последние полгода) и даже расти (США — 2023-2024, 2016-2018).

( Читать дальше )

Блог им. Dolgosrok |М.Видео – Результаты за 2023 год 13.03.2024

- 13 марта 2024, 12:34

- |

М.Видео – Результаты за 2023 год

Мы рассматривали ситуацию вокруг М.Видео в августе и ноябре 2023 года. Недавно компания опубликовала результаты за 2023 год, поэтому считаем нужным немного актуализировать информацию.

Финансовые и операционные результаты за 2023 год

Хорошим результатам сопутствовало улучшение прогноза по компании от АКРА в феврале 2024 года – со «Стабильного» до «Позитивного». В частности, агентство отметило в числе позитивных факторов высокую ликвидность и возможность обслуживания краткосрочного долга за счет доступных к выборке кредитных лимитов, а также восстановление потребительского спроса.

Ключевые тезисы из пресс-релиза:

• Общие продажи (GMV) Группы в 2023 году выросли на 11% год к году до 540 млрд руб. (с НДС), общие онлайн-продажи составили 71% GMV, увеличившись на 18% до 386 млрд рублей (с НДС).

• Выручка Группы выросла на 7,9% год к году до 434,4 млрд руб.

• Валовая прибыль увеличилась на 10% год к году и составила 91,4 млрд руб. Валовая маржа увеличилась на 0,4 п.п. до 21,0% на фоне расширения ассортимента и стабилизации бизнес-модели.

( Читать дальше )

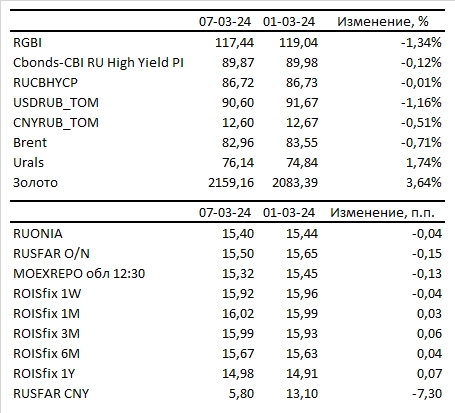

Блог им. Dolgosrok |Итоги недели 11.03.2024

- 11 марта 2024, 10:36

- |

*️⃣Продажи в ОФЗ усилились. Индекс RGBI практически достиг минимумов ноября прошлого года. Корпоративные облигации продолжают торговаться в боковике. Спреды к ОФЗ сокращаются. Доходности линкеров продолжают расти на фоне распродаж в ОФЗ, особенно в выпусках 52004 и 52005. Вмененная инфляция выросла до 6.77, так как доходности ОФЗ росли активнее доходностей линкеров.

*️⃣Рубль укрепился на 1.16% к доллару и на 0.51% к юаню. Минфин опубликовал предварительную оценку исполнения федерального бюджета за январь-февраль 2024 года. Нефть: котировки марки Brent снизились на 0.71% до 82.96$, Urals выросли на 1.74% до 76.14$ — спред сокращается. Золото обновляет исторические максимумы: в моменте котировки превышали 2 203$.

( Читать дальше )

Блог им. Dolgosrok |IPO Диасофт: Краткий разбор перед выходом на Мосбиржу 09.02.2024

- 09 февраля 2024, 14:56

- |

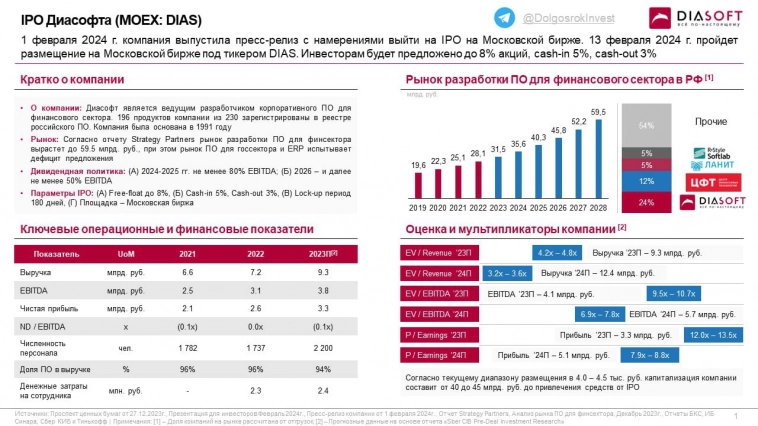

IPO Диасофт: Краткий разбор перед выходом на Мосбиржу

Описание компании

Диасофт – разработчик программного обеспечения для финансового сектора, ключевой игрок на данном рынке. Компания включена в перечень системообразующих организаций российской экономики в сфере ИКТ (информационно-коммуникационные технологии). Программные продукты компании реализованы на базе ПО с открытым кодом и зарегистрированы в реестре российского ПО (196 продуктов компании). Основным направлением бизнеса останется сегмент «ПО для финансового сектора», в настоящее время на этот сегмент приходится около 95% выручки компании.

Детали сделки

Компания объявила опубликовала пресс-релиз с намерениями выйти на IPO 1 февраля 2024 г. Сбор заявок заканчивается уже 12 февраля, а на следующий день начинаются торги под тикером DIAS. В рамках IPO предполагаются следующие параметры:

• Тикер – DIAS

• Диапазон – 4 000-5 000 руб. за акцию

• Капитализация – 40-45 млрд. руб.

• Free-float – до 8%

( Читать дальше )

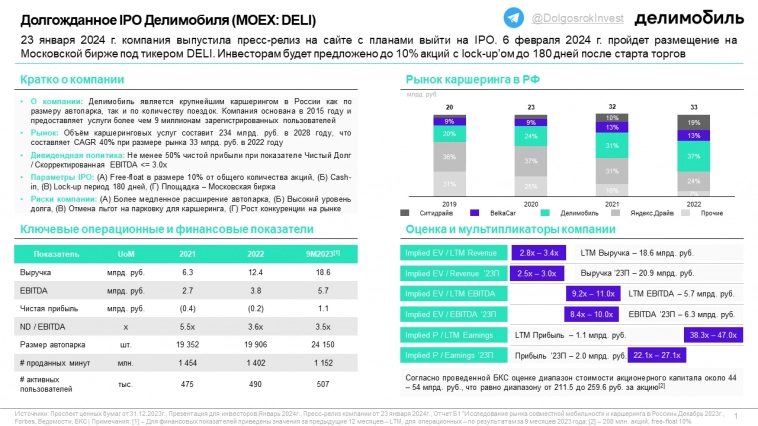

Блог им. Dolgosrok |Ценовой диапазон IPO Делимобиля (MOEX: DELI) 29.01.2024

- 29 января 2024, 12:06

- |

Ценовой диапазон IPO Делимобиля (MOEX: DELI)

Сегодня компания объявила ценовой диапазон на предстоящее размещение и дополнительные параметры IPO.

• Индикативный ценовой диапазон: 245 — 265 руб.

• Капитализация при текущей оценке: 39.2 — 42.4 млрд. руб.

• Базовый размер IPO: не более 3 млрд. руб.

• Заявки: сбор с 29 января и предварительно завершается 5 февраля

• Механизм стабилизации: 15% от размера предложения и будет действовать в течение 30 дней

• Старт торгов: не позднее 7 февраля 2024 года под тикером DELI и ISIN RU000A107J11

В этой связи мы пересчитали мультипликаторы, которые отражают оценку на текущий уставной капитал размером 160 млн. акций.

• EV / Revenue 2.6x – 2.7x (LTM); EV / Revenue 2.3x – 2.4x (‘23)

• EV / EBITDA 8.4x – 8.9x (LTM); EV / Revenue 7.6x – 8.1x (‘23)

• P / E 34.1x – 36.9x (LTM); P / E 19.7x – 21.3x (‘23)

Кроме того, компания утверждает, что в результате раннего маркетинга

( Читать дальше )

Блог им. Dolgosrok |IPO Делимобиля: Краткий разбор перед выходом на Мосбиржу 28.01.2024

- 28 января 2024, 16:50

- |

Первое упоминание о планах IPO отходит к 2019 г. в рамках сообщения Bloomberg о намерениях от Винченцо Трани. Проведение IPO таргетировалось не позднее 2021 г. при этом в планах было привлечение более $300 млн. за счет продажи до 40% компании. С этой целью была даже проведена встреча с инвесторами США, которую организовали Sber CIB и BofA.

Винченцо сказал – Винченцо почти сделал: в октябре 2021 г. компания подала документы для IPO в Комиссию по ценным бумагам и биржам США (SEC). Совместными букраннерами размещения выступали BofA Securities, Citigroup Global Markets, «ВТБ Капитал», а также Renaissance Securities, Sber CIB, Banco Santander и «Тинькофф». В рамках звонка с инвесторами один из организаторов размещения – «Ренессанс Капитал» – озвучил оценку в $0.7-1.1 млрд. при целевом привлечении $270 млн. Цифры вполне соответствуют реальности с учетом приобретения в июне 2021 года 13.4% компании Delimobil Holding S.A. за $75 млн. при оценке $560 млн.

( Читать дальше )

Блог им. Dolgosrok |Плохой эмитент - кто это? 17.01.2024

- 17 января 2024, 15:44

- |

Одна из предпосылок закрыть позиции по бумаге и навсегда про них забыть — технический дефолт эмитента. Однако технический дефолт — ещё не окончательный приговор. Есть добросовестные эмитенты (и их владельцы), которые стараются продолжать работу, расплачиваться по обязательствам, но не получается в силу разных причин: может быть отсутствие компетенций, или неблагоприятная рыночная конъюнктура, или непредвиденное событие (пожар, поломка, стихийное бедствие и т.д.). Короче говоря, эмитент точно не хочет банкротиться, но вот так сложилось. В целом при благоприятном раскладе ситуация может выправиться.

Другое дело, если компанией управляют люди, которых не заботит, что будет дальше, они живут сегодняшним днём и удовлетворяют текущие потребности. В результате наступает техдефолт, а перспективы самого дефолта в этом случае намного выше. Поэтому желательно избавиться от облигаций в силу кредитного риска как можно скорее.

Но есть эмитенты, в финансовой стабильности которых сомнений нет. Тем не менее лучше держаться подальше от таких.

( Читать дальше )

Блог им. Dolgosrok |Рыночный консенсус 10.01.2024

- 10 января 2024, 13:11

- |

Рыночный консенсус

Одно из главных заблуждений на рынке и одновременно частый аргумент в пользу того или иного решения — вера в рыночный консенсус, в правоту большинства, которое не может ошибаться. К сожалению, такая тактика далеко не всегда является выигрышной. В жизни большинство не правит государствами, не владеет многомиллиардными компаниями, не является вундеркиндами, профессорами, учёными, высококлассными инженерами. Так почему же большинство должно быть право на рынке?

Меньшинство владеет 90% мировых богатств. Баффет, Эйнштейн, Черчилль и многие другие известные личности — меньшинство, исключение, а не правило. А большинство в лучшем случае — средний класс: учителя, врачи, водители, госслужащие и т.д., в худшем — миллиард людей по всей планете, живущих за чертой бедности.

Меньшинство — люди с нестандартными способностями и отличным от навождений, нонконформистским мышлением. На рынке работают те же принципы: прибыль приносят альтернативные, порой противоречивые идеи. Невозможно заработать, следуя консенсусу, т.к.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс