вдо

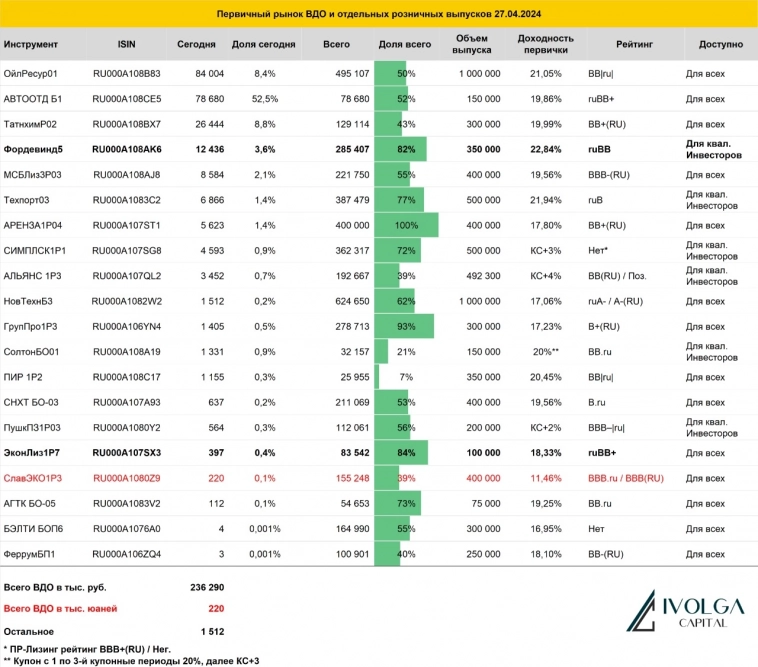

Итоги первичных размещений ВДО и некоторых розничных выпусков на 27 апреля 2024 г.

- 27 апреля 2024, 18:34

- |

- комментировать

- Комментарии ( 0 )

Главное на рынке облигаций на 27.04.2024

- 27 апреля 2024, 12:54

- |

Старт размещения, ставки купонов и дефолт:

- «Автоотдел» сегодня начинает размещать пятилетние облигации серии БО-01 объемом 150 млн рублей. Регистрационный номер — 4B02-01-00149-L. Ставка купонов установлена на уровне 18,25% годовых на весь период обращения. Купоны ежемесячные. По выпуску предусмотрен call-опцион. Кредитный рейтинг эмитента — ruBB+ со стабильным прогнозом от «Эксперта РА».

- ПАО «Евротранс» (развивает сеть АЗС под брендом «Трасса») 2 мая начнет размещение семилетних «зеленых» облигаций объемом 800 млн рублей. Ставки 1-12-го купонов установлены на уровне 17% годовых, 13-18-го купонов — 16,5% годовых, 19-24-го купонов — 16% годовых, 25-36-го купонов — 15,5% годовых, 37-48-го купонов — 15% годовых, 49-60-го купонов — 14,5% годовых, 61-77-го купонов — 14% годовых, 78-84-го купонов — 13,5% годовых. Купоны ежемесячные. По выпуску предусмотрена амортизация.

( Читать дальше )

Компания «Пионер-Лизинг» выплатила 23-й купон по 5-му выпуску облигаций, доступному только для квалифицированных инвесторов

- 27 апреля 2024, 11:30

- |

27 апреля 2024 года ООО «Пионер-Лизинг» выплатило очередной купон по 5-му выпуску облигаций (ПионЛизБР5), доступному только для квалифицированных инвесторов. Купонный доход 23-го купона на одну облигацию составил 17,95 руб., исходя из ставки купона 21,84% годовых.

Общая сумма выплат 23-го купона составила 7,18 млн руб. Выплата 24-го купона состоится 27 мая 2024 года. Купонная доходность 5-го выпуска облигаций со 2-го по 120-й купоны определяется на основании следующей формулы: Срочная 6-месячная ставка RUONIA + 7,00% годовых.

7 июня 2022 года эмитент начал размещение пятого выпуска ценных бумаг номинальным объемом 400 млн руб. Средства от размещения ценных бумаг компания направила на финансирование новых лизинговых договоров.

Облигации ООО «Пионер-Лизинг» 2-го, 3-го, 4-го и 5-го выпусков (ПионЛизБП2, ПионЛизБП3, ПионЛизБП4 и ПионЛизБР5) доступны у брокеров, аккредитованных на фондовом рынке Московской Биржи.

Не является публичной офертой. Не является индивидуальной инвестиционной рекомендацией.

( Читать дальше )

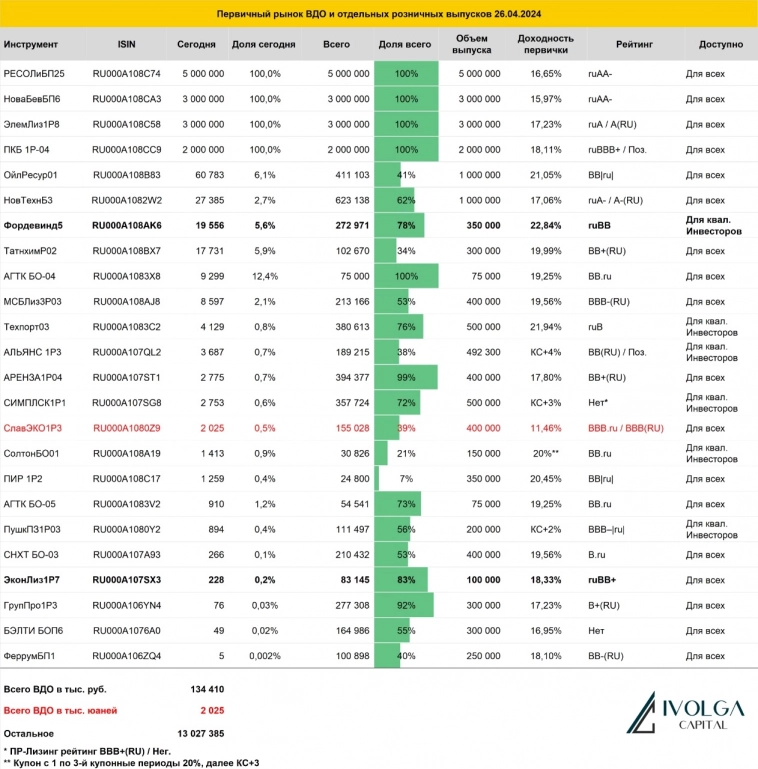

Итоги торгов за 26.04.2024

- 27 апреля 2024, 10:16

- |

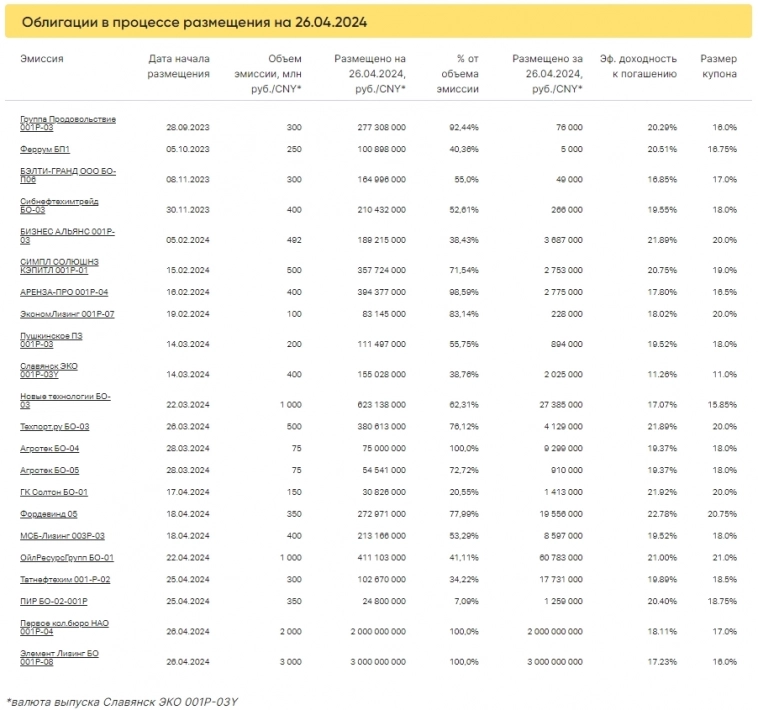

Коротко о торгах на первичном рынке

26 апреля стартовало размещение двух выпусков, оба были полностью размещены в первый день торгов. Первое кол.бюро НАО 001Р-04 объемом 2 млрд рублей за 100 сделок (средняя заявка 20 млн рублей), Элемент Лизинг БО 001P-08 объемом 3 млрд рублей за 1 051 сделок (средняя заявка 2, 8 млн рублей).

Завершилось размещение выпуска Агротек БО-04 объемом 75 млн рублей.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 420 выпускам составил 1370,6 млн рублей, средневзвешенная доходность — 16,39%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

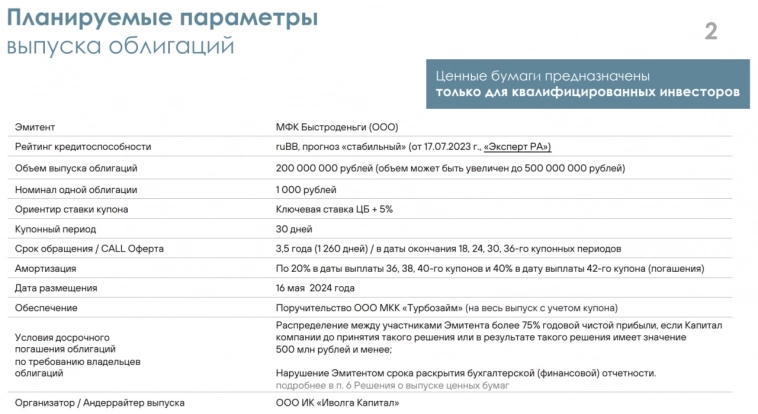

Анонс флоатера Быстроденег (ruBB, КС + 5%)

- 27 апреля 2024, 09:35

- |

Продолжая тему флоатеров (см. предыдущий пост)

На 16 мая намечен выпуск облигаций МФК Быстроденьги (ruBB) с купоном, привязанным к ключевой ставке. Предварительные параметры выпуска:

• Сумма: 200-500 млн р.

• Срок до погашения: 3,5 года (с амортизацией в последние полгода и call-офертами через 1,5, 2, 2,5 и 3 года)

• Купонный период: 30 дней

• Формула ставки купона: ключевая ставка + 5% годовых

Больше деталей — в презентации. Или на слайдах ниже.

Подать предварительную заявку на участие в размещении вы можете через телеграм-бот ИК Иволга Капитал @ivolgacapital_bot

( Читать дальше )

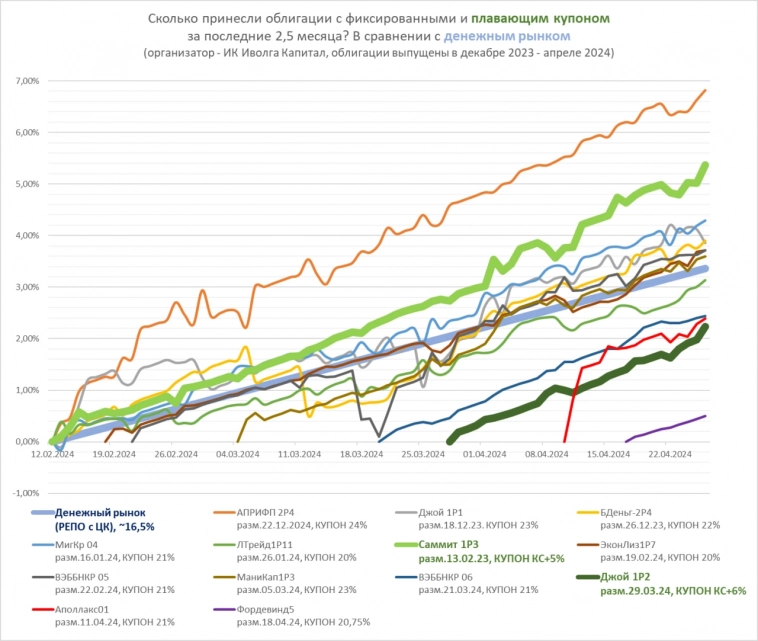

Флоатеры от ВДО оказались результативнее бумаг с фиксированной ставкой купона

- 27 апреля 2024, 06:11

- |

В середине февраля Иволга вернулась к практике выпуска (организации) флоатеров, облигаций с плавающей ставкой купона. В нашем случае со ставкой купона, привязанной к ключевой. Застрельщиком стали облигации МФК Саммит с формулой купона «КС + 5%» (но не выше 22% годовых).

Мы осторожно относились к этому инструменту, не вполне понимая, как поведут себя бумаги на вторичных торгах. Однако жалоб на поведение не поступало.

И в конце марта список флоатеров в нашем исполнении пополнили облигации Джой Мани, с «лесенкой» премии к КС, от 6% в первый год до 4% в последний. И тоже с верхним ограничением ставки, но уже начиная с 24%.

Уверенности в выбранном направлении добавляла и позиция ЦБ, которая с каждым заседанием по ключевой ставке ужесточалось. Вчера регулятор заявлял, что средняя КС до конца года ожидается уже на уровне 15-16%, а вариант ее повышения (с нынешних 16%) хоть и не базовый, но не исключается.

И сегодня мы анонсируем третий флоатер. С формулой «КС+5%». более зрелый, чем предыдущие: без ограничения по максимальной ставке купона (риск эмитента от взлета ставок ограничен отложенными во времени call-офертами и небольшой суммой самого выпуска).

( Читать дальше )

Итоги первичных размещений ВДО и некоторых розничных выпусков на 26 апреля 2024 г.

- 26 апреля 2024, 18:40

- |

Автоотдел начнет размещение дебютного выпуска облигаций на 150 млн.рублей

- 26 апреля 2024, 13:36

- |

ООО «АВТООТДЕЛ» специализируется на разработке IT-решений для автомобильной индустрии, главным образом для автомобильных дилеров и импортеров. Основные решения предоставляются компанией на основе двух продуктов: One Platform и Smart Contract.

Старт размещения 27 апреля

- Наименование: Автоотдел-БО-01

- Рейтинг: ВВ+ (Эксперт РА, прогноз «Стабильный»)

- Купон: 18.25% (ежемесячный)

- Срок обращения: 5 лет

- Объем: 150 млн.₽

- Амортизация: нет

- Оферта: да (колл 36, 48 купон)

- Номинал: 1000 ₽

- Организатор: ИК «Юнисервис капитал»

- Выпуск для всех

Вся свежая информация по новым выпускам у меня в телеграмм канале.

Главное на рынке облигаций на 26.04.2024

- 26 апреля 2024, 13:34

- |

- ПКО «ПКБ» сегодня начинает размещение трехлетних облигаций серии 001Р-04 объемом 2 млрд рублей. Регистрационный номер — 4B02-04-32831-F-001P. Ставка купона установлена на уровне 17% годовых на весь период обращения. Купоны ежеквартальные. Сбор заявок на выпуск прошел 23 апреля. По займу предусмотрена амортизация. Организаторы — БКС КИБ, Газпромбанк, ИБ «Синара» и ИФК «Солид». Кредитный рейтинг эмитента — ruBBB+ с позитивным прогнозом.

- «Элемент лизинг» сегодня начинает размещение трехлетних облигаций серии 001Р-08 объемом 3 млрд рублей. Регистрационный номер — 4B02-08-36193-R-001P. Бумаги включены во Второй уровень котировального списка. Ставка купона установлена на уровне 16% годовых на весь период обращения. Купоны ежемесячные. Сбор заявок на выпуск прошел 23 апреля. По выпуску предусмотрена амортизация. Организаторы — Газпромбанк, Россельхозбанк, ИБ «Синара» и ИФК «Солид». Кредитный рейтинг эмитента — ruА со стабильным прогнозом от «Эксперта РА».

( Читать дальше )

Особенности совершения сделок на Бирже с бумагами, у которых дата окончания купонного периода приходится на 29 апреля — 2 мая

- 26 апреля 2024, 13:07

- |

По бумагам, окончание купонного периода по которым приходится на 29.04 — 02.05, фиксация списка держателей произойдёт 27.04 (фактическая выплата будет 02.05). При этом 27, 29, 30 апреля торги по этим бумагам будут доступны. Покупка таких бумаг может привести к тому, что вам может быть не выплачен купон.

Полный список таких бумаг по ссылке, в приложении к посту выбрали наиболее встречающиеся у инвесторов бумаги

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал