Блог им. Dolgosrok

Индекс RGBI: доходность 16.04.2024

- 16 апреля 2024, 13:58

- |

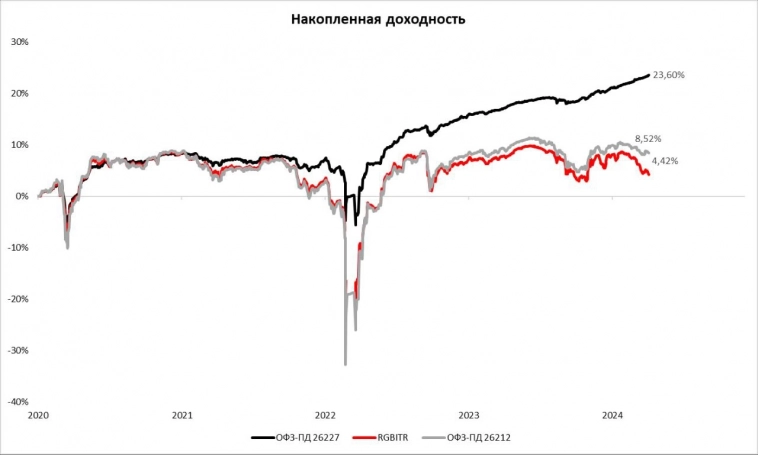

За последний год критики долгосрочных инвестиций в ОФЗ, в том числе и мы, в качестве аргумента приводили график полной доходности (тело + купоны без реинвестиций купонов) индекса RGBI с начала 2020 года. Итог: околонулевой результат чуть более чем за 4 года, а точнее ~ 4.4%, что также не впечатляет. Справедливости ради, стоит отметить, что с учётом реинвестиций купонов итоговая доходность была бы выше. Хотя даже в этом случае результат составил всего лишь порядка 10-11%.

Если сравнить индекс с отдельными выпусками, то доходность заметно различается в зависимости от дюрации облигаций. Например, покупка короткого (на тот момент среднесрочного) 26227 с погашением в июле этого года принесла бы к текущему моменту около 24% без учёта реинвестиций купонов. Инвестиции в 8-летнюю (на тот момент) 26212 ненамного опередили индекс RGBI (8.5% против 4.4%). Легко догадаться, что приобретение ещё более длинных облигаций скорее всего обернулось бы убытком.

Почему так происходит? Любой индекс, в том числе RGBI, — средняя температура по больнице. Биржа пересматривает их состав на ежекватальной основе. При ребалансировке облигационных индексов обычно исключаются самые короткие выпуски и добавляются средне- и долгосрочные в целях поддержания уровня дюрации. Таким образом, каждый квартал дюрация увеличивается, в течение квартала за счёт сокращения срока до погашения снижается, после ребалансировки снова увеличивается, что напрямую отражается на доходности индекса, особенно во время циклов снижения / повышения ставки. Как известно, чем выше дюрация, тем выше чувствительность к изменению ставки. Начиная с мая 2020 года российский рынок госдолга находится в нисходящем тренде и, соответственно, ежеквартальная ребалансировка индекса отрицательно сказывается на итоговой доходности. Обратный результат будет иметь место, если однажды начнется долгосрочный цикл снижения ставки.

Что ещё важно отметить? Прошлые результаты не гарантируют будущие прибыли. Актуально и обратное: если актив приносит низкую доходность в течение продолжительного периода времени, это не означает, что в будущем результат будет идентичен. Доходности ОФЗ находятся на максимумах за много лет (за исключением 2022 года), котировки — на минимумах. Дальнейшее падение скорее всего ограничено (не окончено), т.к. на данный момент сложно представить, что Банк России в перспективе продолжит повышать ставку и будет удерживать ее на более высоких уровнях. В то же время выше сказанное не означает, что ОФЗ принесут высокую доходность в ближайшее время. Однако умеренных результатов в среднесрочной перспективе (лучше чем за последние 4 года) ожидать разумно.

Заключение

Индексы отражают средние результаты по рынку. Доходности отдельных активов как акций, так и облигаций в зависимости от их характеристик могут быть более или менее доходны. В случае индекса RGBI за последние 4 года наиболее доходными были короткие выпуски. Помимо этого, опережающие результаты показали классические ОФЗ-ПК.

t.me/DolgosrokInvest

16 апреля 2024 г.

теги блога Dolgosrok

- кредитные рынки

- Boomin

- DXY

- Fordewind

- FORTS

- IPO

- IPO 2024

- IR

- RGBI

- sunlight

- АВО

- акции

- Альфа-Банк

- альфа-дон-транс

- Аналитика

- ВДО

- вечные фьючерсы

- ВИМ Ликвидность

- ВсеИнструменты

- ВсеИнструменты.ру

- Вэббанкир

- гарант-инвест

- госдолг

- Дайджест

- Делимобиль

- денежно-кредитная политика

- дефолт

- дефолт облигаций

- дискретный аукцион

- Долгосрок

- Доллар

- доллар рубль

- Европлан

- Займер

- золото

- ИИС

- индекс доллара

- Инфляция

- инфляция в России

- Итоги дня

- итоги месяца

- Итоги недели

- Ключевая ставка ЦБ РФ

- Книги

- конвертируемые облигации

- кредитное плечо

- Лайм-Займ

- линкеры

- м.видео

- Макро

- макроэкономика

- макроэкономика России

- МВидео

- Минфин

- Мир

- Мой Самокат

- Муниципальные облигации

- МФК Мани Капитал

- мысли вслух

- НДФЛ

- Нефть

- Новости

- обзор рынка

- облигации

- Образование

- Отчетность

- отчеты МСФО

- отчеты РСБУ

- ОФЗ

- офз с индексируемым номиналом

- ОФЗ с переменным купоном

- оффтоп

- Пересмотр

- Полюс

- Портфель

- Портфель инвестора

- прогноз 2024

- прогноз по акциям

- Результаты

- Рейтинг

- рецензия на книгу

- Россия

- Рубль

- Русская Контейнерная Компания

- Сделки

- срочный рынок

- трейдинг

- Унител

- фандинг

- флоатеры

- флоутеры

- Фордевинд

- форекс

- Характеристики

- ЦБ

- ЦБ РФ

- чтиво

- Экономика

- экономический дайджест

- Юань