Блог им. Dolgosrok |Сравнение доходности ОФЗ-ПК и LQDT 03.04.2024

- 03 апреля 2024, 11:12

- |

Сравнение доходности ОФЗ-ПК и LQDT

У большинства физлиц нет возможности размещать свободные средства в РЕПО. Возникает вопрос, куда разместить свободные средства по актуальным ставкам, минимизируя процентный риск. Для этого на рынке есть несколько альтернатив: ОФЗ-ПК (выпуски 24021, 29013-29025) и фонды денежного рынка. В первом случае купон начисляется по ставке RUONIA с лагом в 7 дней (сегодня 3 апреля, значит, купон будет начисляться по ставке на 27 марта), выплачивается ежеквартально. Во втором случае активы фонда ежедневно инвестируются в операции РЕПО, соответственно стоимость пая растет тоже ежедневно за вычетом комиссии за управление, которая в среднем достигает 0.5% в год.

Что выгоднее?

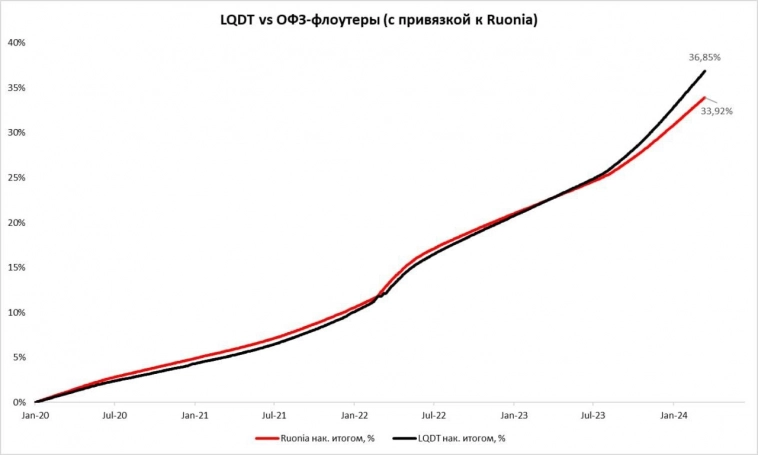

Попробуем посчитать. В качестве периода исследования возьмём срок с начала торгов самым популярным фондом денежного рынка LQDT (январь 2020) и до сегодняшнего дня. Также сделаем допущение относительно волатильности ОФЗ-ПК: ее в расчет не берём.

Результаты получились следующие. Первый график: вложенные 10000 рублей в январе 2020 года в фонд ликвидности принесли бы 36.85%, в ОФЗ-ПК (без учёта реинвестиций купонов) — 33.92%. В обоих случаях не учтён НДФЛ. В случае с фондом ликвидности необходимость уплаты наступает после закрытия позиции, в случае с ОФЗ-ПК — ежегодно с полученных купонов.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 10 )

Блог им. Dolgosrok |Долгосрок | Мысли вслух

- 03 ноября 2023, 12:13

- |

Мысли вслух

Центральный банк повысил ставку в 2 раза всего за несколько месяцев: с 7.5% до 15%. Облигации с фиксированной доходностью с тех пор только падают. Будет ли продолжение падения, неизвестно, но облигационный рынок последние несколько дней чувствует себя позитивно. Сегодня утром индекс гособлигаций rgbi растет на 0.6% на фоне замедления недельных данных по инфляции до 0.14%.

На данный момент такая динамика выглядит чрезмерной. Вся кривая госдолга находится немного выше 12% при ставке 15%. Средняя ставка в следующем году, по прогнозу ЦБ, составит 12.5%-13.5% — выше кривой госдолга, начиная с 3 лет. Поэтому дальнейшее продолжительное ралли на рынке ОФЗ находится под большим вопросом, в лучшем случае сценарий боковика. Учитывая низкие купоны по бумагам с фиксированной доходностью, необходимо искать другие варианты размещения средств. И их сейчас достаточно много.

1️⃣ Самое банальное и простое, но в то же время доходное — фонды ликвидности. Самый известный из них — LQDT. Ставки денежного рынка сейчас превышают 14% (RUSFAR o/n — 14.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс