Блог им. spydell-telegram |Безумие вновь возвращается – один из самых яростных памп импульсов на рынке акций США за 20 лет.

- 08 мая 2024, 10:04

- |

Спустя всего 4 дня накопленный рост в моменте превышал 3.5% — самый сильный импульс с ноября 2023. В таком росте нет ничего необычного, это случается достаточно часто на «отбитии» от локального дна рынка, но оказывается, что по меньшей мере за 20 лет был всего один раз, когда рост был сопоставим или выше в условиях изначально высокой оценки рынка по мультипликаторам.

Раньше 4-дневные импульсы на 3.5% и выше были в условиях сильной перепроданности рынка, но подобный 4-дневный импульс при «оверпрайснутом» рынке был только в декабре 2021, как раз перед установлением локального максимума.

Рынок считается дорогим, если по комплексу корпоративных мультипликаторов текущая оценка на 30% превосходит 10-летнюю среднюю.

Сейчас рынок полностью восстановил разгром, который был в период с 12 по 19 апреля (подробнее о падении рынка здесь и здесь).

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 6 )

Блог им. spydell-telegram |Кульминация безумия.

- 01 апреля 2024, 14:02

- |

Американский рынок – это вихрь запредельной концентрации идиотизма, иррациональности, алчности, беспрецедентный марафон абсурда, где здравый смысл и логика давно капитулировали, открыв врата наркотическому безумию, нашпигованному ИИ галлюцинациями.

Вот ключевые факты по самым последним данным по закрытию 28 марта:

• Капитализация рынка 54.5 трлн, за 5 месяцев было создано более 12.1 трлн капитализации или 28.3% по макс/мин.

Дотком пузырь накапливался почти 5.5 лет с общей производительности немногим более 11 трлн по номиналу и около 19.3 трлн с учетом инфляции в ценах 2024.В расчете на месяц темпы прироста капитализации на этот раз выше в 14 раз по номиналу и в 8 раз (!!) с учетом инфляции.

• С учетом сезонности (с 27 октября предыдущего года до 28 марта отчетного года) рынок вырос на 28.3%, а за последние 75 лет подобного роста не было в относительном выражении. Единственный аналог – 28.2% в 1986 и 27.3% в 1987, что связано с бурным развитием инвестфондов, либерализацией инвестрегламента и восстановлением рынка после 20-летнего застоя на сверхнизких значениях.

( Читать дальше )

Блог им. spydell-telegram |Откуда эти черти берут деньги на выкуп пузыря?

- 12 марта 2024, 10:49

- |

Напрямую было куплено акций на 263 млрд с 1кв22 по 4кв23, а из взаимных фонов выведено 735 млрд (крупнейший отток в истории), а общий баланс во взаимных фондах вернулся к 2017 году, т.е. за 7 лет нулевой приток.

Тенденция вывода была продолжена в 2023, когда отток составил 0.25 трлн напрямую и через фонды.

В этот момент рынок акций показал сильнейший рост за всю историю человечества по совокупности факторов (темпы прироста, сила тренда, корпоративные мультипликаторы, сравнение с макропоказателями, такими как доходы, сбережения населения и долларовая ликвидность), что стало первым эпизодом за 100 лет, когда рынок рос на фоне оттока денег населения.

В момент монетарного и фискального бешенства траектория финпотоков была совершенно другой – с начала 2020 по 1кв22 чистый денежный поток в рынок составил 2.5 трлн. В этот момент все ключевые брокеры США фиксировали рекордную активность физлиц, а рекордный рост рынка (2020-2021) был обусловлен реальными деньгами.

( Читать дальше )

Блог им. spydell-telegram |Обвал на американском рынке может начаться в любой момент и прежде, чем это произойдет необходимо зафиксировать исторический момент, не имеющий аналогов.

- 04 марта 2024, 09:56

- |

Практически весь февраль я фиксировал интересные наблюдения по величайшему пузырю в истории человечества, а ниже консолидация ключевых статистических фактов по американскому рынку и еще немного актуальной информации.

С минимума 27 октября по максимум 1 марта американский рынок вырос на 25.3% и это кажется не так феерично, если бы не факты по собственным расчетам.

▪️Было создано почти 11 трлн капитализации в моменте, что в точности сопоставимо с дотком пузырем 1995-2000, но тогда это заняло 5.5 лет, а сейчас 4 месяца – интенсивность прироста невероятная. С учетом инфляции в дотком пузырь было создано около 19 трлн капитализации в ценах 2024.

▪️За 75 лет (период доступности статистики по внутридневным колебаниям) не было ни одного года, когда рынок рос с сопоставимой скоростью, как в 2024 (25.3% с 27 октября по 2 марта). Наиболее близкие аналоги: 1986 -21.7%, 1991 – 21.6%, 1963 и 1998 – 20%.

▪️Без учета сезонности по скользящему сравнению 25% рост за 85 торговых дней за 75 лет происходил всего 13 раз, а за последние 35 лет всего 7 раз: июл.20, апр.19, фев.12, июл-ноя.09, июл.03, янв.99, авг.97, мар.91.

( Читать дальше )

Блог им. spydell-telegram |Очередной банк в США под угрозой коллапса?

- 01 февраля 2024, 11:38

- |

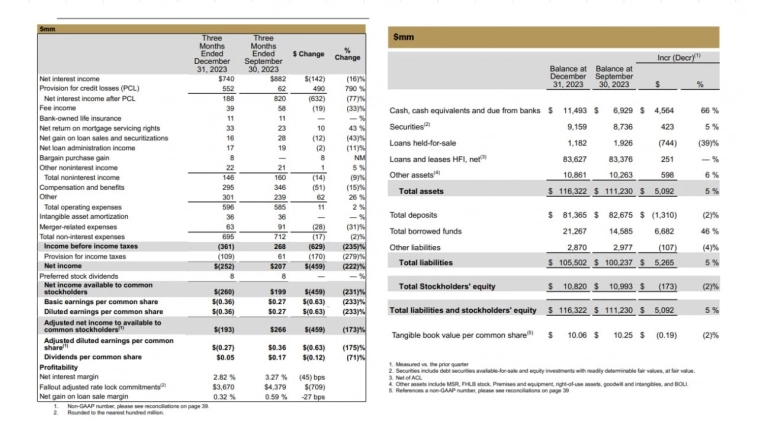

New York Community Bancorp рухнул на треть, потащив за собой все региональные банки, совокупное снижение которых составило более 6% — это самое значительное однодневное снижение с 13 марта 2023.

Приближается годовщина американского банкопада и тут начинаются «прострелы».

Хотя банк в отчетности пытался делать вид, что все замечательно, но убыток не скрыть. Проблема в аккумуляции резервов на кредитные потери в 6.3 раза по итогам года и почти в 9 раз по итогам 4кв23.

Якобы из-за опасений по устойчивой деградации качества кредитов в коммерческой недвижимости.

Банк является достаточно крупным – 116 млрд активов, большая часть которых размещена в кредитах. Депозитная база составляет 81.4 млрд.

Банк в отчете писал, что сократил дивиденды по причине, что стал слишком крупным и значимым, а значит нужно делать все по-взрослому: «Банк объявил о решительных действиях по наращиванию капитала, укреплению баланса и усилению процессов управления рисками, поскольку банк перешел в категорию крупных банков с активами более 100 миллиардов долларов».

( Читать дальше )

Блог им. spydell-telegram |Об обязательной продаже валютной выручки.

- 24 января 2024, 11:13

- |

С бизнесом все понятно – это дополнительные издержки, которые в том числе обусловлены невозможностью оперативно консолидировать необходимый объем ликвидности из-за «токсичности» компаний с российской юрисдикцией в международной финансовой системе.

Это приводит к задержке в обработке расчетов, в дополнительных проверках, в удержании валютных активов и прочих мерах принудительного подавления. Другими словами, бизнес, имея фактические продажи товаров и услуг часто не может получить выручку на счета (растет дебиторка), а даже после зачисления средств не может оперативно ими воспользоваться, особенно если речь касается о возврате валюты в Россию.

Логика ЦБ заключается в том, что интегрально данная мера не сильно влияет на валютный рынок, т.к. компания может вернуть выручку и сразу же или с небольшой задержкой снова купить валюту и вывести под торговые, инвестиционные или финансовые расчеты на внешнем рынке.

( Читать дальше )

Блог им. spydell-telegram |Тотальный разгром акций третьего-четвертого эшелона в России

- 15 ноября 2023, 10:36

- |

Разворот тренда произошел в середине сентября 2023, давление продавцов начало нарастать с середины октября, последние две недели продажи существенно усилились, а с понедельника (13 ноября) продажи приобрели бесконтрольный лавинообразный характер.

В марте 2020 и в феврале 2022 обвал акций был существенным, но скоротечным, сейчас же уже месяц льют, а последние два дня настоящий ад – коллапс на десятки процентов в день по достаточно широкому списку эмитентов.

Последний аналог подобных направленных продаж — это 2008 год (по масштабу разгрома), но разница есть. В 2008 году рынок был представлен несколькими десятками тысяч частных инвесторов, теперь же в игре миллионы.

За последний месяц 90 эмитентов упали более, чем на 10% с совокупной капитализацией 4.7 трлн руб по закрытию торгов 14 ноября. Падение на 20% и сильнее обеспечили 53 эмитента, имея 1.7 трлн капитализации, обвал на 30% и более – 27 эмитентов с капитализацией почти 1.4 трлн.

( Читать дальше )

Блог им. spydell-telegram |Какие потенциалы и риски у российского нефтегаза?

- 17 октября 2023, 12:35

- |

В понимании рынка нефть оценивается лучше, чем когда-либо без учета Газпрома. Хороший результат, но что дальше?

Какие возможные риски?

▪️Нефтегаз основная «дойная корова» для бюджета, а следующий плановый рост расходов федерального бюджета на 6 трлн руб в 2024 году в перспективе с 2023 года следует ожидать прямого или сокращения ужесточения налоговой нагрузки – любая сверхприбыль будет учитываться .

▪️Фронтальный рост издержек бизнеса. Совокупные затраты на ведение деятельности электродов за два года выросли на 46%, производственные и операционные расходы за два года (1П 2023 года по сравнению с 1П 2021 года) выросли на 33%, транспортные расходы выросли на 83%.

( Читать дальше )

Блог им. spydell-telegram |С начала 2023 российский рынок вырос на 52.6% к 4 сентября 2023, прежде чем начал снижаться.

- 27 сентября 2023, 10:26

- |

К 22 сентября рынок снизился на 9.1% по внутридневному минимуму, сравнивая максимум 4 сентября. К 27 сентября рынок на 6.7% ниже сентябрьского максимума, но на 41.7% выше уровня начала года и на 58% выше прошлогодних цен в конце сентября.

Текущий масштаб коррекции лишь 1/5 от накопленного роста с начала года, но при этом сильнейшее снижение с сентября-октября прошлого года. Собственно, а что дальше?

С факторами роста все понятно: восстановление экономики и доходов населения, рекордный прирост денежной массы, рекордные дивиденды, как и девальвация рубля, стабилизация настроений и бизнес-климата при закрытых внешних каналах распределения ликвидности.

Какие негативные факторы?

▪️Высокие риски снижения экономики кв/кв с исключением сезонного эффекта уже с 4 кв 2023 из-за двойного ужесточения (ДКП + жесткая экономия от Минфина) при тенденции роста налоговой нагрузки для крупных публичных компаний-экспортеров.

( Читать дальше )

Блог им. spydell-telegram |Ровно полгода прошло с момента начала бурного ралли на рынке.

- 19 сентября 2023, 13:59

- |

На протяжении почти полугода с октября 2022 по март 2023 рынок отстаивался на уровне около 2200 пунктов по индексу Мосбиржи.

Однако, говоря о рынке, предполагается индекс Мосбиржи, состоящий из высоко капитализированных компаний, тогда как акции вне индекса Мосбиржи выросли почти в 2.5 раза (втрое выше, чем основной индекс) за счет идиотического пампа низколиквидных акций. Пример с ОВК наиболее показателен.

Рост в 2.5 раза – это еще скромно, так многие компании выросли в 5-12 раз с начала года.

Причем, чем ниже изначальная ликвидность – тем выше рост, но чем выше рост – тем выше результирующая ликвидность, что привело к экстремальному росту оборотов торгов акциями третьего эшелона, которые стали формировать до половины в структуре совокупного оборота всеми акциями (норма 15%).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс