Блог им. gofan777 |Газпром целится в Азию

- 07 мая 2021, 21:17

- |

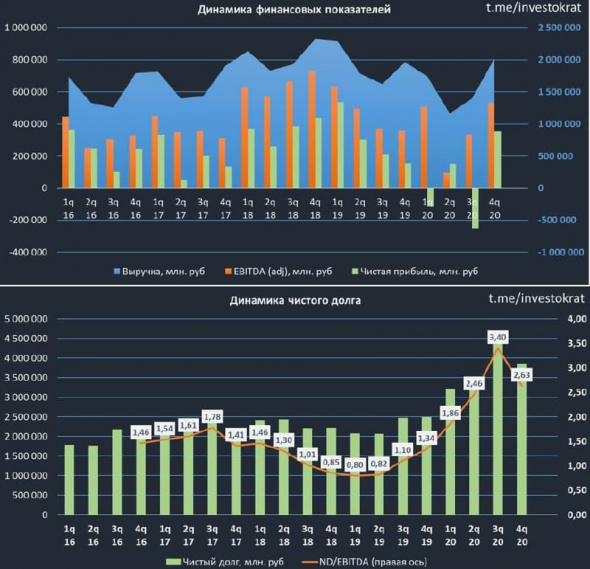

Продолжаем погружение в газовый сектор. Вышел отчет Газпрома, правда только за 2020 год. Также разберем планы компании по захвату мира.

Прошлый год для всего нефтегаза был достаточно сложным, негативный эффект от теплой зимы был перекрыт пандемией и резким падением цен на нефть. Первые полгода были самыми сложными, начиная в 3-4 квартале рынок начал постепенно восстанавливаться.

Результаты прошлого года уже не так актуальны, прошло почти 5 месяцев и мы видим новые реалии на рынке газа. В своих прогнозах на 2021 год менеджмент закладывал цены на газ в районе $170/тыс. куб.м. Спотовые цены в апреле превышали $250/тыс. куб.м из-за аномально холодной зимы и снижения объема газа в хранилищах ЕС ниже 30%.

Благодаря ударному 1 кв. и началу 2 кв. текущего года, менеджмент Газпрома решил перейти на выплаты дивидендов в размере 50% от ЧП по МСФО на 1 год раньше. Таким образом, по итогам 2020 года мы можем ожидать 12,55 руб. дивидендов или 5,3% ДД к текущим ценам.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 6 )

Блог им. gofan777 |Юнипро, дивиденды тронулись...

- 07 мая 2021, 20:48

- |

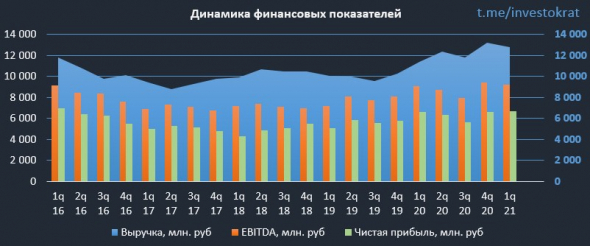

Вышел отчет компании за 1 кв. 2021 года и появились новые вводные по дивидендам, давайте разбираться.

Выручка выросла на 5,3% г/г до 21,5 млрд. руб.

EBITDA снизилась на (10,1% г/г) до 6,9 млрд. руб.

Чистая прибыль снизилась на (18,1% г/г) до 4,1 млрд. руб.

Рост выручки связан в первую очередь с ростом выработки и реализации э/э, а также с ростом тарифов. Снижение EBITDA и чистой прибыли связано с окончание программы ДПМ по двум объектам (энергоблокам Шатурской и Яйвийской ГРЭС). Все идет так, как мы и планировали.

3й Энергоблок БГРЭС наконец-то вернулся на рынок и с 1 мая начал генерировать электроэнергию и продавать мощность по программе ДПМ. Таким образом, повышенные платежи начнут поступать уже с мая и продолжатся до октября 2024 года. Платежи за мощность в рамках ДПМ могут составить до 60 млрд. руб. за этот период.

Также вышла новость о том, что Юнипро планирует принять участие в проектах ВИЭ (возобновляемые источники энергии), пока не совсем понятно где и в каком формате, ждем новостей. Мы как раз на примере Энел разбирали, что это такое и почему интересно в эту сферу сейчас инвестировать компаниям.

( Читать дальше )

Блог им. gofan777 |Новатэк. Где покупать?

- 05 мая 2021, 21:23

- |

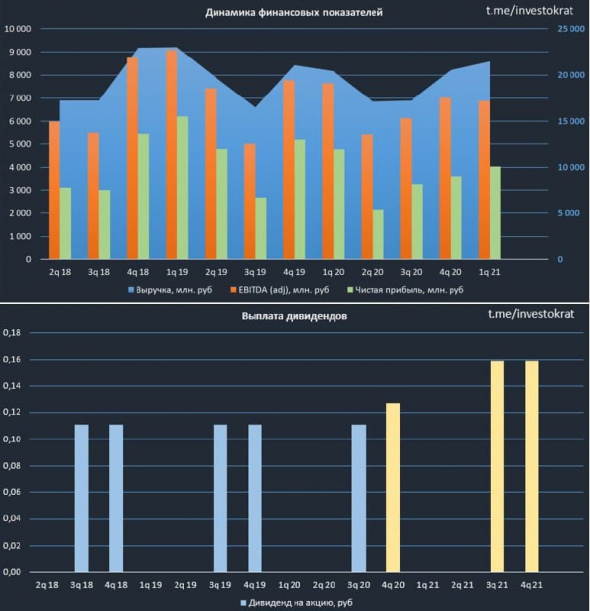

Вышел ударный отчет компании по итогам 1 кв. 2021 года.

Выручка выросла на 32,5% г/г до 244,6 млрд. руб.

EBITDA (adj) выросла на 42,9% г/г до 143,8 млрд. руб.

Чистая прибыль(adj) выросла на 41,5% г/г до 75,8 млрд. руб.

FCF вырос на 78% г/г до 31,8 млрд. руб.

Ключевыми драйверами роста всех показателей стали рост цен на газ и увеличение объемов добычи за период. Основная доля выручки (45,3%) формируется за счет реализации природного газа (включая СПГ), еще 26% идет с продажи газового конденсата. Чистые цены реализации газа для компании выросли в среднем на 41% г/г (без учета экспортных пошлин, НДС и акцизов).

Более 85% природного газа Новатэк реализует в РФ и только около 9% экспортирует. Экспортные цены сейчас гораздо выше внутренних, но у компании здесь есть определенные обязательства. При этом, около 52% жидких углеводородов (нефть, газовый конденсат и прочее) продается за рубеж, что и приносит основную маржу в моменте (в том числе, благодаря девальвации). Рентабельность EBITDA выросла до 56%, что является рекордным значением за последние годы.

( Читать дальше )

Блог им. gofan777 |Экспресс разбор компании Энел Россия и ее перспектив

- 04 мая 2021, 17:51

- |

Разберем компанию Энел Россия.

ТАЙМКОДЫ

00:00 — Вступление

00:40 — Операционные результаты

02:42 — Финансовые результаты

05:00 — Тарифы ДПМ ВИЭ

10:05 — Долговая нагрузка

11:20 — Дивиденды

12:50 — Мультипликаторы

13:38 — Прогнозы менеджмента

15:10 — ДПМ-2

16:45 — Расчет справедливой цены

22:05 — Технический анализ акции

( Читать дальше )

Блог им. gofan777 |Мосбиржа. Все идет по плану.

- 03 мая 2021, 21:53

- |

Вышел отчет компании по итогам 1 кв. 2021 года.

Комиссионные доходы выросли на 17% г/г до 9,3 млрд. руб.

Процентные доходы снизились на (-11,1% г/г) до 3,55 млрд. руб.

Чистая прибыль выросла на на 15,8% г/г до 6,83 млрд. руб.

( Читать дальше )

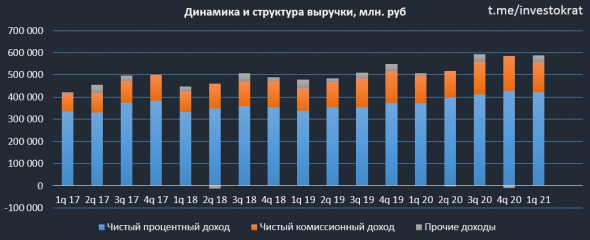

Блог им. gofan777 |Сбер движется к 1 трлн. руб.

- 02 мая 2021, 22:16

- |

Вышел ударный отчет компании за 1 кв. 2021 года.

Чистые процентные доходы выросли на 13,3% г/г до 421,5 млрд. руб.

Чистые комиссионные доходы выросли на 6,3% г/г до 134,3 млрд. руб.

Выручка от нефинансовых бизнесов выросла в 4 раза до 33,6 млрд. руб.

Чистая прибыль выросла на 152,7% г/г до 304,5 млрд. руб.

( Читать дальше )

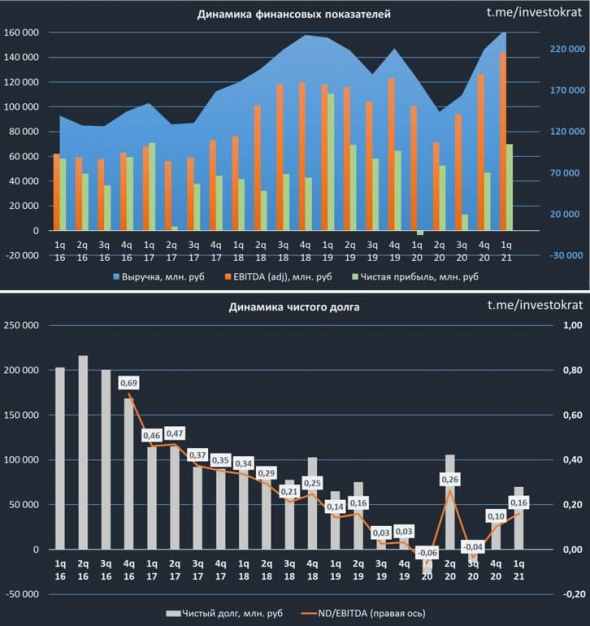

Блог им. gofan777 |Русал, разбор бизнеса

- 30 апреля 2021, 14:22

- |

РУСАЛ — вертикально интегрированный низкозатратный производитель алюминия, основные производственные мощности которого расположены в Сибири. Значительная часть электроэнергии для производства алюминия генерируется на ГЭС, что позволяет компании иметь относительно низкую себестоимость продукции.

Доля компании в мировом производстве алюминия составляет 5,8%, она занимает 3 место в мире по этому показателю (без учета Китая — 1 место). Основная часть производства (около 68%) сосредоточена на 3 алюминиевых заводах, Братском, Красноярском и Саяногорском. Исходя из названий заводов, можно сделать вывод, от каких ГЭС они получают энергию.

Русал является экспортером, по итогам 1 кв. 2021 года география продаж следующая:

Европа — 42%;

РФ и СНГ — 24%;

Азия — 26%;

Америка — 8%

Около 85% выручки формируется от реализации первичного алюминия и сплавов. Оставшаяся часть приходится на реализацию глинозема, фольги и прочей продукции.

Русал владеет Норникелем на 27,82%, балансовая стоимость данной доли составляет $3,1 млрд., а рыночная — $15,3 млрд. Капитализация самого Русала составляет около $11 млрд. Несмотря на текущий рост акций, он все еще торгуется дешевле стоимости доли в ГМК. Капитализация Русала сейчас была бы равна доли в ГМК, если цена акции последнего составляла 19 т.р.

( Читать дальше )

Блог им. gofan777 |Дивиденды по Уставу и по понятиям

- 28 апреля 2021, 21:18

- |

Лет 10 назад я не знал значения слова «дивиденды», а сейчас многие из нас ждут их, как 13 зарплату, зная сроки и суммы выплат. Кстати, смех смехом, а у меня уже суммарные дивиденды за год превышают месячный доход от основной деятельности и, в отличие от последнего, продолжают расти. Давайте пробежимся по тем компаниям, которые уже объявили размер выплаты или он известен, исходя из устава.

✔️Сургут-НГ преф. Размер выплаты по итогам 2020 года составит 6,72 руб. (по Уставу), к текущей цене ДД будет 15,6%. Но здесь высокая доходность не должна быть критерием покупки акции в портфель, такая выплата является разовой, следующий дивиденд сильно зависит от курса доллара на конец 2021 года (подробнее).

✔️Сбербанк преф. Размер выплаты по итогам 2020 года составит 18,7 руб., что к текущей цене дает ДД 6,65%. Компания платит 50% от чистой прибыли (далее — ЧП) по МСФО, рост ставок должен позитивно отразится на чистой процентной марже банка. По прогнозам, ЧП в 2021 году должна быть выше, чем в 2020 году. Есть вероятность, что в ближайшие год-два банк все-таки сумеет придти к исторической цели в 1 трлн. руб. прибыли, что даст около 22 руб. дивидендов.

Дата отсечки — 12.05.

( Читать дальше )

Блог им. gofan777 |Intel, коррекция или тренд?

- 27 апреля 2021, 21:56

- |

После выхода отчета за 1 кв. акции компании упали более, чем на 8%, давайте разберемся, в чем причина и что нам делать с позицией.

В структуре выручки есть 2 крупных сегмента CCG (57.1%) — продукты для пользовательских ПК и ноутбуков, а также DCG (30%) — продукты для дата-центров.

По итогу 1 квартала выручка от CCG выросла на 8% г/г до $10,6 млрд. Выручка от DCG снизилась на (20% г/г) до $5,6 млрд. Продолжает активно развиваться сегмент интернета вещей, особенно сегмент Mobileye (+48% г/г) (система зрения для беспилотных авто).

Во втором квартале планируется завершить разработку нового 7-нм процессора «Meteor Lake», на рынок данные процессоры выйдут к 2023 году. Компания будет работать со сторонними производителями, что позволит «догнать» тренд снижающихся техпроцессов и повысить гибкость и масштабируемость ряда продуктов, при этом, нет планов отказаться от собственного производства.

Главной новостью, которую негативно восприняли инвесторы, стали планы по расширению мощностей и строительству двух новых заводов в Аризоне, стоимостью около $20 млрд. Начало производства чипов должно стартовать в 2024 году. Уже по итогу 2021 года анонсирован рост капексов с традиционных $15 млрд до $19-20 млрд. FCF ожидаемо снизится до $10,5 млрд. На дивиденды по итогам года заплатят около $5,6 млрд. На байбэк останется максимум $4,5 млрд., но с учетом процентов и прочих расходов можно рассчитывать на $3-3,5 млрд. Текущая див. доходность составляет около 2,4% годовых.

( Читать дальше )

Блог им. gofan777 |FXFA vs FXRU

- 26 апреля 2021, 22:30

- |

Недавно появился новый фонд на облигации «падших ангелов» США с тикером FXFA. Сегодня попробуем оценить, на сколько данный фонд интересен с точки зрения сохранения средств и на сколько интереснее он старого доброго FXRU (фонд на корп. еврооблигации РФ).

FXFA включает в себя высокодоходные корпоративные облигации развитых стран. Здесь представлены долларовые облигации более 25 эмитентов, среди которых такие гиганты как Ford, Occidental Petroleum, Kraft Heinz Foods, FirstEnergy и другие. Всего в индексе, который отслеживает фонд, представлено более 130 выпусков облигаций со средним рейтингом BB+.

Суммарная комиссия фонда — 0,6%.

Валюта торгов — рубль, доллар. Отчетная валюта — доллар.

Цена пая — $1 или 75 руб.

Доходность к погашению — 3,44%.

Состав портфеля по странам:

USA — 89,8%

Canada — 5,8%

Luxembourg — 4,4%

Вроде все достаточно интересно, хорошая доходность консервативная цена пая, активы привязаны к доллару, что защищает от девальвации, относительно хорошая диверсификация по компаниям (25 шт.), ребалансировка портфеля происходит 1 раз в месяц.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс