Блог компании БКС Мир инвестиций |Государственные или частные. У каких компаний лучше растут акции

- 24 августа 2023, 15:33

- |

Компании с госучастием

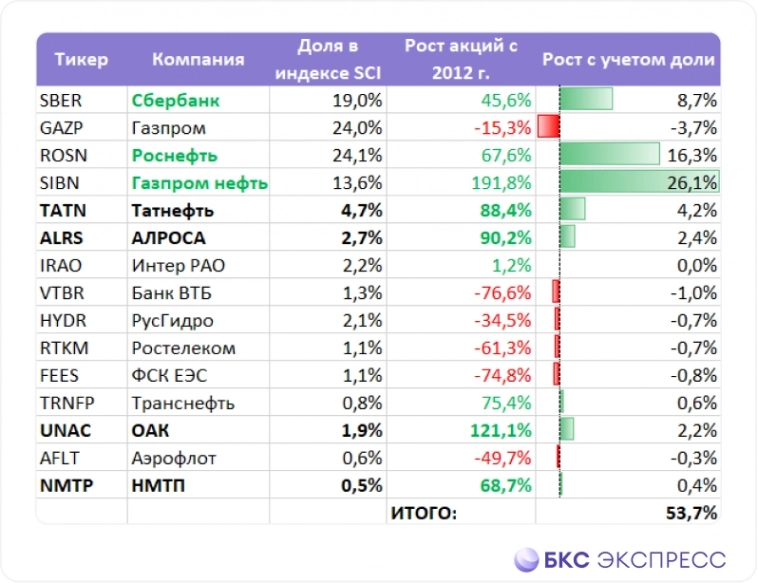

На Мосбирже есть любопытный индикатор — индекс акций компаний с госучастием (SCI). Он не торгуется ежедневно и обновляется лишь раз в год, но в принципе этого достаточно, чтобы сделать расчеты и выводы.

Индекс SCI неплохо структурирован. В нем собраны 15 крупнейших компаний, которые хотя бы частично управляются правительством или Росимуществом. Большинство из них является голубыми фишками российского рынка.

Основной вклад в рост акций госсектора (более 50% суммарно за одиннадцать лет и выше 100% в среднем) сделали всего три бумаги: Газпром нефть, Роснефть и Сбербанк. Даже без учета дивидендов долгосрочно они в хорошем плюсе.

Также стоит отметить еще четыре фишки, которые сильно повлияли на рост индекса госсектора, несмотря на их более скромный вес: Татнефть, АЛРОСА, ОАК и НМТП — в среднем более 90% прироста за те же одиннадцать лет.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 2 )

Блог компании БКС Мир инвестиций |Начинается сезон отчетов. Какие бумаги могут выстрелить

- 20 июля 2023, 11:50

- |

На рынке новый среднесрочный драйвер

Летний дивидендный сезон 2023 г. можно считать оконченным, прошли последние отсечки в акциях Сургутнефтегаза и Транснефти. Фактор дивидендов перестает быть актуальным драйвером для рынка, инвесторы усилят фокус на других драйверах. Один из них — сезон отчетности августа – сентября. В этот период компании будут представлять операционные и финансовые результаты за II квартал и I полугодие.

К текущему моменту операционные результаты опубликовали НОВАТЭК, Beluga Group, X5 Group, ММК. Сбербанк представил финансовые результаты по РСБУ.

Отчеты зачастую становятся сильным драйвером для динамики акций. В предстоящий сезон это особенно актуально, так как с 1 июля прекратило действие постановление правительства, позволявшее не публиковать отчетность. Таким образом, есть вероятность, что компании, не раскрывавшие результаты в 2022 г., могут возобновить их публикацию.

Для рынка это важное событие, так как раскрытие результатов позволит оценить, как изменилось состояние бизнеса за год.

( Читать дальше )

Блог компании БКС Мир инвестиций |До исторических максимумов ближе, чем кажется

- 13 июля 2023, 14:34

- |

Как сейчас растет рынок

В недавнем обзоре мы смотрели на динамику российского рынка в долларах (по индексу РТС), чтобы понимать, какой тренд в акциях сформировался вне привязки к курсу рубля. Но есть еще и фактор дивидендов.

Инвестировать в чистый рост Индекса МосБиржи практически невозможно: большинство голубых фишек — это дивидендные бумаги, и выплаты по ним на общем графике просто не отображаются.

Зато их хорошо видно в Индексе полной доходности (MCFTR), который ведет себя как реальный портфель из акций: если приходят дивиденды от каких-то компаний, он их сразу реинвестирует пропорционально во все акции индекса.

Сколько еще расти

С учетом дивидендов (MCFTR) рынок 1,5 года назад падал с пиковых уровней 2021 г. на 51% и затем вырос на 60%. «Голый» индекс МосБиржи терял до 60% и с того времени прибавил 72%.

С точки зрения реального инвестора, у которого все это происходило непосредственно на его счете, это значит следующее: портфель восстанавливается быстрее, чем рынок в среднем.

( Читать дальше )

Блог компании БКС Мир инвестиций |5 идей в российских акциях. По каким бумагам позитивные ожидания

- 03 июля 2023, 16:16

- |

Просто и понятно

Акции Сбербанка остаются одной из наиболее понятных и привлекательных бумаг на рынке. За 5 месяцев 2023 г. банк заработал 589 млрд руб. чистой прибыли, что позволяет рассчитывать на более 1 трлн руб. по итогам года. Таким образом, Сбербанк может сохранить высокий уровень дивидендов и после рекордных выплат за 2022 г.

Ожидания крупных дивидендов за 2023 г. — это фактор в пользу дальнейшего роста бумаги. Дивиденды Сбера в 2024 г. могут достичь около 30 руб. на акцию, что предполагает более 12% дивдоходности по текущим котировкам — слишком привлекательный уровень для топовой голубой фишки.

Сбербанк-ао (Покупать. Цель на год: 350 руб./ +46%)

Прошла коррекция

В акциях TCS Group в последние недели прошел коррекционный импульс после прошедшей волны роста. Бумаги опустились к интересным в среднесрочной перспективе уровням.

Драйвером роста бумаги выступает восстановление прибыли после просадки прошлого года, а также продолжающееся расширение клиентской базы.

( Читать дальше )

Блог компании БКС Мир инвестиций |Акции с сильным растущим трендом. В них еще не поздно зайти

- 06 июня 2023, 13:41

- |

Как отбирали

Алгоритм поиска следующий: берем фишки, которые за минувшие 8 месяцев выросли сильнее, чем Индекс МосБиржи, торгуются выше 20-, 50- и 200-дневных скользящих средних, имеют RSI ниже 70, а также «зеленый» таргет.

Цена акции выше скользящих указывает на стабильность тренда (на коротком, среднем и долгом сроке). Осциллятор ниже сигнального уровня говорит, что бумага не перегрета в моменте, а таргет дает позитивную оценку аналитиков.

Суммарно мы получим список акций, которые рынок покупает наиболее активно и равномерно, держа их на прицеле не только под разовые события вроде дивидендов, но и долгосрочно — как минимум до лета следующего года.

Кто прошел фильтры

В сумме набирается восемь акций (две от Сбера). В том числе сталевары, девелоперы, энергетики и IT. Такой разношерстный набор отраслей обычно означает органический рост всего рынка, что опять же подтверждает тренд.

( Читать дальше )

Блог компании БКС Мир инвестиций |Российский рынок начинает штормить. Что делать инвестору

- 04 мая 2023, 15:26

- |

Российский рынок акций довольно резко пошел вниз в начале мая, подтверждая старую биржевую поговорку «sell in May and go away». До начала коррекции индекс МосБиржи вырос почти в 1,5 раза от минимумов октября, а сейчас уже на 5% отступил от достигнутых максимумов. Что делать инвестору в мае, разбираемся в данном обзоре.

Почему рынок пошел вниз

• Это самая сильная коррекция с февраля на российском рынке, что само по себе говорит о том, что технически накопилась перекупленность, и для отката не нужно было сильных драйверов.

• Цены на нефть опустились в район минимумов марта, несмотря на обещание участников ОПЕК+ дополнительно добровольно сократить добычу.

• Рубль, несмотря на слабость нефти, держится на достигнутых уровнях. С одной стороны, это закономерно, так как на ситуацию влияет лаг в оплате экспортных поставок. Кроме того, рубль в апреле дешевел относительно нефти опережающими темпами. Но все же это негативно сказывается на выручке экспортеров.

( Читать дальше )

Блог компании БКС Мир инвестиций |5 идей в российских акциях. Выделяем интересные бумаги

- 17 апреля 2023, 17:54

- |

Рекордные дивиденды

Одним из ключевых факторов инвестиционной привлекательности акций Сбербанка стала рекомендация наблюдательного совета банка по дивидендам за 2022 г. — 25 руб. на акцию, что по текущим котировкам соответствует около 11,3% дивидендной доходности.

Важен сам факт возвращения к выплатам, а также позитивные перспективы на 2023 г. За I квартал 2023 г. банк заработал 350 млрд руб. чистой прибыли, что позволяет рассчитывать на более 1 трлн руб. по итогам года. Таким образом, Сбербанк может сохранить высокий уровень дивидендов и после выплат за 2022 г.

Акции сильно выросли после рекомендации наблюдательного совета, но потенциал роста еще сохраняется. 11,3% дивдоходности в топовой голубой фишке — даже после прошедшей волны роста остается привлекательным уровнем. В ближайшие недели допускаем подъем к 230–240 руб. за бумагу. Сильным драйвером может стать ГОСА 21 апреля, где будет рассматриваться вопрос дивидендов.

( Читать дальше )

Блог компании БКС Мир инвестиций |Куда текут деньги. Следим за динамикой оборотов на Мосбирже

- 27 марта 2023, 18:34

- |

В нашей рубрике «Куда текут деньги» продолжаем следим за динамикой торговых объемов всех отраслей на Мосбирже. Так мы поймем пульс рынка и ответим на вопрос: «Куда идут деньги инвесторов?»

Почему это интересно

Обороты — важная составляющая анализа, с их помощью можно определить тенденции на рынке. Более того, на российском рынке главной движущей силой стали частные инвесторы: доля в обороте составляет около 81%. Это значит, что не имеет смысла идти против течения, лучшая тактика — «ставить паруса по ветру».

Мы будем наблюдать за динамикой всех отраслевых индексов МосБиржи. В их составе более 90 компонентов — соразмерно индексу Широкого рынка. Полученные данные будут релевантными, и уже на их основе будут составлены прогнозы и анализ.

Тенденции на рынке обычно длятся неделями и месяцами. С помощью отслеживания трендов можно принять решения по открытию длинной или короткой позиции.

О чем шепчут тренды

Наблюдение мы начали с сентября 2022 г. С того месяца видим общий тренд по снижению торговых оборотов по всем отраслям. В январе 2023 г. обороты начали стабилизироваться, а в феврале расти. Март подходит к концу: уже было наторговано свыше 827 млрд руб. — рекорд 2023 г. и выше значений последних 4 месяцев. Очень скоро будут достигнуты значения октября 2022 г.

( Читать дальше )

Блог компании БКС Мир инвестиций |Стратегия на II квартал. Российский рынок

- 27 марта 2023, 17:31

- |

Российский рынок остается привлекательным. Что его ждет во II квартале 2023? Мы проанализировали ситуацию и делимся выводами в нашей стратегии — глобальном взгляде аналитиков БКС на российский рынок, отдельные сектора и акции.

Главное

Российская экономика показала себя лучше прогнозов, хотя спад продолжается. Тем не менее уже в III квартале 2023 г. ждем первых сигналов роста. Мы повысили нашу цель по индексу МосБиржи на 12 месяцев до 3 480 п., что соответствует потенциалу роста 45%.

• Экономика превзошла прогнозы, но спад пока продолжается. Ждем возвращение к росту в III квартале 2023 г., прогноз ВВП на 2023 улучшен до -1,6%.

• Рубль оказался слабее ожиданий: прогноз курса на конец года 76 руб. за доллар.

• Рынок жив, продолжает адаптацию: цель по индексу МосБиржи — 3 480 п.

• Ключевая тема — дивиденды: компании возобновляют выплаты.

• Дивидендные топ-бумаги: НЛМК, МТС, Татнефть, Норникель, ЛУКОЙЛ.

• Фавориты: Мечел, Татнефть, ПИК, Сбер, ММК, Северсталь, ЛУКОЙЛ, TCS.

( Читать дальше )

Блог компании БКС Мир инвестиций |Долгосрочный портфель: новые аутсайдеры

- 20 марта 2023, 19:12

- |

Главное

• Краткосрочные идеи: без изменений.

— Фавориты: Сбер, Мосбиржа, МТС, Полиметалл, ММК, Северсталь и TCS.

— Аутсайдеры: Сургутнефтегаз-ао, РусГидро, ФСК ЕЭС, ПИК, Аэрофлот, ВТБ и VK.

• Парные торговые идеи: МТС / Х5 Group.

• Долгосрочные идеи: Ростелеком и Газпром сменили Татнефть и Роснефть в аутсайдерах.

— Топ-7: Мечел, Магнит, Яндекс, МТС, Северсталь, ММК и Сбер.

- Боттом-7: Сургутнефтегаз-ао, ВТБ, АЛРОСА, ФосАгро, РусГидро, Газпром и Ростелеком.

В деталях

Фавориты: Сбер, Мосбиржа, МТС, Полиметалл, ММК, Северсталь и TCS

• Сбер — неожиданно высокие дивиденды.

• Мосбиржа — ожидаются хорошие объемы торгов за I квартал 2023 г.

• МТС — стабильный бизнес, высокая двузначная дивдоходность.

• Полиметалл — растущие цены на золото и редомициляция.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал