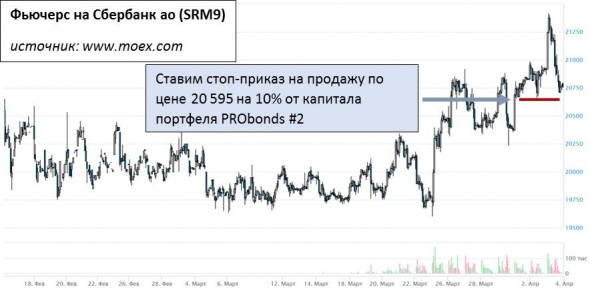

Блог им. andreihohrin |Короткая позиция в Сбербанке до-открыта до максимальной величины. Ждем 200-180

- 25 апреля 2019, 16:41

- |

Состояние, динамика и результат самой спекулятивной позиции (34% годовых):

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 24 )

Блог им. andreihohrin |Наши спекулятивные позиции вчера, сегдня и исторически

- 19 апреля 2019, 08:30

- |

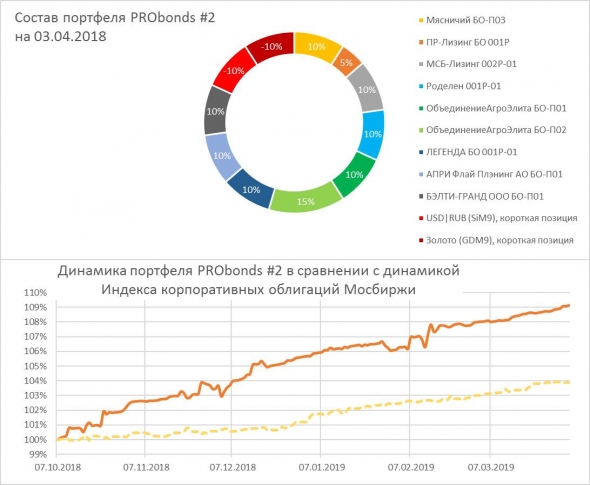

Состав и динамика портфеля PRObonds #2, куда встроена спекулятивная часть. Сегодня из портфеля уйдет короткая позиция в USD|RUB, а короткая позиция во фьючерсе на Сбербанк (SRM9) может быть увеличена до 20% от капитала портфеля.

( Читать дальше )

Блог им. andreihohrin |Пара USD|RUB: ориентир в 62 рубля за доллар потерял актуальность

- 19 апреля 2019, 08:19

- |

3-4 месяца подряд мы последовательно держались мнения о недооцененности рубля и выставляли цель в паре USD|RUB на уровне 62 или ниже. Пара опустилась под 64-ю фигуру. И мы отказываемся от своей цели.

Короткую позицию в USD|RUB, открытую в начале марта на 2 с небольшим рубля выше нынешних котировок, сегодня закрываем.

Рублевые риски накапливаются.

• Во-первых, нефть. От минимумов декабря товар вырос на 44%. Стоимость Brent на уровне 71 долл./барр. – стоимость вне и выше зоны ценовой толерантности. Учитывая хотя бы продолжающиеся успехи сланцевых технологий. Рост нефти не сопровождался значимыми коррекциями, что только увеличивает шансы на заметную просадку.

• Во-вторых, спокойствие инвестсообщества. Рубль отлично растет, когда, после его очередного падения, это сообщество напряжено и сторонится рубля, выбирая более твердые валюты. Апрель подарил нам новое словосочетание – «усталость от санкций». Публикация доклада Роберта Мюллера, официально подтверждающая участие России в манипулировании общественным мнением на президентских выборах в США, тому доказательство. Обвинение есть, рубль стабилен.

( Читать дальше )

Блог им. andreihohrin |Короткая позиция в Сбербанке - открыта! "Нет судьбы, кроме той, что мы творим сами"

- 18 апреля 2019, 15:14

- |

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

Блог им. andreihohrin |Шорт золота бесславно закончился. Продолжаем шортить USD|RUB

- 16 апреля 2019, 12:59

- |

Портфель PRObonds #2, где спекулятивная позиция сопровождается ВДО-шными облигациями, удерживает 19% годовых. В ожидании скачака доходности от новой спекуляции. О которой — отдельно и в следующий раз ;)

( Читать дальше )

Блог им. andreihohrin |Игра на большего дурака (вершины рынков и блокирование рисков)

- 09 апреля 2019, 07:58

- |

#портфелиprobonds

Формулировка жаргонна, но отражает смысл. Когда рынки завершают фазу своего роста, это сопровождается понятной аргументацией, почему рост может или должен быть продолжен. Вспомним, когда рост начинается, все аргументы – против. Отличная иллюстрация была в прошлом декабре. Возврат к росту нефти, американских и мировых, включая российские, акций сопровождался неприятием и недоумением экспертного сообщества.

Но рынки прошли 15-25%-ную дистанцию вверх. И вчера отношение игроков получило противоположную полярность. Нефть может или будет дорожать из-за конфликта в Ливии. Рубль, как и отечественные акции, по той же причине получит поддержку и потенциал к укреплению. Рост западных фондовых рынков запрограммирован дружественной монетарной политикой.

Суждения здравы. Обоснованность – особенность игры на больших высотах. И игры на большего же дурака. Покупать страшно, и необходимы факты-обоснования. Но и они не избавляют от циничной логики: купить, чтобы с прибылью и быстро продать тому, кто еще более жаден и уверен в своей покупке.

( Читать дальше )

Блог им. andreihohrin |И все же - сыграем против акций Сбербанка

- 04 апреля 2019, 10:32

- |

Подкрепляем мысли делом. Спекулятивная позиция в портфеле может теперь достигнуть невиданных 30% от капитала.

( Читать дальше )

Блог им. andreihohrin |Пора ли сыграть на понижение в Сбербанке?

- 04 апреля 2019, 08:14

- |

#портфелиprobonds

Думаю, пора.

По-моему, тренд отличного роста акций Сбербанка, оптимизма и любви инвесторов к ним, год назад получил перелом. И, по-моему, рынок этого перелома еще не оценил.

В своих портфелях мы занялись Сбербанком запоздало – только в прошлом ноябре. Продали фьючерса на Сбербанк, получили за месяц около 6% дохода на эту позицию. Повторили продажу в конце января, и получили всего около 1% дохода.

И решаем – продать ли акции Сбербанка вновь? Рост последних недель в конфронтации с санкционной риторикой от американских конгрессменов создает неплохой игровой момент. Плюсы заложены в цену, минусы и риски не отыграны.

Сегодня или завтра открытие короткой позиции в акциях Сбербанка – для меня и команды единомышленников весьма вероятно. Будем информировать

Блог им. andreihohrin |Результаты смешанного портфеля PRObonds #2 (18,8% годовых)

- 02 апреля 2019, 08:46

- |

Спекуляции – это 2 крупные прибыли в прошлом году и 3 маленькие – в этом. Все сделки прибыльны. Все проиллюстрированы. Ждем нового всплеска доходности, и дождемся.

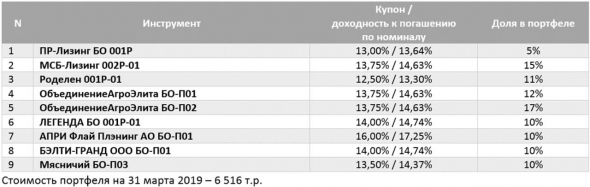

А пока… После долгих тасовок облигационной колоды остановился на таком облигационном балансе (см. таблицу). Здесь все еще велика доля Goldman Group (облигации ОбъединенияАгроЭлита и ТД Мясничий), она будет сокращаться. Тогда как доля АПРИ Флай Плэнинг способна чуть вырасти. На все это нужно время. Плюс жду понятных новых имен с высокими купонами и хорошей отчетностью.

( Читать дальше )

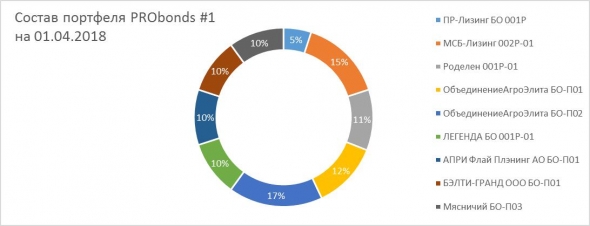

Блог им. andreihohrin |Портфель PRObonds #1 (высокодоходные облигации). Состав и результаты

- 01 апреля 2019, 10:12

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал