Новости рынков |Рынок SPAC начинает 2022 год с убытков и отказов от сделок

- 02 февраля 2022, 21:29

- |

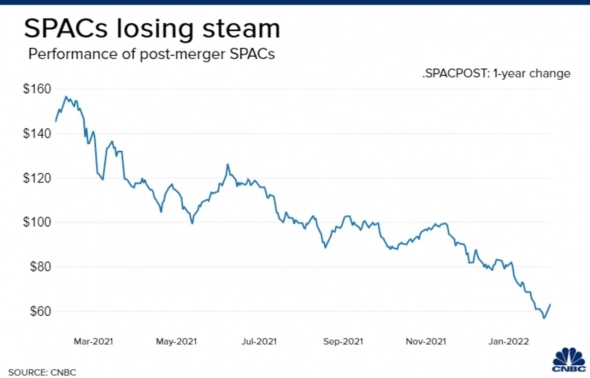

👉 Перенасыщенный рынок SPAC продолжает падать в новом году. Спекулятивные акции с небольшой прибыльностью становятся всё менее привлекательными перед лицом ужесточения политики ФРС

👉 Индекс CNBC SPAC Post Deal Index, состоящий из компаний, завершивших свои слияния, упал на 23% в январе. Среди крупнейших падений месяца Heliogen, Aurora Innovation и Embark, потерявшие как минимум 50%.

- комментировать

- Комментарии ( 0 )

Новости рынков |В России введут SPAC уже весной

- 10 января 2022, 13:45

- |

👉 Минэкономразвития весной 2022 года начнет поиск российских компаний для пилотных размещений на бирже через SPAC

👉 В рамках рабочей группы по разработке правил для российских SPAC в проекте участвуют Фонд инфраструктурных и образовательных программ, входящий в «Роснано», и ассоциация «НП РТС» — крупнейший акционер СПБ Биржи

👉 На данный момент концепция SPAC предпполагает, что в России можно будет зарегистрировать такую компанию, которая будет называться «проектной», и привлечь туда деньги инвесторов

👉 При этом Минэк хочет позволить SPAC привлекать деньги не только через акции, но и через размещение цифровых финансовых активов на бирже

www.forbes.ru/finansy/451533-kak-cinovniki-vnedrat-v-rossii-razmesenie-na-birze-cerez-spac-i-pri-cem-tut-rosnano

Новости рынков |Глава SEC США предостерег компании от слияния со SPAC для обхода правил

- 08 декабря 2021, 12:59

- |

👉 Глава SEC уточнил — соблюдение правил при выходе на биржу необходимо для безопасности самих же компаний. Генслер дал понять, что SEC пристально следит за фирмами, нацеленными на сотрудничество со SPAC

👉 Регулятор начал проверку Digital World Acquisition, с которой планирует слияние медиакомпания Дональда Трампа Trump Media & Technology Group

👉 SEC добавила, что может ввести новые правила регулирования SPAC уже в апреле

quote.rbc.ru/news/short_article/61b070f29a794732c3e4fdb0?from=newsfeed

Новости рынков |Американский Forbes выйдет на биржу через слияние со SPAC с оценкой в $630 млн

- 27 августа 2021, 16:32

- |

👉 Forbes станет публичной путем слияния со SPAC-компанией Magnum Opus Acquisition, действующие топ-менеджеры продолжать возглавлять компанию

👉 Сделка будет закрыта в четвертом квартале 2021 года или в начале первого квартала 2022 года. После этого акции Forbes начнут торговаться на Нью-Йоркской фондовой бирже под тикером FRBS. На момент закрытия сделки акционеры будут владеть примерно 22% компании

👉 Компания ожидает получить порядка $600 млн: $200 млн наличными, а также $400 млн частных инвестиций по $10 за акцию

👉 Руководителем объединенной компании после слияния станет главный исполнительный директор Forbes Майк Фидерле

👉 Forbes Media на 95% принадлежит группе инвесторов из Гонконга Integrated Whale Media Investments, оставшиеся 5% находятся у семьи Форбс. В 2014 году издание было оценено в $475 млн

Новости рынков |📈 Акции Ivanhoe Capital Acquisition Corp растут на 5,5% по причине покупки производителя аккумуляторов для электромобилей

- 13 июля 2021, 13:53

- |

👉 Производитель аккумуляторов SES Holdings Pte подтверждает что выйдет на биржу путем слияния с Ivanhoe Capital Acquisition Corp

👉 После сделки объединенную компанию оценивают в 3,6 миллиарда долларов

👉 Слияние даст $476 миллионов валовой выручки, а также частные инвестиции в публичный акционерный капитал, или PIPE

👉 Инвесторами в PIPE стоимостью в $200 миллионов являются Koch Strategic Platforms, Hyundai Motor Co, Geely Holding Group, Kia Corp и General Motors Co

👉 Сингапурская компания SES Holdings Pte производит гибридные литий-металлические аккумуляторные батареи для электромобилей

👉 Ожидается, что акции объединенной компании будут торговаться на Нью-Йоркской фондовой бирже под символом SES

www.bloomberg.com/news/articles/2021-07-13/ev-battery-maker-ses-said-to-agree-to-go-public-via-ivanhoe-spac

Новости рынков |Circle станет публичной в рамках сделки на 4,5 миллиарда долларов

- 08 июля 2021, 14:24

- |

Компании по приобретению специального назначения (SPAC) — это подставные компании, созданные специально для слияния с другой частной компанией, которая желает выйти на биржу, минуя процедуру IPO.

www.reuters.com/article/circle-ma-concordacqsn/fintech-firm-circle-to-go-public-in-4-5-bln-blank-check-deal-idUSL3N2OK2PI

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс