Блог им. SergeyYarmish

Проверяем грааль на прочность

- 01 июля 2022, 10:18

- |

Что необходимо для того, чтобы стоимость акций компаний росла?

Чистая прибыль должна расти каждый год, и чем быстрее этот рост, тем больше заработают акционеры.

Но как правило, когда у компании устойчиво растет прибыль, рынок уже заметил эту компанию, и ее мультипликаторы находятся на высоком уровне.

Покупать такие компании уже смыла нет, потому что потенциал роста не такой большой. Зато всегда есть риски замедления темпов роста по мере того, как компания становится достаточно большой.

Поэтому взамен прибыли можно посмотреть натемпы роста выручки. При этом если у компании надежный и качественный бизнес, компания будет повышать рентабельность прибыли до уровня среднего значения по отрасли, или даже выше.

Таким образом, рост выручки может выступать как опережающий показатель.

Второй критерий, как Вы уже поняли, компания не должна стоит слишком дорого.

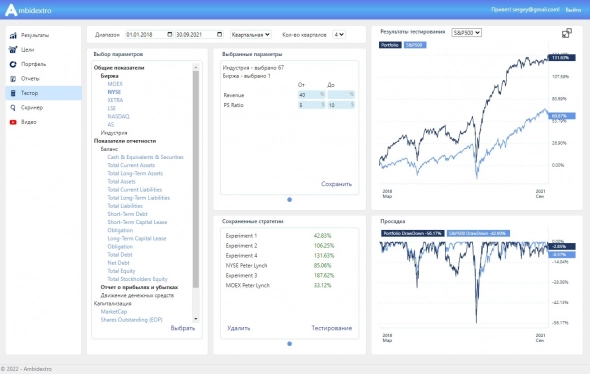

Мы проверили портфель, который составили из компаний на бирже NYSE, отвечающих 2-м критериям:

1. Рост выручки за последние 4 квартала > 40%

2. Стоимость компании находится в интервале 5x < P/S < 10x

Проверку портфеля делали в тесторе:

На графике справа вверху наш портфель обошел индекс SP 500 в 2 раза.

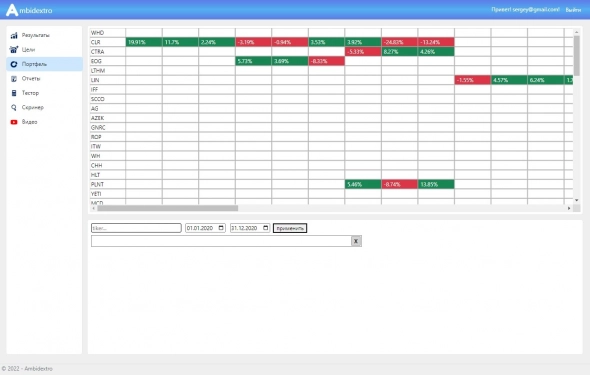

А на картинке ниже видно, какие тикеры вошли в портфель:

Портфель динамический, то есть состав компаний постоянно меняется. Если компания удовлетворяет условиям по последним данным отчетности, она в портфеле. Если нет, исключается из портфеля.

более детальный обзор функций в видео:

Если Вам интересно поработать в тесторе, пишите на адрес почты и мы пришлем Вам логин и пароль для доступа:

[email protected]

Наш телеграмм канал, если интересно:

t.me/ambi_finance

теги блога Ambidextro

- Alibaba

- Alibaba Group

- Apple

- ebitda

- EV/EBITDA

- Nvidia

- P/E

- petropavlovsk

- ROE

- S&P500

- SWIFT санкции

- Акрон

- акци

- акции

- Акции РФ

- акции США

- анализ акции

- анализ компаний

- банки

- банковский сектор

- безработица

- ВТБ

- выбор акций

- газ

- Газпром

- ГМК Норникель

- Детский мир

- дефолт

- дивиденды

- железная руда

- золото

- инвести

- инвестиции

- инвестиции в недвижимость

- индекс

- инфляционные ожидания

- инфляция

- иран

- история

- кризис

- КуйбышевАзот

- Лукойл

- макроэкономика

- Мечел

- мультипликаторы

- недвижимость

- недвижимость в РФ

- Нефть

- НЛМК

- Новатэк

- Норникель

- Облигации

- ОВК

- операционные результаты

- отчетность

- отчетность компаний

- оценка акций

- оценка стоимости

- Петропавловск

- Пик

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз

- прогноз акций

- прогноз по акциям

- рецензия на книгу

- Роснефть

- рынок

- рынок акций

- Самолет

- санкции

- санкции сша

- сбер

- Сбербанк

- Северсталь

- Селигдар

- СПГ

- спекуляции

- сталь

- стоимость акций

- Сургутнефтегаз

- США

- Татнефть

- теханализ

- технический анализ

- Тинькофф

- тинькофф банк

- торговые сигналы

- торговые стратегии

- трейдинг

- Трейдинг FORTS

- уголь

- удобрения

- фондовые рынки

- фондовый рынок

- Фосагро

- фундаментальный анализ

- цены на газ

необходимы лохи- инвесторы, которые будут верить и нести деньги

Тут смотря отчего отталкиваться, примеров такое множество- тот же ВТБ или Росгосстрах, вроде недорого, а внезапный форсмажор портфель могжет утащить вниз и надолго