Блог им. SergeyYarmish |Сбер грабит население

- 31 мая 2022, 09:52

- |

На следующий день я довольный подал заявку онлайн на оформление кредита.

Сбербанк согласовал выдачу кредита по ставке 20,9%.

При этом:

— я являюсь зарплатным клиентом

— у меня нет проблемной кредитной истории

и т.д. и т.п.

Ставка показалась грабительской!!! это в 2 раза больше ставки рефинансирования ЦБ!

И я решил лично прийти в банк, чтобы разобраться...

Подал заявку на новый кредит, но на меньшую сумму. Объяснив, что для банка риски минимальные. Каждый месяц банку приходит ЗП на их карту.

И что вы думаете?

Банк согласовал кредит опять, но уже по ставке 23,9%!!!

Я был в шоке.

А сегодня читаю… в новостях

«Сбер» убрал информацию о ставках по кредитам:

«В связи с динамикой изменения ключевой ставки и прогнозами по ее дальнейшему снижению условия по потребительским кредитам могут меняться, и мы хотим предложить максимально выгодные параметры продукта нашим клиентам»

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 68 )

Блог им. SergeyYarmish |Сбербанк "пропал" под санкциями

- 28 мая 2022, 09:57

- |

Акции Сбербанка за последние полгода потеряли 2/3 стоимости. Текущие значения мультипликаторов находятся на исторических минимумах.

А финансовые показатели, наоборот, достигли рекордно высоких значений – размер чистой прибыли, ROE, достаточность собственного капитала …

Но что ждет банк впереди и к чему приведут санкции?

В этом году банки покажут огромные убытки — по оценкам ЦБ убыток банковского сектора по итогам 2022 года может достигнуть 5,8 трлн руб.

Детальный анализ влияния санкций на банк в видео:

( Читать дальше )

Блог им. SergeyYarmish |Банки стоят слишком дешево, чтобы их покупать

- 13 мая 2022, 09:12

- |

Последние 4 года активы банковского сектора в России росли в среднем на 9% в год. Но в этом году банки покажут огромные убытки

По внегласным оценкам ЦБ убыток банковского сектора по итогам 2022 года может достигнуть 5.8 трлн руб.

( Читать дальше )

Блог им. SergeyYarmish |Что будет с капиталом банков в конце года?

- 11 мая 2022, 21:22

- |

Мы рассчитали простую модель, которая показывает, как изменится достаточность капитала банков к концу этого года.

По Сберу ситуация следующая:

1. Убыток от списания по кредитам и формирование резервов составит более 1 трлн руб. по корпоративным клиентам. Это снизит капитал на 2.9%.

2. Еще около 0,9 трлн руб. списаний по физ. лицам, что снизит капитал еще на 2,1%.

3. Банк вероятно сможет заработать операционную прибыль. И мы допустили, что доходность составит около 15% по ROE. Это положительно повлияет на капитал +2%.

Таким образом, к концу года капитал банка останется в пограничной зоне – около 12%.

И это означает, что Сбер вряд ли сможет заплатить дивиденды по итогам 2022 года.

Аналогичный расчет для ВТБ, капитал которого может снизиться к концу года до 4%.

( Читать дальше )

Блог им. SergeyYarmish |Влияние санкций на банковский сектор и текущая стоимость банков

- 11 мая 2022, 00:27

- |

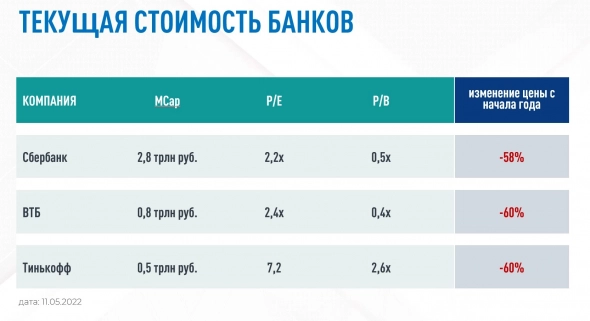

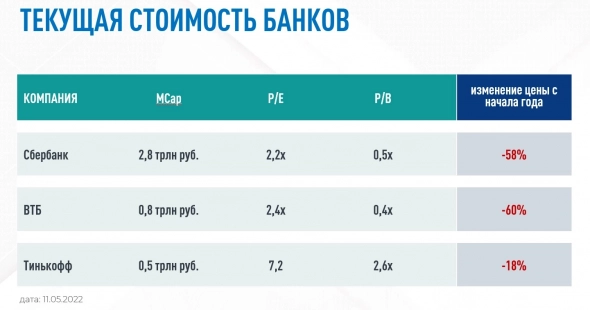

Как мы видим, госбанки Сбер и ВТБ стоят довольно дешево.

Мультипликатор P/E около 2х, а P/B в интервале 0,4-0,5х.

Тинькофф в несколько раз дороже. Но это благодаря высоким темпам роста, активы у банка росли в среднем на 50% в год.

Весьма вероятно, что в этом году могут быть достигнуты еще более низкие ценовые уровни, особенно, когда инвесторы увидят отчетность за 1 кв, которую банки пока не раскрывают.

По внегласным оценкам ЦБ убыток банковского сектора по итогам 2022 года может достигнуть 5.8 трлн руб.

В эту цифру сложно поверить, но есть все основание полагать, что так оно и будет. Поэтому банки и не спешат показывать результат за 1 кв.

Более детальный анализ в нашем видео по ссылке:

( Читать дальше )

Блог им. SergeyYarmish |P/E – секреты применения (3 способа)

- 24 марта 2022, 10:17

- |

Существует 2 варианта расчета PE:

Вариант 1: через цену и прибыль на одну акцию

Это наиболее простой способ, т.к. можно быстро собрать все данные:

— цену акций (можно взять из биржевых котировок)

— EPS (можно найти в отчетности по МСФО, указывается отдельной строкой)

Вариант 2: через рыночную капитализацию компании и годовую прибыль

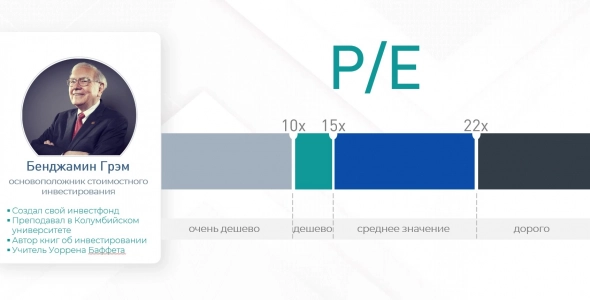

По мнению Грэма, Р/Е не должно превышать 22.0х. Все что стоит дороже – это дорогие компании. Оптимальное значение – это 15.0х. Все что меньше, это недорогие компании.

Здесь правда, важно сделать оговорку, Грэм для расчетов использовал усреднённое значение прибыли компании за несколько лет.

( Читать дальше )

Блог им. SergeyYarmish |Сколько дивидендов будет платить Сбер - анализ фин.показателей

- 10 февраля 2022, 10:53

- |

Акции Сбербанка за последние 2 месяца потеряли больше трети своей стоимости. Текущие значения мультипликаторов находятся на исторических минимумах.

А финансовые показатели, наоборот, достигли рекордно высоких значений – размер чистой прибыли, ROE, достаточность собственного капитала и другие.

Давно не было такой диспропорции между рыночной ценой и фундаменталом, и на этом можно хорошо заработать:

(1) получать высокие дивиденды — около 8-10%.

(2) рост стоимости акций на 30-35% в этом году, за счет сильных фундаментальных показателей

(3) апсайд в стоимости благодаря цифровой экосистеме (потенциал через 4-5 лет).

Поэтому, если вы готовы ждать, сидите в бумаге, получайте хорошие дивиденды, а через 5 лет получите прирост стоимости в 2 раза благодаря экосистеме.

Анализ финансовой отчетности

Бизнес-модель Сбера включает 5 основных сегментов

Основные доходы, как мы видим, Сбер получает от банковской деятельности.

( Читать дальше )

Блог им. SergeyYarmish |Сколько должен стоить Сбербанк по мультипликаторам?

- 07 февраля 2022, 14:15

- |

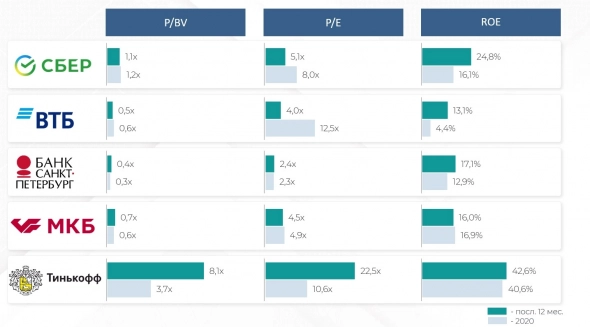

[1] Мы решили сравнить Сбер с другими российскими банками

Но это сравнение не дало очевидных ответов. Ни с одни из торгуемых банков сравнивать Сбер некорректно.

Во-первых, Сбер это особый банк…второго такого же крупного банка в России нет. Ему принадлежит 1/3, а по некоторым метрикам половина всего рынка.

А значит Сбер неправильно сравнивать с МКБ или Банком Санкт-Петербург, которые существенно меньше его.

Со вторым крупнейшим банком в секторе – ВТБ также сравнивать бессмысленно. Это совсем разные банки.

Остается Тинькофф. Но тут мультипликаторы различаются в несколько раз. Тинькофф растет быстрее Сбера, а потому и стоит дороже.

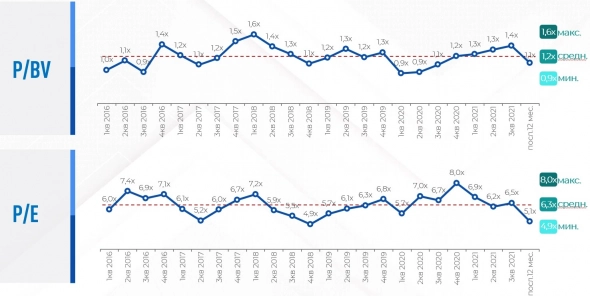

[2] Далее мы проанализировали исторические мультипликаторы.

( Читать дальше )

Блог им. SergeyYarmish |Сбер - остаться должен только один

- 04 февраля 2022, 09:38

- |

Акции Сбербанка за последние 2 месяца потеряли больше трети своей стоимости. Текущие значения мультипликаторов находятся на исторических минимумах.

А финансовые показатели, наоборот, достигли рекордно высоких значений – размер чистой прибыли, ROE, достаточность собственного капитала ….

Давно не было такой диспропорции между рыночной ценой и фундаменталом, и на этом можно хорошо заработать. К тому же еще и получить высокие дивиденды от Сбера.

Более подробно о возможности заработать на Сбере мы рассказали в этом видео:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс