Блог им. gofan777

Аэрофлот, взлет или падение?

- 17 октября 2017, 23:37

- |

К основным производственным показателям авиаперевозчиков относятся пассажиропоток и пассажирооборот, выраженный в пассажиро-километрах (пкм).

За 7 лет пассажиропоток вырос почти в 4 раза, среднегодовой прирост составляет 41,6%. Пассажирооборот за тот же период вырос более, чем в 3 раза или ежегодно увеличивался на 47,5%.

Следует так же учесть, что в 2012 году к группе Аэрофлот присоединились еще 4 компании:

• Россия

• Оренавиа

• Владавиа

• САТ

Из диаграммы ниже видно, что в 2012 году производственные показатели резко выросли, как раз за счет консолидации этих компаний.

Для более точной оценки роста производственных показателей, рассмотрим период с конца 2012 по конец 2016 года. Среднегодовой прирост производственных показателей за этот период составил:

пассажиропоток – 57,8% за период или 14,5% в год;

пассажиро-оборот – 50,3% или 12,6% в год.

Для справки: пассажирооборот это общее количество километров, которые пролетели все пассажиры за период.

Производственные показатели растут двузначными темпами из года в год на протяжении более, чем 8 лет.

Некоторые существенные факты по компании:

В октябре 2013 года авиакомпания зарегистрировала свою новую бюджетную авиакомпанию «Добролёт». Но из-за западных санкций лоукостер вынужденно приостановил свою деятельность из-за полётов в Симферополь.

В октябре 2014 года «Аэрофлот» объявил о запуске нового бюджетного перевозчика, который работает под новым названием «Победа».

1 сентября 2015 года «Аэрофлот» объявил о планах приобрести 75% акций терпящей убытки второй по величине авиакомпании страны Трансаэро за символическую цену в 1 рубль. Впоследствии национальный перевозчик отказался от своих планов, а правительство приняло решение пойти по сценарию банкротства Трансаэро.

В сентябре 2015 года компания включена в санкционный список Украины. Санкции предусматривают блокировку активов и приостановление выполнения экономических и финансовых обязательств, а также «ограничение, частичное или полное прекращение транзита ресурсов, полетов и перевозок через территорию Украины».

АКТИВЫ

С 2009 по 1п. 2017 среднегодовой рост активов составляет 23,8%, что достаточно неплохо для такой крупной компании, как Аэрофлот.

С 2014 года у компании резко увеличились долговые обязательства. Это связано в первую очередь с курсовыми разницами.

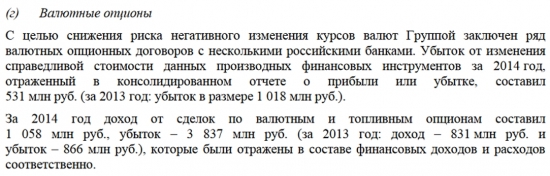

Аэрофлот вынужден хеджировать свои риски, в связи с тем, что работает по всему миру и с разными валютами, в том числе основная часть самолетов находится в аренде, которую необходимо платить так же в валюте.

Для тех, кто мало разбирается в инструментах хеджирования и не представляет, что это такое, попробую объяснить на простом и, надеюсь, понятном примере:

Я взял в аренду самолет за 100$ в год, но авиаперелеты совершаю только в РФ, соответственно выручка у меня в рублях. Я не знаю какой будет завтра курс доллара, но мне надо планировать свои расходы и доходы заранее. Сегодня курс, допустим, 60 рублей/$, какой курс будет через год я не знаю, тот, кто мне самолет дает в аренду тоже не знает. Мы заключаем соглашение, что каким бы курс не был, через год я ему заплачу 6000 рублей за аренду этого самолета (или 100$ по текущему курсу в 60 руб.). Соответственно, если через год курс будет 90 рублей, то выиграю я, так как заплачу 6000 рублей вместо 9000 рублей и разницу в 3000 рублей запишу себе в доходы (но это бумажные доходы, как и амортизация). Если курс упадет до 40 рублей, то я проиграю и разницу в 2000 рублей запишу себе в расходы.

Аналогично можно договориться с банком, если я выручку получаю в долларах, а мне нужны рубли, я прошу дать мне возможность, например, любую сумму в пределах 10 000$ конвертировать в рубли по заранее оговоренному курсу.

Это если в самом простом варианте, но тут еще нужно хеджировать цены на авиатопливо и т.д., в жизни все гораздо сложнее, но смысл такой же.

В отчетности компании все эти пункты описаны подробно, с кем и какие опционы заключены и на какой срок.

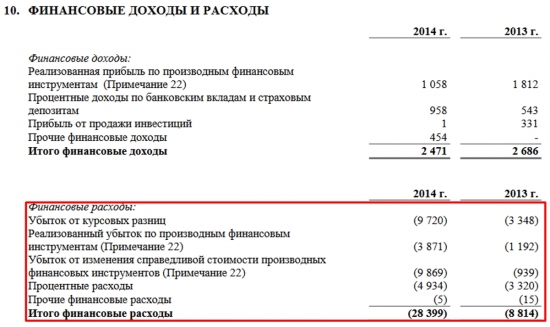

Например, из отчетности ПАО Аэрофлот за 2014 год:

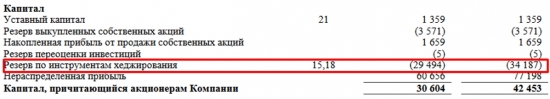

Крупные компании обычно закладывают резервы для обесценения активов и результатов хеджирования, что в свою очередь уменьшает капитал. В 1 полугодии 2017 года размер резерва сопоставим с размером капитала:

Основную часть обязательств составляют обязательства по финансовой аренде и кредиторская задолженность.

ВЫРУЧКА

Наибольшую часть выручки группы Аэрофлот составляют регулярные пассажирские перевозки.

С 2009 по 2016 год среднегодовой прирост выручки составил 56,6%.

С 2012 по 2016 год среднегодовой прирост выручки составил 24%.

ЧИСТАЯ ПРИБЫЛЬ И ДЕНЕЖНЫЙ ПОТОК

За период с 2009 по 2016 год среднегодовой прирост денежного потока составил невероятные 81,5%.

С 2012 по 2016 год среднегодовой денежного потока составил 73,4%.

На чистую прибыль оказывали давление различные факторы, связанные с курсовыми разницами и с хеджированием валютных рисков. В связи с этим среднегодовой прирост чистой прибыли за период не дает объективных результатов.

EBITDA и ЧИСТЫЙ ДОЛГ

Компания поддерживает уровень чистого долга в пределах нормы. В 2014 – 2015 годах долг вырос в связи с переоценкой долговых обязательств по вышеописанным причинам. В 1 полугодии 2017 году чистый долг опустился до 0.67 EBITDA, что является минимальным значением с 2010 года. EBITDA с 2012 года растет среднегодовым темпом в 68%.

ПОКАЗАТЕЛИ РЕНТАБЕЛЬНОСТИ

В связи с отрицательными значениями капитала и чистой прибыли в 2014 году показатели ROA и ROE не дают объективной оценки бизнеса, остается судить по рентабельности EBITDA, которая неуклонно растет с 2012 года, немного скорректировавшись в 2014 по известным причинам. Показательным будет итог 2017 года, когда показатели ROE и ROA снова выйдут в положительную сторону. Но стоит отметить, что при снижении инфляции до 4%, рентабельность в 20% уже отличный результат.

ДИВИДЕНДЫ

В соответствии с Положением о дивидендной политике, базой для расчета дивидендных выплат ПАО «Аэрофлот» является консолидированная чистая прибыль Группы Аэрофлот по международным стандартам финансовой отчетности (МСФО).

Решение о размере дивидендов принимается на основании специально разработанной системы коэффициентов-индикаторов, учитывающей результаты отчетного года, долговую нагрузку и среднесрочный финансовый план Группы. Текущая версия Положения закрепляет целевой уровень выплат в размере 25% от чистой прибыли Группы по МСФО.

В 2016 году в силу распоряжения Правительства для госкомпаний, дивиденд был выплачен 50% от ЧП по МСФО.

В 2016 году компания Аэрофлот выплатила рекордные за всю историю дивиденды в размере 17,48 рублей на 1 обыкновенную акцию.

СВОДНАЯ ТАБЛИЦА ПОКАЗАТЕЛЕЙ

МУЛЬТИПЛИКАТОРЫ

Количество акций в обращении: 1 110 616 299

Цена одной обыкновенной акции: 190 руб. (на момент написания обзора).

Рыночная капитализация: 211 017 096 810 рублей.

P/E (1п.2017) = 73 – учитывается прибыль только за пол года, показатель высокий в связи с тем, что основную часть прибыли компания зарабатывает в 3м квартале.

P/B (1п. 2017) = 7.36

EV/EBITDA (2017 LTM) = 4

Чистый долг/EBITDA (2017 LTM) = 0.67

ROE (1п.2017) = 7%

ВЫВОДЫ

Исходя из значения мультипликаторов, можно сделать вывод, что компания оценена достаточно дешево для рынка в целом, отношение прибыли к капитализации для индекса ММВБ за 2016 год составляет около 9.4. Компания стоит всего 4 EBITDA, но нужно дождаться отчет за 9 месяцев, который более точно переоценит мультипликаторы и можно будет более достоверно оценить потенциальную годовую прибыли и размер дивиденда.

У компании растут производственные показатели, по сути Аэрофлот занимает доминирующее положение в авиаперевозках на рынке РФ. Один за другим лопаются более мелкие компании, которые так и не оправились от 2014 года, резких курсовых переоценок и долговых обязательств.

Так же из года в год растет выручка и EBITDA. Аэрофлот достаточно быстро погасил почти весь внешний долг, сократив его до исторического минимума, это дает некую подушку безопасности в случае новых потрясений на рынке.

Считаю компанию очень привлекательной с точки зрения инвестирования от 1 года. Пока государству нужно пополнять бюджет, Аэрофлот будет платить 50% от ЧП на дивиденды, пока не грянет новый кризис. Допускаю возможную коррекцию после бурного роста, основным драйвером послужат меньшие дивиденды, по сравнению с 2016 годом. Напомню, в 2016 году на рост показателей повлияло укрепление рубля и уход с рынка крупного конкурента (Трансаэро), что в 2017 году уже будет иметь гораздо меньший эффект.

В любом случае компания недооценена, после отчета за 9 месяцев уже можно будет расставить точки над И, рассчитать оптимальный размер портфеля под Аэрофлот, а до этого момента подготовить кэш. Кто бы и что не говорил про Аэрофлот, а операционные показатели не обманешь, если компания растет, то она растет, независимо от того, кто президент в США. Поэтому Аэрофлот можно будет шортить после того, как человек сам научится летать.

Я покупал Аэрофлот по 163 руб, потом продал по 203 руб., сейчас дождался коррекции и планирую снова взять и уже на долгосрок.

Вангую: кризис самый серьезный для РФ был в 1998 году, затем в 2008, кто знает, может быть 2018 поддержит статистику. Пока все года, заканчивающиеся на 8 были не очень дружелюбными к финансовой пирамиде денег. В любом случае, надо быть готовым к этому и пересиживать его лучше в компаниях крупных, платящих дивиденды, как Аэрофлот ).

Полную версию обзора можно взять ТУТ

- 17 октября 2017, 23:49

- 17 октября 2017, 23:55

- 18 октября 2017, 02:24

- 18 октября 2017, 03:55

- 18 октября 2017, 07:18

- 18 октября 2017, 10:36

теги блога Георгий Аведиков

- AFKS

- AGRO

- AT&T

- BELU

- EMC

- En+

- ETLN

- FinEx Rus Eurobonds ETF FXRU

- FIVE

- fix price

- Globaltrans

- GMKN

- Intel

- IPO

- IPO 2024

- LKOH

- MTSS

- mvid

- Ozon

- PLZL

- ROSN

- softline

- SPO

- Verizon

- Whoosh

- X5

- X5 Retail Group

- yndx

- Акрон

- акции

- Алроса

- АФК Система

- Аэрофлот

- белуга групп

- Брокеры

- втб

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа ЛСР

- Группа Позитив

- двмп

- Детский мир

- дивиденды

- ИИС

- инвестиции в недвижимость

- Интер РАО

- ИнтерРАО

- КарМани

- Лента

- ЛСР

- Лукойл

- м.видео

- Магнит

- мгтс

- ММК

- Московская биржа

- Мосэнерго

- мтс

- Налогообложение на рынке ценных бумаг

- Нефть

- НЛМК

- НМТП

- Новатэк

- обзор рынка

- Облигации

- ОГК-2

- операционные результаты

- отчеты МСФО

- ПИК СЗ

- Полиметалл

- Полюс Золото

- портфель

- портфель инвестора

- прогноз по акциям

- Роснефть

- Россети Ленэнерго

- ростелеком

- Русагро

- Русал

- Русгидро

- Русская аквакультура

- Самолет

- сбербанк

- Северсталь

- Сегежа групп

- совкомбанк

- Совкомфлот

- сургутнефтегаз

- татнефть

- ТГК-1

- тинькофф

- Тинькофф Банк

- трейдинг

- Фосагро

- ФСК Россети

- ЭНЕЛ РОССИЯ

- Эталон

- Юнипро

- Яндекс