SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Андрей (Мурманск) Чеберяченко

Затмения 2012 года и рынки

- 07 апреля 2012, 17:08

- |

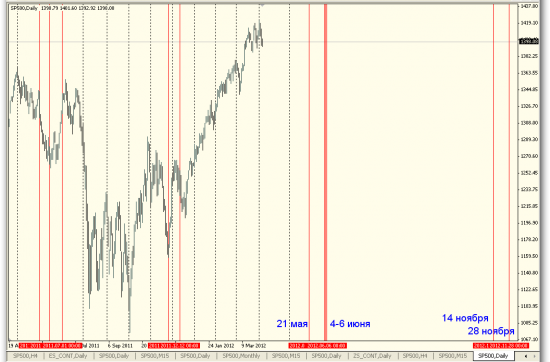

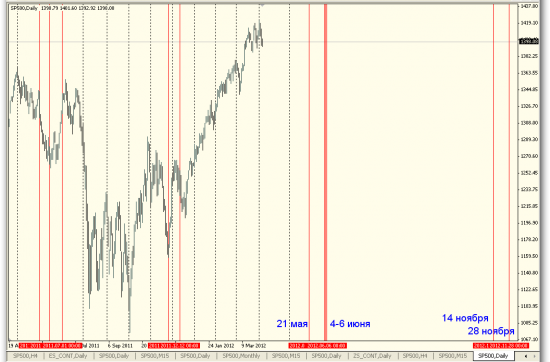

По историческим данным, во время солнечных и лунных затмений рынки вели себя по-медвежьи (на скрине вертикальные линии).

Отметил будущие затмения. Похоже, в эти даты надо быть начеку.

http://www.astrology-online.ru/goroskop_2012.shtml

Отметил будущие затмения. Похоже, в эти даты надо быть начеку.

ИНТЕРЕСНЫЕ ДАТЫ. Самые опасные периоды года — с 15 апреля до 1 мая, с 10 августа до 25 августа, конец сентября.

ИНТЕРЕСНЫЕ ДАТЫ. Самые опасные периоды года — с 15 апреля до 1 мая, с 10 августа до 25 августа, конец сентября.- Самая интересная астрологическая дата: 6 июня — прохождение Венеры по диску Солнца, одно из редчайших для науки астрономических явлений. Если есть момент, который можно назвать «Днем Мира», так это подобный. В этом году, однако, ситуация спокойной не будет.

- Кольцеобразное солнечное затмение 21 мая в 2:47 (по Московскому времени) в 1 градусе Близнецов.

- Полное Солнечное затмение 14 ноября 2012 в 1:08 (MSK) в 22 градусе Скорпиона.

- Частное Лунное затмение 4 июня 2012 в 14:11 (MSK) в знаке Стрельца.

- Полутеневое лунное затмение 28 ноября 2012 года в 17:46 (MSK) в 7 градусе Близнецов.

- Вхождение Сатурна в Скорпион — 6 октября 2012.

- Ингрессия Юпитера в Близнецы — 11 июня 2012.

- Лилит в Близнецах с 12 сентября 2012.

http://www.astrology-online.ru/goroskop_2012.shtml

- комментировать

- ★21

- Комментарии ( 2 )

Рецензия на книгу А. Кургузкина «Биржевая торговля: Игра по собственным правилам»

- 08 января 2012, 22:56

- |

Рецензия на книгу «Биржевая торговля. Игра по собственным правилам» — Александр Кургузкин

Александр Кургузкин (Mehanizator) написал новую книгу по системному трейдингу. Многие, наверно, читали его первую книгу «Биржевой трейдинг: системный подход». (Дополнение: по факту новая книга оказалась просто переработанным изданием первой книги).

Материал я бы разделил на две части.

( Читать дальше )

ХОЗЯИН ТРЕНДА

- 23 октября 2011, 23:10

- |

Я далек от того, чтобы провозгласить свой взгляд на торговлю самым правильным. Более того, я абсолютно не озабочен тем, насколько правдивы или ложны мои утверждения, как бы это не звучало парадоксально. Вполне возможно, что то, что для меня очевидно, вы сочтете ошибочным в корне; конечно я приведу свои аргументы, но моей целью не будет вас переубедить или оставить за собой последнее слово.

К каждому своему необычному утверждению я бы мог применить фразу: «не столь важно так это или нет на самом деле, но было бы полезным исходить из того, что… „

Как правило для разгона фишки создаются денежные пулы — то есть в основе каждого тренда обязательно наличие специально саккумулированных под разгон денег, а следовательно наличие инициатора тренда/хозяина денег/хозяина тренда.

1. Тренд обычно начинается с закупа, длительное удержание цены в узком диапазоне, возможно с понижением, с безуспешным тестированием верхней границы (будущим покупателем, а не продавцами (!) специально создается мощное сопротивление, чтобы к нему привыкли и все у себя нарисовали канальчики), после чего в какой-то момент резко пробивается верхняя граница ставшего уже привычным диапазона. На этой границе и сразу за ней покупается большой объем, т.к. все начинают продавать и ждать теста этой границы сверху в качестве поддержки, помогая покупателю купить много и как выясняется впоследствии, дешево.

2. После этого цена уводится дальше БЕЗ ОТКАТОВ агрессивно вверх так, чтобы последовательно вышли из лонгов все младшие таймфреймы и при этом не имели шансов перезайти ниже цены продажи, обычно через +5% в лонгах по растущей бумаги уже нет интрадейщиков и свинг-трейдеров, через +10% нет краткосрочников, через +20% нет среднесрочников, которые все вышли на безоткатном росте, чтобы перезайти пониже, плюс панически начинают откупаться шортисты, плюс появляются маржин-колы у шортистов-плечевиков.

3. Когда появляется слишком разреженные участки цены в обе стороны, потому что продавцов уже нет и крупных бидов тоже, инициатороми тренда агрессивно вбрасываются в СМИ различные информационные бычьи поводы, якобы объясняющие фактически прошедший рост, и начинается консолидация у хаев, то есть продажа/передача инициатором тренда лонгов, купленных им внизу, тем игрокам/деньгам, покупательную способность которых инициатор изначально имел ввиду, начиная разгон (это его обязательная страховка) — обычно “терпилами» выступают деньги вкладчиков интервальных пифов, или пенсионные деньги, или деньги западных фондов и прочих долгосрочников, то есть деньги, приход которых на рынок ожидался и планировался заранее, и которые входят с далеким горизонтом и не волнуются из-за колебаний +-20%.

4. Далее цена держится еще некоторое время до появления спроса от тех, кто вышел рано и видит что цена не падает и готов уже брать при малейшем откате. В это время выкупаются все откаты, вызванные продажами инициатора тренда, но сливает тот на объемах, когда видит биды, а вздергивает агрессивно на соплях, чтобы повторить эти небольшие сливы снова и снова, засаживая в лонги тех, кто торопится войти на откате, ожидая продолжение роста после консолидации.

5. Сдав свой объем, увидев, что новых денег толкать цену выше нет, а спрос на достаточно высоких уровнях сформирован (потому что не сразу люди привыкают к текущим высоким ценам) инициатор тренда НАЧИНАЕТ СЛИВ, потому что у него прибыль будет реальной когда он не просто купит низко и продаст дорого, а когда после этого он снова дешево возьмет лонги — тогда его прибыль можно будет считать реальной, т.е. он торгует тренд по схеме кэш-акции-кэш-акции. Так что тренд это не просто движение снизу вверх, это устойчивое, ПОДКОНТРОЛЬНОЕ преобладающему игроку движение, в котором он старается не дать перезайти в лонги тем, кто выходит не у верхних краев движения цены, и поэтому резко выкупает любые проливы, и по окончании которого он продает свои лонги старшим таймфреймам-долгосрочникам согласно их лимитам, а сам устремляет цену вниз для восстановления проданных лонгов по более низким ценам.

6. Таким образом у тренда всегда есть хозяин, как и у корнера, как и у любого выноса. Ничего на рынке не происходит просто так, ничего не происходит без сговора крупных игроков (именно про сговоры и придумана пословица «деньги любят тишину»), на рынке торгуют люди, которые купив хотят продать дороже, а потом снова откупить дешевле, и в этом суть фондового рынка — в возвращаемости и повторяемости уровней. Если есть значительные денежные ресурсы, то специально создаются соответствующие колебания рынка, потому что инициаторы таких колебаний всегда будут впереди всех игроков, они не гадают, а ЗНАЮТ, что произойдет в любой момент времени во время тренда и имеют гарантированную прибыль.

Классический тренд — это рост ГМК в 2010 году в марте-апреле к с 4600 до 5800, с последующим вертикальным сливом к 4600 (рост закончился аккурат в день опубликования новости, что акции ГМК включены в котировальный список «А» и что их теперь можно покупать на пенсионные деньги, которыми управляют те же управляющие компании, которые под эту новость и начали разгон, цена за неделю упала на — 1000 рублей; рост ГМК в конце 2010 года с 6500 до 7700, с вертикальным сливом к 6500 (последовательно были озвучены в СМИ версии про выкуп акций с рынка (пошел вынос), и про запрет акций с рынка по решению суда (все слили обратно). Также в 2010 вздернули ВТБ с 8 копеек, объясняя это якобы возможной успешной продажей 10%-го пакета, а потом после 10 копеек все вернулось обратно к 8, хотя пакет так и не продали. Часто такие тренды (с последующим возвратом) устраивают перед дополнительной эмиссией акций, включением акций в индекс, приватизацией госпакета акций данного эмитента, заключением крупного контракта, открытием месторождения и прочих подобных событий, иногда имеющих фундаментальное, а иногда чисто спекулятивное значение.

Такое понимание тренда полезнее, чем все разноцветные трендовые линии наемных аналий, их восходящие канальчики и прочая ТА-муть. Тренд заканчивается тогда, когда инициатор тренда сам начинает продавать свои лонги — и кстати этот момент можно увидеть. На хаях обычно заходят не несчастные физики с тремя копейками, поддавшись эйфории, как лепечет нам Элдер, а самые крупные деньги — деньги институциональных инвесторов, которые и должны были купить в это время эту бумагу, а они всегда покупают дорого, чтобы продать еще дороже когда-нибудь потом, и именно под них эту бумагу и поднимают в цене, чтобы гарантированно на таком подъеме заработать. Именно поэтому на хаях и проходят обычно повышенные или огромные объемы, а потом цена возвращается назад к началу тренда. Когда люди присоединяются к тренду на уровне +20+30% от начала подъема, не вызванного внятной причиной, то они должны понимать, что их будущая прибыль зависит ИСКЛЮЧИТЕЛЬНО от одного игрока — инициатора тренда, и что нужно приличное время, чтобы на таких уровнях появились новые массовые покупатели и восстановилась рыночная торговля. И что вероятность получить слив как минимум на половину от подъема чрезвычайно высока.

( Читать дальше )

К каждому своему необычному утверждению я бы мог применить фразу: «не столь важно так это или нет на самом деле, но было бы полезным исходить из того, что… „

Как правило для разгона фишки создаются денежные пулы — то есть в основе каждого тренда обязательно наличие специально саккумулированных под разгон денег, а следовательно наличие инициатора тренда/хозяина денег/хозяина тренда.

1. Тренд обычно начинается с закупа, длительное удержание цены в узком диапазоне, возможно с понижением, с безуспешным тестированием верхней границы (будущим покупателем, а не продавцами (!) специально создается мощное сопротивление, чтобы к нему привыкли и все у себя нарисовали канальчики), после чего в какой-то момент резко пробивается верхняя граница ставшего уже привычным диапазона. На этой границе и сразу за ней покупается большой объем, т.к. все начинают продавать и ждать теста этой границы сверху в качестве поддержки, помогая покупателю купить много и как выясняется впоследствии, дешево.

2. После этого цена уводится дальше БЕЗ ОТКАТОВ агрессивно вверх так, чтобы последовательно вышли из лонгов все младшие таймфреймы и при этом не имели шансов перезайти ниже цены продажи, обычно через +5% в лонгах по растущей бумаги уже нет интрадейщиков и свинг-трейдеров, через +10% нет краткосрочников, через +20% нет среднесрочников, которые все вышли на безоткатном росте, чтобы перезайти пониже, плюс панически начинают откупаться шортисты, плюс появляются маржин-колы у шортистов-плечевиков.

3. Когда появляется слишком разреженные участки цены в обе стороны, потому что продавцов уже нет и крупных бидов тоже, инициатороми тренда агрессивно вбрасываются в СМИ различные информационные бычьи поводы, якобы объясняющие фактически прошедший рост, и начинается консолидация у хаев, то есть продажа/передача инициатором тренда лонгов, купленных им внизу, тем игрокам/деньгам, покупательную способность которых инициатор изначально имел ввиду, начиная разгон (это его обязательная страховка) — обычно “терпилами» выступают деньги вкладчиков интервальных пифов, или пенсионные деньги, или деньги западных фондов и прочих долгосрочников, то есть деньги, приход которых на рынок ожидался и планировался заранее, и которые входят с далеким горизонтом и не волнуются из-за колебаний +-20%.

4. Далее цена держится еще некоторое время до появления спроса от тех, кто вышел рано и видит что цена не падает и готов уже брать при малейшем откате. В это время выкупаются все откаты, вызванные продажами инициатора тренда, но сливает тот на объемах, когда видит биды, а вздергивает агрессивно на соплях, чтобы повторить эти небольшие сливы снова и снова, засаживая в лонги тех, кто торопится войти на откате, ожидая продолжение роста после консолидации.

5. Сдав свой объем, увидев, что новых денег толкать цену выше нет, а спрос на достаточно высоких уровнях сформирован (потому что не сразу люди привыкают к текущим высоким ценам) инициатор тренда НАЧИНАЕТ СЛИВ, потому что у него прибыль будет реальной когда он не просто купит низко и продаст дорого, а когда после этого он снова дешево возьмет лонги — тогда его прибыль можно будет считать реальной, т.е. он торгует тренд по схеме кэш-акции-кэш-акции. Так что тренд это не просто движение снизу вверх, это устойчивое, ПОДКОНТРОЛЬНОЕ преобладающему игроку движение, в котором он старается не дать перезайти в лонги тем, кто выходит не у верхних краев движения цены, и поэтому резко выкупает любые проливы, и по окончании которого он продает свои лонги старшим таймфреймам-долгосрочникам согласно их лимитам, а сам устремляет цену вниз для восстановления проданных лонгов по более низким ценам.

6. Таким образом у тренда всегда есть хозяин, как и у корнера, как и у любого выноса. Ничего на рынке не происходит просто так, ничего не происходит без сговора крупных игроков (именно про сговоры и придумана пословица «деньги любят тишину»), на рынке торгуют люди, которые купив хотят продать дороже, а потом снова откупить дешевле, и в этом суть фондового рынка — в возвращаемости и повторяемости уровней. Если есть значительные денежные ресурсы, то специально создаются соответствующие колебания рынка, потому что инициаторы таких колебаний всегда будут впереди всех игроков, они не гадают, а ЗНАЮТ, что произойдет в любой момент времени во время тренда и имеют гарантированную прибыль.

Классический тренд — это рост ГМК в 2010 году в марте-апреле к с 4600 до 5800, с последующим вертикальным сливом к 4600 (рост закончился аккурат в день опубликования новости, что акции ГМК включены в котировальный список «А» и что их теперь можно покупать на пенсионные деньги, которыми управляют те же управляющие компании, которые под эту новость и начали разгон, цена за неделю упала на — 1000 рублей; рост ГМК в конце 2010 года с 6500 до 7700, с вертикальным сливом к 6500 (последовательно были озвучены в СМИ версии про выкуп акций с рынка (пошел вынос), и про запрет акций с рынка по решению суда (все слили обратно). Также в 2010 вздернули ВТБ с 8 копеек, объясняя это якобы возможной успешной продажей 10%-го пакета, а потом после 10 копеек все вернулось обратно к 8, хотя пакет так и не продали. Часто такие тренды (с последующим возвратом) устраивают перед дополнительной эмиссией акций, включением акций в индекс, приватизацией госпакета акций данного эмитента, заключением крупного контракта, открытием месторождения и прочих подобных событий, иногда имеющих фундаментальное, а иногда чисто спекулятивное значение.

Такое понимание тренда полезнее, чем все разноцветные трендовые линии наемных аналий, их восходящие канальчики и прочая ТА-муть. Тренд заканчивается тогда, когда инициатор тренда сам начинает продавать свои лонги — и кстати этот момент можно увидеть. На хаях обычно заходят не несчастные физики с тремя копейками, поддавшись эйфории, как лепечет нам Элдер, а самые крупные деньги — деньги институциональных инвесторов, которые и должны были купить в это время эту бумагу, а они всегда покупают дорого, чтобы продать еще дороже когда-нибудь потом, и именно под них эту бумагу и поднимают в цене, чтобы гарантированно на таком подъеме заработать. Именно поэтому на хаях и проходят обычно повышенные или огромные объемы, а потом цена возвращается назад к началу тренда. Когда люди присоединяются к тренду на уровне +20+30% от начала подъема, не вызванного внятной причиной, то они должны понимать, что их будущая прибыль зависит ИСКЛЮЧИТЕЛЬНО от одного игрока — инициатора тренда, и что нужно приличное время, чтобы на таких уровнях появились новые массовые покупатели и восстановилась рыночная торговля. И что вероятность получить слив как минимум на половину от подъема чрезвычайно высока.

( Читать дальше )

Жадность. Как с этим бороться???! ! !

- 29 января 2011, 10:10

- |

Того слива, который произошел вчера с 18 00 я ждал как манну небесную!!!

Я знал, что вот-вот он произойдет и он произошел..., но именно в тот момент когла я уехал на работу в ночную смену. Уезжаю я как раз в 18 00.. .

Думал взять с собой на работу ноутбук и посмотреть как откроется вечернаяя сесия, но чистые, добрые глаза любимой девушки уговорили оставить его дома... — 1% с 18 00 и -1,4% на вечерке...

БЛЕАТЬ !!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!

Гарантированные 20-30% к депо прошли мимо...

Что будет в понедельник, при таком минусе на вечерке, вообще хуй знает!!!

Отскок, потом открывается европа и снова вниз, днём хуй знает, а вечером туда же.. . По логике след неделя должна быть сливной... Для тех кто торгует фьючами - корекции самое сладкое время!!! А мы с любимой решили на недельку в Питер мотнуться отдохнуть)))) т.е. след. неделя для меня практически выпадает!!! ВЫ не представляете какое угнетение и разочарование я испытываю...

И это все при том, что за январь я почти удвоил депо!!!

НЕУЖЕЛИ НЕТ ПРЕДЕЛА ЧЕЛОВЕЧЕСКОЙ ЖАДНОСТИ???!!!

Я знал, что вот-вот он произойдет и он произошел..., но именно в тот момент когла я уехал на работу в ночную смену. Уезжаю я как раз в 18 00.. .

Думал взять с собой на работу ноутбук и посмотреть как откроется вечернаяя сесия, но чистые, добрые глаза любимой девушки уговорили оставить его дома... — 1% с 18 00 и -1,4% на вечерке...

БЛЕАТЬ !!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!!

Гарантированные 20-30% к депо прошли мимо...

Что будет в понедельник, при таком минусе на вечерке, вообще хуй знает!!!

Отскок, потом открывается европа и снова вниз, днём хуй знает, а вечером туда же.. . По логике след неделя должна быть сливной... Для тех кто торгует фьючами - корекции самое сладкое время!!! А мы с любимой решили на недельку в Питер мотнуться отдохнуть)))) т.е. след. неделя для меня практически выпадает!!! ВЫ не представляете какое угнетение и разочарование я испытываю...

И это все при том, что за январь я почти удвоил депо!!!

НЕУЖЕЛИ НЕТ ПРЕДЕЛА ЧЕЛОВЕЧЕСКОЙ ЖАДНОСТИ???!!!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал