zzznth

Дедолларизация: мифы и реальность

- 16 мая 2024, 20:19

- |

- Индекс доллара весьма высок

- Объем трежериз у иностранных держателей тоже на пиковых значениях

- Объем доллара в ЗВР ЦБ тоже на максимумах

Стоит отметить, что доводы весьма валидные

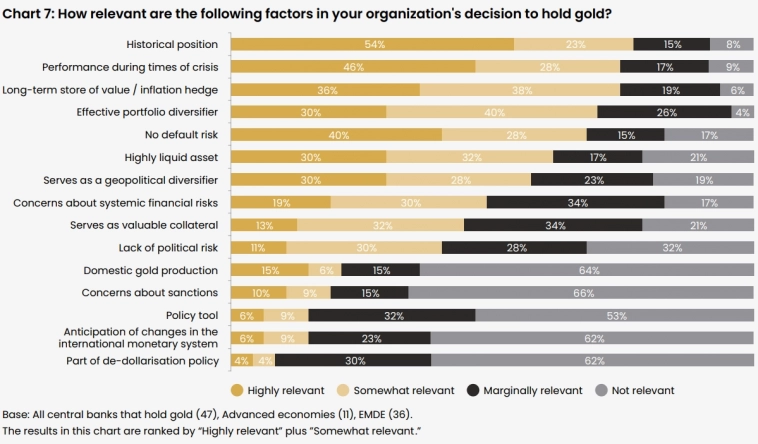

Однако, есть нюанс. Ну не зря же, согласно опросу Центробанков (23-й год), такой довод уже являлся значимым для ряда игроков. Скоро кстати должны выйти данные опроса в 2024-м году. Интересно будет посмотреть на динамику.

Вообще, часто бывает, что на фоне больших интегральных показателей сложно заметить (пока еще) малый тренд. Кроме того, в данном вопросе, скорее всего, еще присутствует искажение оптики: США уже отнюдь не такой мировой экономический доминион, каким был раньше.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 11 )

Широкими мазками: Макровгляд

- 15 мая 2024, 13:24

- |

Начнем с перестановок в Правительстве. Тот факт, что Белоусова убрали в МинОбороны — это очень хороший знак для российского ФР. Пусть теперь там ищет тех, кто нахлобучил государство, а не к компаниям пристает. Поляна для работы благо огроменная.

Западные «аналитики» связали это с планами на очень долгую войну. Я бы с этим не согласился. Даже если СВО завершится завтра, потребуется немало времени на восполнение запасов как старого, так и производство нового вооружения. Что более важно, военные расходы будут повышаться, причем по всему миру. Более того, можно ожидать и на повышение госрасходов в иные сферы, в т.ч. инфраструктуру. Это безусловно значимые про-инфляционные факторы. Кроме того, можно ожидать увеличение спроса на базовые металлы.

Сомнительно, что данные факторы быстро испарятся. Пожалуй, уже можно говорить о том, что нас ждет какой-то новый виток истории, который потом назовут «цикл такой-то то». Попробуем подглядеть, какими будут основные контуры.

( Читать дальше )

Ударные первомайские результаты

- 11 мая 2024, 17:55

- |

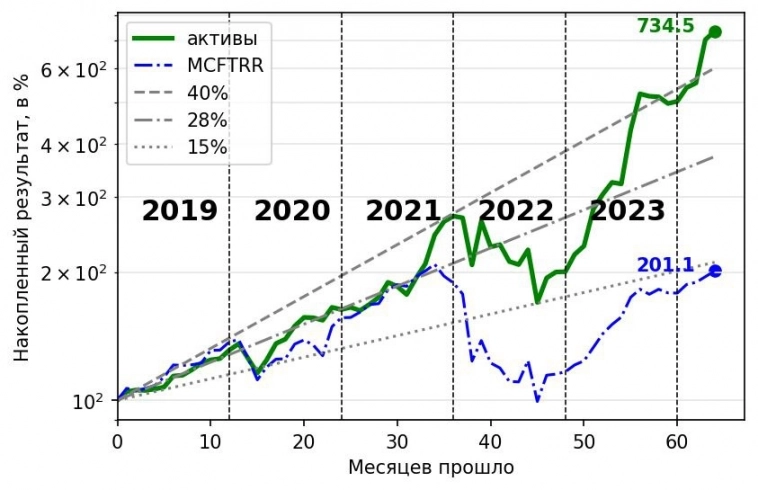

Начнем с подбития финансовых результатов. Сейчас это чуть сложнее: все-таки в 24-м году произошел переезд из открывашки в кривой втб, а также начал потихоньку переезжать в БКС.

Первая треть 24-го идет мощно. Под стать ударному 23-му году.

Более «привычный» график уже не особо удобно смотреть — сложный процент делает свое дело (линейная шкала становится неудобной).

( Читать дальше )

Про ключевую ставку

- 26 апреля 2024, 19:24

- |

Как вы уже успели многократно прочитать, ЦБ ожидаемо сохранил ставку на уровне 16%. Но есть один нюанс: сигнал все-таки ужесточился (кто-то в СД выступал и вовсе за повышение).

📌 Важно, что ЦБ признаёт более медленное снижение инфляции. Приходит осознание того, что нас ждет более продолжительный период жестких денежно-кредитных условий и соответственно повышенных ставок

📌 ЦБ уточнил (в сторону повышения на 0.3 п.п.) прогнозы по инфляции в 2024 с 4-4.5% до4.3-4.8%

📌 Соответственно произошел пересмотр прогноза средней КС в 2024 до 15–16% (прошлый прогноз 13,5-15,5%); в 2025-м году соответственно 10,0–12,0%, прошлый прогноз был ниже на целых 2 п.п.! (8-10%)

Какие выводы стоит сделать инвесторам?

📌 Двузначные ставки с нами надолго. В базовом прогнозе ЦБ переход в однозначную зону стоит ожидать в конце 25-го или вовсе в 26-м году.

📌 Высокие ставки — высокая стоимость обслуживания долга. Трюизм, но компаниям с большим долгом будет тяжеловато.

📌 Тут стоить отметить, что конечно, надо смотреть на структуру долга (валютные ставки тоже высоки) и на графики погашения — но «проскочить» период высоких ставок мало кому удасться.

( Читать дальше )

Поплохеет ли банкам ? Кейс БСПб

- 25 апреля 2024, 16:01

- |

В принципе, я прекрасно понимаю, что у данных тезисов есть свои доводы. Правда пока хворь минует банковский сектор. Греф вот и вовсе заявляет, что Сбер планирует перебить рекорд 23-го года. Неудивительно, что при таком сентименте будет много желающих предрекать темные времена для Банка Санкт-Петербург. Помним же про «разовые» прибыли 22-го года, которые потом стали разовыми прибылями 1го квартала 23-го, разовыми прибылями 1П23, ладно разовыми прибылями 23-го… Но вот в 24-м году то точно поплохеет!

С выходом квартальных данных можно оценить, какая же она, новая реальность БСПб.

Что же стоит отметить. Начнем с капитала. На 1 апреля он составил 181.9 млрд (в т.ч. 156.6 млрд базового — прошел аудит за 23-й год, прибыль перекочевала в базовый капитал). В пересчете на акцию будет ~394р.

( Читать дальше )

Комментарий по квартальным результатам НоваБев

- 09 апреля 2024, 16:57

- |

НоваБев Групп (бывшее название Белуга) выкатили операционные результаты за квартал.

• Отгрузки общие и брендов собственного производства показывают умеренное снижение на 3% и 3,8% соответственно.

• В то же время водочные марки из суперпремиального и премиального сегментов растут двузначными темпами: Beluga (+22,2%), «Белая Сова» (+50,5%) и Orthodox (+15,2%). По-прежнему наращивает объемы абсолютный лидер российского рынка в сегменте low-премиум — водка «Архангельская» (+6%).

• Среди неводочных брендов позитивная динамика отмечается у коньяков «Сокровище Тифлиса» и Golden Reseve, а также рома Devil’s Island.

• Собственные премиальные вина «Поместья Голубицкое» — Golubitskoe Estate и Tête de Cheval — показывают удвоение объемов.

• Отгрузки партнерских брендов находятся на уровне прошлого года (-0,9%).

• «ВинЛаб»: количество торговых точек превысило 1 700, объем продаж +36,2%.

( Читать дальше )

Пояснения по золоту

- 05 апреля 2024, 18:17

- |

I. Пошлина

Новый день — новый налог. Сегодня вышла новость о предложении увеличить НДПИ на золото. Акции золотодобытчиков довольно сильно отреагировали на эту новость. Но так ли всё плохо?Начнем с самих цифр: доп нашлепка по факту небольшая — всего 78р/г. То есть ~1.1% от текущей цены. Притом что маржинальность у золотодобытчиков сейчас космическая. Более того, давайте вообще почитаем повнимательнее. Напомню контекст: Осенью ввели экспортные пошлины. Почему конкретно для золотодобытчиков это негатив в меньшей степени я объяснял тут.

«Дело в том, что после того, как ввели экспортные пошлины на золото, экспорт золота обнулился в прямом смысле этого слова, поскольку, как вы знаете, мы в позапрошлом году приняли изменение, и у нас без НДС теперь банки могут продавать физлицам золото, то соответственно, резко стали давать небольшие дисконты к цене на золото на внутреннем рынке из-за пошлины, из-за этого физлица стали раскупать через банки золото, и у нас практически остановился экспорт золота, он прекратился», — сказал в ходе заседания комитета замглавы Минфина Алексей Сазанов.

( Читать дальше )

РСБУ ЮГК 2023. Небольшой комментарий

- 02 апреля 2024, 18:31

- |

Формально получили убыток 5.5 млрд; компания даже выдала разъяснение :) На убыток повлияли курсовые разницы в 11 млрд. Долг сконцентрирован на материнской компании, потому переоценка сильно влияет на результаты РСБУ. Напомню, что согласно закону об АО, для выплаты дивов нужна ЧП (по РСБУ) или наличие нераспределенки. Так что дивы за 23-й год можно не ждать. Впрочем, компания об этом уже говорила. Строго говоря, формально насколько я помню, есть трюк, что нераспределенка прошлых лет и убыток текущего периода — это разные строки, и компания может заплатить вплоть до 1.8 млрд на дивы. Тем не менее,

запомним, что в случае ЮГК результаты РСБУ могут оказаться важным сигналом о последующих дивах

Перейдем собственно к результатам. Судя из производственного отчета, выручка компании составила 68 млрд; в РСБУ видим аккурат половину — как раз долю всего (или почти всего) Уральского дивизиона. Однако, результаты 4-го квартала оказались странными: сравним с 3-м кварталом (когда цены на золото уже переставились).( Читать дальше )

Золото: новый квартал

- 01 апреля 2024, 16:43

- |

Первый день второго квартала 24-го года отметился переписыванием исторических хаев долларовых цен на золото.

Приэтом, в ценах, скорректированных на инфляцию, все еще ниже пандемийных значений, цен 11-12-го годов, не говоря про заоблачные цены пика холодной войны.

В рублях же золото тоже выглядит очень мощно:

( Читать дальше )

Банк "Санкт-Петербург". Новая новая реальность?

- 27 марта 2024, 12:38

- |

За первые два месяца Банк уже выдал 9.3 млрд прибыли (по 101-й форме); в том числе 3.7 млрд за февраль. При этом, капитал банка за два месяца вырос всего на 3.2 млрд (в т.ч. +1.9 млрд за февраль).

В одном из прошлых постов была отличная дискуссия в комментариях про оба показателя. TL;DR на дистанции, динамика капитала (с учетом выплаченных дивидендов и байбека) должна совпадать с динамикой чистой прибыли. Однако, на коротких интервалах возможны расхождения. Лично у меня пока нет четкого мнения что более показательно на короткой дистанции: прирост капитала или же прибыль.

Вообще, если аннуилизировать такие прибыли, выйдет, что за год банк заработает 56 млрд (выше рекордных 22-23х годов). Разумеется, пока о таком говорить рано. Но пока по базовому прогнозу, прибыль 24-го года оцениваю в 35-40 млрд. Что при текущей капитализации соответствует диапазону P/E = 3.6-4.1

Однако, если такие темпы сохраняться, то прогноз надо будет пересматривать в большую сторону.

( Читать дальше )

теги блога zzznth

- globaltrans

- IMOEX

- IPO

- Polymetal

- treasuries

- Акрон

- акции

- Альфа

- Астра

- АФК Система

- аэрофлот

- Банк Санкт-Петербург

- банки

- Белуга

- Белуга Групп

- Богатеем медленно

- вклады

- внеочередное заседание ЦБ

- Детский мир

- дивидендная политика

- дивидендное ралли

- дивидендный гэп

- дивиденды

- долгосрочные инвестиции

- доллар рубль

- драг металлы

- золото

- иис

- инвестиции

- инвестиции в недвижимость

- Индекс МБ

- инфляция

- инфляция в России

- итоги месяца

- ключевая ставка цб

- Ключевая ставка ЦБ РФ

- Конференции смартлаба

- конференция смартлаба

- корректоз

- коррекция

- куйбышевазот

- ЛЧИ 2021

- машинное обучение в трейдинге

- ММК

- мнение по рынку

- мобильный пост

- Мовчан

- налог

- Налогообложение на рынке ценных бумаг

- нефть

- обзор

- обзор рынка

- Облигации

- опрос

- отчетности

- отчеты МСФО

- отчеты РСБУ

- отчёт

- офз

- оффтоп

- пассивное инвестирование

- ПИК СЗ

- Полиметалл

- полюс

- Полюс золото

- портфель инвестора

- пошлины

- прогноз

- прогноз по акциям

- продовольствие

- разбор

- результаты

- Русагро

- рынок - взгляд

- санкции

- Саратовский НПЗ

- сбербанк

- Селигдар

- серебро

- Система биржевой торговли

- сравнение

- стейтмент

- Сургутнефтегаз

- США

- сырье

- сырьевые рынки

- ТМК

- трейдинг

- трек-рекорд

- удобрения

- философия инвестирования

- философия инвестиций

- фонд акций

- форекс

- Фосагро

- химический сектор

- ЦБ

- ЦБ РФ

- Эталон

- ЮГК Южуралзолото