SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. smoketrader |Денежный рынок: Rates.

- 19 июля 2021, 18:45

- |

Rates:

В конце недели мы ожидаем очередное заседание ЦБ РФ и из каждого утюга каждый обзор говорит о том, что ожидания роста в районе 1%.

Это, выглядит достаточно логично, с учетом того, что на прошлом заседании (на мой взгляд) ставку не подняли до необходимого уровня.

Для более «мягкого» движения было бы логичнее поднять еще в прошлый раз и, затем, добавить сейчас.

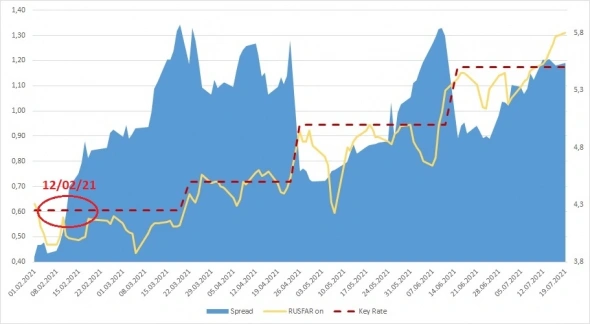

При этом, похожие действия Совета Директоров ЦБ РФ уже отмечались в этого году. В начале года — рынок ожидал роста ставки, что отражалось в динамике прироста доходностей коротких ОФЗ, но на заседании 12/02/21 ставку не изменили.

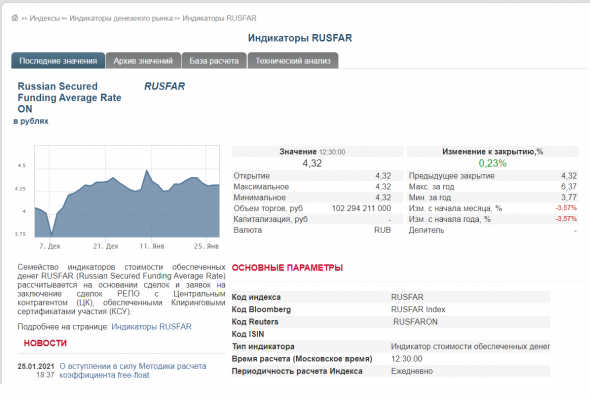

Спред 3-х коротких ОФЗ к ключевой уверенно подрастал, но ЦБ ставку не поднял. Рынок продолжил «смотреть» в сторону роста — спред продолжил подрастать. Причем, прошу заметить, RUSFAR on практически все время был ниже или рядом с key rate. Лишь ближе к заседанию 11/06/21 начал торговаться выше.

( Читать дальше )

В конце недели мы ожидаем очередное заседание ЦБ РФ и из каждого утюга каждый обзор говорит о том, что ожидания роста в районе 1%.

Это, выглядит достаточно логично, с учетом того, что на прошлом заседании (на мой взгляд) ставку не подняли до необходимого уровня.

Для более «мягкого» движения было бы логичнее поднять еще в прошлый раз и, затем, добавить сейчас.

При этом, похожие действия Совета Директоров ЦБ РФ уже отмечались в этого году. В начале года — рынок ожидал роста ставки, что отражалось в динамике прироста доходностей коротких ОФЗ, но на заседании 12/02/21 ставку не изменили.

Спред 3-х коротких ОФЗ к ключевой уверенно подрастал, но ЦБ ставку не поднял. Рынок продолжил «смотреть» в сторону роста — спред продолжил подрастать. Причем, прошу заметить, RUSFAR on практически все время был ниже или рядом с key rate. Лишь ближе к заседанию 11/06/21 начал торговаться выше.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 8 )

Блог им. smoketrader |Решение ЦБ РФ по ставке 12/02/21?

- 27 января 2021, 13:55

- |

Решение ЦБ РФ по ставке 12/02/21?

У кого — какие прогнозы?

На «подумать»:

Что у нас являеться неким «опережающим» индикатором, который может помогать с ответом:

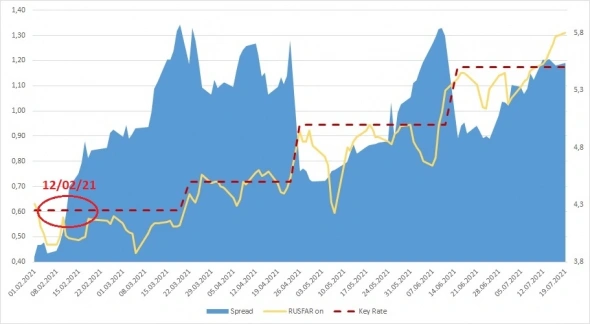

1. Это тренд по кривой(ломаной/точкам) ОФЗ. Сравниваем текущий день с неделей/месяцем и т.д. назад.

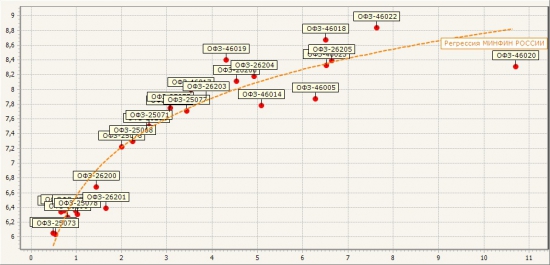

На Смарт-Лабе это здесь и выглядит на сегодня вот так:

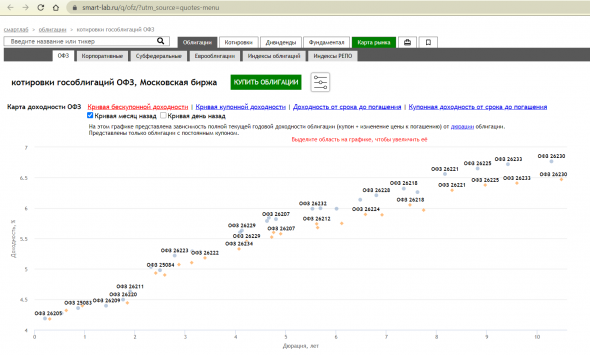

Сайт Московской Биржи: Индикаторы денежного рынка, G-curve.

Можно выбирать разные даты и дюрацию (для сравнения)

2. Это динамика ставок денежного рынка.

На примере RUSFAR овернайт.

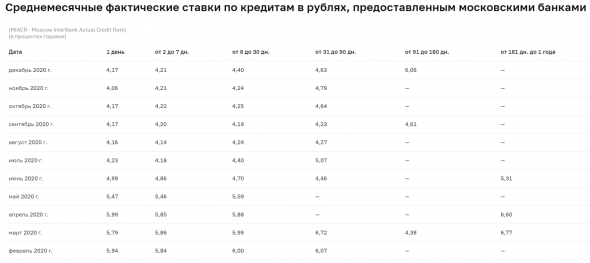

3. Опрос банков по динамике кредитных ставок (для физ.лиц практически нереальная опция).

Однако, как вариант, можно посмотреть динамику ставок межбанковского рынка на сайте ЦБ РФ

Enjoy...

Блог им. smoketrader |Денежный рынок + ОФЗ + прогноз факторов ликвидности от ЦБР

- 25 декабря 2012, 13:31

- |

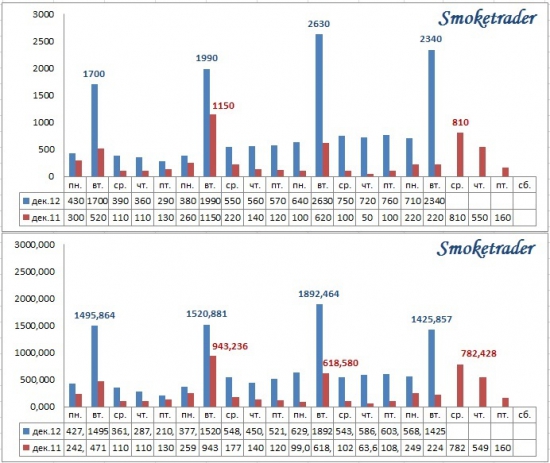

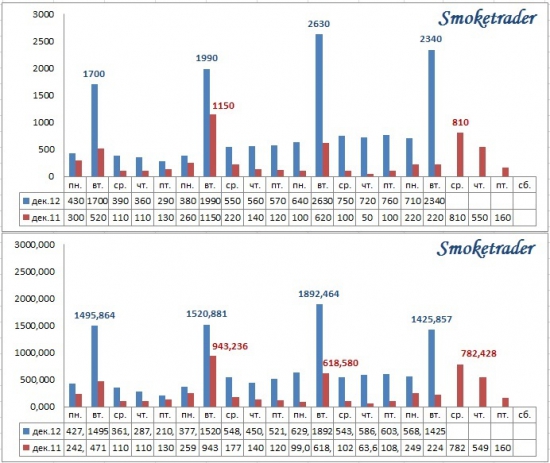

Сегодня ЦБР проводит 2 аукциона:

Овер (возвратом завтра) с лимитом 670 млрд.

Рынок привлек 304,249 млрд.;

Отсечение (ессно по мин. ставке) — 5,5%;

Ср.взвешенная — 5,5563%

Мин/макс — 5,5/5,9%

Недельное РЕПО с лимитом 1670 млрд. (против 1930 неделей ранее).

Рынок привлек — 845,931 млрд.

Отсечение по 5,5%; Ср.взвешенная — 5,5379%

Свопы сегодня не торгуются, как и не торгуется ТОД (праздник)

МБК: 6,25-6,75%

РЕПО: 6,3-6,4%

( Читать дальше )

Овер (возвратом завтра) с лимитом 670 млрд.

Рынок привлек 304,249 млрд.;

Отсечение (ессно по мин. ставке) — 5,5%;

Ср.взвешенная — 5,5563%

Мин/макс — 5,5/5,9%

Недельное РЕПО с лимитом 1670 млрд. (против 1930 неделей ранее).

Рынок привлек — 845,931 млрд.

Отсечение по 5,5%; Ср.взвешенная — 5,5379%

Свопы сегодня не торгуются, как и не торгуется ТОД (праздник)

МБК: 6,25-6,75%

РЕПО: 6,3-6,4%

( Читать дальше )

Блог им. smoketrader |FIXmarket: короткий портфель + немного о ОФЗ

- 17 июля 2012, 17:00

- |

Чувствую, что сегодня меня прямо-таки «распирает» идеями «что купить» и «что сделать» для инвестиционного и спекулятивного портфелей.

Помимо торговли валютой внутри дня (как было написано в одном из постов на smart-lab.ru и h2t.ru) сейчас можно найти время и возможности для торговли более стабильным инструментом -облигациями.

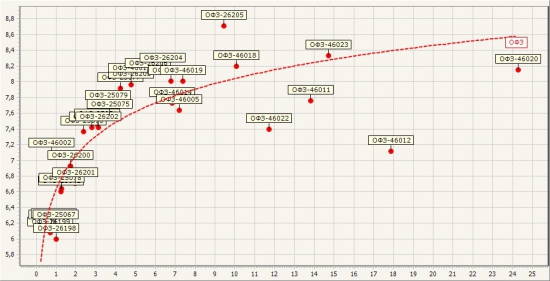

Для начала немного ОФЗ.

Рынок более-менее стабильный. Покупки в бумагах идут, при размещении новых бумаг спрос зачастую превышает предложение.

ЦБР размещает достаточно длинные бумаги — доходности 8,3-8,6% (хорошая доходность).

Цены на облигации выросли по сравнению с январем 2012 — это видно на ближних бондах, где январская доходность была 6%, а июль уже 5,5% (доходность упала — цена выросла)…

Отмечается спрос нерезидентов на стабильные бумаги.

( Читать дальше )

Помимо торговли валютой внутри дня (как было написано в одном из постов на smart-lab.ru и h2t.ru) сейчас можно найти время и возможности для торговли более стабильным инструментом -облигациями.

Для начала немного ОФЗ.

Рынок более-менее стабильный. Покупки в бумагах идут, при размещении новых бумаг спрос зачастую превышает предложение.

ЦБР размещает достаточно длинные бумаги — доходности 8,3-8,6% (хорошая доходность).

Цены на облигации выросли по сравнению с январем 2012 — это видно на ближних бондах, где январская доходность была 6%, а июль уже 5,5% (доходность упала — цена выросла)…

Отмечается спрос нерезидентов на стабильные бумаги.

( Читать дальше )

Блог им. smoketrader |Рынок FIX. ОФЗ. Январь 2012.

- 15 января 2012, 18:08

- |

Итак, сейчас январь, пока «достойных кандидатов» на покупку не наблюдается (как в секторе госбумаг, так и в корпоративном и муниципальном секторах):

Кривая доходности ОФЗ достаточно «активна», хоть и рынок «fix» не так резко колеблется как акции, все же изменения носят достаточно ощутимый характер. Думаю не лишним будет сказать, что большие части инвестиционных портфелей построены именно на облигациях, и лишь существенно меньшая доля находится в акциях. Поэтому любое снижение цен на рынке fix может принести существенные убытки банкам и инвест-домам...

Сейчас «старт» кривой (первые точки) начинается в «районе» 6%, что, фактически, повторяет уровни середины осени. Ставки довольно высоки и это достигается в основном тем, что облигации упали в цене.

Динамика роста «начала» кривой такова:

Январь 2012 — 6%

Конец октября 2011 — 5-6%

20-е числа сентября — 4-4,5%

10-е числа сентября — 3,5-4%

20-е числа августа — 3,25-3,5%

Как видите динамика роста ставок на лицо. Пока изменений не видно. Говоря медицинскими терминами «ситуация стабильна». Сейчас как и на рынке акций «переломный» момент — либо рост доходности и ухудшение ситуации — снижение цен облигаций — закрытие портфелей облигаций — снижение рынка, либо «смягчение» и снижение к уровням сентября. Как бы то ни было — время покажет, пока же — ждем.

Кривая доходности ОФЗ достаточно «активна», хоть и рынок «fix» не так резко колеблется как акции, все же изменения носят достаточно ощутимый характер. Думаю не лишним будет сказать, что большие части инвестиционных портфелей построены именно на облигациях, и лишь существенно меньшая доля находится в акциях. Поэтому любое снижение цен на рынке fix может принести существенные убытки банкам и инвест-домам...

Сейчас «старт» кривой (первые точки) начинается в «районе» 6%, что, фактически, повторяет уровни середины осени. Ставки довольно высоки и это достигается в основном тем, что облигации упали в цене.

Динамика роста «начала» кривой такова:

Январь 2012 — 6%

Конец октября 2011 — 5-6%

20-е числа сентября — 4-4,5%

10-е числа сентября — 3,5-4%

20-е числа августа — 3,25-3,5%

Как видите динамика роста ставок на лицо. Пока изменений не видно. Говоря медицинскими терминами «ситуация стабильна». Сейчас как и на рынке акций «переломный» момент — либо рост доходности и ухудшение ситуации — снижение цен облигаций — закрытие портфелей облигаций — снижение рынка, либо «смягчение» и снижение к уровням сентября. Как бы то ни было — время покажет, пока же — ждем.

Блог им. smoketrader |Fix: CDS. OFZ. (краткий вью + график)

- 07 декабря 2011, 22:00

- |

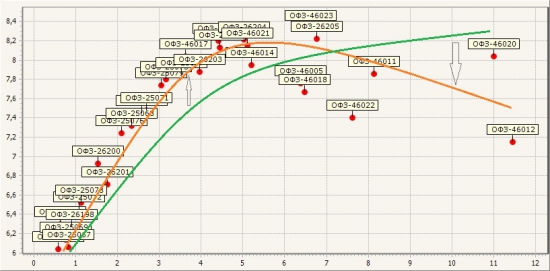

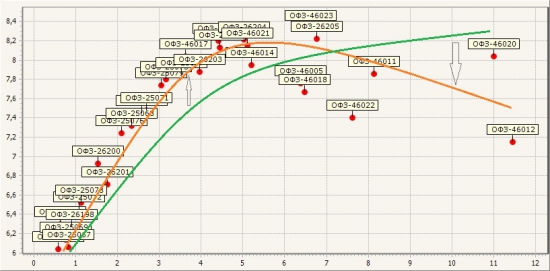

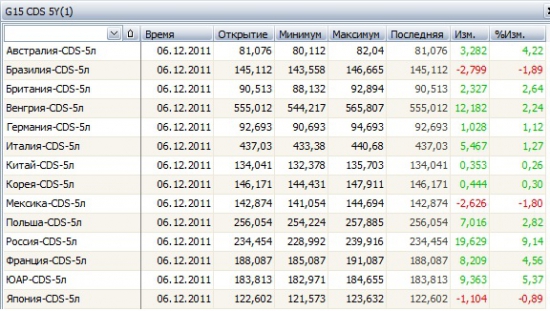

Не могу сказать, что ситуация на рынке fix улучшилась… Как и прогнозировалось ранее, на ОФЗ ярко выражено снижение доходностей «дальних» бумаг. Пока не готов покупать их, и не советую:

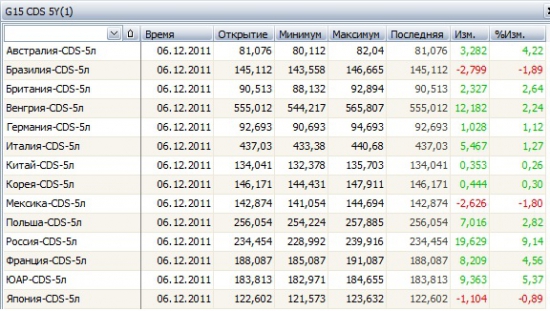

Кредитно-дефолтные свопы остаются на высоком уровне, конечно «отскочило» но риски попрежнему высоки. И я думаю, что пары «страновых» дефолтов нам не избежать:

На рынке американских бондов, вроде пока все «лучше» остального мира, не могу сказать — не смотрел в «динамике»:

Кредитно-дефолтные свопы остаются на высоком уровне, конечно «отскочило» но риски попрежнему высоки. И я думаю, что пары «страновых» дефолтов нам не избежать:

На рынке американских бондов, вроде пока все «лучше» остального мира, не могу сказать — не смотрел в «динамике»:

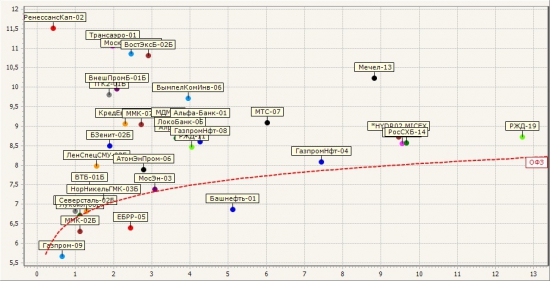

Блог им. smoketrader |Fix. Состояние доходностей корп. облигаций относительно кривой ОФЗ (+ динамика изменения ОФЗ)

- 01 ноября 2011, 12:21

- |

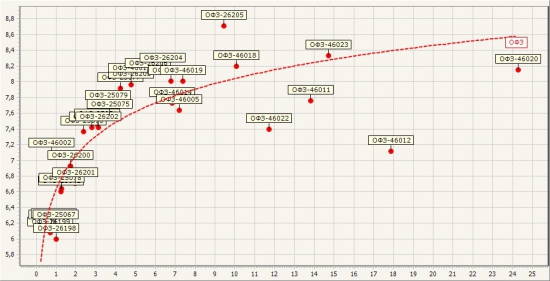

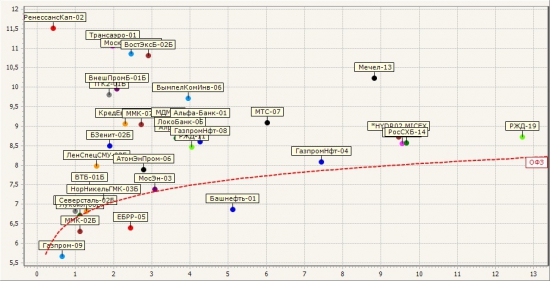

Давно я не писал про облигации — безусловно необходимо восполнить этот «пробел».

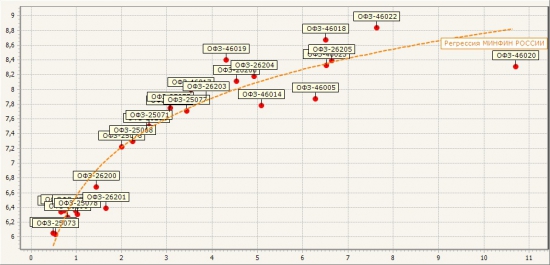

Итак, для начала, — кривая доходности ОФЗ:

Динамика роста доходностей (фактически, «старт» кривой доходности, первые точки на графике) выглядит следующим образом:

1. 20-е числа августа — 3,25-3,5%

2. 10-е числа сентября — 3,5-4%

3. 20-е числа сентября — 4-4,5%

4. конец октября — 5-6%

Хотя, на текущий момент, рост несколько замедлился — можно преположить продолжение роста доходностей ОФЗ (ближний конец) к 7% на конец года.

Также, Вашему вниманию предлагаю ОФЗ + корпоративные облигации:

( Читать дальше )

Итак, для начала, — кривая доходности ОФЗ:

Динамика роста доходностей (фактически, «старт» кривой доходности, первые точки на графике) выглядит следующим образом:

1. 20-е числа августа — 3,25-3,5%

2. 10-е числа сентября — 3,5-4%

3. 20-е числа сентября — 4-4,5%

4. конец октября — 5-6%

Хотя, на текущий момент, рост несколько замедлился — можно преположить продолжение роста доходностей ОФЗ (ближний конец) к 7% на конец года.

Также, Вашему вниманию предлагаю ОФЗ + корпоративные облигации:

( Читать дальше )

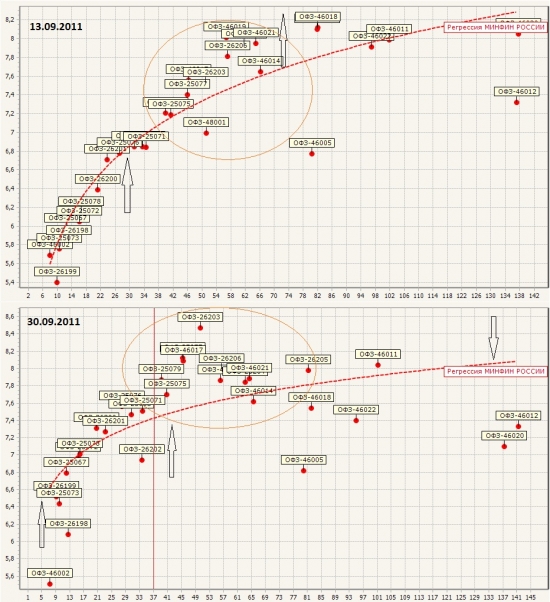

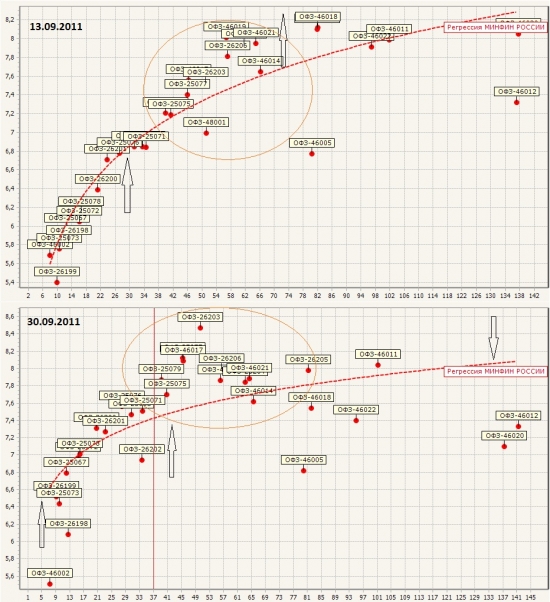

Блог им. smoketrader |Облигационный рынок ОФЗ (кривая регрессии)

- 03 октября 2011, 13:08

- |

Прошло 2 недели с момента написания прошлых раздумий. Как и прогнозировалось в прошлый раз началось движение по снижению цен на эмитенты, что приводит к росту доходностей на среднесрочные бумаги, отмечаю снижение интереса к дальним...

Как и предполагалось ранее кривая начинает приобретать более «плоский» вид.

В основном, за счет снижения цен и роста доходностей на коротном и среднем промежутках цен — особенно резкого роста нет, но «напряженность» в бумагах с фиксированной доходностью — безусловно присутствует...

Как и предполагалось ранее кривая начинает приобретать более «плоский» вид.

В основном, за счет снижения цен и роста доходностей на коротном и среднем промежутках цен — особенно резкого роста нет, но «напряженность» в бумагах с фиксированной доходностью — безусловно присутствует...

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс