SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. smoketrader

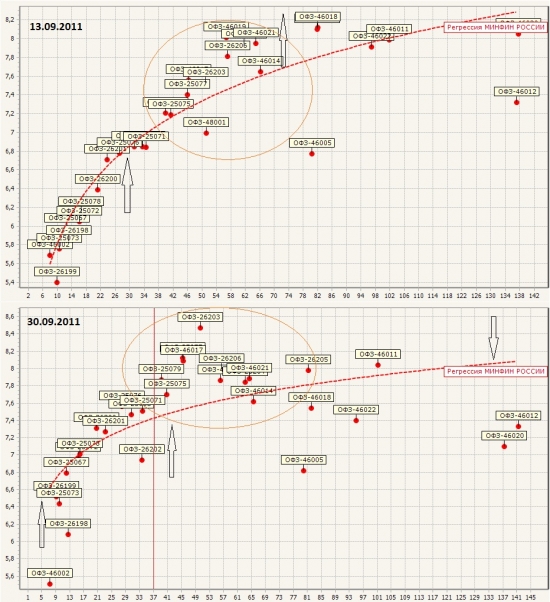

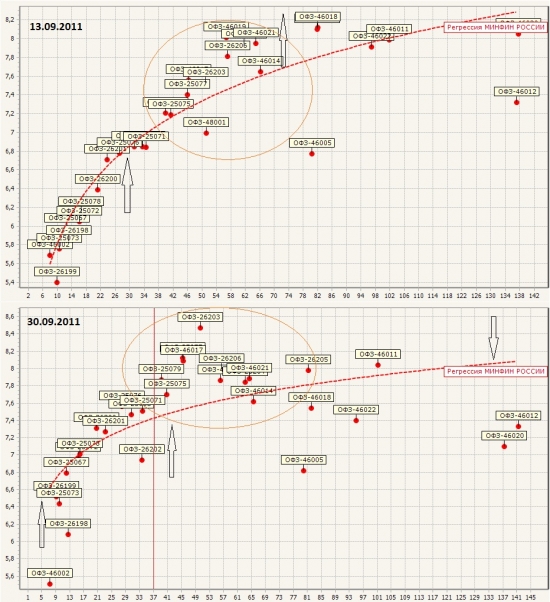

Облигационный рынок ОФЗ (кривая регрессии)

- 03 октября 2011, 13:08

- |

Прошло 2 недели с момента написания прошлых раздумий. Как и прогнозировалось в прошлый раз началось движение по снижению цен на эмитенты, что приводит к росту доходностей на среднесрочные бумаги, отмечаю снижение интереса к дальним...

Как и предполагалось ранее кривая начинает приобретать более «плоский» вид.

В основном, за счет снижения цен и роста доходностей на коротном и среднем промежутках цен — особенно резкого роста нет, но «напряженность» в бумагах с фиксированной доходностью — безусловно присутствует...

Как и предполагалось ранее кривая начинает приобретать более «плоский» вид.

В основном, за счет снижения цен и роста доходностей на коротном и среднем промежутках цен — особенно резкого роста нет, но «напряженность» в бумагах с фиксированной доходностью — безусловно присутствует...

теги блога Smoketrader

- CNYRUB

- Currency

- DELTA

- EURRUB_TOM

- FAQ

- MOEX

- smoketrader

- smoketrader.ru

- swap

- USDRUB_TOM

- акции

- анализ

- анализ баланса

- анализ отчетности

- Анонс

- аукцион РЕПО ЦБР

- аукционы РЕПО ЦБР

- банк

- банки

- банки ru

- банковские гарантии

- Биржа

- брокеры

- валюта

- валюта ММВБ

- валютный рынок

- валютный рынок РФ

- газпром

- денежная ликвидность

- денежный вторник

- денежный рынок

- депозит

- Депозит с ЦК

- Депозиты

- дефицит ликвидности

- инфляция

- казначейство

- ключевая ставка

- ключевая ставка ЦБ РФ

- Комитет по РЕПО Московской Биржи

- конференция

- корпоративное казначейство

- кривая доходности

- кэрри трейд

- ликбез

- ликвидность

- ликвидность банков

- ликвидность в России

- МБК

- междилерское РЕПО

- Минфин

- ммва

- ММВБ

- ММВБ валюта

- ММВБ-РТС

- мнение

- мнение по рынку

- Московская биржа

- недельное РЕПО

- неисполнения репо

- НКЦ

- нормативы ликвидности

- НРД

- НФА

- облигации

- овернайт

- опрос

- отдых трейдеров

- отчетность

- отчетность банков

- ОФЗ

- оффтоп

- РЕПО

- РЕПО с КСУ

- РЕПО с НРД

- РЕПО с ЦК

- риск менеджмент

- риски

- рост ставок

- рубль

- рынок

- рынок ликвидности

- санация

- сбербанк

- Своп

- свопы

- семинар

- сигары

- срочный рынок

- ставки

- ставки денежного рынка

- тезисы

- факторы ликвидности

- финансовый ликбез

- форекс

- ФСФР

- ЦБ РФ

- ЦБР

- центральный банк

- Центральный Банк РФ

кстати, а как вам если вдруг цб объявит русский куе? для нормализации кривой и рисования строительства мфц )