SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. zzznth |Золото: новый квартал

- 01 апреля 2024, 16:43

- |

Первый день второго квартала 24-го года отметился переписыванием исторических хаев долларовых цен на золото.

Приэтом, в ценах, скорректированных на инфляцию, все еще ниже пандемийных значений, цен 11-12-го годов, не говоря про заоблачные цены пика холодной войны.

В рублях же золото тоже выглядит очень мощно:

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 4 )

Блог им. zzznth |Банк "Санкт-Петербург". Новая новая реальность?

- 27 марта 2024, 12:38

- |

Судя по отчетности, в Банке происходит нечто странное...

За первые два месяца Банк уже выдал 9.3 млрд прибыли (по 101-й форме); в том числе 3.7 млрд за февраль. При этом, капитал банка за два месяца вырос всего на 3.2 млрд (в т.ч. +1.9 млрд за февраль).

В одном из прошлых постов была отличная дискуссия в комментариях про оба показателя. TL;DR на дистанции, динамика капитала (с учетом выплаченных дивидендов и байбека) должна совпадать с динамикой чистой прибыли. Однако, на коротких интервалах возможны расхождения. Лично у меня пока нет четкого мнения что более показательно на короткой дистанции: прирост капитала или же прибыль.

Вообще, если аннуилизировать такие прибыли, выйдет, что за год банк заработает 56 млрд (выше рекордных 22-23х годов). Разумеется, пока о таком говорить рано. Но пока по базовому прогнозу, прибыль 24-го года оцениваю в 35-40 млрд. Что при текущей капитализации соответствует диапазону P/E = 3.6-4.1

Однако, если такие темпы сохраняться, то прогноз надо будет пересматривать в большую сторону.

( Читать дальше )

За первые два месяца Банк уже выдал 9.3 млрд прибыли (по 101-й форме); в том числе 3.7 млрд за февраль. При этом, капитал банка за два месяца вырос всего на 3.2 млрд (в т.ч. +1.9 млрд за февраль).

В одном из прошлых постов была отличная дискуссия в комментариях про оба показателя. TL;DR на дистанции, динамика капитала (с учетом выплаченных дивидендов и байбека) должна совпадать с динамикой чистой прибыли. Однако, на коротких интервалах возможны расхождения. Лично у меня пока нет четкого мнения что более показательно на короткой дистанции: прирост капитала или же прибыль.

Вообще, если аннуилизировать такие прибыли, выйдет, что за год банк заработает 56 млрд (выше рекордных 22-23х годов). Разумеется, пока о таком говорить рано. Но пока по базовому прогнозу, прибыль 24-го года оцениваю в 35-40 млрд. Что при текущей капитализации соответствует диапазону P/E = 3.6-4.1

Однако, если такие темпы сохраняться, то прогноз надо будет пересматривать в большую сторону.

( Читать дальше )

Блог им. zzznth |Бенефициары высоких ставок

- 21 марта 2024, 17:59

- |

Элементарная логика гласит, что при высоких ставках компаниям с высоким долгом будет тяжеловато, с низким же — напротив попроще. Если у компании по тем или иным причинам чистый долг и вовсе отрицательный, то она и вовсе становится (строго говоря может стать) бенефициаром повышения ставок.

Однако, на Российском рынке есть и вовсе экстремальные случаи: компании у которых отрицательный чистый долг настолько велик, что вытаскивает компанию в область отрицательной EV. Отмечу, что всё это при стабильном, позитивном операционном бизнесе. Самый яркий пример этой огромной кубышки — Сургутнефтегаз. О нем написано немало, так что затронем второго собрата — ИнтерРАО.

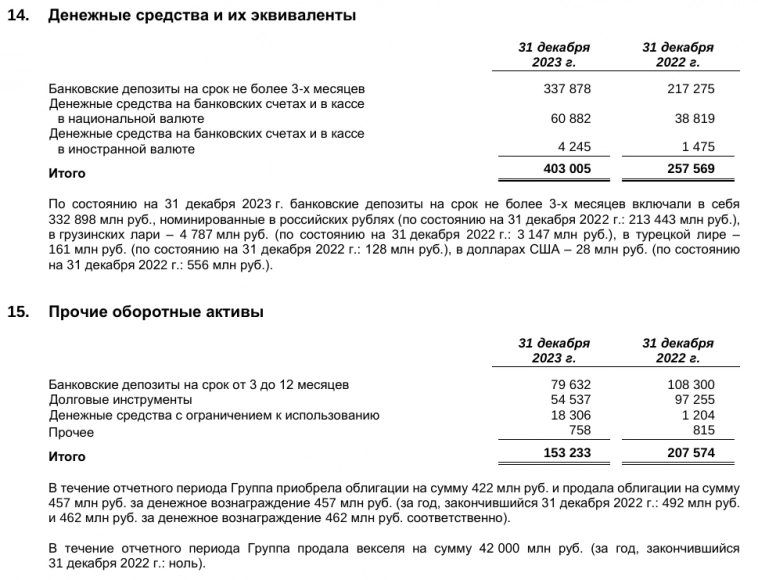

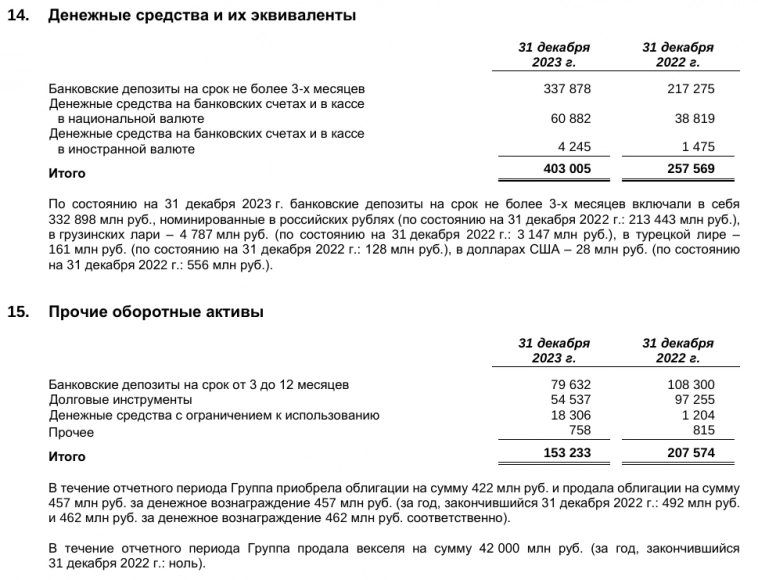

Посмотрим на структуру заначки:

Как видим, львиная доля в коротких депозитах до 3-х месяцев. «Длинные» тоже присутствуют, но тоже длительностью до года (а не там до 3-5 лет).

Напомню её динамику

( Читать дальше )

Однако, на Российском рынке есть и вовсе экстремальные случаи: компании у которых отрицательный чистый долг настолько велик, что вытаскивает компанию в область отрицательной EV. Отмечу, что всё это при стабильном, позитивном операционном бизнесе. Самый яркий пример этой огромной кубышки — Сургутнефтегаз. О нем написано немало, так что затронем второго собрата — ИнтерРАО.

Посмотрим на структуру заначки:

Как видим, львиная доля в коротких депозитах до 3-х месяцев. «Длинные» тоже присутствуют, но тоже длительностью до года (а не там до 3-5 лет).

Простой вывод: процентные доходы будут очень быстро отражать изменения ключевой ставки.

Напомню её динамику

( Читать дальше )

Блог им. zzznth |БСПб: дивы

- 21 марта 2024, 12:23

- |

Ну, во-первых, поздравляю инвесторов. СД рекомендовал дивы в размере 42.45 руб. (по итогам года), с учетом выплаченных ранее, за 2П выплатят 23.37 руб. Пэйаут повышен до 40%. К слову, в своем прогнозе я писал

Кроме того, Банк скорректировал дивидендную политику. Вместо 20+% от МСФО стало 20-50% от МСФО.

Хотелось бы чуть подробнее остановиться на пояснениях к ДП.

4.6. Решение о рекомендуемой величине дивидендов на одну обыкновенную акцию принимается Наблюдательным советом Банка с учетом следующих факторов:

— величины чистой прибыли отчетного периода по МСФО;

— величины чистой прибыли отчетного периода и прибыли предшествующих лет по РСБУ;

— планируемого значения показателя достаточности капитала, рассчитанного с учетом параметров стратегии развития Банка, утвержденной Наблюдательным советом — Банка и годового финансового плана Банка;

( Читать дальше )

При пэйауте 50% это даст еще 30+р дивов. Лично я считаю, что прям сразу столько не заплатят, но рублей 20 дать вполне могут. Как раз символически перебьют полугодовой дивиденд.

Кроме того, Банк скорректировал дивидендную политику. Вместо 20+% от МСФО стало 20-50% от МСФО.

Хотелось бы чуть подробнее остановиться на пояснениях к ДП.

4.6. Решение о рекомендуемой величине дивидендов на одну обыкновенную акцию принимается Наблюдательным советом Банка с учетом следующих факторов:

— величины чистой прибыли отчетного периода по МСФО;

— величины чистой прибыли отчетного периода и прибыли предшествующих лет по РСБУ;

— планируемого значения показателя достаточности капитала, рассчитанного с учетом параметров стратегии развития Банка, утвержденной Наблюдательным советом — Банка и годового финансового плана Банка;

( Читать дальше )

Блог им. zzznth |НоваБев: спекуляции выкупом

- 15 марта 2024, 12:54

- |

В обзоре годового отчета я отмечал:

Решил покопать поподробнее. Итак, за 2П23 продали 0.83м акций, заполучив 4.388 млрд. Средняя цена 5287р. Ну, выглядит разумно.

Странности сконцентрированы в 1-м полугодии. Заполучив 1.835 млрд, приэтом продали 0.12 (или 0.15м) акций, сиречь по 5-значной цене. Ну, уже совсем странное.

Проверим, а может ли быть верной моя гипотеза, что в отчетном периоде и покупались и продавались акции?

Разумеется, если они покупали по цене ниже 3к и/или продавали по цене выше 4300, то и необходимый объем будет меньше.

( Читать дальше )

Компания успешно реализовала почти 1 млн выкупленных ранее акций (получив 6.2 млрд рублей), что позволило сократить долг. Интересный конечно момент, ибо на бирже цена выше 6к особо не поднималась, а тут средняя 6200+.

Решил покопать поподробнее. Итак, за 2П23 продали 0.83м акций, заполучив 4.388 млрд. Средняя цена 5287р. Ну, выглядит разумно.

Странности сконцентрированы в 1-м полугодии. Заполучив 1.835 млрд, приэтом продали 0.12 (или 0.15м) акций, сиречь по 5-значной цене. Ну, уже совсем странное.

Проверим, а может ли быть верной моя гипотеза, что в отчетном периоде и покупались и продавались акции?

Решая простенькое уравнение, получаем, что при покупке 1 миллиона акций по 3000, а затем последующей продаже по 4300р, цифры начинают биться. Объемы даже торгов на мосбирже, в принципе, позволяли такое провернуть. Ну и напомню, что во 2П продали 0.83 миллиона акций.

Разумеется, если они покупали по цене ниже 3к и/или продавали по цене выше 4300, то и необходимый объем будет меньше.

( Читать дальше )

Блог им. zzznth |НоваБев Групп: Обзор 23-го года

- 14 марта 2024, 16:48

- |

НоваБев Групп (бывшее название Белуга) подвели итоги 23-го года. Уже можно увидеть фразы вида «отчет разочаровал инвесторов». Разумеется, речь только о тех «инвесторах», которые кроме чистой прибыли ничего не видят.

Разберемся поподробнее. Итак, количество магазинов ВинЛаб увеличилось на 23% до 1657. Конечно до плана в 2500 магазинов далековато, но 2000 штук к концу 24-го открыть, пожалуй смогут. Видимо 2500-й появится не ранее 2025-го года.

Перейдем к финансовым результатам.

Напомню свой прошлый прогноз:

( Читать дальше )

Разберемся поподробнее. Итак, количество магазинов ВинЛаб увеличилось на 23% до 1657. Конечно до плана в 2500 магазинов далековато, но 2000 штук к концу 24-го открыть, пожалуй смогут. Видимо 2500-й появится не ранее 2025-го года.

Перейдем к финансовым результатам.

Напомню свой прошлый прогноз:

суммарная выручка (не путать с продажами) где-то 71+68+3-25~ 117 млрд рублей Наблюдаем эффекты инфляции: цены растут — растет выручка, но операционные прибыль стагнирует (маржа снижается).EBITDA алкогольного сегмента жду в районе 10.5-11 млрд р, ритейл даст 7.5-8 млрд. Суммарно 18-19 млрд рублей.

Вышло весьма точно. ВинЛаб показал себя даже чуть лучше прогноза.

( Читать дальше )

Блог им. zzznth |Последовательность в заблуждениях на примере БСПб

- 06 марта 2024, 18:02

- |

В ученой среде популярна шутка о том, что надо быть последовательным в своих заблуждениях.

Как данная максима применима к аналитике по фондовому рынку?

Разумеется, есть правила составления финансовой отчетности. Однако, далеко не всегда, данные значения хорошо отражают именно бизнес компании. Поэтому, часто можно встретить, как некоторые финансовые показатели корректируют, дабы лучше (и понятнее) отражать действительность. Одним из наиболее частных примеров является скорректированная (на например валютную переоценку) чистая прибыль. Причем инициатива коррекции может исходить как от самой компании (и соответственно выражена в отчете), так и в обзорах аналитиков

Но перейдем к более близкой теме — обзорам и моделям аналитиков. Здесь ярким примером будет Банк Санкт-Петербург. Вот кто только не писал о разовых сверхрезультатах 22-го года. Потом о сверхприбылях первого квартала 23, потом о сверхприбылях первого полугодия, но потом то банк точно вернется(TM) к старым показателям 21-го года!

( Читать дальше )

Как данная максима применима к аналитике по фондовому рынку?

Разумеется, есть правила составления финансовой отчетности. Однако, далеко не всегда, данные значения хорошо отражают именно бизнес компании. Поэтому, часто можно встретить, как некоторые финансовые показатели корректируют, дабы лучше (и понятнее) отражать действительность. Одним из наиболее частных примеров является скорректированная (на например валютную переоценку) чистая прибыль. Причем инициатива коррекции может исходить как от самой компании (и соответственно выражена в отчете), так и в обзорах аналитиков

Разумеется, это очень скользкая дорожка: слишком большой соблазн сделать, не так как правильно, а так, как будет красиво.

В моих недавних постах к слову есть и пример не слишком корректной коррекции (уж простите за тавтологию) со стороны компании.Но перейдем к более близкой теме — обзорам и моделям аналитиков. Здесь ярким примером будет Банк Санкт-Петербург. Вот кто только не писал о разовых сверхрезультатах 22-го года. Потом о сверхприбылях первого квартала 23, потом о сверхприбылях первого полугодия, но потом то банк точно вернется(TM) к старым показателям 21-го года!

( Читать дальше )

Блог им. zzznth |Коротко про Аэрофлот

- 05 марта 2024, 16:00

- |

Про Аэрофлот недавно писал тут.

Напомню ключевые выводы того обзора:

( Читать дальше )

Напомню ключевые выводы того обзора:

- Чисто операционно, компания восстановилась. И как ранее продолжает летать в небольшой убыток

- Роялти нет и не просматривается

- Очень много непонятных моментов с лизинговыми обязательствами по самолетам. Как было оформлено перезаключение договоров, по какой ставке, в какой валюте и т.п. Все это может начать проясняться уже в отчетах 24-го года

- Огромный долг компании никуда не исчез

- Происходит значительная поддержка отрасли: как прямыми дотациями государства, так и обратным топливным акцизом

Как видим, реструктуризация структуры лизинга позволило получить неплохой бумажный финрезультат. 4-й квартал выдался типа топовым. Однако, все дело вот в этом разовом эффекте.

Просто напомню, что в 4-м квартале а/к Аэрофлот получила убыток от продаж; по группе ну могли и в ноль выйти. А тутрентабельность по ебитде 84% за квартал :))))

В принципе, пока эта новая схема лизинга будет утрясаться, мы можем наблюдать сильные пертурбации формальной прибыли/убытка. Только сути то это не меняет. Компания летает (в целом по году) условно в ноль. Долг огромный.

( Читать дальше )

Блог им. zzznth |Коротко про Банк Санкт Петербург

- 29 февраля 2024, 18:41

- |

Итак, поздравляю, все то о чем мы так долго писали — свершилось. Акции БСПб включат в индекс Мосбиржи. Масштаб вопроса оценивался в (этом) посте. Формально, ребалансировка случится 22 марта.

Дежурное напоминание: речь об обыкновенных акциях, префы — полное г, и непонятно чем вызван сегодняшний задерг. Их, ожидаемо, никуда не включают и не включат в обозримой перспективе.

Далее, 6-го марта, банк опубликует консолидированную отчетность. Год для банка был рекордным. В принципе, не ожидаю сильного отклонения финальных консолидированных результатов от промежуточных. Более важный вопрос — это дивиденды, а если конкретнее — то величина пэйаута. Согласно уставу там платят 20% МСФО, но вполне могут заплатить и поболее. Тем более, за первое полугодие уже выплатили 19,08 р. При пэйауте 50% это даст еще 30+р дивов. Лично я считаю, что прям сразу столько не заплатят, но рублей 20 дать вполне могут. Как раз символически перебьют полугодовой дивиденд.

Собственный средства (капитал) банка за январь увеличились на 1.35 млрд. Не очень много, но январь месяц специфический… Да и изменения капитала равняется прибыли лишь на длинном горизонте.

Дежурное напоминание: речь об обыкновенных акциях, префы — полное г, и непонятно чем вызван сегодняшний задерг. Их, ожидаемо, никуда не включают и не включат в обозримой перспективе.

Далее, 6-го марта, банк опубликует консолидированную отчетность. Год для банка был рекордным. В принципе, не ожидаю сильного отклонения финальных консолидированных результатов от промежуточных. Более важный вопрос — это дивиденды, а если конкретнее — то величина пэйаута. Согласно уставу там платят 20% МСФО, но вполне могут заплатить и поболее. Тем более, за первое полугодие уже выплатили 19,08 р. При пэйауте 50% это даст еще 30+р дивов. Лично я считаю, что прям сразу столько не заплатят, но рублей 20 дать вполне могут. Как раз символически перебьют полугодовой дивиденд.

Собственный средства (капитал) банка за январь увеличились на 1.35 млрд. Не очень много, но январь месяц специфический… Да и изменения капитала равняется прибыли лишь на длинном горизонте.

Блог им. zzznth |Полюс 23

- 29 февраля 2024, 17:31

- |

Полюс опубликовал итоги 23-го года. Результаты, особенно 2-го полугодия внушительны. Впрочем, все как я и предсказывал.

На что стоит обратить внимание? Начну с дивидендов. В пресс-релизе сообщается

Такое ощущение, что сигнала мол обязательно выплатим согласно дивполитики — нет. Кроме того, есть еще более важный нюанс — как распорядятся с выкупленными акциями.

( Читать дальше )

На что стоит обратить внимание? Начну с дивидендов. В пресс-релизе сообщается

Информация о дивидендах

В соответствии с законодательством Российской Федерации, Совет директоров «Полюса» должен принять решение о рекомендации по размеру дивидендов за 2023 год в период до проведения годового общего собрания акционеров (ГОСА). Дата ГОСА и рекомендация по размеру дивидендов будут объявлены после принятия Советом директоров в течение следующих ближайших месяцев соответствующего решения согласно законодательству Российской Федерации. При рассмотрении вопроса о рекомендации по размеру дивидендов Совет директоров примет во внимание постоянно меняющиеся экономические условия, введенные в отношении «Полюса» экономические санкции и их влияние на деятельность Компании.

Такое ощущение, что сигнала мол обязательно выплатим согласно дивполитики — нет. Кроме того, есть еще более важный нюанс — как распорядятся с выкупленными акциями.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс