Блог им. smartlab |Рост волатильности вместе с ростом рынка- нездоровое явление

- 04 сентября 2020, 11:12

- |

Вчера, похоже, начали реализовываться те риски, о которых мы говорили во вторник, рассматривая график QQQ (ETF на лидирующий индекс Насдак-100). Все-таки, рост волатильности вместе с ростом рынка- нездоровое явление.

Пока откат выглядит, хоть и резким, но с точки зрения тренда, начавшегося в апреле, вполне «нормальным». Все может измениться, если рынок проигнорирует сложившуюся сейчас комбинацию «откат в аптренде», продолжит падать и закроется под 200-часовой средней.

Если это произойдёт, и 5-месячная закономерность сломается, то это станет свидетельством более глубоких качественных изменений и, возможно, переведёт рынок из состояния отката (5-10% от максимума) в состояние более глубокой коррекции (15-20% от максимума).

- комментировать

- Комментарии ( 2 )

Блог им. smartlab |Индекс S&P 500 закрывается в плюсе пятый месяц подряд.

- 31 августа 2020, 10:07

- |

Сегодня последний торговый день в августе, и по его итогам месяц, вероятно, закроется в плюсе для индекса S&P-500.

По данным LPL Research, за всю историю было всего 6 случаев, когда индекс закрывался в плюсе 5 месяцев подряд, с апреля по август включительно. За исключением 2018 года, за этим следовало продолжение роста до конца текущего года.

В 2018 году, по утверждению авторов этого мини-исследования, ФРС допустил policy mistake, который и привёл к ужасному 4-му кварталу. Правда, регулятор быстро одумался, и в 2019 году ошибки начал исправлять.

Сейчас об ошибках в политике ФРС никто не говорит (ну, кроме perma-bears). Посмотрим, сработает ли закономерность на этот раз, сохранив быкам хорошее настроение до конца года.

Блог им. smartlab |Американский потребитель в августе приуныл

- 27 августа 2020, 10:18

- |

Если смотреть на рост фондового рынка в последнее десятилетие – то можно так оконтурить основные движущие силы:

2010-2014: QE от ФРС, низкие ставки и стремительный рост прибылей компаний в США, восстановление экономики;

2015-2017: QE от ФРС – прекратилось и началось очень медленное повышение ставок, но в середине 2015 года ЕЦБ начал масштабную поддержку (+€2.5 трлн) и ставки -0.4%… евро вниз, прибыли компаний расти перестали, но сами компании резко нарастили выплаты дивидендов и Buyback-и ;

2018: прибыли по-прежнему не растут, ФРС повышает ставки, ЕЦБ сворачивается…. но налоговая реформа в США (налоги упали с 21% до 14%) дает хорошую поддержку и рынкам и затухающей, к концу года торговая война с Китаем и обвал… ;

2019: договорились с Китаем, ФРС прекращает повышение и разворачивается, ожидания снижения ставок, прибыли – падают, доходности снижаются

2020: «Коронавирус» — остановка экономики, обвал прибылей, дивидендов, байбэков, но … обнуление ставок, QE без конца, бюджетный дефицит как в период войны…

( Читать дальше )

Блог им. smartlab |У "физиков" зашкаливает пессимизм.

- 25 августа 2020, 10:25

- |

Не приходилось ли вам бывать в ситуации, когда и профессиональные рыночные аналитики демонстрируют крайнюю степень оптимизма, и сам рынок их поддерживает, постоянно обновляя новые максимумы, а вот лично вас что-то беспокоит и останавливает от покупок?

Как выяснил Sentimentrader, такое случается, хоть и не часто. На диаграмме выше по вертикали- уровень бычьих настроений в newsletters (обычно, платных подписках), который рассчитывает Investor Inteligence. По горизонтали- уровень оптимизма среди «физиков» (4-недельная средняя соотношения Быки/Медведи по опросам AAII).

Мы находимся в левом верхнем углу- авторы рассылок очень оптимистичны, а частные инвесторы- наоборот. Такое поведение частных инвесторов особенно удивительно на фоне исторических максимумов рынка и роста в течение 5 месяцев. Sentimentrader утверждает, что когда оптимизм в опросах «физиков» намного выше, чем в рассылках, рынок за этим чаще всего растет. Сейчас у «физиков» зашкаливает пессимизм. Интересно, кто окажется прав на этот раз?

Блог им. smartlab |Соотношение S&P-500/Золото

- 20 августа 2020, 13:01

- |

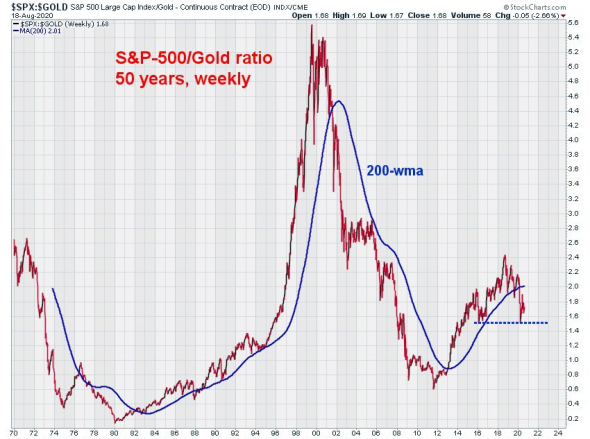

Картина, которая стоит тысячи слов. Соотношение S&P-500/Золото показывает, сколько стоит индекс рынка акций США в унциях золота, с момента, когда цена золота была отпущена в свободное плавание.

Несмотря на то, что рынок акций быстро восстановился от шока и в долларах уже вышел на новые максимумы, в реальных активах (тех, которые не могут быть напечатаны в любом количестве) все не так радужно. Выраженный в золоте, индекс уверенно закрепился под 200-недельной средней. Если соотношение пробьет отмеченный уровень поддержки, это может ускорить дальнейшее обесценивание рынка акций относительно золота.

При этом, в бумажных валютах он вполне может продолжать расти. Просто, в этом случае спрос на золото может получить дополнительный импульс, как и риск не иметь его в сбалансированном портфеле. С учетом масштаба графика, тест поддержки может произойти еще нескоро- скорее всего, уже не в этом году. Но и последствия у него могут быть долгосрочные, поэтому лично я держу в уме этот уровень «1,5 унции за индекс».

Блог им. smartlab |Неразумно инвестировать в индекс S&P 500

- 11 августа 2020, 11:14

- |

Ох уж эти сказочники! (помните из «Пластилиновой вороны»). Статья в MarketWatch обсуждает вопрос, как неразумно инвестировать в индекс S&P 500, когда на Большую пятерку технологических компаний приходится уже 23% структуры этого индекса. Автор статьи ссылается вот на эту интересную публикацию 2014 г. группы авторов из Research Affiliates:https://thereformedbroker.com/wp-content/uploads/2014/11/jpm_summer2013_rallc.pdf

( Читать дальше )

Блог им. smartlab |Пузырь или нет? Вопрос на миллион долларов (для кого-то в буквальном смысле).

- 07 августа 2020, 13:06

- |

Если верить Fidelity (а кому, как не им), то ответ отрицательный. Аналитики одного из крупнейших брокеров в мире провели серьезную работу, результаты которой в удобном для восприятия виде поместили на график ниже.

Они поделили индекс S&P-500 на 2 неравные части: топ-10% (50 компаний) и боттом-90% (450 компаний) по капитализации, причем в динамике на истории с 1962 года по 31 июля 2020 года. Далее, они посчитали, с каким средним коэффициентом Р/Е торговались обе эти части в тот или иной момент времени.

Почему это важно именно сейчас — потому, что скоро бабушки у подъезда будут в курсе, что «рост рынка акций США происходит благодаря нескольким крупнейшим компаниям». Следовательно, когда оценочные коэффициенты топ-компаний достигнут экстремальных уровней, вот тогда и наступит повод «пузырю» лопнуть.

Выяснилось, что, хотя топ-10% компаний в индексе и торгуются недёшево (их средний Р/Е равен 25,7), до уровней дотком-пузыря 2000 года (средний Р/Е 40,2) им еще далеко. Более того, разница в оценке между топ-10% и боттом-90% компаний также далеко не такая экстремальная, как в 2000 году (тогда она составляла более 20 пунктов, а сейчас всего 5).

Вывод: некоторая дороговизна компаний мега-капитализации, действительно, имеет место, но их отрыв от остальных компаний в индексе очень далёк от состояния пузыря. И если рынку суждено упасть с текущих уровней, то не «пузырь» будет этому причиной, а что-то ещё.

Блог им. smartlab |Ясновидение американского рынка по аналогии с 1987 годом

- 05 августа 2020, 16:26

- |

Пока что наблюдается аналогия с развитием событий произошедших в 1987 году. Точно такое же падение рынков ни на чем, на такую же величину -35% и быстрое восстановление. Сейчас, конечно, восстановление идет значительно быстрее, но это времена изменились, и сейчас все явления протекают быстрее. Поэтому, два года восстановления в 1987 году приравниваются к нескольким месяцам в настоящее время.

Как в 1987 так и в 2020 годах сначала было стремительное падение на -35%, потом в 1987 году рост от лоу падения на +60% и последовательные коррекции на -5%, на -10% и на -20%, после чего с 1990 до 2000 года бурный рост с небольшими коррекциями.

Блог им. smartlab |2-й квартал оказался одним из лучших за всю историю для индекса S&P500

- 06 июля 2020, 16:06

- |

Закончившийся 2-й квартал оказался для индекса S&P-500 лучшим с 1998 г и одним из лучших за всю историю.

Из таблицы выше, посчитанной в LPL Research (https://lplresearch.com/) по данным с 1950 г, видно, что в тех случаях, когда доходность индекса за квартал составляла 15% и выше, следующий квартал также оказывался довольно прибыльным, со средним результатом +9,5%. Причем абсолютно все следующие кварталы без исключений оказывались прибыльными (хотя, справедливости ради, 9 случаев- это не самая надежная выборка).

Нелишним будет напомнить, что, во-первых, это нам ничего не гарантирует (хотя и подбадривает быков), а во-вторых, данные в таблице не включают довоенный период. Я не считал, но подозреваю, что в 1930-х годах результаты от квартала к кварталу могли прыгать очень сильно.

С другой стороны, насколько высока вероятность, что сегодня монетарные и политические власти допустят кризис, сравнимый по масштабам с Великой Депрессией? Вопрос риторический, поэтому данные таблицы вполне могут служить некоторым ориентиром.

Блог им. smartlab |Бычий тренд в акциях США сохранится.

- 03 июля 2020, 16:14

- |

Вчера вышли сильные данные по безработице в США, что дает повод обратить внимание на закономерность, подмеченную mcoscillator.com

Речь о том, что наиболее устойчивые и сильные периоды роста индекса S&P-500 случаются как раз тогда, когда безработица начинает улучшаться с очень плохих уровней. На графике уровень безработицы показан красным и с перевернутой шкалой (то есть, рост графика = уменьшение показателя).

Конечно, есть вопросы к методике подсчета, которая вроде бы недавно поменялась. Но я не готов углубляться в эту тему, оставлю ее профессиональным экономистам. Суть в том, что сейчас мы наблюдаем довольно редкое явление, при котором безработица сначала выросла до экстремальных уровней, а затем начала резко улучшаться.

На мой взгляд, это сильный аргумент в пользу сохранения долгосрочного бычьего тренда в акциях США. Краткосрочно может случиться что угодно, хотя до тех пор, пока удерживается отмеченный ранее уровень поддержки, даже об осязаемой коррекции речи не идет.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс