SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. gofan777 |Портфель "Долгосрок" и моя стратегия

- 24 декабря 2020, 23:27

- |

Пока на рынке небольшое затишье, я продолжаю изучать новые компании, которые хотел бы видеть в своем портфеле. Все наши разборы делаются не для сиюминутных покупок (обычно), а для создания определенного вотч листа и расставления приоритетов тем или иным компаниям в разных секторах. Когда рынок начинает лететь вниз, как было в марте, обычно времени остается не очень много на анализ, поэтому, готовый вотч лист и целевые цены по интересным эмитентам сильно упрощают процесс докупок. Именно так, покупками на коррекциях в основном, формировался портфель «Долгосрок» с 2018 года.

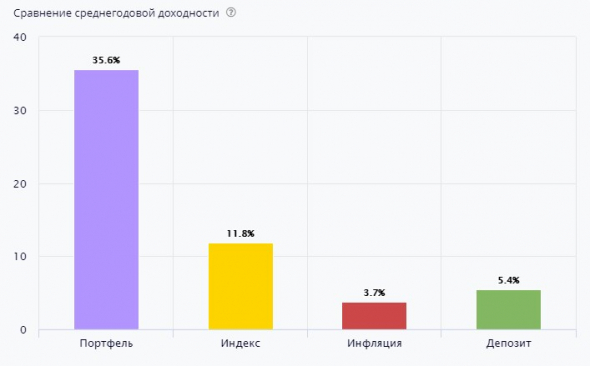

Осталось всего 8 месяцев до того момента, как этот портфель с высокой долей вероятности будет расформирован, основная цель (удержание бумаг 3 года и получение ЛДВ) будет достигнута. Если, конечно, мы там не увидим очередную коррекцию, тогда придется посидеть с ним подольше. Но, в целом, среднегодовая доходность оказалась даже выше моих ожиданий, я ставил цель в 20-25%, фактическая приблизилась к 36%, правда еще 2 недели до НГ, может всякое случиться. Я недавно приводил

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 3 )

Блог им. gofan777 |Бакс или евробонды?

- 15 декабря 2020, 11:25

- |

Пока у нас небольшое затишье в отчетах компаний, самое время заняться анализом инструментов для сохранения своих средств. Сегодня попробуем разобрать самые ликвидные и относительно консервативные инструменты, доступные на Мосбирже.

Самый простой и понятный всем вариант, это покупка доллара, такая инвестиция нам бы принесла с начала текущего года 19%, весьма неплохо, даже без разных вкладов. Хотя, сейчас сложно найти вклад со ставкой более 1% в надежных банках.

Вторым вариантом я рассматриваю ETF на еврооблигации, например FXRU, этот инструмент появился на Мосбирже в конце 2013 год и у нас есть длинный горизонт для сравнения его динамики с долларом. У FXRU есть и аналоги, вроде SBCB (Сбербанк), VTBU (ВТБ) и прочие, но у них слишком маленькая история торгов. Данный ETF отслеживает индекс российских корпоративных евробондов EMRUS Bloomberg Barclays, куда входит 27 инструментов с максимальным весом каждого не более 7%. Таким образом, в этом инструменте неплохая диверсификация, текущая дюрация (примерный срок до погашения, если грубо) всего портфеля составляет около 2,6 лет, что не очень много и изменение ставок в стране не сильно повлияет на котировки. Нужно помнить про комиссию фонда за управление и депозитарные услуги, которая составляет 0,5% от СЧА (стоимость чистых активов), но есть и плюс в виде реинвестирования купонов, что снижает расходы на НДФЛ.

( Читать дальше )

Самый простой и понятный всем вариант, это покупка доллара, такая инвестиция нам бы принесла с начала текущего года 19%, весьма неплохо, даже без разных вкладов. Хотя, сейчас сложно найти вклад со ставкой более 1% в надежных банках.

Вторым вариантом я рассматриваю ETF на еврооблигации, например FXRU, этот инструмент появился на Мосбирже в конце 2013 год и у нас есть длинный горизонт для сравнения его динамики с долларом. У FXRU есть и аналоги, вроде SBCB (Сбербанк), VTBU (ВТБ) и прочие, но у них слишком маленькая история торгов. Данный ETF отслеживает индекс российских корпоративных евробондов EMRUS Bloomberg Barclays, куда входит 27 инструментов с максимальным весом каждого не более 7%. Таким образом, в этом инструменте неплохая диверсификация, текущая дюрация (примерный срок до погашения, если грубо) всего портфеля составляет около 2,6 лет, что не очень много и изменение ставок в стране не сильно повлияет на котировки. Нужно помнить про комиссию фонда за управление и депозитарные услуги, которая составляет 0,5% от СЧА (стоимость чистых активов), но есть и плюс в виде реинвестирования купонов, что снижает расходы на НДФЛ.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс