Георгий Аведиков

Северсталь (российская Тесла)

- 19 апреля 2021, 22:40

- |

Вышел ударный отчет компании по итогам 1 кв.

Производство стали и чугуна показало положительную динамику год к году +4% и +11% соответственно. Рост произошел благодаря увеличению количества плавок и запуску доменной печи №3.

Выручка выросла на 27,5% г/г до $2,2 млрд.

EBITDA выросла на 109,4% до $1,2 млрд.

Чистая прибыль выросла в 9 раз до $721 млн.

FCF вырос в 8 раз до $497 млн.

Все финансовые результаты показали отличную динамику, в первую очередь, благодаря ценовой конъюнктуре на рынке. Цены на сталь продолжают штурмовать свои максимумы. Рост спроса в Китае на фоне снижения производства из-за экологических норм, толкают цены на сталь вверх, такая динамика может продлиться до 2 полугодия, по оценкам некоторых аналитиков.

Для нас главным параметром в текущий момент является свободный денежный поток, который составил почти пол миллиарда USD. Отношение ND/EBITDA=0,52 (меньше 1), это значит, что весь свободный денежный поток должен быть распределен на дивиденды. Менеджмент так и поступил, дав рекомендацию по дивидендам за 1 квартал в размере 46,77 руб, что к текущей цене акции дает ДД почти 2,7%.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 19 )

Облигации и БПИФ на облигации

- 16 апреля 2021, 14:13

- |

У каждого из нас есть своя консервативная подушка безопасности. Она может содержать в себе такие активы, как рублевый кэш, валюту, вклады, облигации, ETF на еврооблигации и прочее. Мы уже затрагивали варианты инвестирования (https://t.me/investokrat/309) в еврооблигации и доллар, сегодня поговорим про рублевые консервативные инструменты.

На Мосбирже представлено несколько БПИФов на облигации, как корпоративные, так и государственные (ОФЗ). Сейчас ОФЗ дают относительно маленькую доходность, поэтому их рассматривать не будем. Слишком длинные (дюрация более 3 лет) тоже брать не будем из-за рисков роста ставок.

У нас остаются следующие варианты фондов:

SBRB — БПИФ от Сбера на корп. облигации с дюрацией до 3 лет. Комиссия фонда составляет 0,8%, с ее учетом цена пая фонда выросла на 4,7% за последние 11* месяцев. Купоны реинвестируются и не облагаются НДФЛ.

*11 месяцев берется, чтобы исключить эффект коррекции во время пандемии.

GPBS — БПИФ от Газпромбанка на корп. облигации с дюрацией до 3 лет. Комиссия фонда составляет 0,45%, цена пая за последние 11 месяцев выросла на 4,6%. Купоны также реинвестируются.

( Читать дальше )

OZON Holdings текущее положение и перспективы

- 15 апреля 2021, 23:04

- |

Сегмент E-commerce в РФ пока в зачаточном состоянии, несмотря на значительное количество игроков (OZON, Yandex, Сбер, Mail из публичных и прочие). По сравнению с развитыми странами, проникновение e-commerce ниже почти в 3 раза.

Но мы видим активное развитие данного сектора, рост логистики, с каждым годом строится все больше складов, а прирост рынка кратный год к году у многих компаний.

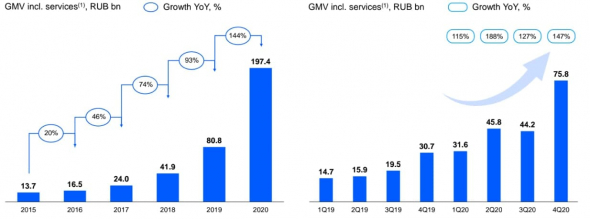

Результаты по итогам 2020 года:

Оборот товаров (GMV) вырос на 144% г/г до 197 млрд. руб.

Количество активных покупателей выросло на 75% г/г до 13,8 млн. чел.

Почти все финансовые показатели по итогам года находятся в отрицательной зоне. Из-за активной экспансии бизнес пока остается убыточным на операционном уровне. А с 2021 года менеджмент еще планирует увеличить кап. затраты до 20-25 млрд. руб (6,9 млрд. руб в 2020 году).

Деньги на развитие у компании есть, чистый долг отрицательный и составляет (-79 млрд. руб), как минимум, на ближайшие пару-тройку лет должно хватить. А там уже и операционный денежный поток должен подрасти.

( Читать дальше )

FXDM - новый ETF на развитые страны

- 13 апреля 2021, 23:06

- |

Пришло большое количество вопросов по данному фонду, давайте разбираться.

Новый ETF повторяет индекс Solactive GBS Developed Markets ex United States 200 USD Index NTR (включает в себя акции крупнейших компаний развитых стран кроме США).

Япония — 19%

Великобритания — 14%

Канада — 11%

Швейцария — 11%

Франция — 10%

Германия — 9%

Австралия — 7%

Нидерланды — 6%

Оставшиеся 13% разделили между собой: Гонконг, Испания, Дания, Швеция, Италия, Финляндия, Джерси, Сингапур, Ирландия, Бельгия.

Благодаря большому количеству стран внутри фонда, валютная диверсификация очень широкая. FXDM сможет защитить портфель в случае снижения индекса доллара.

Ключевые валюты:

Евро — 31%

Японская иена — 19%

Фунт стерлингов — 14%

Канадский доллар — 11%

Швейцарский франк — 11%

Австралийский доллар — 6%

Купить данный фонд можно в рублях и в долларах.

Цена пая $1 или 76 руб.

Комиссия фонда составляет 0,9%, что вполне приемлемо, особенно, с учетом возможности покупки на ИИС.

Див. доходность развитых стран без учета США составляет около 2,6% годовых за 2020 год, что на 0,6% выше, чем в США. Но здесь есть нюанс, из-за большого количества стран внутри фонда, налоги с дивидендов в разных странах будут разными, сколько суммарно дойдет до фонда нужно считать.

( Читать дальше )

Интересные дивидендные акции

- 13 апреля 2021, 18:43

- |

Итоговые дивиденды за 2020 год составят 76,35 рублей (8% ДД). Акция без дивидендов сейчас торгуется по 866 рублей, что соответствует нижней границе канала, который сформировался с начала текущего года. В 2021 году значительная часть производимой продукции компании подорожала, даже несмотря на сдерживание цен правительством. Текущий год должен быть успешным для бизнеса. Возможно, стоит присмотреться к покупке после отсечки, или зайти сейчас, получив дивиденды. Думаю, что гэп закроем быстро.

Последний день покупки с дивидендом — 14.04.21

Globaltrans #GLTR

Итоговые дивиденды составят 28 рублей (5,6% ДД), суммарно за 2020 год выплата составит 75 рублей (15% ДД). Без дивидендов акция сейчас торгуется по 470 рублей, что вполне интересно для докупки в долгосрок, если нравится данный бизнес. Даже с учетом сложного года, компания заработала FCF = 84 руб/акция, что перекрывает суммарный размер выплаты на дивы. Долговая нагрузка в пределах нормы, ND/EBITDA = 1,1. Ставки на полувагоны продолжают снижаться, это бьет по маржинальности бизнеса, но динамика снижения начинает замедляться, что косвенно может говорить о возможном развороте цен к росту.

( Читать дальше )

Портфель "ИнвестократЪ"

- 12 апреля 2021, 21:53

- |

FXUS — 20%

FXUS — 20%

( Читать дальше )

АФК Система и IPO Сегежи

- 08 апреля 2021, 23:12

- |

Вышел отчет компании по итогам 2020 года.

Выручка выросла на 5,7% г/г до 691,6 млрд. руб, благодаря росту выручки МТС, Сегежи и Степи в первую очередь.

OIBDA выросла на 5,5% г/г до 236,3 млрд. руб.

Чистая прибыль (скор.) корп. центра составила 16 млрд. руб.

Долговая нагрузка корпоративного центра вновь начала расти, на конец года она составила 190,4 млрд. руб. при целевом уровне в 160 млрд. руб. Чистый долг. корп. центра составил 183,7 млрд. руб. Рост долга связан с продолжающимися инвестициями.

Для нас, как акционеров, рост долга значит то, что Система продолжит качать дивиденды из дочек (привет, МТС и Эталон). Сегежа тоже платит дивиденды, но она пока еще является не публичной. Но уже на сайте появился раздел «Инвесторам и акционерам», правда пока пустой, но готовятся… Кстати, интересный факт, из Сегежи на дивы качнули 4,3 млрд. руб., при том, что по итогам 2020 года она получила убыток (1,3 млрд. руб).

( Читать дальше )

Металлурги, рост или падение, последние новости

- 08 апреля 2021, 20:53

- |

По прогнозам аналитиков, мировое производство стали в 2021 году достигнет 1,9 млрд. т., что на 5,6% выше, чем в 2020 г. Только Китай производит почти 1 млрд. т. стали в год, что составляет около 57% от общего объема. Стоит, правда, отметить, что и крупнейшим мировым потребителем черных металлов является тоже Поднебесная, в 2020 году на них пришлось около 950 млн. тонн.

Ключевыми потребителями стали являются строительная отрасль и машиностроение. В прошлом году из-за пандемии эти отрасли оказались под давлением, из-за чего мы видели приличную коррекцию цен на данный металл. Но уже по итогам 2 полугодия цены вернулись к докризисным уровням, сейчас же мы видим, как цены на сталь продолжают обновлять свои максимумы.

За последние 12 месяц цены на акции наших металлургов выросли более, чем на 50%, цена на сталь за этот же период выросла на 60%:

Северсталь — 71,7%

НЛМК — 82,5%

ММК — 58,3%

( Читать дальше )

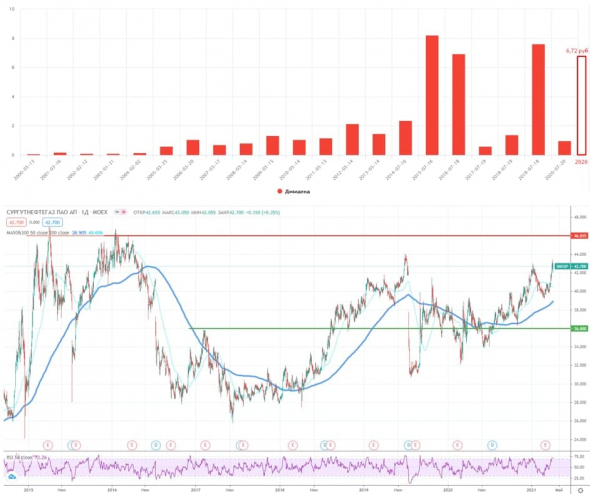

Сургутнефтегаз-пр, стратегия работы с позицией

- 07 апреля 2021, 12:16

- |

Вышел отчет компании по РСБУ, надо сказать, что наша прогнозная модель дивидендов оказалась достаточно точной.

Первое, что нас интересует в отчете, это чистая прибыль, которая составила 729,58 млрд. руб против 105 млрд. руб годом ранее.

Давайте сразу прикинем по нашей формуле дивиденды за 2020 год:

Д = 729,58 / 108,5 = 6,72 руб.

Курс доллара на 31 декабря 2020г. составил 74 рубля, размер кубышки по данным отчетности составляет 3,57 трлн. рублей, что эквивалентно $48,2 млрд. Давайте грубо прикинем среднюю ставку, под которую СНГ вложил эти средства:

120,53 (проценты)/ 3 567 (кубышка) * 100% = 3,4%

Весьма неплохо для бакса в текущих условиях. Внутри кубышки, конечно, не только вклады в USD, есть и другие валюты, но есть и свободный кэш, поэтому, расчет более-менее справедливый.

Процентная доходность по вкладам у компании потихоньку растет, по итогам 2020 года составила около 120 млрд. руб (118 млрд. руб в 2019 году, 106 млрд. руб. в 2018 году). К слову, только процентная доходность за 2020 год дает 1,11 рубля дивидендов на преф.

( Читать дальше )

EN+, разбор отчета и перспектив

- 06 апреля 2021, 13:15

- |

Разберем вышедший отчет компании по итогам 2020 года.

Выручка снизилась на (11,9% г/г) до $10,4 млрд. Негативно на динамике сказались более низкие цены и объемы реализации алюминия. Выручка энергетического сегмента снизилась из-за снижения курса рубля.

EBITDA (adj) снизилась на (12,5% г/г) до $1,9 млрд.

Чистая прибыль снизилась на (22,1% г/г) до $1 млрд.

FCF снизился на (3,7% г/г) до $9,8 млрд.

Компания продолжает инвестировать средства в рост вертикальной интеграции, основная часть капексов по итогам 2020 года пришлась на алюминиевый сектор и строительство Тайшетского алюминиевого завода и Тайшетской анодной фабрики.

Обожженные аноды будут использованы на сверхмощных энергоэффективных электролизерах, которые будут установлены на Тайшетском алюминиевом заводе. Кроме ТАЗ (Тайшетского алюминиевого завода) обожженные аноды будут поставляться на другие алюминиевые заводы компании РУСАЛ: Саяногорский алюминиевый завод, Богучанский алюминиевый завод и Красноярский алюминиевый завод.

( Читать дальше )

теги блога Георгий Аведиков

- AGRO

- AT&T

- BELU

- En+

- ETLN

- Finex ETF

- finex rus eurobonds etf fxrb

- FinEx Rus Eurobonds ETF FXRU

- FIVE

- fix price

- Globaltrans

- GMKN

- IPO

- IPO 2024

- MOEX

- MTSS

- mvid

- Ozon

- PLZL

- ROSN

- Sber

- softline

- SPO

- Verizon

- Whoosh

- X5

- X5 Retail Group

- yndx

- Акрон

- акции

- Алроса

- АФК Система

- Аэрофлот

- белуга групп

- Брокеры

- втб

- Газпром

- Газпромнефть

- ГМК НорНикель

- Группа ЛСР

- Группа Позитив

- двмп

- Детский мир

- дивиденды

- ЕвроТранс

- золото

- ИИС

- ИнтерРАО

- итоги недели

- Лента

- Лукойл

- м.видео

- Магнит

- Мать и Дитя

- Мечел

- ММК

- Московская биржа

- Мосэнерго

- мтс

- МТС-Банк

- Налогообложение на рынке ценных бумаг

- НЛМК

- НМТП

- Новатэк

- обзор рынка

- Облигации

- ОГК-2

- операционные результаты

- отчеты МСФО

- ПИК СЗ

- Полиметалл

- Полюс Золото

- портфель

- прогноз компании

- прогноз по акциям

- Роснефть

- Россети Ленэнерго

- ростелеком

- Русагро

- Русал

- Русгидро

- Русская аквакультура

- Самолет

- сбербанк

- Северсталь

- Сегежа групп

- Совкомфлот

- СПб Биржа

- сургутнефтегаз

- татнефть

- ТГК-1

- Тинькофф Банк

- транснефть

- трейдинг

- Фосагро

- ФСК Россети

- ЭНЕЛ РОССИЯ

- Эталон

- Юнипро

- Яндекс