SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

dr-mart |Григорий Бегларян о пузыре на рынке акций

- 14 ноября 2013, 22:18

- |

YELLEN: STOCK PRICES DON'T SUGGEST BUBBLE-LIKE CONDITIONS

YELLEN: STOCK PRICES HAVE RISEN 'PRETTY ROBUSTLY'

Бегларян: Формально кстати пузыря на стоках нет при текущем денрынке и условиях на рынке трежерис и корпоративного долга. хотя по моим моделям сипи дороговат стал. правда еще до критической дороговизны не дошло. обычно когда сипи подходит к границе завышенности по модели наступает локальная коррекция и сипи встает в равновесие.

если вспомнить как за неделю доха 2 летних трежерис с 0.25 до 0.55% рванула всего лишь из-за того, что был крупный продавец и совсем мало покупателей то вполне может произойти такое же движение если массами овладеет идея великой ротации) форварда кстати годовые на 2 летние трежерис стоят на доходность 0.82% и если спот действительно пойдет в ту сторону то начнется довольно быстрое сползание американских улиток с горы фудзияма)

https://www.facebook.com/greg.beglaryan

YELLEN: STOCK PRICES HAVE RISEN 'PRETTY ROBUSTLY'

Бегларян: Формально кстати пузыря на стоках нет при текущем денрынке и условиях на рынке трежерис и корпоративного долга. хотя по моим моделям сипи дороговат стал. правда еще до критической дороговизны не дошло. обычно когда сипи подходит к границе завышенности по модели наступает локальная коррекция и сипи встает в равновесие.

если вспомнить как за неделю доха 2 летних трежерис с 0.25 до 0.55% рванула всего лишь из-за того, что был крупный продавец и совсем мало покупателей то вполне может произойти такое же движение если массами овладеет идея великой ротации) форварда кстати годовые на 2 летние трежерис стоят на доходность 0.82% и если спот действительно пойдет в ту сторону то начнется довольно быстрое сползание американских улиток с горы фудзияма)

https://www.facebook.com/greg.beglaryan

- комментировать

- ★1

- Комментарии ( 14 )

dr-mart |акции Tesla - еще один представитель tech bubble

- 06 ноября 2013, 06:53

- |

Тесла — суперкомпания!

Инновационная. Компания будущего!

Из тех, что может изменить весь мир.

Но стоить жесть как дорого. И это еще одна бумага, которая показывает собой пузырь, надутый в хайтек секторе (заодно с FB,TWTR, LNKD и тп)

Процитирую уважаемого Константина Бронштейна:

(https://www.facebook.com/kbrownstein)

«Вышла новость: производитель автомобилей, продавший 5 500 машин в последнем квартале на ~$550 миллионов, заработавший ~$15 миллионов долларов за это время. 20 минут назад рынок оценивал компанию в $21.4 миллиарда. Ну добавим еще, что маржа у них 21%, уникальная платформа (да, правда?). И они будут зарабатывать 25% к концу года. Акция упала примерно на 11%, рынок спустя 10 минут оценивает компанию в ~$19 миллиардов.»

Далее приведу обсуждение этой темы (US tech sector), которое я счел реально интересным:

Андрей Врацкий Покатайся на тесле. Продашь панамеру, зуб даю

Константин Бронштейн Андрюх, а я не говорю, что это тесла — плохая машина заметь…

Андрей Врацкий И я не говорю. Но тесла не просто машина, это гейм-чейнджер. Этот факт и прайсят, а не ревеню и не вальюэйшн

( Читать дальше )

Инновационная. Компания будущего!

Из тех, что может изменить весь мир.

Но стоить жесть как дорого. И это еще одна бумага, которая показывает собой пузырь, надутый в хайтек секторе (заодно с FB,TWTR, LNKD и тп)

Процитирую уважаемого Константина Бронштейна:

(https://www.facebook.com/kbrownstein)

«Вышла новость: производитель автомобилей, продавший 5 500 машин в последнем квартале на ~$550 миллионов, заработавший ~$15 миллионов долларов за это время. 20 минут назад рынок оценивал компанию в $21.4 миллиарда. Ну добавим еще, что маржа у них 21%, уникальная платформа (да, правда?). И они будут зарабатывать 25% к концу года. Акция упала примерно на 11%, рынок спустя 10 минут оценивает компанию в ~$19 миллиардов.»

Далее приведу обсуждение этой темы (US tech sector), которое я счел реально интересным:

Андрей Врацкий Покатайся на тесле. Продашь панамеру, зуб даю

Константин Бронштейн Андрюх, а я не говорю, что это тесла — плохая машина заметь…

Андрей Врацкий И я не говорю. Но тесла не просто машина, это гейм-чейнджер. Этот факт и прайсят, а не ревеню и не вальюэйшн

( Читать дальше )

dr-mart |Про акции Магнита

- 19 января 2013, 11:31

- |

перепост: http://true-flipper.livejournal.com/413984.html

В связи с тем что бумага обновляет новый хай сегодня и аналитики ломанулись апгрейдить опять, я решил немного скучной математики написать.

Возьмем например страну, где никто не сможет сказать, что ритейл не развит. Я думаю все даже скажут, что он там гипертрофированно развит — США.

///////////

тут было много бреда? про retail как долю ВВП, детскую ошибку сделал в предположениях

///////////

Будем сравнивать по другому на примере реальных цифр того же wallmart.

1. Сейчас Wall Mart имеет продажи эквивалентные ~2.3% американского ВВП, если мы будем считать только то, что продается на территории самих США. При этом он продает все, от еды до стволов, т.е. аргументы про продуктовый ритейл тут не канают, делая это сравнение мы уже предполагаем что Магнит будет продавать просто ВСЕ. Если мы бы сравнили перспективы Магнита с Воллмарт, то с одной стороны у нас доля крупных ритейлеров в экономике пусть у нас будет выше, но концентрации такой как там, если правило 25% работает тоже не будет. Пусть он будет круче чем wall mart и будет на определенном этапе продавать 2.5% ВВП РФ не смотря на все потуги ФАС.

2. Сейчас магнит продает 0,8% нашего ВВП по рыночным курсам примерно. Воллмарт столько продавал на местном рынке где-то в 93 году. Сейчас на дворе 2013, т.е. до текущей жизни с 2.3% продаж/ВВП он дошел за 20 лет. Ну пусть у нас Магнит вдвое круче Воллмарта будет и пройдет эту дистанцию за 10 лет.

3. Сколько будет этот самый ВВП через 10 лет в реальном выражении? 1.8 триллиона сейчас, возьмем рост как 4% в реальном выражении, получим 2,65 триллиона долларов через 10 лет. Это получается 66 ярдов продаж для Магнита потенциально, в текущих деньгах но через 10 лет. Сейчас замечу он продает 16 пока, и делит опять же пока первое место с X5 примерно.

( Читать дальше )

В связи с тем что бумага обновляет новый хай сегодня и аналитики ломанулись апгрейдить опять, я решил немного скучной математики написать.

Возьмем например страну, где никто не сможет сказать, что ритейл не развит. Я думаю все даже скажут, что он там гипертрофированно развит — США.

///////////

тут было много бреда? про retail как долю ВВП, детскую ошибку сделал в предположениях

///////////

Будем сравнивать по другому на примере реальных цифр того же wallmart.

1. Сейчас Wall Mart имеет продажи эквивалентные ~2.3% американского ВВП, если мы будем считать только то, что продается на территории самих США. При этом он продает все, от еды до стволов, т.е. аргументы про продуктовый ритейл тут не канают, делая это сравнение мы уже предполагаем что Магнит будет продавать просто ВСЕ. Если мы бы сравнили перспективы Магнита с Воллмарт, то с одной стороны у нас доля крупных ритейлеров в экономике пусть у нас будет выше, но концентрации такой как там, если правило 25% работает тоже не будет. Пусть он будет круче чем wall mart и будет на определенном этапе продавать 2.5% ВВП РФ не смотря на все потуги ФАС.

2. Сейчас магнит продает 0,8% нашего ВВП по рыночным курсам примерно. Воллмарт столько продавал на местном рынке где-то в 93 году. Сейчас на дворе 2013, т.е. до текущей жизни с 2.3% продаж/ВВП он дошел за 20 лет. Ну пусть у нас Магнит вдвое круче Воллмарта будет и пройдет эту дистанцию за 10 лет.

3. Сколько будет этот самый ВВП через 10 лет в реальном выражении? 1.8 триллиона сейчас, возьмем рост как 4% в реальном выражении, получим 2,65 триллиона долларов через 10 лет. Это получается 66 ярдов продаж для Магнита потенциально, в текущих деньгах но через 10 лет. Сейчас замечу он продает 16 пока, и делит опять же пока первое место с X5 примерно.

( Читать дальше )

dr-mart |"проблема" у американских банков

- 13 января 2013, 22:03

- |

перепост из ЖЖ: http://ugfx.livejournal.com/1058214.html

Американским банкам предстоит судорожно искать куда «закапывать» деньги… депозиты взлетели за несколько месяцев на полтриллиона и почти достигли $9.5 трлн., при кредитах в $6.6 трлн., отчасти по причине возврата долларов извне после некоторой стабилизации в Европе, да и ставки в у европейцев сейчас 0.13% Libor 3m (EUR) против 0.3% Libor 3m (USD), избавление от доллара в последние месяцы шло крайне активно.

Учитывая тот простой факт, что чистая процентная маржа у американских банков снижается — им пора придумать уже где «дуть пузырь». Платежеспособность населения не растет, а решения по повышению налогов с зарплаты (6.2% против 4.2%) заберут 120 млрд. в 2013 году, что равносильно 2.8 млн. рабочих мест (при том, что создается менее 2 млн. в год)… платежеспособность явно не повысят, в таких условиях активное наращивание кредита=активному наращиванию риска. Если вспомнить тот факт, что ещё и ФРС накачает в систему около 1 трлн. в текущем году… вопрос «где дуть?» становится более актуальным, т.к. «дурных» денег в системе станет ещё больше, а размещать их особо некуда.

Американским банкам предстоит судорожно искать куда «закапывать» деньги… депозиты взлетели за несколько месяцев на полтриллиона и почти достигли $9.5 трлн., при кредитах в $6.6 трлн., отчасти по причине возврата долларов извне после некоторой стабилизации в Европе, да и ставки в у европейцев сейчас 0.13% Libor 3m (EUR) против 0.3% Libor 3m (USD), избавление от доллара в последние месяцы шло крайне активно.

Учитывая тот простой факт, что чистая процентная маржа у американских банков снижается — им пора придумать уже где «дуть пузырь». Платежеспособность населения не растет, а решения по повышению налогов с зарплаты (6.2% против 4.2%) заберут 120 млрд. в 2013 году, что равносильно 2.8 млн. рабочих мест (при том, что создается менее 2 млн. в год)… платежеспособность явно не повысят, в таких условиях активное наращивание кредита=активному наращиванию риска. Если вспомнить тот факт, что ещё и ФРС накачает в систему около 1 трлн. в текущем году… вопрос «где дуть?» становится более актуальным, т.к. «дурных» денег в системе станет ещё больше, а размещать их особо некуда.

Новости рынков |IPO Facebook

- 29 ноября 2011, 15:12

- |

- Facebook собирается поднять $10 млрд за 10% своих акций в ходе IPO

- Это означает, что свою капитализацию Facebook оценивает в $100 млрд

- Facebook может подать заявку на проведение IPO до конца года.

- Вся информация неофициальная, рассказывает источник

- Если FB стоит 100 млрд, то это в 2 раза выше, чем зашел Goldman Sachs в январе этого года.

- Если Фейсбук разместится под 10 млрд — это будет самое дорогое IPO в технологическом секторе.

- Infineon Tech в 2009 продали в 1999 на IPO акций на $5.23 млрд

- Гугл в ходе IPO в 2004 привлек $1,67 млрд и стоит сейчас $190 млрд.

dr-mart |А где возможны пузыри в российской экономике?

- 19 августа 2011, 21:27

- |

Читаю книгу, и вижу там смелое утверждение:

«Процесс развития рыночной экономики — это череда надувания и лопания пузырей. Каждое лопание пузыря возвращает рынок и экономику на долгосрочный плавно-восходящий тренд. При сегодняшней структуре российской экономики надувать пузыри просто не на чем. Все, что имело хоть какой-то потенциал роста — сырье, недвижимость, потребительское кредитование — уже надулось лопнуло.»

//Юрий Чеботарев, «Охота на прибыль фондового рынка» (John-trade, спасибо за книжку!)//

Что я думаю по этому поводу?

Сама по себе российская экономика представляет собой пузырь, который год от года все больше. Почему? Сырьевая зависимость усиливается, диверсификация экономики снижается. Лично мне очевидно, что пузырь российской экономики растет ровно столько, сколько растет уровень безубыточности российского бюджета (т.е. минимальная цена на нефть), пока растет импорт, пока растет уровень корпоративного долга перед западными банками. Очевидно, что пока нефть и эти индикаторы растут синхронно, проблем нет. Но рано или поздно и импорт и точка безубыточности российской экономики глубоко и надолго залезут вперед роста цен на нефть. И вот тогда-то наш пузырек и сдуется.

Я думаю, что в этой связи, не имеет смысла говорить, что и на рынке недвижимости и в потребсекторе и в секторе кредитования — везде пузыри.

«Процесс развития рыночной экономики — это череда надувания и лопания пузырей. Каждое лопание пузыря возвращает рынок и экономику на долгосрочный плавно-восходящий тренд. При сегодняшней структуре российской экономики надувать пузыри просто не на чем. Все, что имело хоть какой-то потенциал роста — сырье, недвижимость, потребительское кредитование — уже надулось лопнуло.»

//Юрий Чеботарев, «Охота на прибыль фондового рынка» (John-trade, спасибо за книжку!)//

Что я думаю по этому поводу?

Сама по себе российская экономика представляет собой пузырь, который год от года все больше. Почему? Сырьевая зависимость усиливается, диверсификация экономики снижается. Лично мне очевидно, что пузырь российской экономики растет ровно столько, сколько растет уровень безубыточности российского бюджета (т.е. минимальная цена на нефть), пока растет импорт, пока растет уровень корпоративного долга перед западными банками. Очевидно, что пока нефть и эти индикаторы растут синхронно, проблем нет. Но рано или поздно и импорт и точка безубыточности российской экономики глубоко и надолго залезут вперед роста цен на нефть. И вот тогда-то наш пузырек и сдуется.

Я думаю, что в этой связи, не имеет смысла говорить, что и на рынке недвижимости и в потребсекторе и в секторе кредитования — везде пузыри.

dr-mart |Pound_Sterling: впереди нас ждет БОЛЬШОЙ ПУЗЫРЬ

- 06 мая 2011, 11:43

- |

Товарищи! Учимся размышлять на тему макроэкономики у Pound Sterling:

Давно ожидаемая коррекция, как и все чего долго, слишком долго ждешь, пришла неожиданно.

Почему все вышло так мгновенно и так сильно? Возможно, (я не настаиваю, а ищу ответ) сыграл свою роль один из факторов, о котором я писал уже так давно, целых две недели назад, во флюидах коррекции. То есть вчерашний обвал был по причине высокого уровня левериджа на финансовых рынках.

Рост сырья валют и стоков происходил за счет роста плеча, и из-за сокращения длинного плеча движение сегодня было таким быстрым. Передутый микро-пузырь в серебре потребовал от трейдеров сокращения других позиций, чтобы поддержать плечо в серебре, что в итоге вызвало цепную реакцию сокращения позиций по всем активам. Возможно причины и внутренняя логика вчерашнего обвала была другой. Решающим моментом стала инормация о росте требований на пособие по безработице, то есть сработала логическая связка «ухудшение макро — ухудшение доходов — ухудшение спроса — снижение цен».

С другой стороны, ухудшение макро означает продолжение мягкой монетарной и стимулирующей бюджетной политики, то есть восстановление финасового левериджа. Кроме того, обвал коммодитиз означает паузу в монетарном ужесточении в Европе и в Азии, то есть рост реального спроса. Например сегодня Европа решила свой вопрос с нефтью, баррель брента уже стоит дешевле, чем в начале весны (картинка из Зирохедж)

А если есть реальный спрос и есть дешевые деньги, то цены вернутся туда, откуда упали сегодня, и пойдут дальше.

( Читать дальше )

Давно ожидаемая коррекция, как и все чего долго, слишком долго ждешь, пришла неожиданно.

Почему все вышло так мгновенно и так сильно? Возможно, (я не настаиваю, а ищу ответ) сыграл свою роль один из факторов, о котором я писал уже так давно, целых две недели назад, во флюидах коррекции. То есть вчерашний обвал был по причине высокого уровня левериджа на финансовых рынках.

Рост сырья валют и стоков происходил за счет роста плеча, и из-за сокращения длинного плеча движение сегодня было таким быстрым. Передутый микро-пузырь в серебре потребовал от трейдеров сокращения других позиций, чтобы поддержать плечо в серебре, что в итоге вызвало цепную реакцию сокращения позиций по всем активам. Возможно причины и внутренняя логика вчерашнего обвала была другой. Решающим моментом стала инормация о росте требований на пособие по безработице, то есть сработала логическая связка «ухудшение макро — ухудшение доходов — ухудшение спроса — снижение цен».

С другой стороны, ухудшение макро означает продолжение мягкой монетарной и стимулирующей бюджетной политики, то есть восстановление финасового левериджа. Кроме того, обвал коммодитиз означает паузу в монетарном ужесточении в Европе и в Азии, то есть рост реального спроса. Например сегодня Европа решила свой вопрос с нефтью, баррель брента уже стоит дешевле, чем в начале весны (картинка из Зирохедж)

А если есть реальный спрос и есть дешевые деньги, то цены вернутся туда, откуда упали сегодня, и пойдут дальше.

( Читать дальше )

dr-mart |На сырьевых активах раздувается очередной пузырь - самый сильный?

- 22 апреля 2011, 10:06

- |

true_flipper в своей жежешечке как всегда пишет интересности:

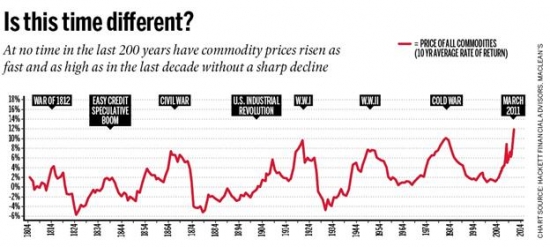

200 летний график для исторического контекста происходящего сейчас по-моему очень не плох:

но сейчас-то понятно все иначе будет и qe ни при чем:) кстати на счет товаров — американский газ так и не растет, и стоимость роллов фьючерсов там в последнее время драматически упала, меня всегда эти ролы отпугивали от газа, а сейчас вполне терпимо кривая выглядит

200 летний график для исторического контекста происходящего сейчас по-моему очень не плох:

но сейчас-то понятно все иначе будет и qe ни при чем:) кстати на счет товаров — американский газ так и не растет, и стоимость роллов фьючерсов там в последнее время драматически упала, меня всегда эти ролы отпугивали от газа, а сейчас вполне терпимо кривая выглядит

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс