SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

dr-mart |ФРС объявила о начале программы QE3

- 13 сентября 2012, 20:31

- |

ФРС будет выкупать ипотечные облигации MBS

ФРС расширяет период нулевых ставок до середины 2015 года

ФРС будет выкупать в объеме $40 млрд в месяц

ФРС будет покупать активы пока ситуация на рынке труда не улучшится

ФРС будет продолжать операцию Twist до конца года

ФРС сохранит стимулирующую политику на значительное время

Проблемы на глобальных рынках представляют угрозу

Рост занятости замедлился, безработица повышенная

Инфляция низкая, инфляционные ожидания стабильные

Расходы домохозяйств продолжают расширяться

ФРС начнет покупки MBS с завтрашнего дня и купит в сентябре 23 млрд

ФРС расширяет период нулевых ставок до середины 2015 года

ФРС будет выкупать в объеме $40 млрд в месяц

ФРС будет покупать активы пока ситуация на рынке труда не улучшится

ФРС будет продолжать операцию Twist до конца года

ФРС сохранит стимулирующую политику на значительное время

Проблемы на глобальных рынках представляют угрозу

Рост занятости замедлился, безработица повышенная

Инфляция низкая, инфляционные ожидания стабильные

Расходы домохозяйств продолжают расширяться

ФРС начнет покупки MBS с завтрашнего дня и купит в сентябре 23 млрд

- комментировать

- ★3

- Комментарии ( 124 )

dr-mart |Расписание ФРС на сегодня

- 13 сентября 2012, 15:43

- |

20:30 мск объявление решения ФРС

22:00 мск ФРС публикует прогнозы по экономике

22:15 мск пресс-конференция Бена Бернанке

Напоминаю, что 77% опрошенных CNBC экспертов ожидают что сегодня будет объявлено о QE3.

22:00 мск ФРС публикует прогнозы по экономике

22:15 мск пресс-конференция Бена Бернанке

Напоминаю, что 77% опрошенных CNBC экспертов ожидают что сегодня будет объявлено о QE3.

dr-mart |Goldman Sachs ожидания по заседанию ФРС 31 июля-1 августа

- 31 июля 2012, 16:33

- |

На заседании ФРС 31 июля — 1 августа, мы ожидаем «смягчение» заявления в ответ на ослабление экономических данных и риски со стороны долгового кризиса в Европе.

Мы ожидаем, что ФРС вернется к QE в декабре 2012 года — начале 2013 года.

Мы ожидаем, что ФРС вернется к QE в декабре 2012 года — начале 2013 года.

dr-mart |Ожидания ставки относительно политики ФРС. Опрос CNBC

- 31 июля 2012, 15:46

- |

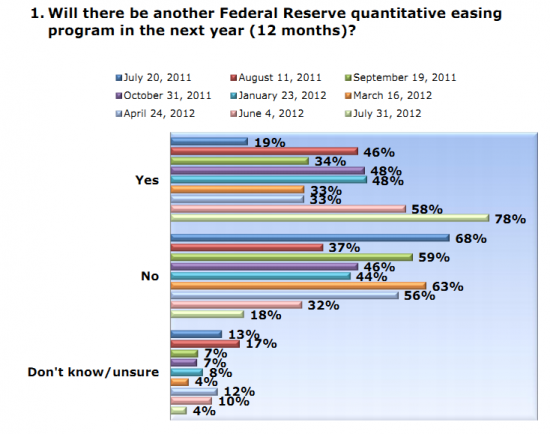

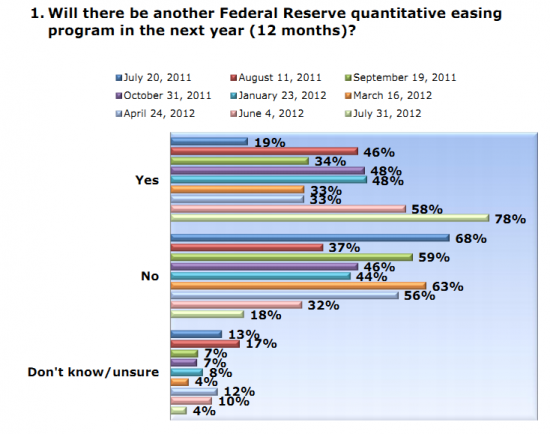

CNBC провел опрос среди топ-50 управляющих, стратегов и т.п. мировых финансов.

Для тех, кто не умеет читать или не хочет думать, коротко напишу:

78% сейчас ожидают QE3 в течение 12 месяцев.

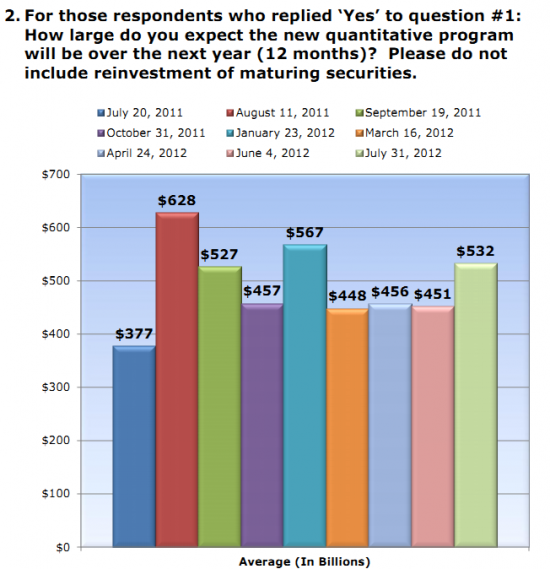

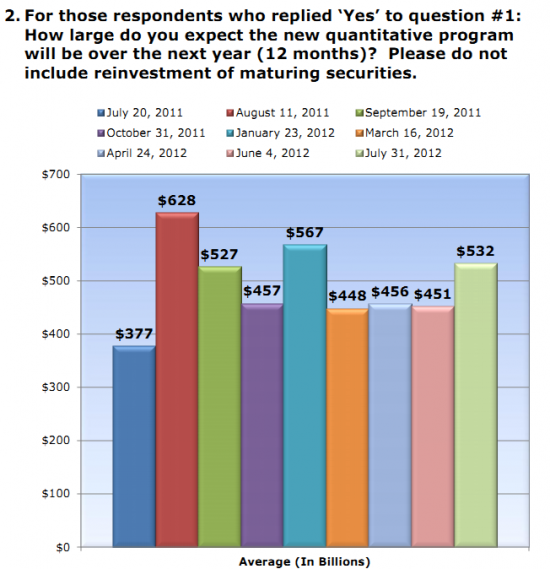

Средний ожидаемый объем составляет $532млрд

26% ждут, что ФРС уже все сделает завтра.

56% ожидают, что в сентябре.

ссылка на полный документ:

www.scribd.com/document_downloads/101626139?extension=pdf&from=embed

( Читать дальше )

Для тех, кто не умеет читать или не хочет думать, коротко напишу:

78% сейчас ожидают QE3 в течение 12 месяцев.

Средний ожидаемый объем составляет $532млрд

26% ждут, что ФРС уже все сделает завтра.

56% ожидают, что в сентябре.

ссылка на полный документ:

www.scribd.com/document_downloads/101626139?extension=pdf&from=embed

( Читать дальше )

dr-mart |Danske Bank: вероятность QE3 на заседании ФРС 1 августа выше 50%

- 06 июля 2012, 11:13

- |

Danske Bank: вероятность QE3 на заседании ФРС 1 августа выше 50%.

Почему?

Почему?

- занятость в США за последние 3 мес растет минимальными темпами с 2008/09

- 2 индекса ISM Mfg ниже 50 подряд — обычно к смягчению монетарной политики.

- финансовые условия в банковской системе (см. Chicago Fed Financial conditions Index) ухудшаются

- в январе 2013 наступит фискальный обрыв и ФРС должна помочь экономике уже сейчас.

dr-mart |Билл Гросс: QE3 приближается

- 09 мая 2012, 17:29

- |

Билл Гросс (PIMCO) и Ян Хациус (Goldman Sachs) говорят о приближении QE3.

Гросс об этом сегодня написал в твиттере.

Твиттер билла гросса: twitter.com/bill_gross

Goldman Sachs говорит о том, что QE3 состоится уже в июне на заседании ФРС 19-20 июня.

Гросс об этом сегодня написал в твиттере.

Твиттер билла гросса: twitter.com/bill_gross

Goldman Sachs говорит о том, что QE3 состоится уже в июне на заседании ФРС 19-20 июня.

dr-mart |Credit Suisse: Сценарии развития событий в мировой экономике

- 25 августа 2011, 11:52

- |

Главная проблема сейчас - это избыточное кредитное плечо в развитых странах, к-е составляет $8 трлн. Это отчасти компенсируется недокредитованием развивающихся рынков (-$3,4трлн).

Глобальное избыточное кредитное плечо составляет 6% мирового ВВП. Основной сценарий это то, что решением данной проблемы являются отрицательные процентные ставки, рост кредитов на развивающихся рынках и укрепление валют.

Сценарии Credit Suisse:

( Читать дальше )

Глобальное избыточное кредитное плечо составляет 6% мирового ВВП. Основной сценарий это то, что решением данной проблемы являются отрицательные процентные ставки, рост кредитов на развивающихся рынках и укрепление валют.

Сценарии Credit Suisse:

- Базовый сценарий (вероятность 50%):

- продолжение слабого восстановления. Рост ВВП США 1,5-2%, В Европе 0,5-1%, 8% в Китае, мировой ВВП 3% (ср знач за 20 лет =3,5%). Рецессии удастся избежать так как развивающиеся рынки сост 49% мирового ВВП, сверхмягкая монетарная политика в мире, большие запасы наличности в корпоративном секторе, недоинвестирование в корп секторе, сокращение дефицита бюджета США будет медленным, рост занятости в США 0,7%, уровень товарных запасов не избыточен, Европа выживет за счет покупок облигаций со стороны ЕЦБ. Мы верим, что ФРС запустит новую программую QE, то же будет в Великобритании, QE в Японии будет увеличена до конца года. Справедливое значение S&P500 в этом случае составляет 1350 пунктов. Лучше рынка будут: Index-linked bond proxies, defensives, quality growth, GEM consumer plays and software. Экономика континентальной Европы будет отставать.

- Рецессионный сценарий (вероятность 20%).

- Риск агрессивной бюджетной экономии в США, Франции, Италии, Великобритании, Японии, без QE в США и кредитный кризис в Европе. В этом случае прибыль на акцию (EPS) упадет на 25% и S&P500 снизится до 950. Что брать? High FCF, defensives and index-linked bond proxies.

- Разрыв еврозоны (вероятность 10%, которая вырастет до 20% если снизить кредитный рейтинг Франции):

- ВВП Европы упадет на 5%, прибыль на акцию -40%, S&P500 упадет до 750.

- Сильный кризис приведет к бюджетной интеграции Европы (вероятность 15%) S&P500 упадет до 1000. Но мы вернемся к базовому сценарию, если произойдет вмешательство с целью поддержки экономики. Ждем волатильности в Европе.

- Сценарий общего благоденствия и благополучия (вероятность 5%). Рост повсеместно возвращается. S&P500 растет до 1600.

( Читать дальше )

dr-mart |Куда будет направлено следующее движение в 10%?

- 24 августа 2011, 10:54

- |

Пытаюсь понять, куда будет направлено следующее движение тыщ на 20 пунктов фьючерса РТС. Пока для меня очевидный ответ — либо вниз, либо его вообще не будет. Рост тоже возможен, но маловероятен.

На индексе ММВБ (дневной график) быстрого 2-го отскока не получилось, а получилась плоская коррекция, которая говорит мне о том, что пойдем ниже.

Почему будет падеж или по меньшей мере не рост?

На индексе ММВБ (дневной график) быстрого 2-го отскока не получилось, а получилась плоская коррекция, которая говорит мне о том, что пойдем ниже.

Почему будет падеж или по меньшей мере не рост?

- рыночная паника 1-11 августа найдет свое отражение в экономических индикаторах последующих 2-3 месяцев (индикаторы будут слабыми).

- скорее всего Бернанке воздержится от обещания QE3 26 августа.

- поэтому вероятной датой начала нового тренда может стать эта пятница.

- В этой связи было бы крайне желательно чтобы рынок к пятнице подрос на ожиданиях объявления QE3.

Новости рынков |Рынок рассчитывает на скорое объявление QE3 федрезервом

- 22 августа 2011, 18:58

- |

копипаст новостей мировых финансовых рынков:

«Рынок ждет нового раунда выкупа гособлигаций, однако я бы пока сохранял осторожность, хотя для небольших покупок /акций/ время подходящее», — говорит глава отделения по фондовым рынкам WGZ Bank AG в Дюссельдорфе Маттиас Яспер /Matthias Jasper/, которого цитирует агентство Bloomberg.

По утверждениям экспертов банка Barclays Plc., в качестве меры поддержки экономики инвесторы ожидают выкупа Федеральным резервом гособлигаций на сумму от 500 до 600 миллиардов долларов. С ними согласны экономисты Citigroup — по их мнению, без нового этапа так называемого «количественного смягчения» темпы роста экономики страны потеряют около 2% до конца года.

«Участники рынка ищут стабильности и спокойствия. Они опасаются рецессии. И хотя акции многих компаний значительно подешевели, мало кого это сейчас интересует. Макроэкономический уровень вызывает гораздо большую тревогу», — считает менеджер Bahl & Gaynor Inc. Мэтт Маккормик /Matt McCormick/.

В то же время инвесторы обратили внимание на заявления канцлера ФРГ Ангелы Меркель онецелесообразности выпуска в настоящее время единых гособлигаций еврозоны. Как заявила Меркель в воскресенье с интервью телеканалу ZDF в Берлине, сейчас, когда еврозона находится «в состоянии ощутимого кризиса», каждая страна должна самостоятельно решать свои долговые проблемы. Таким образом, бундесканцлер дала понять, что не позволит рынку диктовать политикам свои условия. При этом многие эксперты называли единые еврооблигации единственным средством решения долговых проблем еврозоны.

«Рынок ждет нового раунда выкупа гособлигаций, однако я бы пока сохранял осторожность, хотя для небольших покупок /акций/ время подходящее», — говорит глава отделения по фондовым рынкам WGZ Bank AG в Дюссельдорфе Маттиас Яспер /Matthias Jasper/, которого цитирует агентство Bloomberg.

По утверждениям экспертов банка Barclays Plc., в качестве меры поддержки экономики инвесторы ожидают выкупа Федеральным резервом гособлигаций на сумму от 500 до 600 миллиардов долларов. С ними согласны экономисты Citigroup — по их мнению, без нового этапа так называемого «количественного смягчения» темпы роста экономики страны потеряют около 2% до конца года.

«Участники рынка ищут стабильности и спокойствия. Они опасаются рецессии. И хотя акции многих компаний значительно подешевели, мало кого это сейчас интересует. Макроэкономический уровень вызывает гораздо большую тревогу», — считает менеджер Bahl & Gaynor Inc. Мэтт Маккормик /Matt McCormick/.

В то же время инвесторы обратили внимание на заявления канцлера ФРГ Ангелы Меркель онецелесообразности выпуска в настоящее время единых гособлигаций еврозоны. Как заявила Меркель в воскресенье с интервью телеканалу ZDF в Берлине, сейчас, когда еврозона находится «в состоянии ощутимого кризиса», каждая страна должна самостоятельно решать свои долговые проблемы. Таким образом, бундесканцлер дала понять, что не позволит рынку диктовать политикам свои условия. При этом многие эксперты называли единые еврооблигации единственным средством решения долговых проблем еврозоны.

dr-mart |Николай Корженевский о финансовом кризисе

- 19 августа 2011, 00:39

- |

Николай Корженевский в своем блоге комментирует ситуацию на рынках:

ну что, как вам представление?)

мысли:

* все идет по плану. более того, вижу всего два сценария развития событий на рынках, а не три-пять-десять как обычно =)

* сценарий номер 1. следующая неделя — обвал и капитуляция, потом выходит Бенджамин в пижамах, и опять спасает весь мир намеками на QE3. не знаю, откуда у меня в голове этот сценарий. но почему-то он там прочно укрепился.

* сценарий номер 2. падаем весь сентябрь и октябрь. а то и ноябрь. падаем волатильно и больно. потом выходит Бенджамин, взъерошенный, с синяками и мешками, и опять спасает мир каким-то QE3.

тактика:

* сократил рублевый лонг. все-таки как-то нехорошо развивается история.

* по Ri даже не смотрю на длинные позиции.

индикаторы:

* буду агрессивно искать точки входа в покупку риска, когда AUDUSD скорректируется до 0.98-0.99. не верю, что может пойти ниже с QE3 на горизонте.

* резко сжался спред между 10-летними и 2-летними доходностями. Беня думал всех обхитрить ультракрутой кривой. рынок оказался хитрее. если реализуется сценарий №2, то до следующего ралли в риске американский рынок облигаций по котировкам должен стать похож на японский после 1995-го.

ну что, как вам представление?)

мысли:

* все идет по плану. более того, вижу всего два сценария развития событий на рынках, а не три-пять-десять как обычно =)

* сценарий номер 1. следующая неделя — обвал и капитуляция, потом выходит Бенджамин в пижамах, и опять спасает весь мир намеками на QE3. не знаю, откуда у меня в голове этот сценарий. но почему-то он там прочно укрепился.

* сценарий номер 2. падаем весь сентябрь и октябрь. а то и ноябрь. падаем волатильно и больно. потом выходит Бенджамин, взъерошенный, с синяками и мешками, и опять спасает мир каким-то QE3.

тактика:

* сократил рублевый лонг. все-таки как-то нехорошо развивается история.

* по Ri даже не смотрю на длинные позиции.

индикаторы:

* буду агрессивно искать точки входа в покупку риска, когда AUDUSD скорректируется до 0.98-0.99. не верю, что может пойти ниже с QE3 на горизонте.

* резко сжался спред между 10-летними и 2-летними доходностями. Беня думал всех обхитрить ультракрутой кривой. рынок оказался хитрее. если реализуется сценарий №2, то до следующего ралли в риске американский рынок облигаций по котировкам должен стать похож на японский после 1995-го.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс